Світ прощається з офшорами: Україна на черзі

Протягом останніх десятиліть про існування офшорів дізнались не лише фінансисти чи юристи, а й пересічні громадяни багатьох країн. Часто це слово асоціювалось з негативним змістом.

В офшори виводили "брудні" кошти герої кінофільмів, в "офшорних" скандалах засвітилось чимало політиків, в тому числі, українських.

Сьогодні існує велика ймовірність того, що у найближчі десятиліття дедалі рідше чутимуть про це явище, адже у світі відбувається "податкова реформа сторіччя".

І як би український бізнес не любив користуватись офшорами, скоро ця можливість перестане бути актуальною.

Чому користуватись офшорами стане недоцільно, та що робити бізнесу? Економічна правда розкаже у спецпроекті разом з компанією КУА "Профінвест".

Офшорні схеми явище набагато давніше, ніж може здаватись, їх використовували ще з часів древніх Афін, коли було введено двовідсотковий експортний та імпортний податок.

Щоб не платити податки, грецькі та фінікійські купці почали об’їжджати територію Афін в 20 миль. Незабаром найближчі дрібні острови, куди товари завозились без сплати податків стали своєрідними податковими гаванями.

У сучасному світі офшорними юрисдикціями стали країни або певні території з особливими умовами ведення бізнесу для іноземних компаній. Да таких умов належать: низькі, а подекуди нульові податки, прості правила корпоративної звітності та управління, можливість приховати справжніх власників бізнесу і т.д.

"Офшори користувалися високим попитом в епоху агресивної податкової оптимізації та засекреченості бенефіціарних власників бізнесу. Сьогодні це майже утопія, але нещодавно реальні власники бізнесу могли сховатися за ланцюгом компаній-нерезидентів, приховуючи власну особу та використовуючи безподаткові гавані.

В кінці цього ланцюга обов’язково значилася офшорна юрисдикція, яка виконувала для власників бізнесу функції "особистого гаманця", на такій структурі зосереджувалися активи та доходи" – пояснює керуючий партнер КУА "Профінвест" Олексій Прокопенко.

Часто такі особисті доходи не декларувалися, не оподатковувалися, та фактично перебували у числі нелегальних.

Такі можливості приваблювали злочинний та корупційний капітал. Проте чимало міжнародних великих компаній також зареєструвались в офшорах і перенесли до них свій капітал.

Згідно досліджень Копенгагенського та Каліфорнійського університету в Берклі, у 2015 році на країни з низькими податковими ставками прийшлось близько 40% прибутку міжнародних корпорацій.

Великим попитом офшорні юрисдикції користувались і серед українського бізнесу. "В ланцюгу від України до офшорної компанії зазвичай використовували юрисдикцію з більш солідною репутацією. Переважно це був Кіпр, але також поширеним було використання Нідерландів, Великої Британії тощо", – пояснює Прокопенко.

За його словами, вибір цих юрисдикцій був обумовлений наявністю двосторонньої конвенції з Україною про усунення подвійного оподаткування, яка б передбачала низькі ставки на пасивні доходи (проценти, дивіденди, роялті) та дозволяла не оподатковувати в Україні доходи від продажу певних активів (наприклад, цінні папери, корпоративні права тощо).

Таким чином, використання офшорів дійсно дозволяло мінімізувати оподаткування компаній. Але в частині особистих доходів ця схема виглядала як суцільне ухилення від податків.

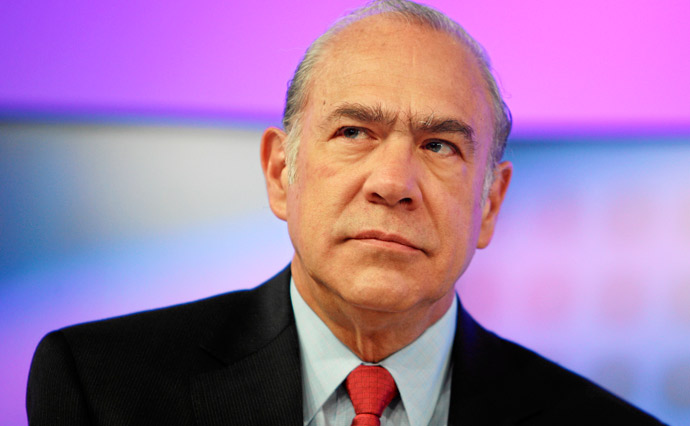

Проте вже сьогодні у бізнесу з подібними "пільгами" можуть бути складнощі. "Золотий вік принципу "Ми ніде не платимо податки закінчено" – сказав генеральний секретар Організації економічного співробітництва і розвитку (ОЕСР) Анхель Гурріа ще в 2013 році.

Тоді він представляв глобальний План дій по протидії Розмивання бази оподаткування та переміщенню прибутку (BEPS). Через деякий час, цей план багато економістів будуть називати найбільш радикальною податковою реформою століття.

BEPS складається з 15 пунктів, план покликаний поставити заслін на шляху "подвійного не-оподаткування", за яким йдуть багато транснаціональних компаній. З того часу світ почав розробляти нові правила для роботи з офшорами.

У 2017 році Рада ЄС опублікувала перелік з понад 40 країн, оподаткування в яких не відповідає принципам прозорості та справедливості. З них 13 країн було названо офшорами, де осідав прибуток компаній, що не мали реальної діяльності.

Погрожуючи внесенням до "чорного списку", ЄС змусив більшість країн провести реформи до кінця 2018 року. А вже з 2019 року у багатьох країнах запрацювали закони, що зобов’язують компанії вести реальну діяльність.

Хоча сам план BEPS ще повністю не імплементований, він вже впливає на плани великих міжнародних компаній, які стоять перед необхідністю реструктуризації.

Сам BEPS вже давно вийшов за межі ОЕСР. Заходи передбачені Планом, на сьогодні прийняли понад 80 країн, а ще 26 заходяться в черзі на впровадження.

Серед країн, які долучились до Плану є і Україна, яка вже цього року має ухвалити необхідне законодавство.

Більш детально про заходи плану BEPS і яку користь вони матимуть для України, ЕП та КУА "Профінвест" розкажуть у нашій наступній публікації.