Суди з питань трансфертного ціноутворення: український приціл

Із 25 адміністративних справ за суттю, розглянутих у судах першої-третьої інстанцій, 84% спорів виграв бізнес.

На початку липня міністр фінансів Оксана Маркарова повідомила, що незабаром "публіці будуть представлені перші 12 кейсів з трансфертного ціноутворення (ТЦ), напрацьовані реформованим підрозділом з ТЦ разом із міжнародними партнерами".

За підсумками цих кейсів, на думку міністра фінансів, буде зрозуміло, "якого масштабу можуть бути порушення в сфері ТЦ".

Ідея зрозуміла – якісно покращити аналіз контрольованих операцій (КО).

Очевидно, підставою для такого підходу стала неприємна для податкової статистика їх програшу у спорах "за суттю" ТЦ, яка склалася в останні роки.

На разі із 25 адміністративних справ за суттю, розглянутих у судах першої-третьої інстанцій, 84% спорів виграв бізнес.

Для бізнесу ж такий посил міністра – це сигнал мобілізуватися в частині більш якісної підготовки звітів з КО, обґрунтованої документації, відповідей на запити до та під час проведення позапланових виїзних перевірок з питань повноти нарахування і сплати податків під час здійснення контрольованих операцій з їх контрагентами.

Оскільки специфіка податкових спорів з ТЦ в тому, що суд аналізує в цій категорії три критичні складові: економічний аналіз, факти (обставини) та юридичну складову (податкове законодавство), доцільно взяти до уваги ті підказки, які містить українська судова практика, що перебуває на етапі становлення.

А також важливо врахувати інші особливості розгляду публічно-приватних суперечок з ТЦ в Україні. Найголовніші із них розглянемо у цьому матеріалі.

Основні правопорушення, які шукають податкові органи за результатами перевірки

Із актів за результатами перших перевірок бізнесу зрозуміло, що податковий орган аналізує найчастіше наступні підходи, зміна яких може призвести до донарахувань або коригування від’ємного значення об’єкту оподаткування податком на прибуток підприємств:

- Коректність застосованого методу (а також Перехідних положень Податкового кодексу України). Цікавий випадок, коли одним і тим же актом перевірки податкова спростовує позицію платника податків, що для підтвердження дотримання принципу "витягнутої руки" у одній із КО має застосовуватися перший метод (порівняльної неконтрольованої ціни) та в противагу бізнесу інспектор застосовує четвертий метод (чистого прибутку). А за наступною КО – навпаки, не приймає застосування четвертого методу і здійснює розрахунки на підставі першого методу. Цікаво, що в таких категоріях спорів суд аналізує, наскільки об’єктивним є підхід тієї чи іншої сторони процесу.

- Аналіз дати здійснення операції: цей підхід критичний тим суб’єктам господарювання, які в КО використовують форвардні контракти, де дата є критичним елементом для проведення зіставлення діапазонів цін з ринковими умовами.

- Доцільність та обґрунтованість проведення коригувань зіставності, розрахунок показників рентабельності (аналіз формули, складових розрахунку), вибір періоду для розрахунку діапазону цін/рентабельності (декілька років чи рік в рік).

- Аналіз коректності вибору сторони, що досліджується (так званої, тестованої сторони) у випадку застосування четвертого методу (чистого прибутку).

- Об’єктивність та правильність застосування джерел інформації для цілей першого методу (порівняльної неконтрольованої ціни): більшість таких спорів стосуються періоду 2013-2015 рр. Зрозуміло, що оскільки для перевірки з ТЦ строк позовної давності становить 2555 днів (тобто, сім років), застосування джерел інформацію все ще залишається актуальним питанням.

- Якість наданого платником податків економічного дослідження щодо пошуку та відбору зіставних юридичних осіб для цілей методу чистого прибутку.

Доказова база

Попри те, що обов’язок доказування у спорах щодо оскарження податкових повідомлень-рішень покладається на фіскальний орган (ст.77 Кодексу адміністративного судочинства), в суді основну частину доказів надає саме бізнес.

Як правило, податкова в суд з’являється із єдиним основним доказом – Актом перевірки, що, по суті, є альтернативною документацією проти документації платника податків.

Вкрай рідко податкові органи долучають до матеріалів справи копії спецзапитів та відповіді від іноземних колег, скріншоти сторінок та деталізацію розрахунків, яка не увійшла до актів перевірок.

Така ситуація з бідною доказовою базою дивна з огляду на те, що часу для підготовки у податкового органу більш, ніж достатньо – перевірка щодо застосування правил ТЦ може тривати 18 місяців із можливістю продовження ще на 12 місяців.

Проте судова практика свідчить, що саме бізнес послуговується усім можливим арсеналом засобів доказування: письмовими та електронними доказами, висновками експертів, показаннями свідків.

Фактично, до матеріалів справ додаються будь-які дані, на підставі яких суд може встановити наявність або відсутність обставин (фактів), що обґрунтовують позицію платника податків та інші обставини, що мають значення для правильного вирішення справи.

Водночас платникам із формуванням доказової бази все ще складно, оскільки судова практика лише формується і тому відсутні зразки типових спорів з ТЦ, і відповідно, бізнесу нелегко визначитися із тим, які саме докази повинні бути обов’язково або факультативно у конкретній ситуації.

Аналіз іноземної судової практики дозволяє стверджувати, що обов’язковими доказами, які бізнес має подати до суду, аби збільшити свої шанси на оскарження оспорюваних податкових повідомлень-рішень за результатами перевірки з питань ТЦ, є:

- Письмові докази: первинні документи із усіма додатками, документація з ТЦ (із детальним функціональним та економічним аналізом), дані листування або надісланих запитів і відповіді на них, запити і відповіді, що надавалися під час перевірки, інші письмові докази, які стосуються КО, звіт про КО, деталізовані розрахунки, витяги інформації із баз даних, що використовувалися при формуванні документації з ТЦ.

- Висновки експерта та покази свідків: з огляду на специфіку даної категорії спорів висновок судового експерта, фахівця у сфері права та покази особи, відповідальної за складання документації з КО – незамінний інструмент, аби розважливо пояснити судді економічну складову спору або специфіку застосування конкретної норми права.

З кожним із цих засобів доказування доречно бути уважним – у справі "Шеврон проти податкового органу Австралії" саме покази свідків, заявлених платником податків, зіграли ключову роль в тому, що суд прийняв рішення на користь фіскального органу.

До факультативних доказів можна зарахувати інші дані із відкритих джерел.

Мова йде про те, що є доречним, але не критичним використовувати дані веб-сторінок, публікації фахівців щодо ситуації на ринку по категорії товарів за період, який перевірявся, дані із офіційних сайтів міністерств, огляди цін, роз’яснення податкового органу.

Окрім доказової бази, зрозуміло, що варто звернути увагу на простоту і доступність письмових пояснень такі як: графіки, діаграми, зображення бізнес-процесів, "мапи доказів", таблиці зі порівнянням різних редакції Податкового кодексу України в частині регулювання правил трансфертного ціноутворення.

Останній пункт особливо важливий з огляду на те, що з моменту провадження правил ТЦ в Україні 01.09.2013 р. законодавство біля десятка разів суттєво перекроювалося, а податковий орган в спорах з ТЦ часто ігнорує принцип "незворотності дії закону в часі" і застосовує до платників податків тільки ті норми, які підтверджують законність донарахувань (так званий, "фіскальний підхід").

Щонайменше три спори по суті ТЦ стосувалися саме такого креативного підходу фіскальних органів.

Платникам податків в цих спорах довелося суттєво напрацювати додаткову доказову базу та письмові пояснення, аби довести незаконність таких висновків податкової.

Хоча в умовах правової держави достатньо було б застосувати як вказаний принцип дії закону в часі, так і положення п.4.1.4 та 56.21 щодо презумпції "правомірності рішень платників податків".

"Три кити" податкових спорів з трансфертного ціноутворення

Українські суди поступово освоюють так звані "три кити" податкових спорів з ТЦ, як їх класифікують іноземні фахівці: економічний аналіз, факти (обставини) та юридичну складову (положення матеріального права – податкового законодавства).

Із фактами (обставинами) все зрозуміло – це базова річ, яку аналізують суди у більшості адміністративних спорів, послуговуючись доказовою базою сторін та загальнодоступною інформацією. Нічого нового в цій частині спори з ТЦ не містять.

Складнішим є питання щодо економічного аналізу та юридичної складової.

Для цілей розбору складової "економічного аналізу", можливо, і буде достатньо документації та Акту перевірки, але в ідеалі бізнесу оперувати висновками судового експерта та фахівців.

А для цілей "юридичної складової", з огляду на те, що ст.39 Податкового кодексу України містить ряд положень, які дають право вибору, поле для судження платника податків, доцільно застосовувати Настанови Організації економічного співробітництва та розвитку щодо трансфертного ціноутворення для транснаціональних компаній та податкових адміністрацій (далі – Настанови ОЕСР).

Цей документ є рекомендаційно-методичним міжнародним документом у сфері регулювання трансферного ціноутворення, зокрема, щодо застосування принципу "витягнутої руки", хоча і не є нормативно-правовим актом і тим більше не є частиною законодавства України. З іншого боку до цього документу апелює і Державна фіскальна служба в індивідуальних податкових консультаціях. Цим документом послуговуються більшість країн світу.

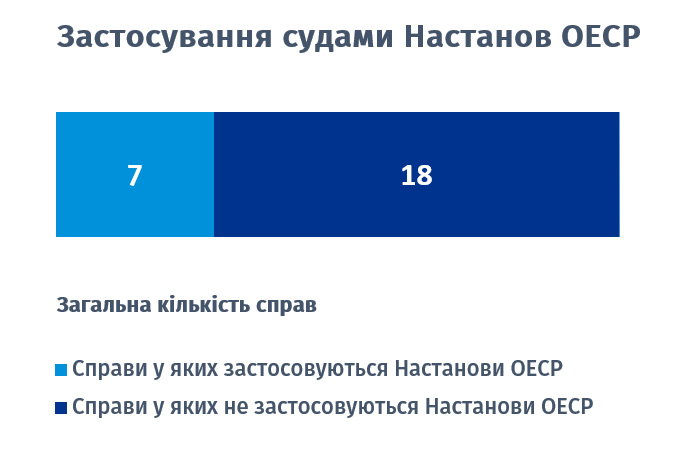

У семи рішеннях в українських спорах з ТЦ суди апелюють до згаданих Настанов ОЕСР.

Такий показник надихає – в Настановах ОЕСР можна знайти відповіді щодо "суті" регулювання ТЦ , а це важливо, коли "форма" законодавчого втілення бажає кращого, як це є в Україні сьогодні.

Судовий збір

Ще одним важливим моментом української судової практики з ТЦ "за суттю" є факт, що ця категорія спорів є дорогою в розрізі судового збору. Найбільша сума судового збору за "доступ до правосуддя" – тобто подачу позовної заяви, була сплачена в період, коли профільний закон "Про судовий збір" не містив верхньої межі – бізнес оплатив 25,1 млн грн.

Оскільки, програвши цю справу, податкова мала заплатити 150% від вказаної суми за апеляційне оскарження, логічно, що для них ця категорія спорів є теж "дорогою".

І на покриття витрат на судовий збір за апеляцію та касаційну скаргу у контролюючого органу не завжди знаходяться кошти. Відповідно, платник податку, вигравши першу інстанцію, може дочекатися, що рішення набере законної сили, і не хвилюватися, що спір триватиме 3-7 років, як це часто буває із податковими справами, коли спір розглядається у всіх трьох інстанціях.

Висновки із проаналізованої судової практики наступні: оскільки суди почали слухати дану категорію спорів лише недавно, їх рішення мають ряд підказок тим платниками, які аналізують свої ризики щодо КО, але з огляду на те, що судова практика лише формується, важливо уважно формувати доказову базу та письмові пояснення.

Від їх якості залежить і доля спору – наскільки бізнес зможе довести, що його підхід щодо аналізу цін на предмет "витягнутої руки" є більш об’єктивним, ніж запропонований в акті перевірки підхід податкового органу.

Тобто, креативність до формування доказової бази, осмислене пояснення по кожному із "трьох китів" спорів з ТЦ (економічному аналізу, фактах (обставинах) та особливостях застосування матеріального права (законодавства) – це ключ до формування цивілізованої судової практики.