Переломний момент в конкуренції вуглеводнів. Хто кого?

Розвинуті країни ще не можуть відмовитись від газу, але вже диверсифікували джерела його постачання. Що далі?

Енергетична криза та вторгнення Росії в Україну призвели до масштабної трансформації нафтогазового сектору. 2023-й став роком стратегічного заміщення ресурсу агресора постачальниками з інших континентів.

СПГ збільшив долю ринку ЄС до 51% у 2023 році, безпека газопостачання стала ключовим фактором розвитку інфраструктури, що з 2025-2027 років дає змогу значної диверсифікації походження газу. Вартість логістики зменшуватиметься, а відповідно постає питання майбутньої конкуренції між виробниками природного газу та його собівартістю "мега проєктів".

Найбільші енергетичні холдинги зробили ставку на мікс відновлювальних та масштабування вуглеводневих активів шляхом злиття та поглинання компаній з новими площами та підтвердженими запасами. Попри ставку на енергетичний перехід, інвестиції в видобуток та відкриття нових покладів природного газу і нафти зростають. OPIC прогнозує ріст попиту та інвестицій у видобуток вуглеводнів для транзитного палива для досягнення енергетичного переходу.

Інтрига формулювання резюме СОР28 підкреслила лобі нафтогазових компаній на підтвердження статусу природного газу, як перехідного виду палива для сталого розвитку економік.

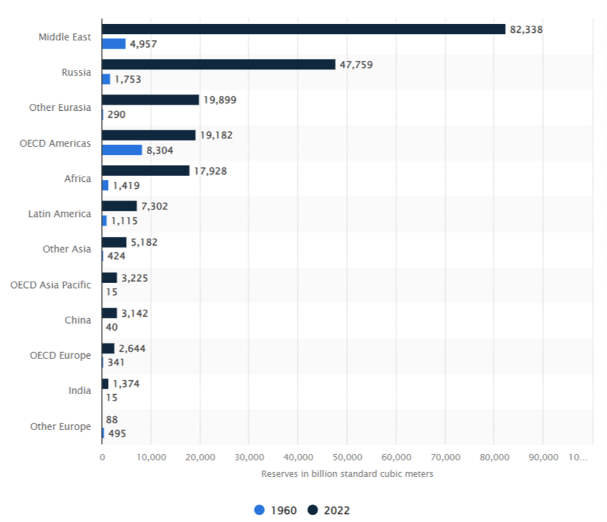

Баланс світових запасів

Сучасна світова практика передбачає наявність окремих умов надрокористування для green field, коли інвестор отримує право на власний геологічний ризик здійснювати розвідку та затвердження запасів, передаючи отримані геологічні дані державі.

В пострадянських країнах геологічна розвідка здійснювалася державою, в той час, як в більшості країн демократичного світу – на конкурентних засадах. Саме тому й з’явилося багато junior exploration companies – невеликих підприємств, що мають експертизу в розвідці та відкритті нових покладів. Великі ж видобувники, які більше зацікавлені у стабільному прибутку та мінімальних операційних ризиках, викуповують ділянки з вже підтвердженими запасами.

Втім, повернемося до питання: хто сьогодні має найбільші підтверджені запаси газу?

Серед лідерів – країни Близького Сходу та Євразії. В першу чергу, це Катар, Іран, Туркменістан, Саудівська Аравія, ОАЕ, Азербайджан. Серед них і Росія. На другому місці – країни Північної та Південної Америки: США, Венесуела, Канада. Далі Африка: Нігер, Мозамбік, Танзанія, Алжир. З 60-х років підтверджені запаси у світі зросли в десятки разів. І це стосується не лише традиційного газу, але і нетрадиційних покладів.

Згідно з даними Global Energy Monitor сьогодні у 72 країнах світу налічується понад 5000 зон активного видобутку. За останній рік 149 площ визначені під розробку, відкрито 142 родовища нафти та газу.

Питання розвідки нових родовищ залишається пріоритетним для найбільших нафтогазових компаній світу та урядів країн з наявними вуглеводневими покладами. Згідно з даними Rystad Energy шість міжнародних компаній – ExxonMobil, BP, Shell, TotalEnergies, Eni та Chevron продовжують відігравати визначальну роль у глобальній розвідці. Очікується, що цього року вони витратять до $7 млрд на пошук вуглеводнів, а це на 10% більше, ніж у попередньому.

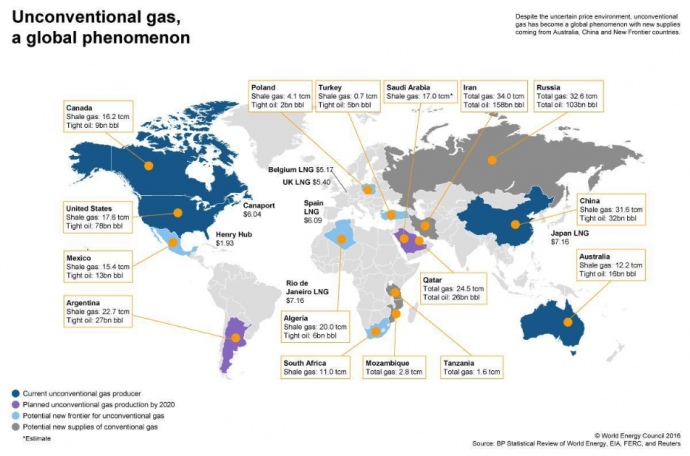

Нетрадиційні поклади газу – майбутнє видобутку

"Сланцева революція" в Північній Америці показала, що нетрадиційний газ можна видобувати за доступною ціною. Нижче оцінюються критичні фактори, які можуть збільшити або знизити витрати на видобуток в інших регіонах світу порівняно зі Сполученими Штатами та Канадою. Основні види нетрадиційного газу:

- глинистих сланцевих порід (сланців збагачених органікою, gas-rich shale, shale gas);

- вугільних пластів (coalbed methane);

- колекторів щільних порід (центрально-басейновий, щільних пісковиків, tight gas);

- газ глибокого залягання (deep horizons).

Сьогодні на шість країн припадає приблизно 60% світових оціночних технічно видобувних ресурсів (TRR) сланцевого газу: крім Китаю (31,6 трлн кубометрів), Аргентини (22,7 трлн кубометрів) та Алжиру (20 трлн кубометрів), поклади в США, Канаді та Мексиці разом складають 50,5 трлн кубометрів. Однак, за межами Північної Америки промислово розробляли сланцевий газ лише в двох країнах: Китаї та Аргентині.

Нетрадиційні поклади в ЄС

Видобуток нетрадиційних покладів в Європі не є таким розвинутим, як в Північній Америці, що зумовлено:

- жорсткішим екологічним законодавством та високою щільністю населення;

- концентрацією технологій видобутку виключно серед американських компаній;

- значно дорожчими свердловинами через більш глибоке залягання покладів;

- специфікою структури продуктивних горизонтів – глиняність, що зменшує пористість.

Показовим є приклад Польщі, де оцінка та переоцінка нетрадиційних покладів вуглеводнів стала основою у прийнятті фінального рішення щодо життєздатності проєктів. Якщо раніше країна вважалася перспективною, адже за європейською TRR була оцінена в 4,1 трлн кубометрів, то вже в 2012 році Польський геологічний інститут повідомив про значно нижчі запаси та ресурси - 346-768 млрд кубометрів. Як наслідок, це суттєво вплинуло й на прогнози щодо видобутку та витрат.

Більше того, породи в країні набагато важче піддаються ГРП, ніж у США через вищий вміст глини, а також глибше залягання продуктивних горизонтів (3-5 км, в той час як у Штатах – 1-2 км). Відповідно CAPEX для сланцевих свердловин у ЄС має бути на 50% вищим, а OPEX - на 45%.

На сьогодні Європа ще не розпочала комерційний видобуток сланцю, а поточні проєкти знаходяться на експериментальній стадії, що ускладнює ефективність проєктування. Пробурені свердловини є скоріше поодинокими, без промислових масштабів.

Фіскальні умови. Як підвищити ефективність вилучення підтверджених запасів?

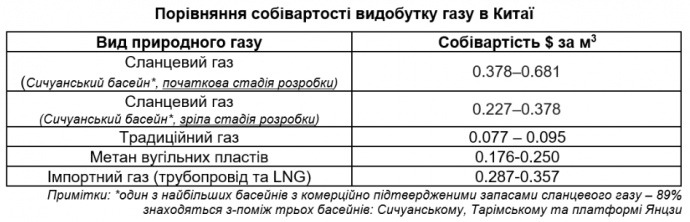

В 2009 році Китай поставив за мету видобути 30 млрд кубометрів сланцевого газу у 2020-му. Задля цього, через три роки, аби заохотити розвідку, уряд запровадив програму субсидій для будь-якої місцевої компанії, яка досягає комерційного видобутку.

Однак брак новітніх технологій та недостатній темп їх розвитку дозволили отримати лише 11% від загальних обсягів виробництва за більш ніж 10 років роботи з нетрадиційними покладами. Китай і досі не залишає планів наростити видобуток, однак в країні все ще зберігається проблема недосконалості технологій, які не дозволяють розробляти ресурс на глибині понад 3500 м, де його залягає більше 60%.

Приклад Китаю свідчить про наступне:

- сприятлива геологія та доступ до технологій – головний фактор успіху для видобутку нетрадиційних покладів;

- ефективніша розробка залежить від стимулів, які надає держава, адже комерційна вартість проєкту потребує великих витрат та супроводжується низкою ризиків.

Ще кілька прикладів.

У Румунії застосовується система валової ренти, що сплачується надрокористувачами щоквартально по відношенню до валового виробництва і розраховується на основі контрольної ціни, затвердженої головною інституцією з наглядовою та регуляторною владою у галузі - NAMR (ціна CEGH на день наперед, а не ціна реалізації).

Так, рента сплачується у вигляді відсоткової квоти, що застосовується до квартальної вартості валового видобутку кожного родовища наступним чином:

Валове виробництво природного газу 106 кубометрів/квартал:

- 3.5% - якщо видобуток на родовищі <10 млн кубометрів;

- 7.5% - якщо видобуток газу на родовищі 10-50 млн кубометрів;

- 9% - якщо видобуток газу на родовищі 50-200 млн кубометрів;

- 13% - якщо видобуток газу на родовищі >200 млн кубометрів.

В Польщі також діє проста система оподаткування для видобутку газу, який залягає в складних геологічних покладах. Тут ставки ренти наступні:

- 1,5%, якщо видобуток природного газу здійснюється з покладу, середня проникність якого не перевищує 0,1 мілідарсі, а середня ефективна пористість не більше 10%;

- 3%, якщо видобуток здійснюється з родовищ, відмінних від зазначених вище.

Чому український біометан не може потрапити до ЄС?

Збереження стимулюючих ставок для видобування природного газу є основою для розвитку галузі та нарощення видобутку та розвідки нових продуктивних ділянок. Рівень оподаткування є одним з базисів при економічній оцінці газового проєкту та саме він відіграє одну з ключових ролей при формуванні планів як для внутрішнього, так і для іноземного інвестора.

Окрім геології та податкової політики, видобувники звертають увагу й на інші показники, які відіграють важливу роль в прийнятті інвестиційних рішень – наземна інфраструктура та екологічна політика.

Індекс заміщення ресурсу в портфелі (Resource replacement ratio), який визначає ліквідність портфелю надрокористувача за рахунок пропорції видобутих вуглеводнів та приросту нових запасів. Найчастіше для оцінки ризику геологорозвідувального проєкту використовується детерміноване значення MEFS – мінімальний економічний розмір родовища. Також, на прийняття рішення впливають чиста поточна вартість (NPV), або очікувана грошова вартість (EMV).

Усі ці фактори є основоположними при аналізі вхідних даних та подальших інвестицій.

Роль України в енергобалансі ЄС

В Європі Україну, як правило, сприймали як транзитну країну, забуваючи про наш геологічний потенціал – другий на континенті після Норвегії. У свою чергу, наявність великих обсяг запасів традиційного та нетрадиційного газу поруч з розгалуженою та потужною газотранспортною системою є важливою умовою реалізації потенціалу нашого газовидобувного сектору.

Серед стратегічних рішень до 2050 року ЄС визначено диверсифікації маршрутів постачання природного газу – розвиток The Trans Adriatic Pipeline (TAP), The Trans Anatolian Pipeline (TANAP), The South Caucasus section of the SGC, розвиток LNG інфраструктури та розвиток Середземноморського газового хабу. Ці проекти дають змогу замістити природний газ з рф ресурсом як з Каспійського регіону, так і видобутком країн ЄС – Північне, Баренцове, Середземне та Чорне море, інших геологічних нафтогазоносних регіонів.

Ще раз про реформування ринку газу

В Україні сфокусувавшись на інтенсифікації видобутку з підтверджених запасів, питання розвідки та дорозвідки перейшло від системи держзамовлення до ринку.

Світова практика показує, що впровадження стимулів, враховуючи особливості Brown field та Green fields, є основою для стрімкого нарощення видобутку, в умовах капіталомісткості та довготривалості таких проєктів.

Україна вже прийняла низку законодавчих змін, покликаних підвищити інтерес передусім зовнішніх інвесторів. Фінальним завданням для України буде забезпечити стабільність фіскальних умов, які будуть конкурентними та націленими на реалізацію сучасних і довгострокових проектів.