Як українському бізнесу отримати 20 мільярдів на рік

У ЄС лізингом користується кожен четвертий підприємець, в Україні — кожен двадцять п'ятий. Виправити цю диспропорцію допоможе новий закон.

У ЄС кожен четвертий підприємець користується можливістю модернізувати засоби виробництва через лізинг. В Україні — лише кожен двадцять п'ятий.

Чому один з найпопулярніших в Євросоюзі спосіб фінансування досі не поширений в Україні і чим він може допомогти бізнесу?

Проведене Єврокомісією дослідження показує, що лише 10% підприємців ЄС вважають недостатній доступ до фінансування перешкодою для розширення бізнесу.

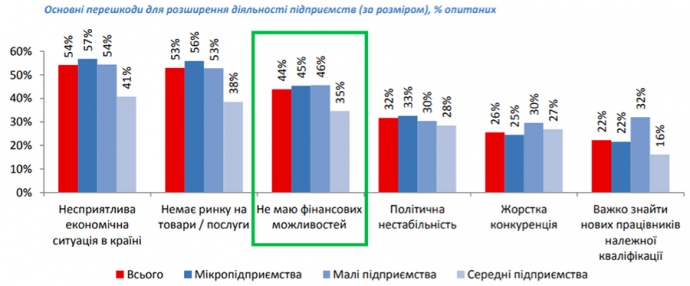

В Україні ж за результатами дослідження "Щорічна оцінка ділового клімату", проведеного програмою USAID ЛЕВ, 44% підприємців вважають брак фінансування перешкодою для розвитку.

У більшості малих та середніх підприємств найбільш популярним способом поповнення оборотних коштів та джерелом фінансування виробничих потреб залишається банківський кредит.

Банки в Україні мають обмежені кредитні програми, і в багатьох умовою для отримання коштів є надання застави та переведення позичальника на обслуговування у банк-кредитор.

Таким чином, суб'єкти малого та середнього бізнесу мають надто обмежені можливості для фінансування потреб свого бізнесу.

Навіть Нацбанк вказує, що найсуттєвішими перешкодами для залучення кредитів підприємствами є надто високі ставки за кредитами (так вважають 67,5% респондентів) та надмірні вимоги до застави (40%).

Найближчою альтернативою кредитам на закупівлю основних фондів стає фінансовий лізинг. На відміну від кредиту, при укладенні договору фінансового лізингу клієнт отримує певний предмет в користування на визначений строк.

Після закінчення строку дії лізингової угоди лізингоотримувач може викупити цей предмет у власність або повернути його лізинговій компанії.

Хоча при фінансовому лізингу застава не потрібна, а процедура його оформлення більш гнучка та швидка порівняно з банківським кредитом, держава всю підтримку спрямовує на стабілізацію та розвиток банківського сектору.

Урядовці не раз декларували важливість використання інструментів фінансового лізингу для оновлення бізнесом засобів виробництва. Однак такі заяви ніколи не підкріплювалися конкретними кроками для реалізації державної підтримки.

Україна відстає за обсягом лізингових угод від країн ЕС ще й через необізнаність підприємців щодо можливості придбання обладнання на умовах лізингу.

Ринок на мільярди

Якими особливостями характеризується ринок лізингу в Україні?

По-перше — невеликою кількість компаній, які надають послуги фінансового лізингу. Де-юре ці послуги можуть надавати банки, фінансові компанії та юридичні особи, які не є фінансовими установами, тобто лізингові компанії, але де-факто на ринку працюють лише останні, для яких лізинг є головним видом діяльності.

Обсяг чинних угод лізингу таких компаній за 2016 рік становить 23,177 млрд грн.

За даними НБУ обсяг лізингового портфеля банків формально становить 16,5 млрд грн, але левова частина цієї суми — 14,7 млрд грн — припадає на лізингові операції Приватбанку, які за твердженням голови правління установи Олександра Шлапака мають ознаки фіктивності і за якими триває кримінальне розслідування.

Тобто чистий обсяг лізингових активів банків становить 1,828 млрд грн.

По-друге — самоорганізацією на ринку активних лізингових компаній. Обсяг лізингового портфеля 15 "живих" лізингових компаній, які входять в асоціацію "Українське об'єднання лізингодавців", становив 17,7 млрд грн — 71% ринку.

Професійне об'єднання — відкритий саморегулюючий клуб, до якого входять компанії, що дотримуються певних стандартів ведення бізнесу. Асоціація виконує й два інші важливі завдання: очищає ринок від недобросовісних учасників та вдосконалює профільне законодавство для стимулювання розвитку лізингу.

Інформація про кількість та обсяг ринку фінансового лізингу

По-третє — застарілістю законодавства і базових правил, за якими працюють лізингові компанії. Закон "Про лізинг" не змінювався понад 20 років. Він морально застарів: за цей час змінилися умови ведення бізнесу і нормативне поле.

По-четверте — гальмами, які стримують розвиток ринку.

За наявності низки пільг для юридичних осіб — платників податків (включення до складу витрат підприємства суми лізингових платежів, право на податковий кредит з ПДВ) зовсім не продумана система оподаткування для ФОП, які могли б значно активніше користуватися фінансовим лізингом для розвитку свого бізнесу.

У підсумку цілий клас підприємців, які працюють за спрощеною системою оподаткування, фактично відрізані від користування лізингом.

Вгору та вниз

Динаміка ринку лізингу нагадує пісню Hunting High and Law скандинавської групи A-ha. За роки свого становлення лізинговий ринок переживав і злети, і падіння. Розквіт напередодні кризи 2013 року, коли обсяг договорів сягав 67 млрд грн, змінився обвалом, за яким з 2016 року почалося поступове відродження.

Зараз відбувається нове відродження. За шість місяців 2017 року лізингові компанії, які входять в асоціацію, профінансували угод на 4,354 млрд грн без врахування плати за користування предметом лізингу.

Це на 71% більше, ніж за перше півріччя 2016 року. Позитивна динаміка збільшення обсягу лізингових операцій свідчить, що фінансовий лізинг поступово стає ефективною альтернативою банківському кредитуванню та більш доступним джерелом фінансування потреб українського бізнесу.

Такі темпи росту не лише підтверджують поступове відновлення бізнес-активності малого та середнього бізнесу, а й свідчать про те, що лізингові компанії успішно розширюють свій продуктовий ряд та заходять у нові сегменти.

Більшість лізингових операцій, як і раніше, відбувається при фінансуванні закупівлі агротехніки та автомобілів. Разом з тим, лізингові компанії пропонують угоди бізнесу, який працює в IT, фінансує венчурні проекти чи портову інфраструктуру.

Рівень проникнення лізингу в капітальні інвестиції в Україні значно нижчий за середньоєвропейський, тому можна очікувати істотного зростання цього ринку.

Нові правила

Передумовою поширення лізингових послуг у розвинених країнах є його доступність та адекватне правове регулювання, чого так бракує Україні.

Зареєстрований у парламенті закон "Про фінансовий лізинг" у новій редакції може змінити архітектуру ринку: у сектор прийде більше європейських гравців, поліпшиться доступ малого та середнього бізнесу до лізингових послуг.

Розвиток лізингу також буде мати макроекономічні наслідки: він сприятиме зниженню вартості грошей, а економіка отримає оновлені основні фонди.

Думки, висловлені в цій публікації, не обов'язково відображають позицію USAID або уряду США.