Кредитный тормоз оборонной отрасли. Почему производителям оружия не дают льготных ссуд

Производители оружия для ВСУ нуждаются в оборотных средствах, но банки не спешат их кредитовать или делают это на общих для бизнеса условиях. Без решения этой проблемы поставки на фронт не увеличатся. (укр)

Оборонні компанії потребують додаткового фінансування для своєчасного відвантаження зброї на фронт, подолання форс-мажорних ситуацій та швидкої розробки нової техніки, яка вкрай потрібна Збройним Силам України.

Однак пільгового кредитування для виробників військової техніки в Україні не існує. На відміну від аграріїв та енергетиків, оборонна сфера кредитується на загальних умовах з високими відсотковими ставками або шукає кошти деінде.

Неможливість узяти дешевий кредит у банку гальмує розвиток оборонних компаній у розпал технічних перегонів з Російською Федерацією.

Дискусія про створення програм пільгового кредитування для виробників озброєнь ведеться з 2023 року. Тоді прем’єр-міністр Денис Шмигаль говорив про можливість долучити оборонні компанії до державної програми "5-7-9%", а голова Нацбанку Андрій Пишний навіть включив їх у стратегію з розвитку кредитування.

Хоча банки демонструють високі показники ліквідності та відносно великі прибутки, масового кредитування оборонної промисловості все ще немає. Востаннє впровадження відповідних пільгових програм влада анонсувала в березні 2024 року, але, за даними джерел ЕП, рішення застрягло в уряді.

Навіщо оборонним компаніям кредити

Для виробництва зброї компанія має спочатку отримати аванс на закупівлю компонентів. Зазвичай державні замовники – Міноборони, Держспецзв’язку, Нацгвардія та інші – дають передплату в розмірі 50-80% від суми контракту.

Враховуючи розмір діри в держбюджеті, вибивати високі аванси від держави вдається не всім. Також через нестачу коштів можуть виникати форс-мажори з фінансуванням. ЕП відомо про випадок, коли одне з відомств через брак грошей суттєво зменшило розмір авансу вже після підписання великого контракту.

Оскільки авансів не завжди вистачає на закупівлю компонентів, оборонним компаніям доводиться шукати фінансове плече.

Потреба в залученні додаткових грошей зберігається і після виконання контракту. Річ у тім, що з виробниками озброєнь в Україні укладають здебільшого короткі контракти, як правило – у межах бюджетного року. Тобто компанія до грудня відвантажує продукцію, а потім кілька місяців наступного року чекає на перерозподіл бюджету та укладання нових річних угод.

Треба фінансувати війну. Які податки зростуть

Під час контрактного затишшя підприємства відправляють робітників у простій. Аби підтримувати виробництво, компанії змушені шукати гроші на виплату зарплат або перебиватися невеликими замовленнями від військових частин.

Є витрати, які не прописані в державних контрактах і які фінансуються з кишені виробника: створення прототипів, випробування та випуск передсерійних партій.

Наприклад, розробка бронеавтомобіля компанії Inguar коштувала 700 тис дол, а НВО "Практика" витрачає на конструювання нового бронетранспортера мільйони доларів. За даними опитаних ЕП компаній, вартість розробки "машинного зору" для FPV-дронів коштує сотні тисяч доларів.

Відновлення цехів після ракетних чи шахедних ударів, релокація підприємств, закупівля генераторів та пального теж лягають на плечі виробників. В "Українській бронетехніці" розповіли ЕП, що в безперебійне забезпечення електрикою ливарного підприємства потрібно інвестувати 500 тис дол.

З маленького гаража до бронеавтомобіля. Як студенти КПІ створили оборонний бізнес

Для фінансування цих витрат виробники, за логікою, мають звертатися до банків. Однак для оборонних компаній не існує пільгових умов кредитування, тож вони стикаються з купою проблем. Наприклад, одному з виробників банк запропонував позику під невигідні 17% річних, а іншому відмовив через військові ризики.

Тож потребу в обігових коштах військові підприємства здебільшого покривають із своїх прибутків, які могли б інвестувати в розвиток виробництв і нові розробки.

"Пільгові кредити спростили б життя. Ми б оптимізували структуру постачань, знизили б собівартість, швидше б масштабували виробництво", – каже Олексій Бабенко, засновник компанії VYRIY, що виробляє високотехнологічні дрони.

"У періоди між державними контрактами беремо прямі замовлення від військових частин, але вони купують лише готовий товар. Один з підрозділів готовий купити в нас дронів на 20 мільйонів гривень, але вільних операційних коштів для їх виробництва зараз немає. Якби була можливість узяти кредит, ми б позичили гроші під цей проєкт", – додає директор ISR Defence Владислав Олексієнко.

Чому банки не кредитують оборону

Говорити, що банки зовсім не кредитують оборонно-промисловий комплекс (ОПК), не можна. Наприклад, банк "Південний" у 2023 році прокредитував оборонні компанії на 415 млн грн, а за першу половину 2024 року видав їм позик ще на 315 млн грн. Кредитний портфель підприємств ОПК в Ощадбанку у 2023 році становив 6 млрд грн, а цьогоріч може зрости до 12 млрд грн.

Інші системні банки, до яких зверталася ЕП, або не мають у кредитних портфелях оборонних підприємств, або відмовилися називати обсяги такого кредитування. Нацбанк не веде агрегованої статистики за сферами банківського кредитування.

Водночас озвучені банками цифри – лише крапля в морі потреб ОПК під час війни. Здається, що оборонні підприємства та банки не знаходять спільної мови, хоча останні отримують рекордні прибутки і мають вільні сотні мільярдів гривень.

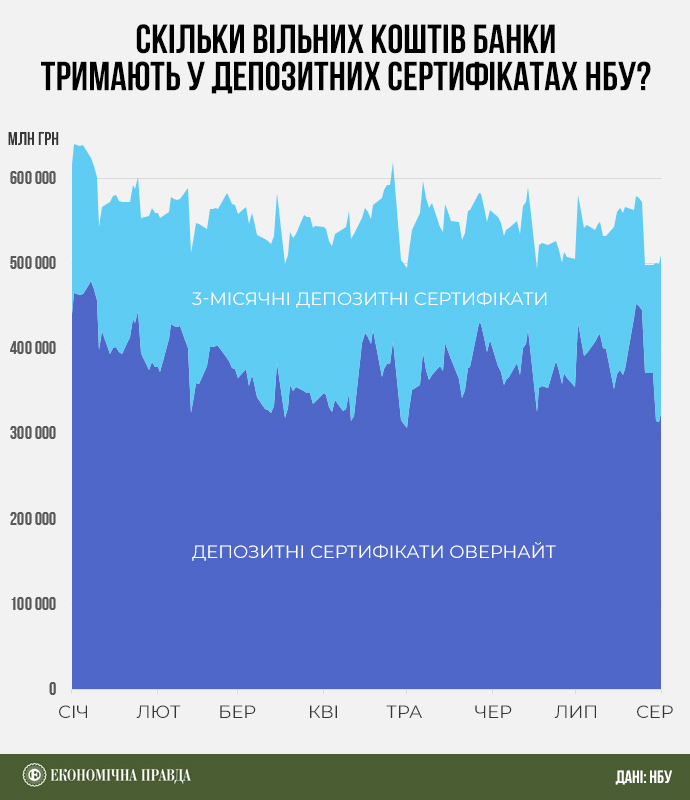

Банки стали чи не найприбутковішим бізнесом в Україні завдяки вільній ліквідності, яку вони не спрямовують ані на фінансування державних видатків через купівлю облігацій, ані на кредитування економіки. Натомість банки вкладають ці кошти в депозитні сертифікати НБУ під 13-16% річних.

Не дивно, що монетарна політика Нацбанку викликає чимало критики, зокрема серед колишніх керівників центробанку. Сам НБУ на цю критику традиційно відповідає необхідністю підтримувати фінансову стабільність. Спрямувати всі свої вільні кошти на кредитування ОПК банки не можуть з кількох причин.

По-перше, джерело цих грошей – залишки на поточних рахунках бізнесу та населення. Іншими словами, банк повинен мати до них постійний доступ на випадок, якщо клієнти захочуть зняти кошти зі своїх рахунків. Навіть якщо всі банки спрямують гроші з депозитних сертифікатів на кредити, то надмірна ліквідність банківської системи не зникне, а перерозподілиться між банками.

Захід поділиться з Україною доходами від російських активів. Як це працюватиме

По-друге, до банків висуваються жорсткі вимоги щодо структури їх активів, адже вони керують коштами вкладників. За нормативами НБУ, для збереження стійкості банк повинен диверсифікувати інвестиції: не вкладати всі кошти в кредитування одного сектору або придбання одного типу цінних паперів.

Відповідальність перед вкладниками та нагляд з боку регулятора роблять банки вкрай обережними в наданні позик. Саме тому під час видачі кредитів вони вимагають у позичальників заставу та додаткові гарантії повернення грошей.

При цьому банки не вважають ОПК більш ризиковим сектором для кредитування і виставляють до оборонних компаній ті ж вимоги, що й до інших бізнесів.

"Для нас клієнт, що працює в оборонно-промисловому секторі, не відрізняється від клієнта, який займається, наприклад, роздрібною торгівлею. Критерії такі самі: прийнятна кредитоспроможність і детальний аналіз діяльності", – пояснює заступниця голови правління Sense Bank Олена Зубченко.

ЕП зібрала представників банків, бізнесу та держави на Банківському форумі: про що домовилися

У тому, що обсяги кредитування оборонної промисловості недостатні, банки частково звинувачують самих зброярів, називаючи їх "молодими та інфантильними" компаніями, у яких немає досвіду взаємодії з банками.

"Часто це компанії, які лише недавно запустили виробництво, виробили якусь кількість зброї та отримали перші контракти від Міноборони. Інколи в них навіть немає фінансової звітності, яку вони могли б показати банку, щоб підтвердити свою платоспроможність", – каже ЕП топменеджер одного з державних банків.

За його словами, поширена причина відмови в наданні кредитів зброярам – завищені очікування. Так, позичальник, який виробляв тисячу дронів, хотів отримати кредит на 0,5 млн дол для випуску мільйона дронів на рік, але не пояснив, як він це робитиме. Серед інших причин відмови – невисока ділова репутація компанії чи її власника, відсутність контрактів з Міноборони або навіть підтверджень, що зброя, яку вони виготовляють, допущена до експлуатації.

Як наростити кредитування галузі

Проблеми з отриманням кредитів є не лише в оборонних стартапів. З ними зіштовхуються і зрілі виробники. Передусім на заваді стає питання застави.

"Навіть у великих оборонних компаній немає заставного майна, щоб брати кредити для фінансування мільярдних контрактів. Як правило, майно оцінюють з дисконтом 50%. Вироблену продукцію банки в заставу не беруть, бо не знають, що з нею робити", – розповідає директорка НВО "Практика" Юлія Висоцька.

Часткове рішення для невеликих приватних виробників знайшли в уряді.

"Приватні компанії з виручкою до 50 мільйонів євро на рік можуть одержати банківське фінансування за допомогою механізму державних портфельних гарантій. Приватні компанії ОПК можуть залучити до 100 мільйонів гривень з покриттям до 80% обсягу кредитної угоди державною портфельною гарантією", – каже заступник голови правління Ощадбанку Юрій Каціон.

Він додає, що на решту 20% кредиту позичальник може надати банку поруку власника, виробничу лінію або інше майно. На жаль, багато зброярів не знають про такі можливості, тому не звертаються за кредитами, каже банкір.

Банки на продаж. Хто хоче купити Укргазбанк та "Сенс" і скільки вони коштують?

Проблему застави міг би частково вирішити факторинг – можливість виробника продавати банку зобов'язання держави за угодою. Тоді позичальник уже зараз отримує кошти для виробництва товарів, а банк – право на кошти, які держава заплатить виробнику в майбутньому. Однак наразі такі операції неможливі.

"По-перше, в чинних нормативно-правових актах відсутні положення та роз’яснення, які регламентують порядок розгляду та прийому органами казначейства бюджетних зобов’язань розпорядників коштів, які мають сплачуватися на користь особи, відмінної від особи контрагента за контрактом.

По-друге, органи казначейства не мають інструкцій або роз’яснень з приводу можливості зміни реквізитів оплати за зареєстрованими бюджетними зобов’язаннями та здійснення оплати на іншого суб’єкта (третій особі)", – пояснює перший заступник голови правління банку "Південний" Максим Цимбал.

Ще одна перешкода в кредитуванні оборонних підприємств – строковість контрактів, яка впливає на строковість кредитів. Банки бояться давати виробнику кошти на термін понад рік, бо не впевнені, що в наступному бюджетному періоді компанія матиме замовлення від держави.

"Необхідно ввести практику довготермінових контрактів на оборонну продукцію, аби виробники могли залучати кошти не лише на виробництво поточної продукції, а й інвестувати в розвиток на довготривалій основі. Є практика країн НАТО, де угоди укладаються на три-пʼять років, а іноді і на довші періоди", – додає Цимбал.

Сприятиме кредитуванню й дозвіл на експорт озброєнь, додають банкіри. Наразі покупець зброї в Україні один – держава. Отже, обсяги виробництва та обороти зброярів залежать від платоспроможності та потреб уряду. У таких умовах кредитування стає ризиковим, адже позичальник не зможе продати свій товар у разі різкого просідання попиту, наприклад, якщо закінчиться війна.

"Курку треба годувати". Чи може Україна відкрити експорт для виробників зброї?

Дозвіл на експорт озброєнь збільшить кількість покупців. Ба більше, він може позитивно вплинути на платоспроможність самих виробників, адже вони вже зараз здатні виготовляти набагато більше зброї, ніж її може купити держава.

Насамкінець банківське кредитування залишається надто дорогим. Великі банки готові кредитувати виробників зброї під 15-17%. Виходом з цієї ситуації могла б стати державна програма компенсації процентних ставок на зразок "5-7-9%".

Мінстратегпром готує рішення

У травні Верховна Рада ухвалила законопроєкт, завдяки якому Мінстратегпром зможе компенсувати банкам відсоткові ставки за кредитами, які вони нададуть зброярам. Таким чином відкрився шлях до запровадження для ОПК програми, схожої на "5-7-9%". Виробники зброї отримають кредити під низький відсоток, а держава компенсує банкам різницю між ринковою та пільговою ставками.

Утім, рішення парламенту – лише перший крок, уряд ще повинен розробити правила та механізми. У Мінстратегпромі ЕП розповіли, що робота над програмою триває і відомство повідомить, щойно вона буде готова до запуску.

У березні видання Forbes писало, що нова постанова мала запрацювати ще навесні. Рішення немає досі. Схоже, розробка механізму вимагає ретельного погодження з відомствами і вона виявилася складнішою, ніж очікувалося.