Правительство должно НБУ почти 700 миллиардов. Кто обогащается на этих долгах?

Большинство денег, которые в этом году получит НБУ от выплат по облигациям Минфина, останется у банков, а бюджет рискует потерять до 100 млрд грн. (укр)

У 2022 році найбільшим фінансовим донором України були не США, ЄС чи МВФ. Як не дивно, ним була сама Україна, а точніше – Національний банк, який у 2022 році позичив уряду 400 млрд грн.

НБУ залишається найбільшим внутрішнім кредитором держави і нині. Сумарно уряд винен центральному банку майже 700 млрд грн і щороку витрачає десятки і навіть сотні мільярдів на обслуговування цього боргу.

Борги бюджету перед Нацбанком виглядають як перекладання грошей з однієї "кишені" держави в іншу. Річ у тім, що доходи, які НБУ отримує від Мінфіну як сплату відсотків, стають частиною прибутку центрального банку, який потім переказується назад до бюджету.

Однак в реальності так буває не завжди. Наприклад, у 2024 році понад 80% коштів, які держава перекладатиме між своїми "кишенями", загубляться по дорозі.

Хто насправді заробляє на боргах уряду перед Нацбанком і чому бюджет втрачає на цьому двічі?

Скільки уряд винен НБУ?

Для покриття дефіциту державного бюджету за допомогою внутрішніх ресурсів уряд випускає в обіг облігації внутрішньої державної позики (ОВДП). В Україні цей інструмент вважається найбільш надійним, через що він став важливим елементом фінансового ринку.

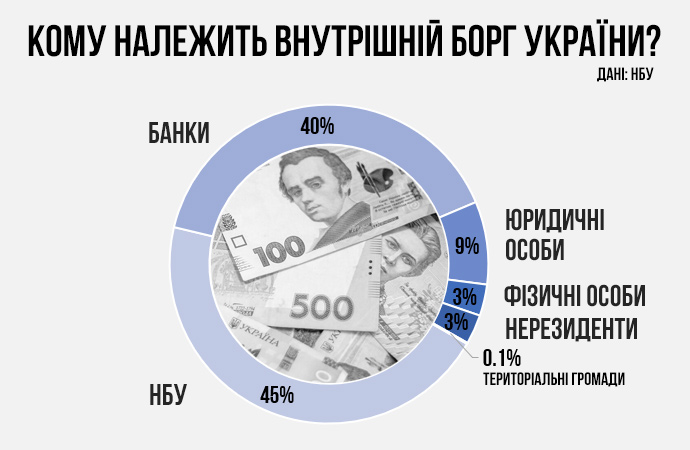

Проте навіть банки не інвестують в ОВДП так багато, як регулятор. У розпорядженні останнього перебувають облігації на загальну 690,7 млрд грн – 45% від усього внутрішнього боргу країни.

Щоб зрозуміти, чому уряд винен так багато грошей НБУ, достатньо пригадати 2022 рік. У перші місяці великої війни податкові надходження різко скоротилися, а видатки зросли. Коштів у бюджеті не вистачало, а міжнародні партнери ще не були готові виділяти необхідне Україні фінансування. Саме в цей момент на допомогу прийшов Нацбанк, якому уряд продав облігацій на 400 млрд грн.

Купуючи активи, зокрема ОВДП, Національний банк створює гроші та вводить їх в обіг. Цей процес називають емісією, а в народі – "друкування" грошей.

Випущені у 2022 році ОВДП – це найбільша частина боргу бюджету перед Нацбанком. Аби їх випустити, довелося навіть змінити закон про Нацбанк, який забороняє "друкувати" гроші для потреб бюджету, а також ухвалити спеціальну урядову постанову.

Суми та умови цінних паперів, випущених у 2022 році, такі: 280 млрд грн – плаваюча ставка (на рівні середньої облікової ставки НБУ за 12 місяців, які передують платежу), погашення у 2033-2036, 2038-2040 та 2052 роках; 120 млрд грн – ставка 11% річних, погашення у 2037 році.

Решту ОВДП, які перебувають у портфелі НБУ, регулятор купував у попередні роки. Суми та умови цих цінних паперів такі:

- 2014 року – 12 млрд грн, ставка – 12,5% річних, погашення відбудеться у 2024 році;

- 2015 року – 35,25 млрд грн, ставка – 11,18-12,5% річних, погашення у 2025-2029 роках;

- 2016 року – 17,8 млрд грн, ставка – 9,81-9,95% річних, погашення у 2030-2031 роках;

- 2017 року – 223,46 млрд грн, ставка для ОВДП на 78,29 млрд грн – 8,17-11,3% річних, для решти – рівень інфляції плюс 2,2%, погашення у 2025-2047 роках.

Випущені у 2017 році ОВДП є результатом репрофайлінгу або реструктуризації. Тоді уряд обміняв облігації загальною вартістю 220 млрд грн на нові, але з різними датами погашення, щоб рівномірно розподілити в часі виплати за ними та не створювати суттєвого боргового навантаження на бюджет.

Скільки коштує борг уряду перед Нацбанком?

ОВДП в портфелі НБУ – це борг, а отже, його потрібно повертати. Враховуючи його розмір, це могло б стати справжньою проблемою для уряду в майбутньому. Однак, на щастя, погашення цих облігацій майже рівномірно розпорошене в часі до 2052 року.

"Звісно, портфель НБУ великий і становить майже 46% усіх ОВДП в обігу. Найбільший обсяг погашень припадає на 2037 рік, коли відбудеться погашення 120 мільярдів гривень військових облігацій. Але загалом погашення облігацій у портфелі розподілене в часі на тривалий період і не створюватиме для бюджету жодних проблем", – наголошує старший фінансовий аналітик групи ICU Тарас Котович.

Ці борги потрібно не лише повертати, а й обслуговувати, тобто платити проценти. Розмір платежів за більшою частиною боргу уряду перед НБУ на 425,18 млрд грн – плаваючий та залежить від рівня інфляції та облікової ставки. Іншими словами, Мінфіну доволі складно прогнозувати майбутній обсяг виплат.

За розрахунками Нацбанку, у 2023 році уряд має заплатити йому у вигляді процентів за ОВДП 120,75 млрд грн. З цієї суми 81,15 млрд грн – купонні платежі за випущеними у 2022 році ОВДП, решта 39,6 млрд грн – купони за облігаціями попередніх років.

У 2024-2025 роках виплати уряду на користь НБУ будуть меншими, оскільки меншими будуть облікова ставка та інфляція, до яких прив’язані такі платежі.

З однієї кишені в іншу?

На перший погляд, борги уряду перед Нацбанком – це перекладання грошей з однієї "кишені" держави в іншу. Відповідно до закону, майже весь отриманий протягом року прибуток НБУ має переказати до бюджету.

У 2023 році НБУ переказав до бюджету майже 72 млрд грн прибутку за підсумками 2022 року, що сповна компенсувало купонні виплати Мінфіну на користь регулятора за той рік. Однак наступного року ця ситуація не повториться.

Відповідно до закону про держбюджет на 2024 рік, казна за 2023 рік отримає від НБУ лише 17,7 млрд грн прибутку. Це притому, що цьогоріч Мінфін виплатив НБУ понад 120,75 млрд грн процентів за ОВДП. Тобто по дорозі між "кишенями" держави загубляться понад 100 млрд грн (85% від виплат уряду на користь НБУ).

Де загубилися 100 мільярдів гривень?

Щоб відповісти на це питання, потрібно простежити за грошима, які уряд отримав від центрального банку за ОВДП у 2022 році. Як йшлося вище, щоразу, коли НБУ купує облігації Мінфіну, він створює нові гроші.

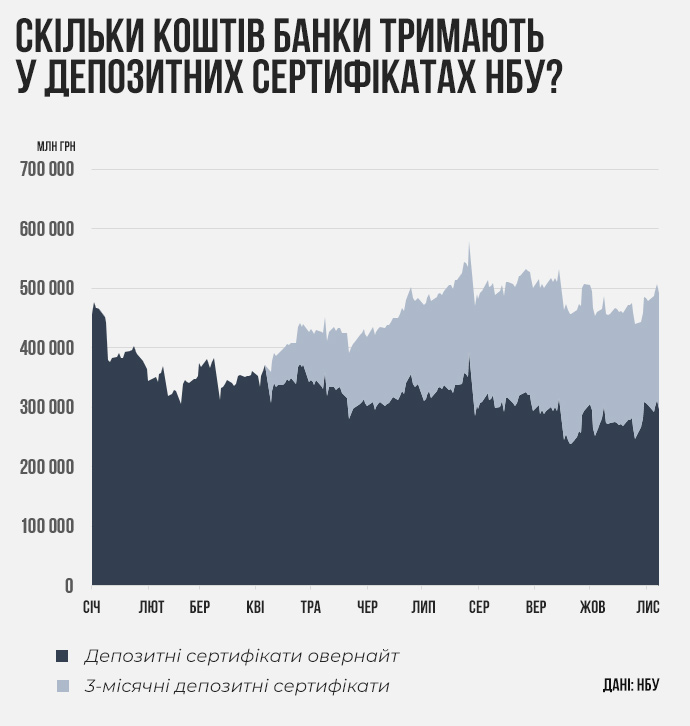

Емісія грошей НБУ у 2022 році призвела до зростання надлишкової ліквідності банківської системи. Іншими словами, у банків накопичилися "зайві" пів трильйона гривень (на піку, у липні 2023 року, сума сягнула 579 млрд грн). Позбутися цих надлишків майже неможливо, яких би заходів банки не вживали.

Наприклад, якщо банки витратять усю надлишкову ліквідність на придбання ОВДП, то обсяги цієї ліквідності не зміняться. Уряд знову витратить її на фінансування видатків і вона повернеться в банківську систему.

Також банки не можуть видати на "зайві" кошти кредити. По-перше, під час війни на такий ресурс надто мало платоспроможного попиту. По-друге, враховуючи ризик неповернення цих коштів, багато банків могли б збанкрутувати. По-третє, банківське кредитування так само не змінить загальний обсяг ліквідності в системі – кошти просто перетечуть з одних рахунків на інші.

Чи не єдиний спосіб вилучити надлишкову ліквідність з обігу – розмістити її в Нацбанку. Це відбувається за допомогою депозитних сертифікатів (ДС), які банки купують в НБУ. Однак вилучення коштів з обігу має свою ціну. Вона вимірюється у відсотках, які отримують банки за те, що передають свої кошти регулятору.

Дохідність ДС залежить від облікової ставки. Ставка за ДС овернайт (у них зберігається більшість надлишкової ліквідності, термін обігу – один день) дорівнює обліковій ставці НБУ (16%), а за тримісячними ДС (у них дозволено вкладатися банкам залежно від обсягу строкових депозитів, які в них відкривають клієнти) становить облікову ставку плюс 4 процентні пункти (наразі 20%).

9 листопада банки тримали в депозитних сертифікатах НБУ понад 492 млрд грн, з яких 195 млрд грн – тримісячні "депсерфи" із ставкою 20% річних.

За даними Нацбанку, до 5 листопада на виплату процентів за депозитними сертифікатами витрачено 73,5 млрд грн. У регуляторі відмовилися оцінити, якою може бути сума виплат на користь банків за підсумками усього 2023 року, зазначивши, що "це питання надто чутливе".

"Прогнозні обсяги ДС та виплати за ними не є публічною інформацією, зважаючи на її сенситивність, яка зумовлена залежністю від багатьох факторів, зокрема тих, що перебувають поза межами безпосереднього впливу НБУ (наприклад, отримання урядом фінансової допомоги від міжнародних партнерів, її конвертація у гривню та направлення до банківської системи)", – відповіли в НБУ.

Бюджет втрачає двічі

Якщо узагальнити рух грошей, які НБУ створив під час емісії, то можна зробити висновок, що значна їхня частка "загубиться" в прибутках комерційних банків. Із 120,75 млрд грн, які Мінфін заплатить Нацбанку за ОВДП, у банках цьогоріч можуть осісти близько 88 млрд грн виплат за депозитними сертифікатами.

Виплати НБУ за депозитними сертифікатами стали однією з ключових передумов рекордної прибутковості банківської системи. Напередодні в Нацбанку звітували, що лише за девʼять місяців 2023 року банки отримали 110 млрд грн прибутку. Зрозуміло, що за підсумками всього року його розмір зросте ще більше завдяки стабільним виплатам за ДС.

"Математично виплати НБУ на користь банків (за депозитними сертифікатами) з’їдають його прибутки, які він отримує від ОВДП. Тож виходить, що Мінфін платить двічі за політику високих ставок: і через високі ставки за ОВДП (і ті, які належать НБУ, і ті, які належать іншим учасникам ринку), і недоотримує дивіденди від Нацбанку", – пояснює керівник аналітичного відділу Concorde Capital Олександр Паращій.

Не дивно, що в Мінфіні не в захваті від цієї ситуації. За останні два роки там зробили щонайменше дві спроби переглянути свій борг перед НБУ.

Влітку 2022 року депутати ледь не схвалили норму, яка зобов’язує НБУ автоматично переказувати процентні доходи від емісійних ОВДП до бюджету протягом десяти днів після їх отримання. А під час підготовки бюджету-2024 до другого читання Мінфін заклав у документ статтю, яка дозволяє уряду провести ще один репрофайлінг ОВДП, які перебувають у власності Нацбанку.

Обидві спроби виявилися невдалими, тож комерційні банки й надалі збагачуватимуться на боргах бюджету перед центробанком. Щоправда, в НБУ не бачать у цьому нічого поганого.

"Зароблені кошти залишаються в системі через встановлену в період воєнного стану заборону для приватних банків на розподіл прибутків. Тож цей прибуток залишається в банків для підвищення їхньої стійкості та підтримки подальшого активнішого кредитування. Лише стійкі банки здатні обслуговувати економіку і повертати вклади населенню, підтримувати відновлення країни", – відповіли в НБУ.

У регуляторі додають, що поточна монетарна політика, завдяки якій збагачуються банки, дозволила уникнути подальшої грошової емісії у 2023 році, а також зберегла стійкість гривні. Зрештою, якби НБУ не поглинав зайву ліквідність банківської системи, то вона могла б перекочувати на валютний ринок, "спалити" золотовалютні резерви та призвести до суттєвої девальвації гривні.

Який вихід?

Чи справді на боргах, які бюджет вимушений був брати в Нацбанку, збагачуються лише великі бізнесмени, що володіють українськими банками? Так, але частково.

Найбільшим власником банків в Україні є держава. Саме в державних банках зосереджена переважна частка надлишкової ліквідності банківської системи, адже соціальні виплати, зарплати бюджетників та грошове забезпечення військовим виплачується переважно на рахунки, відкриті в Приватбанку та Ощадбанку.

Хоча держбанки і заробляють найбільше на надлишковій ліквідності банківської системи, проте більшу частину таких прибутків наступного року вони перекажуть назад до бюджету у формі дивідендів.

Недержавні банки, які також акумулюють надлишкову ліквідність, не можуть вивести свої прибутки. Вони спрямують ці кошти на покриття збитків, завданих банківській системі війною. Однак і тут держава знайшла спосіб повернути своє. Для цього в парламенті вирішили запровадити для банків податок на надприбутки.

"Операційний дизайн режиму інфляційного таргетування дає банкам додатковий непередбачуваний дохід при підвищенні ключової ставки. Тому в багатьох країнах вводиться в різній формі windfall tax (податок на непередбачувані доходи). Це стосується не тільки банків, а й інших компаній (наприклад, ресурсних), які отримали непередбачуваний дохід через певні причини", – пояснює головний менеджер з макроекономічного аналізу "Райффайзен банку" Сергій Колодій.

Недавно парламент ухвалив у першому читанні законопроєкт, який пропонує підвищити ставку податку на прибуток для банків з 18% до 36%. У разі його остаточного схвалення новий податок запрацює з наступного року і стосуватиметься прибутків, які банки отримають у 2024 році.

"Ця ідея трохи запізніла, адже наступного року прибутки банків будуть не такими значними: відсоткові доходи будуть зменшуватися значно швидше за витрати. Але вона точно не безглузда, деякі західні країни такий податок уже застосовують", – додає Паращій.

Тож у 2023 році держава фактично просубсидує банківську систему. Щоправда, така субсидія не просто підтримає стійкість українських банків в умовах війни, а й дозволить їм непогано заробити.