Петля на шее человечества: как Украина вместе с миром падает в долговую яму

Потеряв из-за пандемии часть доходов, физлица, бизнес и целые страны последний год жили в долг. Чем может обернуться для мира триллион долларов кредитов и выстоит ли Украина в схватке между кредиторами и должниками? (укр)

Коронакриза призвела до небаченого досі нарощення боргів усіма секторами економіки.

Держави збільшували свої дефіцити в надії підтримати медицину та закриті на локдаун підприємства. Підприємства влазили в борги, аби залишитися на плаву. Люди, які залишилися без роботи, брали кредити, аби вижити.

За підсумками 2020 року сукупний світовий борг – борг усіх держав, людей, фінансових та нефінансових компаній – сягнув 355% світового ВВП і продовжує зростати. У першому кварталі 2021 року валовий світовий борг досяг 360% світового ВВП.

"Свято дешевих грошей" у розвинених економіках невдовзі ризикує закінчитися, прирікши людство довго страждати борговим "похміллям". Чи вистоїть світова економіка, коли прийде час платити за боргами, та який сценарій світить Україні?

"Перед розгортанням економічних катастроф майже завжди відбувається величезне зростання заборгованості домогосподарств. Кореляція між цими процесами настільки тісна, що видається схожою на емпіричний макроекономічний закон". Атіф Міан, Амір Суфі, "Дім боргу" (House of Debt).

Скільки винне людство

Те, що весь світ живе в борг, нікого не дивує. Вражає те, якими темпами зростає заборгованість останнім часом. Якщо за 2012-2016 роки сукупний світовий борг зріс на 6 трлн дол, то лише за 2020 рік взято кредитів на рекордні 24 трлн дол.

За підрахунками Інституту міжнародних фінансів (IIF), у кінці 2020 року людство було винне 281 трлн дол або 355% від світового ВВП.

Це величезна сума: розмір світового боргу у 3,5 разу перевищує сукупну вартість усіх виготовлених у світі товарів та наданих послуг протягом року. Цих грошей вистачило б для фінансування України на наступні 7,5 тис років (держбюджет України у 2020 році становив 37 млрд дол).

За приростом боргів коронакриза перевершила всі попередні. Лише за один рік пандемії розмір світового боргу відносно ВВП зріс на 35 в. п. Для порівняння: за два роки глобальної фінансової кризи 2008-2009 років світовий борг зріс загалом на 25 в. п. ВВП.

Найбільша провина в минулорічному нарощенні боргів лежить на урядах: з 24 трлн дол половина припала на державні запозичення. Решта 12 трлн дол – борги банків, фінансових та нефінансових корпорацій, а також населення.

У цьому немає нічого дивного: пандемія вимагала від урядів різкого збільшення дефіцитів бюджетів та нарощування боргів. Масштабні програми фінансових стимулів, вливання коштів у медицину та закупівлю вакцин, підтримка бізнесу та населення – усе це фінансувалося переважно за кредитні кошти.

Залучити трильйони доларів державам, зокрема розвиненим, допомогла м'яка монетарна політика їхніх центральних банків. За даними IIF, у 2020 році сукупний борг усіх держав сягнув 105,4% світового ВВП, хоча ще у 2019 році він становив 88,3%. Левова частка цих боргів – запозичення розвинених країн.

Лише США у 2020 році ухвалили три програми економічних стимулів на загальну суму близько 5 трлн дол. Крім того, у країні готуються нові програми фінансування інфраструктурних проєктів на 1,7 трлн дол.

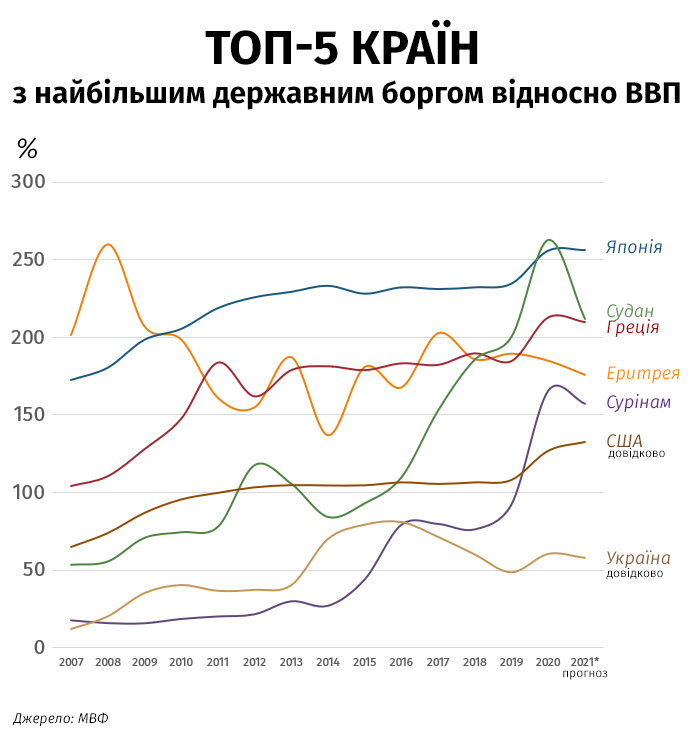

Проте навіть Сполученим Штатам далеко до лідерів "боргової піраміди", якщо порівнювати обсяг боргу до ВВП (індикатор платоспроможності державного сектора).

Звісно, найбільшим боржником у світі є США. У кінці травня 2021 року борг цієї країни становив 28 трлн дол, але це лише близько 130% від вартості вироблених товарів та наданих послуг.

Японія має менше кредитів (13,35 трлн дол), проте вони сягають 256% від ВВП країни.

На такому тлі ситуація з боргом в Україні видається контрольованою, однак лише на перший погляд.[BANNER1]

Що з боргом України

До початку кризи Україна активно працювала над зменшенням розміру свого боргу. Хоча номінально його розмір виріс із 71 млрд дол у 2016 році до 84,4 млрд дол у кінці 2019 року, у відсотках до ВВП держборг падав.

Це дало змогу уряду майже не обмежувати себе в запозиченнях протягом 2020-2021 років.

"Навіть після минулорічного зростання рівень боргу не створює загроз для фінансової стабільності і майже відповідає одному з Маастрихтських критеріїв, які висуваються для приєднання до Єврозони. За ним рівень державного і гарантованого державою боргу має бути меншим 60% ВВП", – повідомили ЕП у Національному банку.

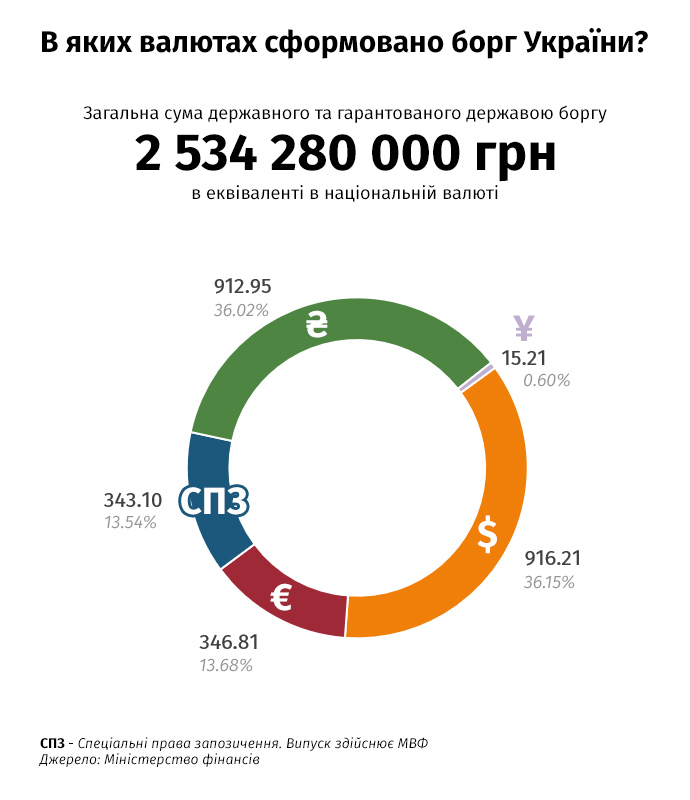

30 квітня 2021 року розмір державного і гарантованого державою (кредити держпідприємств і приватного сектору під гарантії уряду) боргу України становив 91,33 млрд дол.

Якби українці вирішили "скинутися" та одномоментно погасити весь борг, то кожному, незалежно від віку чи соціального статусу, потрібно було б заплатити майже по 57 тис грн.

Щоб зрозуміти, у чому головна проблема українського держборгу, слід уявити, що це борг не держави, а кожного громадянина. Наприклад, борг людини – 57 тис грн, а заробляє вона щомісяця по 13,5 тис грн.

Крім обслуговування позики, їй потрібно купувати продукти і платити за комунальні послуги. Після усіх цих витрат на погашення кредитів коштів майже не залишиться, тож доведеться знову позичати.

Ситуація ускладнюється ще й тим, що майже дві третини боргу номіновані в іноземних валютах і лише 36% – у гривні. Аби погашати валютні борги людині, яка заробляє гривні, потрібно залучати нові валютні позики.

Це стосується і держави, яка основні свої доходи (податки) отримує в гривні. Брати нові кредити бажано під менші відсотки, ніж ті, які виплачуються, інакше ситуація може перетворитися на фінансову піраміду.

Через це борг України дуже залежний від валютних ризиків (щойно гривня падає, розмір боргу зростає) та від здатності знайти гроші під прийнятні відсотки.

Розмір ставок, під які Україна позичає гроші, залежить від її кредитного рейтингу, наявності співпраці з міжнародними фінансовими інститутами (наприклад, МВФ), прогресу в проведенні важливих реформ.

Однак ці фактори – лише частина ціни боргу для України. Решта ніяк не залежить від самої держави, переконують експерти.

"Україна – частина глобального світу, і ситуація там набагато важливіша з точки зору попиту на цінні папери країн, що розвиваються, ніж помірні зміни в окремих державах.

З одного боку, зараз спостерігається велика емісія грошей у США та ЄС, що приводить до перетікання коштів на фінансові ринки і зростання попиту на борги всіх країн.

З іншого боку, наслідком емісії є зростання інфляції, і ставки за боргами розвинених країн можуть підвищитися. Це негативно вплине на вартість позик для України", – вважає заступниця директора Центру економічної стратегії Марія Репко.

Саме тому у 2020 році Україні вдалося вдало позичити на світових ринках 2 млрд дол навіть після того, як Яків Смолій оголосив про свою відставку з посади голови НБУ через "політичний тиск".

Тобто навіть загроза одній з ключових економічних реформ останніх років – незалежності центрального банку – майже не вплинула на бажання міжнародних інвесторів довірити гроші Україні. Ними керувало бажання вкласти надлишкову ліквідність під 7,25% річних в умовах майже нульових відсоткових ставок.[BANNER2]

Ризики для України

Ще до пандемії в економіках розвинутих країн існувала велика проблема: надто низька інфляція. Попри намагання центральних банків США, ЄС чи особливо Японії "розігріти" економіку монетарними стимулами, ціни росли повільно.

Навіть зараз, після того, як ФРС та ЄЦБ протягом року заливали економіку грошима, ціни на це майже не реагують. Хоча за економічною логікою такі дії мали б призвести до різкого стрибка інфляції.

За іронією долі, саме в інфляції розвинений світ бачить вихід з потенційної боргової кризи.

"Регулятори розвинених країн надають багато нової ліквідності, щоб уникнути боргової кризи. Для економіки буде краще м'яке, поступове інфляційне зниження боргового навантаження: номінальний рівень боргу залишається колишнім, а реальний рівень боргу поступово зменшується за допомогою помірної інфляції. Так можна зберегти робочі місця та номінальне зростання", – пояснює трейдер групи ICU Віталій Сівач.

Однак рано чи пізно ризики зростання інфляції все ж переважать необхідність стимулювання економіки, і розвиненим країнам доведеться вдатися до більш жорсткої монетарної політики.

"Закінчення періоду м'якої монетарної політики в США та ЄС може призвести до зростання дохідностей за облігаціями та зниження основних фондових індексів, які перебувають на історичних максимумах.

У результаті доступ до зовнішнього фінансування може погіршитися, а внаслідок зниження цін на акції погіршаться баланси багатьох компаній", – зазначають аналітики "Райффайзен банку аваль".

Про що мова?

Коли йдеться про державні запозичення, то різниця між багатими та висхідними країнами суттєва. Якщо розвиненому світу нова криза через накопичення боргів майже не загрожує, то таким державам, як Україна, майбутнє готує чимало сюрпризів.

"Коли почнуть "закручувати гайки", це може спричинити масові дефолти. Для таких країн, як наша, це може бути великим сюрпризом. Нерозуміння урядовцями ситуації може призвести до дефолту", – каже виконавчий директор "CASE-Україна" Дмитро Боярчук.

У світі, де всі винні всім, правда завжди на боці кредиторів.

"Примусове виконання боргових контрактів має найважливіше значення для функціонування внутрішніх і міжнародних ринків", – сказано в доповіді "Суверенний борг і фінансування відновлення після шоку COVID-19. Попередня доповідь і рекомендації" Групи тридцяти (входять голови провідних центральних банків, МВФ та Світового банку).

Коли "музика почне стихати" і кредитори це відчують, розплачуватися доведется тим, що є в держави.

"Передавання кредиторам у разі дефолту державної інфраструктури, наприклад, національної електромережі, повинне зняти найбільший тягар прозорості та підзвітності. Країни повинні мати процедури попереднього огляду таких механізмів на предмет їх відповідності цілям забезпечення прийнятного рівня заборгованості і розвитку.

Технічна допомога і багатосторонній нагляд повинні сприяти забезпеченню того, щоб такі процедури відповідали передовій міжнародній практиці", – говориться в документі Групи тридцяти.

Єдиним порятунком від неминучої кризи для таких держав, як Україна, залишаються інституційні інвестори, які готові давати гроші навіть тоді, коли ніхто інший цього робити не хоче.

Саме тому співпраця з МВФ залишається важливою для України навіть у часи профіциту грошей на світових ринках. Однак чи встигнуть це зрозуміти урядовці?

Фото на головній ua.depositphotos.com