Приватизация года: как Украина будет продавать титанового гиганта ОГХК и за сколько

В Фонде госимущества объявили дату продажи одного из самых интересных активов для инвесторов. Что такое Объединенная горно-химическая компания, кто на нее претендует и сколько она может стоить.(укр)

Про початок чергової хвилі великої приватизації в Україні говорять давно, проте різні уряди роблять все можливе, щоб ця приватизація не починалася.

Продаж ОГХК, який має відбутися незабаром, – це справжній екзамен для керівництва Фонду держмайна на спроможність ефективно проводити приватизаційний процес.

Це також випробування для всієї влади: чи впорається вона з корумпованими елітами, які намагатимуться не втратити вплив на цей актив.

ФДМ уже озвучив стартову ціну підприємства, але його реальна вартість може злетіти на торгах в рази.

Що таке ОГХК і чому стільки галасу навколо нього

Напередодні ФДМ підтвердив, що влітку Об'єднана гірничо-хімічна компанія (ОГХК) буде виставлена на приватизацію. Аукціон, як зазначив голова відомства Дмитро Сенниченко, аукціон повинен відбутись в останній день літа.

ОГХК – один з найцікавіших активів для інвесторів, який планується продати найближчим часом. На відміну від багатьох інших держпідприємств, які побували в руках олігархів, це підприємство не так безнадійно обтяжене боргами, а торік нібито навіть показало рекордний прибуток – понад 600 млн грн.

У компанію входять Іршанський гірничо-збагачувальний та Вільногірський гірничо-металургійний комбінати. Вони кілька років тому повернулися у власність держави.

Комбінати були створені в середині минулого сторіччя. У власності держави вони перебували до 2004 року, а потім були передані в лізинг структурам Дмитра Фірташа. Після Революції гідності договори оренди були розірвані, і ФДМ об'єднав комбінати в єдину компанію.

ОГХК – один з найбільших у світі видобувачів титанових руд. Центральний офіс компанії розташований у Києві, а дві філії – у Житомирській та Дніпропетровській областях.

Іршанський комбінат, що на Житомирщині, спеціалізується на видобуванні ільменіту. Це мінерал, у складі якого є оксиди титану, заліза та інших домішок. Це цінна руда для отримання титану та всіх його похідних.

Вільногірський комбінат, що на Дніпровщині, видобуває не тільки ільменітовий концентрат, а й рутиловий та цирконовий концентрати. Філія має ширший спектр і випускає десятки видів продукції. При видобуванні там використовується масивний крокуючий роторний екскаватор.

Сировина, яку продукує компанія, використовується для виробництва титану і його сплавів, електродів, які використовуються в авіа-, судно-, машино-, авто- та ракетобудуванні. Однак для цього використовується менше десяти відсотків продукції ОГХК.

Найбільшим споживачем титанової сировини є пігментна промисловість. Фарби, у складі яких є титан, більш стійкі.

Оксид титану використовується у виробництві паперу, пластику, косметики. Йому знайшли застосування навіть в харчовій промисловості: добавку E171 використовують для "відбілювання" молочних продуктів, борошна і "крабових паличок".

Невдалий союз з олігархами та політикою

Протягом 2004-2014 років житомирська та дніпровська філії підприємства перебували в оренді компаній Фірташа. Їх продукцію використовувало його ж підприємство Ukrainian Chemical Products в Армянську, яке раніше називалося "Кримський титан".

Спочатку, у 2004 році, оренда була підписана на п’ять років. У 2009 році термін оренди збіг, але комбінати продовжували перебувати в руках олігарха. Лише через три роки, у 2012-му, заднім числом дія договору була продовжена ще на п’ять років, рахуючи від 2009-го.

Результати співпраці з Фірташем важко назвати приголомшливими. Як причину відмови у продовженні оренди Арсеній Яценюк зазначав, що при прибутку компанії 1 млрд грн держава від оренди отримувала менш ніж 100 млн грн. Орендар ще рік намагався через суд продовжити оренду, але марно.

Утім, близькому до Яценюка керівництву ОГХК повторити результати Фірташа для держави не вдалося.

Після повернення до рук держави табличка з ім'ям на дверях офісу керівника компанії змінювалася чотири рази. Лише один керівник пішов з роботи з більш-менш адекватною причиною – за станом здоров'я. Усі інші звільнення супроводжувалися скандалами, дехто намагався повернути собі посаду після звільнення.

Спочатку компанію очолив Руслан Журило. Вважається, що його "поставив" на цю посаду тепер уже нардеп-втікач Микола Мартиненко. У 2017 році його та ще кілька осіб з керівництва звинуватили у завданні збитків компанії на сотні мільйонів гривень.

За даними слідства, компанія продавала продукцію з великими знижками своїм іноземним фірмам. Журила відсторонили, а компанію очолив призначений ним його колишній перший заступник Олександр Гладушко. Його також пов'язували з Мартиненком.

Зрештою, Гладушка теж звинуватили у виведенні коштів з компанії і звільнили у лютому 2020 року. Компанію ненадовго очолив Михайло Макаров, якого призначив уряд.

Після його призначення пов'язане з Мартиненком колишнє керівництво намагалося повернутися "за кермо". Вони доводили в суді незаконність свого звільнення і приходили в офіс компанії на роботу. Це було нескладно, адже Макаров два місяці був на лікарняному.

Після звільнення Макарова за станом здоров'я керувати компанією почав його перший заступник Пітер Девіс. У жовтні 2020 року він був звільнений за "корупційні схеми". Його замінив призначений Фондом держмайна Артур Сомов.[BANNER1]

І Девіс, і Сомов раніше працювали в компаніях колишнього орендаря титанових виробників Дмитра Фірташа. Завдяки цьому "Кримський титан" в окупованому Криму начебто знову міг отримувати сировину: або напряму, або через схеми з відвантаженнями в інші країни. Проте в компанії такі нападки відкидають та вважають їх спробою зірвати приватизацію.

У 2021 році в офісі підприємства проводилися обшуки. Чинне керівництво ОГХК пов’язувало їх з попереднім менеджментом компанії і також називало "спробою зірвати приватизацію". З тієї ж причини, на думку ФДМ, на підприємстві відбувся саботаж з висипаною продукцією з десяти вагонів та підпал авто одного з менеджерів.

Фінанси сьогодні

Компанія займає близько 2,3% світового ринку ільменіту, 6,2% світового ринку рутилу та 1,4% ринку циркону. Найбільшим споживачем продукції компанії є Китай – 39%. У Японію поставляється 12% продукції, у Туреччину – 9%, у Мексику – 8%. Ще 8% продукції залишається в Україні. Продукцію підприємства використовують такі відомі компанії:

- Chemours – "дочка" найбільшої у світі хімічної компанії DuPont;

- аерокосмічний та оборонний гігант Boeing;

- світовий виробник зварювального обладнання Lincoln Electric

Компанія, за її інформацією, видобуває на рік понад 500 тис тонн рудних концентратів. За останні чотири роки інвестиції у виробництво продукції становили 1,2 млрд грн.

Згідно з фінансовою звітністю, яку недавно відкрила податкова, два роки тому, за керівництва Гладушка, компанія отримала 3,535 млрд грн доходу та 87 млн грн прибутку. У кризовому 2020 році, за Сомова, дохід компанії зменшився на майже 12% до 3,127 млрд грн, але прибуток зріс у чотири рази до 369 млн грн.

Однак на початку року керівництво компанії повідомляло про більший чистий прибуток – 633 млн грн. У ОГХК це пояснили поступовим списанням боргів нерезидентів-посередників.

"У попередньому році компанія недоотримала від боржників понад 38 млн дол, тож чистий фінансовий результат становив 369 млн грн. Оскільки оплата за контрактами досі не проведена, кредитний ризик спричинив домінуючий вплив на зміни вартості дебіторської заборгованості, зменшивши її шляхом знецінення на 26% та негативно вплинувши на формування поточного фінансового результату", – відповіли в компанії.

За Міжнародним стандартом фінансової звітності (МСФЗ), компанії мають поступово списувати сумнівну дебіторську заборгованість. Отже, попереднє керівництво продало продукцію з відстрочкою оплати компаніям Bollwerk Finanzierungs-und Industriemanagement AG (Австрія) та Defessa Trans FZE (ОАЕ), які не розраховуються з ОГХК.

Тобто, за 2020 рік компанія отримала понад 600 млн прибутку – це її реальний прибуток. Мінус 300 млн – це 26% від боргу компаній-прокладок, які компанія мала списати за вимогами МСФЗ. Реального впливу на прибуток компанії цей мінус не має.

Як зазначили в компанії, вона не збирається списувати цей борг: ОГХК судиться в міжнародному арбітражі при торговій палаті. Також там із запізненням, з травня, щоб не зірвати приватизацію, перевіряють своїх клієнтів та працюють на умовах передоплати.

З одного боку, малий прибуток у 2019 році може бути наслідком об'єктивних причин, а його зростання в чотири рази можна було б пояснити низькою базою порівняння. З іншого боку, це доказ оптимізації та прибирання корупційних схем, про які йшлося раніше.

На користь останнього також грає факт падіння за 2019-2020 роки собівартості реалізованої продукції компанії з 2,48 млрд грн до 2,07 млрд грн. Це підтверджували у Фонді держмайна та наводили як причину невдоволення з боку колишніх вигодоотримувачів таких схем.

"Ринкова кон'юнктура не змінилася, обсяги видобутку – теж. Можна зробити висновок, що держава втрачала мінімум 500 мільйонів гривень. Зараз ці гроші не потрапили в приватні кишені, тож ці люди розлючені", – зазначав перший заступник голови ФДМ Денис Кудін.

У резерві є близько 4,5 тис тонн ільменіту і кількасот тисяч тонн рутилу та циркону, але це не ліміт компанії. Документи свідчать про збільшення запасів рудних пісків Вільногірського ГМК у два рази: з 15,9 тис куб м вони можуть зрости до 31,6 тис куб м.

Разом із компанією новому акціонеру фактично переходять і чинні ліцензії на видобуток цих корисних копалин. Вони належать АТ "ОГХК" та входять у його вартість. Новому власнику треба буде сплачувати рентну плату за користування надрами. Ліцензії на нові надра, які, наприклад, зараз відкриваються, треба буде також докупати.

Ринкова вартість лише запасів ільменіту компанії перевищує 1 млрд дол. Відношення скоригованого виторгу до прибутку компанії, близько 20%, дає зрозуміти, що прибуток від лише наявних резервів ільменіту може перевищити 250 млн дол або 6,8 млрд грн.

Інше питання стосується ефективності витрат. Як відомо, держава – не найефективніший власник, тому витрати ОГХК можуть бути оптимізовані майбутнім власником. Це підвищить прибутки та ринкову вартість підприємства.

Більш того, враховуючи якість попереднього менеджменту, компанія навряд чи показувала справжній фінансовий результат.[BANNER2]

Потенційні покупці, ціна та умови продажу

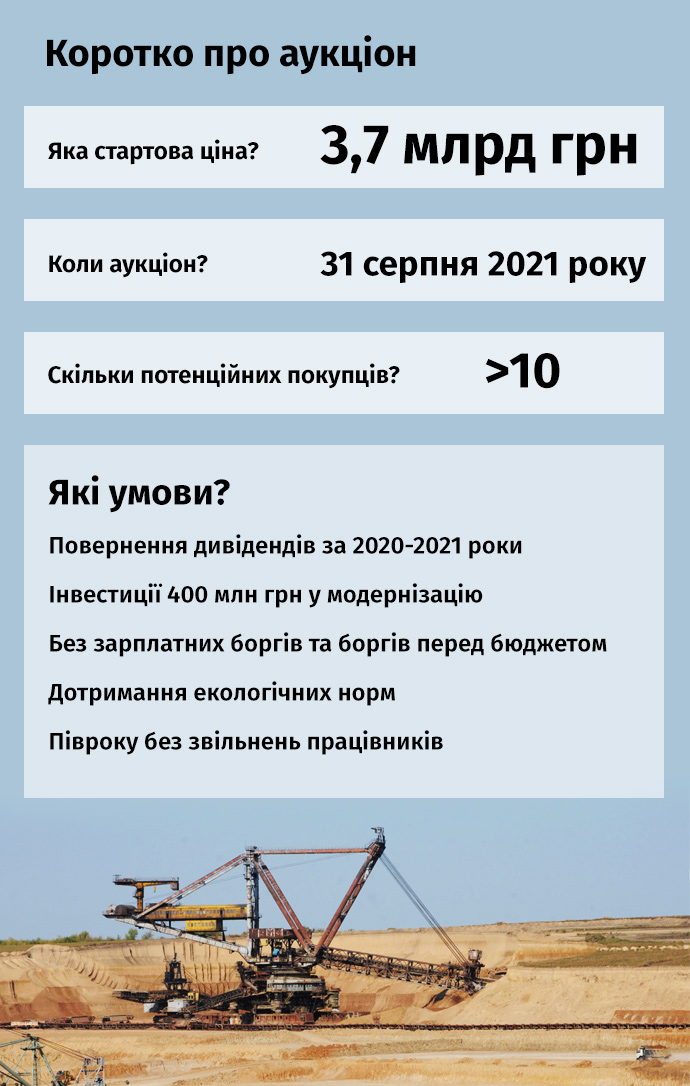

Продаж Об'єднаної гірничо-хімічної компанії обіцяє бути конкурентним. Як зазначав голова ФДМ Дмитро Сенниченко, відомство отримало запити від більш ніж десяти компаній, серед яких є австралійські та японські інвестори. Звісно, це не 89 зацікавлених учасників продажу готелю "Дніпро", але й очікувана вартість активу інша.

"3,7 млрд грн – стартова ціна, визначена та запропонована радником з приватизації АТ. Ціна сформована за результатами комплексного аудиту та повної оцінки матеріально-технічного забезпечення підприємства", – писав Сенниченко у квітні.

За його даними, на ціну можуть позитивно вплинути збільшення запасів на Вільногірському комбінаті, зростання світових цін на титан та покращення фінансових показників компанії. За оцінками експертів, ринок діоксиду титану зростатиме щороку в середньому на 8%.

Однак справедливість озвученої стартової ціни часто ставлять під сумнів. Враховуючи півмільярдний прибуток, якого компанія досягла, просто прибравши корупційні схеми, величезні запаси на понад 7 млрд грн, перспективи оптимізації виробництва та відновлення земель, стартова вартість ОГХК дійсно виглядає заниженою.

Відношення вартості компанії до EBITDA серед подібних промислових компаній до кризи 2020 року коливалося від 7 до 10. Тобто 35 млн дол скоригованої EBITDA у 2020 році означає, що порівняльна ринкова вартість компанії може становити 6,7-9,5 млрд грн.

"Ринковий мультиплікатор EV/EBITDA у 2020 році в конкурентів починається з 9. У австралійської Iluka – 9, в ірландської Kenmare – 9,8. Умовно, 9 можна вважати індикативом", – каже керівник аналітичного відділу Concorde Capital Олександр Паращій.

За цим індикативом порівняльна вартість компанії може становити 8,6 млрд грн. Однак, зазначив експерт, кожна компанія сектору унікальна, тому мультиплікатори можуть значно відрізнятися.

Інші умови продажу уряд уже затвердив. Фонд пропонує, щоб новий власник повернув державі дивіденди за 2020-2021 роки, якщо вони не були сплачені до моменту продажу. Також його хочуть зобов'язати вкласти в модернізацію підприємства 400 млн грн.

Ще новий власник має виконувати екологічні умови. Порушення вимог природоохоронного законодавства, перевищення норм забруднення чи зупинка подачі води комунальним підприємствам-споживачам буде порушенням умов договору.

Також аукціонна комісія пропонує зобов'язати нового власника не допускати зарплатних боргів та боргів перед бюджетом. Новому власнику забороняється скасовувати соціальні гарантії працівників та звільняти їх протягом пів року після продажу підприємства.

Згода Кабміну з цими умовами була останнім кроком до оголошення дати аукціону. Він відбудеться 31 серпня 2021 року.

Якщо аукціон буде проходити чесно, перспективна ціна лоту може зрости мінімум удвічі від стартової. Продаж ОГХК може покрити понад дві третини від плану надходжень від приватизації в бюджет-2021. Чи повторить цей аукціон успіх першого шаленого успіху?

Стаття підготовлена в рамках проєкту "Приватизація + демонополізація = економічне зростання"