200 долларов к пенсии ежемесячно. Есть ли шансы у обратной ипотеки в Украине

Часто пенсионеры, которые вынуждены жить на жалкую пенсию, забывают об имеющемся у них активе — недвижимости. На Западе уже давно используют инструмент, который позволяет пожилым людям получать ежемесячно до 200 долларов в месяц, — обратная ипотека. (Укр.)

Зворотна іпотека — це застава житла в банку. Банк купує в кредит квартиру в пенсіонера, виплачуючи йому домовлену договором суму. Так він поступово викуповує квартиру та отримує її у власність вже після смерті позичальника.

Такий фінансовий інструмент відповідає потребам людей пенсійного віку, дохід яких не надто великий, особливо в Україні.

Однією з умов таких фінансових операцій є те, що за будь-яких умов позичальник (пенсіонер) залишається жити в своїй квартирі до смерті на правах власника.

Життя на 2 долари

Одна з найбільших проблем України — це пенсійна система. Дефіцит Пенсійного фонду у 2016 році становив 6% ВВП. Фактично третина ресурсів держави витрачається на пенсійну систему.

Разом з тим, середня пенсія становить 1 828 грн, що не дає можливості пенсіонерам нормально існувати.

"Середній пенсіонер балансує на межі бідності, отримуючи в день близько 2 дол, а це абсолютна межа бідності за міжнародними стандартами. Крім того, пенсіонери живуть за межею національної бідності, встановленою прожитковим мінімумом. Середня пенсія — 1 828 грн, а прожитковий мінімум для осіб, що втратили працездатність, — 2 500 грн", — розповідає економіст "CASE Україна", експерт з пенсійної реформи Наталя Лещенко.

У таких умовах експерти радять звернути увагу на досвід інших країн і знайти інструменти для поліпшення життя пенсіонерів. Так виникла ідея зворотної іпотеки.

У США цей фінансовий інструмент набув поширення у 1961 році, англійською — Reverse Mortgage. У Європі зворотна іпотека поширена в Польщі та Великобританії. Також вона діє в Австралії. На думку експертів, основне покликання такої іпотеки — надати фінансову допомогу людям літнього віку в кризовій ситуації.

"За кількістю угод лідирують США, за виплаченими сумами — Британія. Це, скоріш за все, пов'язано з вартістю нерухомості, яка в Британії майже удвічі вища, ніж у США", — пояснює економіст компанії "CASE Україна" Андрій Дуб.

Що ж таке зворотна іпотека? Це кредит, який не потрібно повертати.

Аби реальність та очікування збіглися, потрібно уважно читати умови договору. В Польщі, наприклад, навіть після підписання угоди людина протягом місяця може її розірвати без будь-яких штрафних санкцій.

Зворотна іпотека: за чи проти

Отже, є літня людина, яка потребує коштів. Вона підписує з банком договір та отримує "кредит навпаки": тіло кредиту виплачує банк, а відсотки за кредитом платитть літня людина.

У чому вигода для банку? Тут все просто. Банк в кредит викуповує житло, отримуючи при цьому відсотки. Житло, за допомогою якого банк зможе повернути тіло кредиту, він отримає лише після смерті позичальника, тож це "довгі гроші".

Якщо дивитися на досвід країн, які давно реалізували проект зворотної іпотеки, то відсотки за нею будуть не набагато, але вищі, ніж за звичайною іпотекою.

У чому вигода для отримувача зворотної іпотеки?

По-перше, пенсіонер щомісяця або одноразово отримає велику суму коштів (вартість квартири) та зможе використати її на власний розсуд.

По-друге, він до смерті матиме право проживати у своєму житлі на правах власника, навіть якщо банк виплатить всю суму вартості житла за договором.

Основними критеріями, за якими надається зворотна іпотека, є вік та вартість житла. Тривалість виплат за таким видом іпотеки вираховується за такою формулою: середня тривалість життя мінус фактичний вік особи, що укладає угоду.

Середня очікувана тривалість життя в Україні становить 71,4 року. Якщо особа звернулася з проханням оформити зворотну іпотеку в 60 років, то виплати будуть розраховуватися на різницю — 11 років.

Важливим критерієм також є ринкова вартість житла. Чим воно дорожче, тим більше грошей отримує позичальник-пенсіонер. Через це переважна більшість договорів за кордоном укладається щодо житла у великих містах — воно дорожче і може принести більше вигоди для обох сторін.

Після смерті позичальника квартира переходить у власність банку. Він її продає, повертаючи собі тіло кредиту.

Якщо є спадкоємці, то ще за життя позичальника потрібно ретельно прописати їх права в договорі. Договір може передбачати право викупу квартири у банку протягом певного періоду, як правило — протягом 12 місяців.

Крім того, якщо позичальник не встигне за життя використати всю суму виплат за зворотною іпотекою, то після продажу квартири всі недоплачені кошти отримають спадкоємці.

|

Плюси |

Мінуси |

|

Можливість користуватися вартістю житла і при цьому не втрачати його. |

Висока вартість, вища, ніж звичайна іпотека. |

|

Відсутність необхідності повертати кредит. |

Якщо особа використала надані банком кошти, то оплачувати страховку і підтримувати житло в належному стані доведеться з власної кишені. |

|

Гнучкість виплат (одноразова виплата, рівні платежі) або "кредитна лінія", яка передбачає резервацію коштів та нарахування відсотків на них, поки вони не використані позичальником. Ставка з кредитною лінією дорівнюватиме ставці за зворотною іпотекою. |

Прив'язка до житла: людина не зможе переїхати до дітей чи внуків. Відсутність людини в квартирі, на яку оформлена зворотна іпотека, не повинна перевищувати 12 місяців. |

|

Нема додаткової відповідальності за кредитом. Якщо вичерпано баланс нерухомості і він для особи мінусовий, то особа нічим не відповідає. |

Максимально банк може повернути 60% вартості житла, решта коштів буде використано на відсотки та страхові виплати. |

|

Отримані за зворотною іпотекою кошти не оподатковуються. |

Спадкоємці у вигляді спадщини отримають лише недоплачені виплати, якщо такі будуть, і можливість викупити житло. Тобто вони втратять спадок. |

|

Зворотна іпотека не впливає на призначені соціальні виплати. |

При порушенні умов договору банк може вимагати повернути виплачені кошти. |

Таким чином, і переваги, і недоліки значні. Можливо, даний інструмент буде більш корисним для самотніх людей, діти і внуки яких проживають далеко і не можуть їх підтримувати.

Перспективи для України

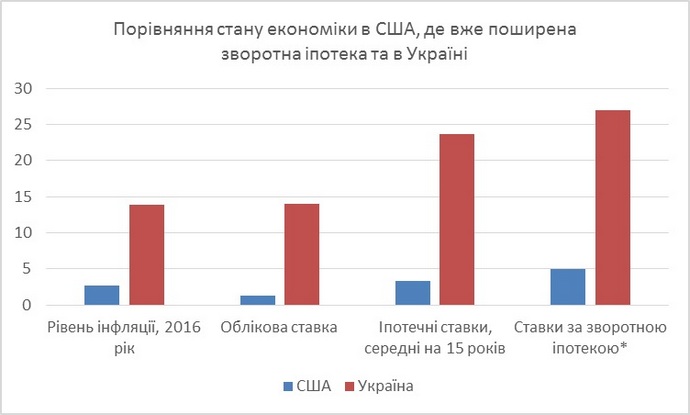

Ринкова ситуація в Україні доволі складна: значний рівень інфляції та нестабільна валюта позначаються на можливості впровадження будь-яких фінансових інструментів.

"Наразі економічна ситуація не сприяє впровадженню цього інструменту. Інфляція визначається двозначним числом, облікова ставка становить 14% і ще занадто велика для активізації кредитного ринку", — пояснює Дуб.

В Україні є ще одна проблема: великий старий житловий фонд, який потребує масштабної реконструкції і значних інвестицій з боку держави та власників. Власниками такого житла є переважно пенсіонери, а без капітальних ремонтів таке житло з кожним роком втрачатиме вартість і навряд чи зацікавить банки.

Тим не менше, попит в Україні є, а демографічна ситуація показує, що пенсіонерів з кожним роком стає все більше.

Якщо цей інструмент зацікавить українців, запрацювати він зможе лише після стабілізації економіки, валюти і зниження рівня інфляції. Інакше ризики будуть значними, і банки навряд чи зможуть розглядати інвестиції у такі проекти.

"Зараз маємо плаваючий курс, але у нас не працює хеджування, не працюють валютні ф'ючерси. Через кілька років ситуація постійних валютних шоків відійде в минуле, і економіка поступово перебудується. Ми говоримо про перспективу, коли інфляція становитиме 5-6%", — констатує виконавчий директор "CASE Україна" Дмитро Боярчук.