Как банки сработали в 2016 году: что происходило с кредитами и депозитами

Предварительные результаты работы банков свидетельствуют, что за два года из банковской системы украинцы вывели 11 млрд долл.

В распоряжении ЭП оказались предварительные результаты работы банков в 2016 году — информация по активам и пассивам банковской системы.

Исходя из этих данных, чистые активы банков на конец 2016 года составили чуть менее 1,3 трлн грн. В целом в 2015-2016 годах этот показатель критически не менялся.

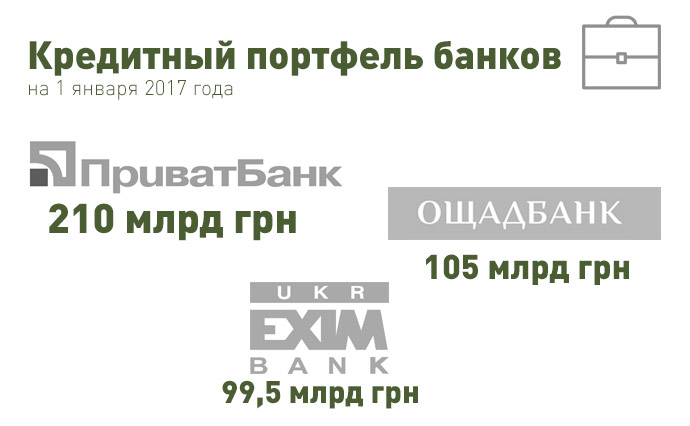

Кредитный портфель банков вырос с 873 млрд грн 1 января 2015 года до 977 млрд грн в начале 2016 года и 983 млрд грн 1 января 2017 года. В долларовом эквиваленте кредитный портфель за два года сократился с 55,3 млрд долл до 38 млрд долл, а чистые активы — с 83,5 млрд долл до 47,8 млрд долл.

Из топ-30 банков по объему кредитного портфеля активными игроками стали банк "Восток", принадлежащий совладельцу Fozzy Group Владимиру Костельману и Вадиму Мороховскому. Их банк нарастил кредитный портфель с 3,8 млрд грн на начало 2016 года до 4,9 млрд грн 1 января 2017 года.

Существенно вырос и кредитный портфель Таскомбанка Сергея Тигипко. Ранее этот банк не входил в топ-30 крупнейших кредиторов страны. 1 января 2017 года кредитный портфель учреждения превысил 5,7 млрд грн.

Также кредитный портфель активно наращивают польский Кредобанк и Ситибанк с кредитными портфелями в 6 млрд грн и 4,8 млрд грн соответственно. Государственный Укргазбанк за год вырос с 20 млрд грн до более 27 млрд грн.

Также в топ-30 банков по кредитному портфелю вошел А-банк, который эксперты связывают с группой "Приват".

| Банк | млрд грн |

| "Сбербанк России" | 58,6 |

| "Райффайзен банк аваль" | 51,8 |

| Проминвестбанк | 46,8 |

| Укрсоцбанк | 42,8 |

| "ВТБ банк" | 34,0 |

| ПУМБ | 33,6 |

| Альфа-банк | 32,6 |

| Укрсиббанк | 31,5 |

| Укргазбанк | 27,5 |

| "ОТП банк" | 24,0 |

| "Креди агриколь банк" | 18,9 |

| "Пивденный" | 14,9 |

| "ИНГ банк" | 11,9 |

| "Прокредит банк" | 8,4 |

| Мегабанк | 8,0 |

| Кредобанк | 6,0 |

| Таскомбанк | 5,7 |

| "Платинум" | 5,0 |

| Родовидбанк | 5,0 |

| "Кредит-Днепр" | 5,0 |

| "Восток" | 4,9 |

| Ситибанк | 4,8 |

| Универсалбанк | 4,8 |

| "Банк инвестиций и сбережений" | 4,0 |

| ДиамантБанк | 3,9 |

| А-банк | 2,9 |

| Правэксбанк | 2,6 |

Опрошенные ЭП аналитики главным кредитным событием 2016 года называют состояние портфеля Приватбанка.

"Главным открытием 2016 года на рынке кредитования стало состояние портфеля Приватбанка, потому что в нем оказались большая доля неработающих кредитов и дорисовка процентных доходов. Когда проценты по кредитам выплачивались за счет выдачи новых кредитов, это "рисование отчетности".

Обычно проанализировать эту информацию невозможно, потому что данные портфеля — банковская тайна", — рассказывает главный финансовый аналитик рейтингового агентства "Эксперт-рейтинг" Виталий Шапран.

По его словам, экономисты считают, насколько кредиты финансируют экономику через соотношение кредитов к ВВП.

"Если основная часть кредитов "нарисована", то получается, что экономика не перекредитована, как считается, а наоборот, недокредитована. Боюсь, что эффект, который проявился в "Привате", может быть выявлен и в других банках", — предполагает Шапран.

Депозиты. 1 января 2017 года на счетах банков было 422,3 млрд грн средств физических лиц против 399,8 млрд грн вкладов физлиц 1 января 2016 года и 422,7 млрд грн 1 января 2015 года.

В пересчете на валюту по курсу на 1 января соответствующего года объем вкладов сократился с 26 млрд долл в начале 2015 года до 16,7 млрд долл в начале 2016 года и до 15 млрд долл в начале 2017 года.

Таким образом, в валютном эквиваленте за два года из банковской системы ушли 11 млрд долл средств физлиц. Они были выведены за рубеж, хранятся у населения, а также частично потрачены на текущие расходы или недвижимость.

Глава совета Независимой ассоциации банков Украины Роман Шпек говорит, что на рынке недвижимости не все так радужно, и первичный рынок жилья часто переходит во вторичный.

"Даже самые ликвидные полгода тому объекты не продаются. Вопрос не в цене, а в готовности людей выкладывать больше 100 тыс долл. Практические все квартиры, которые стоят дороже 100 тыс долл, не продаются. Конечно, если объект стоил несколько миллионов и он продается за 200 тыс долл, это понятно. А если мы говорим о более-менее рыночных скидках, 20-30%, то нет, они сейчас не работают", — объясняет финансовый аналитик Павел Крапивин.

Банковские ячейки также не пользуются особой популярностью, особенно после десятков скандалов с их открытием. "Случаи ограбления ячеек привели к тому, что доверия к ячейкам нет", — говорит Крапивин.

| Банк | млрд грн |

| "Райффайзен банк аваль" | 17,6 |

| Альфа-банк | 15,2 |

| Укрсоцбанк | 14,9 |

| ПУМБ | 14,5 |

| Укргазбанк | 12,8 |

| Укрсиббанк | 11,5 |

| "ОТП банк" | 9,3 |

| "Сбербанк России" | 7,9 |

| "Пивденный" | 6,4 |

| "Креди агриколь банк" | 6,3 |

| "ПтБ" | 5,7 |

| Проминвестбанк | 5,2 |

| Прокредитбанк | 4,5 |

| "Кредит-Днепр" | 4,5 |

| "ВТБ банк" | 4,5 |

| Кредобанк | 3,8 |

| Мегабанк | 2,6 |

| "Восток" | 2,5 |

| А-банк | 2,4 |

| Таскомбанк | 2,3 |

| "Идея банк" | 2,1 |

| Диамантбанк | 2,0 |

| Универсалбанк | 1,9 |

| "Международный инвестиционный банк" | 1,5 |

| Правэксбанк | 1,5 |

| "Марфин банк" | 1,4 |

| Индустриалбанк | 1,3 |

Банки с иностранным капиталом или дают за валютные вклады совсем низкие проценты, или вообще отказываются их принимать.

Заместитель главы правления Укрсиббанка Константин Лежнин объясняет, что продукта в виде краткосрочного валютного депозита в его банке нет вообще, а на длинный срок, более года, ставка размещения составляет 0,1%.

"Эти деньги нам просто некуда девать. Когда мы берем у физлица валюту, мы сразу должны заплатить в ФГВ 0,8% от этого вклада и около 1% — в фонд обязательного резервирования НБУ. Получается, что ты платишь почти 2% на расходы, а заработать на этом депозите не можешь, потому что кредитовать особенно некого", — отмечает Лежнин.

"В связи с ограничениями по работе на валютном рынке в банковскую систему идет очень небольшой приток валютных депозитов, а те депозиты, которые заканчиваются, не всегда в систему возвращаются. Либерализация валютного рынка позволит увеличить приток валютных вкладов в банки, так как пока что в стране процветает теневой рынок валюты. Многие люди держат средства не на счетах, а в ячейках или просто дома", — рассказывает Шпек.

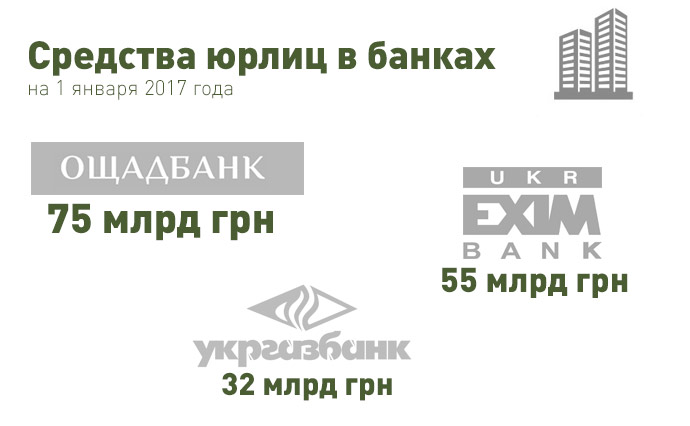

Средства бизнеса в банках в гривне выросли: с 295 млрд грн 1 января 2015 года до 348 млрд грн 1 января 2016 года и 409,3 млрд грн 1 января 2017 года. В валютном эквиваленте этот показатель 1 января 2015 года составлял 18,75 млрд долл, 1 января 2016 года — 14,5 млрд долл и 1 января 2017 года — 15 млрд долл.

"Рост средств бизнеса вызван инфляцией, это оборот бизнеса, который растет, в том числе импортеров. Доля импорта увеличивается, и у всех предприятий растет оборот", — отмечает Лежнин.

Председатель правления Правэксбанка Тарас Кириченко также напоминает, что юридические лица должны все время находиться в гривне — в отличие от физлиц, у которых есть выбор, в какой валюте размещать средства в банках.

| Банк | млрд грн |

| Приватбанк | 29,0 |

| "Райффайзен банк аваль" | 25,0 |

| Укрсиббанк | 24,0 |

| "Креди агриколь банк" | 18,0 |

| ПУМБ | 17,0 |

| Ситибанк | 17,0 |

| Альфа-банк | 13,0 |

| "ОТП банк" | 12,0 |

| Укрсоцбанк | 10,0 |

| "Сбербанк России" | 7,2 |

| Прокредитбанк | 5,5 |

| "Пивденный" | 5,3 |

| "Международный инвестиционный банк" | 4,7 |

| "ИНГ банк" | 4,3 |

| Кредобанк | 4,0 |

| "ВТБ банк" | 3,6 |

| Мегабанк | 3,6 |

| "Восток" | 3,4 |

| Проминвестбанк | 3,4 |

| Таскомбанк | 3,3 |

| "Кредит-Днепр" | 2,7 |

| Диамантбанк | 2,4 |

| "Банк инвестиций и сбережений" | 2,2 |

| "Универсал банк" | 2,2 |

| "Дойче банк ДБУ" | 2,0 |

| "Клиринговый дом" | 1,6 |

| "Марфин банк" | 1,6 |

"Физлица были неприятно удивлены понижением депозитных ставок в иностранной и национальной валютах и напуганы падением банков. Они по-разному решали эти задачи. Кто-то забрал деньги из банковской системы. Юрлица же будут продолжать использовать гривню на банковских счетах как инструмент расчета", — объясняет Кириченко.

Прирост показателя средств юрлиц на счетах банков за 2016 год на 0,5 млрд долл объясняется увеличение количества денег для операций бизнеса. "Это хороший знак, который может говорить о росте экономики", — отмечает Кириченко.

Также на всех показателях системы отразилось выведение с рынка неплатежеспособных учреждений, бизнес-клиенты которых переходят на обслуживание в оставшиеся банки.