Конец эры доллара? Возможные сценарии

США обладают масштабными ресурсами, используя которые, могут еще долго обеспечивать доллару статус мировой валюты с помощью принуждения. Однако если бы доллар обвалился, ничто бы не смогло восстановить к нему доверие в мире. (Укр.)

У попередніх трьох статтях було проаналізовано симптоми та причини подорожчання долара США, проблем в економіці Китаю, бурхливого розвитку американської економіки та застою у глобальній торгівлі.

У заключній частині будуть розглянуті можливі сценарії розвитку ситуації та еволюції названих проблем, а також деякі висновки.

* * *

Американський економічний пат

Враховуючи стан справ у глобальній економіці, США опинилися у дивній ситуації, яку можна назвати патовою або безвихідною в економічному плані.

По-перше, американська економіка протягом усього часу після Великої рецесії демонструвала здорове зростання і кількісно, і якісно. Зростання базувалося на економії, нетрадиційних нафті й газі, інформаційно-технологічній галузі.

Перший фактор поки зберігається, як і в більшості країн світу, бо низхідна фаза циклу довгої економічної хвилі триває. Проте цей драйвер має суттєвий побічний наслідок - зменшення зайнятості, який, якщо його не компенсують інші, часто призводить до появи кризових проявів в економіці.

Другий фактор - нафтогазова індустрія - переживає непрості часи у зв'язку з трикратним падінням цін на нафту протягом останнього року.

Обсяг видобутку нафти у Сполучених Штатах досяг максимуму у квітні 2015 року, а відтоді вже зменшився на 3,9%. Ймовірно, цей процес триватиме, тож нафтогазова галузь тепер звільнятиме, а не найматиме працівників.

Третій фактор також зберігається. Проте, з одного боку, він не настільки вагомий у структурі народного господарства США, щоб самостійно витягнути темпи і якість зростання ВВП. З іншого - він призводить до створення нових продуктів, які мають негативний вплив на зайнятість.

Наприклад, діяльність компанії Uber спричинила втрату робочих місць багатьма таксистами, а створення компанії AirBnB призвело до збитковості багатьох гравців готельної індустрії, які виходять з ринку і звільняють працівників.

Розвиток ІТ дозволяє масово економити ресурси по всьому світу. Наприклад, друковані ЗМІ переходять на електронні версії, що скорочує попит на папір, фарбу і робочі руки. Альтернативи цьому нема. Тобто не можна надіятися на те, що розвиток ІТ підтримає зростання ВВП США хоча б на мінімальному рівні.

По-друге, у Сполучені Штати внаслідок описаних процесів почали масово приходити гарячі гроші, значну частину яких у надлишку надрукували кілька років тому в рамках програм кількісного пом'якшення ФРС.

55% фінансових активів у світі контролюють американські фондові менеджери, які, очевидно, шукатимуть для грошей своїх клієнтів безпечні гавані саме у Штатах.

Проблеми найбільших економік, передусім китайської, які поки не лежать на поверхні, тільки пришвидшать цей процес. Ці гроші поступово ведуть економіку США до перегріву. Уже зараз драйверами її розвитку стають не здорові галузі, а проблемні, які завжди передвіщають наближення криз.

Окремі галузі, які виробляють споживчі товари, а також фінансові - інвестиційні фонди та нежитлова нерухомість - уже демонструють значне зростання.

Приплив гарячих грошей до Сполучених Штатів тільки додасть імпульсу кредитуванню, підвищенню номінальних зарплат, виплаті бонусів, зростанню фінансових ринків - тепер уже за принципом фінансової піраміди. Усе це врешті-решт призведе до перегріву, після якого раніше чи пізніше наступить крах.

Останній буде тим більшим, чим гіршою виявиться ситуація в інших економіках світу на той момент.

По-третє, ФРС опинилася у складній ситуації. Американський центробанк подібний до голодного і спраглого осла, який помер, бо стояв між криницею та копицею сіна і не міг вибрати, що йому робити в першу чергу - їсти чи пити.

Федеральна резервна система розвивається через дилему глобального масштабу.

З одного боку, рівень безробіття у США близький до нормального і знижується. Тобто подальше зростання ВВП та зайнятості повинно призвести до перегріву економіки через інфляцію по спіралі зарплати-ціни. Тож нібито логічно зараз охолоджувати економіку шляхом підняття відсоткових ставок.

З іншого боку, фондові ринки перебувають у тривалому висхідному тренді, який уже сам себе відтворює. Зростання відсоткових ставок призведе до пришвидшення темпів припливу гарячих грошей у США, різкого, нічим не обґрунтованого зростання фондових ринків і цін на нерухомість.

Це призведе до подальшого подорожчання долара та ще більше "висушить" економіки інших країн світу, поглибивши в них макроекономічні проблеми.

Дилема надзвичайно складна. Але оскільки з проведенням QE3 ФРС зробила себе центральним банком глобальної економіки, то, очевидно, вона повинна продовжувати цю лінію, відмовившись від підвищення облікової ставки, але певною мірою принісши в жертву стабільність американської економіки й підготувавшись до того, що інфляція може вийти з-під контролю, але врятує світ.

По-четверте, американська економіка перебуває в унікальних умовах, які можна назвати тепличними через кілька обставин, які діють одночасно.

Перша - реальна зарплата не зростала протягом останніх п'яти років. Це призвело до рекордних величин корпоративних прибутків, які є одним з факторів захмарного зростання американського фондового ринку.

Як тільки безробіття перетне нормальний рівень, то реальна зарплата почне зростати, скорочуючи корпоративні прибутки та підриваючи основу під фондовим ринком, крах якого може мати масштабні наслідки, як у 2008-2009 роках.

Друга - облікова ставка перебуває на мінімумах від періоду розпалу Великої рецесії, що призвело до тривалого та суттєвого зниження відсоткових ставок за кредитами. Нижчою вона бути не може, тож додаткового позитивного впливу для позичальників не матиме.

Якщо ж облікову ставку підвищать, то в умовах зростання множини відсоткових ставок і великої закредитованості економіки - обсяг кредитів приватному сектору зараз на 20% більший, ніж у максимумі перед кризою 2008-2009 років, - витрати реального сектора на обслуговування боргу помітно збільшаться. Це може стати причиною банкрутств окремих компаній і скорочення ділової активності.

Третя - ціни на нафту дуже низькі, що в цілому позитивно для економіки країни нетто-імпортера енергоносіїв. Однак при низьких цінах нові родовища закриваються чи консервуються по всьому світу, і Америка не виняток.

У якийсь момент це призведе до дефіциту енергоносіїв на ринку. Тоді ціни на них можуть стрибнути вгору, що вдарить по діловій активності у США. Навіть якщо це відбудеться через два-три роки, то, швидше за все, збіжиться з іншими кризовими проявами в економіці та підсилить їх.

Отже, тепличні умови, в яких функціонує американська економіка, раніше чи пізніше зникнуть, що призведе до підриву фундаменту фінансових ринків. Єдиний фактор, який створює певний простір для маневру, - фіскальна політика.

У 2015 фінансовому році бюджетний дефіцит у США був здоровим і становив 2,5% від ВВП. У випадку погіршення економічної кон'юнктури Сполучені Штати можуть повернутися до політики фіскального стимулювання, яку здійснювали для боротьби з Великою рецесією.

Однак у ситуації, коли держборг становить 103% від ВВП і його третина перебуває за кордоном, виникає питання, наскільки широкий простір для маневру має Америка в контексті податково-бюджетної політики і як довго вона зможе фіскально стимулювати економіку без негативної реакції інвесторів та побічних наслідків для дохідності державних облігацій та курсу долара.

Якби дія негативних факторів почалася після того, як економіка перегріється під впливом гарячих грошей, то масштаби рецесії у США важко було б уявити.

Головне, що тоді американську економіку не можна було б порятувати пом'якшенням монетарної політики ФРС, бо опускати ставки далі нема куди, а черговий раунд кількісного пом'якшення в умовах надлишку ліквідності в народному господарстві США призвів би до величезної інфляції та різкого знецінення долара через відплив капіталу, який би бажав цього уникнути.

Чим може зарадити ФРС? Американський центробанк повинен почати відкачувати гроші із США. Для цього він мусить якимось дивом скомбінувати м'яку грошово-кредитну політику для світу та жорстку - для економіки США.

У чистому вигляді це завдання неможливе. Варіантом політики могло би стати наступне. ФРС повинна усунути фактор припливу гарячих грошей - впевнений висхідний тренд на фондових ринках - та розвернути потік капіталу з входу на вихід. Грубо кажучи, завалити американські ринки.

Для центробанку США, який вважає високий рівень фондових індексів ключовим фактором високого споживання, це навіть важко уявити.

Однак якби ФРС почала масово продавати облігації, які вона тримає у своєму портфелі активів, а це близько 4,5 трлн дол, то зробила би перспективи припливу грошей з усього світу в США не такими яскравими для інвесторів.

При цьому облікову ставку піднімати не можна, інакше фінанси боржників посиплються, і економіка перейде в рецесію при подальшому зростанні фондового ринку. Якби при цьому США знайшли технічну можливість кредитувати інші економіки світу, то ситуація могла би вирівнятися і в межах реального сектора.

У будь-якому разі ФРС повинна ментально готуватися до можливих наслідків кризи глобалізації. Інакше в певний момент обвал економіки, фондового ринку та національної грошової одиниці США може стати неминучим і незворотним.

Дисфункція світової валюти

Зараз долар де-факто виконує функції світової валюти й донедавна добре з ними справлявся. За даними Банку міжнародних розрахунків - BIS, у 2011 році з усіх угод на форексі - міжнародному валютному ринку - у 84,9% однією з пари валют угоди був долар. Тобто "зелений" служить ключовим засобом обміну.

Крім того, він поки добре справляється з функцією засобу накопичення. У доларах тримають свої заощадження громадяни, фірми, комерційні та центральні банки.

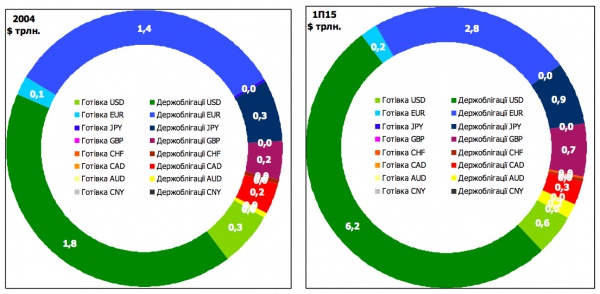

Частка долара у запасах валюти й квазівалюти провідних країн поза їх межами за десять років, з кінця 2004 року до середини 2015 року, виросла з 48% до 56%. Це відбулося внаслідок того, що США переборщили з кількісним пом'якшенням, а світ був готовий їх прийняти завдяки розвиткові глобальної торгівлі.

Однак в результаті такої операції запаси американських доларів та казначейських облігацій за кордоном виросли більш ніж у 3,2 разу і тепер становлять вагому суму у пропорції до розмірів економіки та фінансового сектора Сполучених Штатів.

Це означає, що повернення до Америки хоча б частини цієї суми може призвести до перегріву її економіки. Підстави для такого повернення доволі переконливі.

Зріз кількості грошей* та квазігрошей провідних країн світу за кордоном, 2004 рік та перша половина 2015 року

Імовірно, що приплив гарячої ліквідності до Сполучених Штатів триватиме доти, доки реальне та фінансове зростання у США кількісно та якісно переважатиме показники інших економік світу. Тобто поки між економіками Америки та решти розвинутого світу існуватиме "різниця потенціалів", такий собі диференціал.

Зважаючи на теперішню фазу довгого економічного циклу, "різниця потенціалів" зникне, скоріше, в результаті перегрівання й переходу в рецесію економіки США, ніж появи нормальних темпів і якості зростання в більшості країн світу.

Коли диференціалу не стане, то виникне глобальна необхідність переосмислити роль долара у світі, адже до того часу його вартість, вірогідно, пройде чималий шлях угору, а потім вниз. Чи покаже таке переосмислення, що долар надалі справляється із своєю роллю світової валюти? Сумнівно. І ось чому.

1. Міра вартості.

Уже зараз виконання "зеленим" функції міри вартості у масштабах глобальної економіки не є задовільним. Середньозважений індекс цін сировинних товарів за рік зменшився на третину. При цьому індекс долара виріс на 25%. Тобто подешевшання сировини було майже пропорційним поцінуванню долара.

Це означає, що зменшення цін на сировинні товари спричинили, на перший погляд, не фундаментальні економічні чинники, а номінальні, монетарні.

Це не породжувало б жодних труднощів, якби інвестиційні проекти, які стосуються роботи на глобальному ринку і міжнародної торгівлі, не розраховувалися у твердій валюті - переважно доларі. І якби номінальне падіння цін на сировину не перекреслило плани капіталовкладень у світі на трильйони доларів.

Водночас у підприємств, які уже працюють, почали виникати масштабні фінансові проблеми, фактично нездоланні в нинішніх умовах.

Інший аспект - регулярна міжнародна торгівля. Наприклад, Україна торгує з Туреччиною в доларах. Вартість "зеленого" виросла, гривні та ліри - впала. Проте ціни зовнішньоекономічних угод закріплені в доларі.

Якщо Україна імпортує одяг турецького виробництва, то в якийсь момент встановлені в доларах ціни стають занадто високими для українців, купівельна спроможність яких знизилася. Наслідок - український імпорт, а з ним і обсяг виробництва турецької легкої промисловості, - падають.

Міжнародна торгівля зазнає шкоди, хоча співвідношення між двома економіками, які визначають обсяги взаємної торгівлі між ними, можуть залишитися майже незмінними. Теоретично турецькі виробники можуть знизити ціни, виражені в "зелених", але вони не повинні робити це постійно.

Різкі зміни курсу національної валюти США помітно дезорієнтують контрагентів зовнішньоекономічної діяльності та врешті-решт призводять до руйнування налагоджених торговельних контактів і скорочення міжнародної торгівлі.

Отже, флуктуації долара призводять до величезних втрат у світовому масштабі, бо через них стає дедалі важче планувати діяльність на глобальному ринку та уникати збитків, ведучи міжнародну торгівлю. Річ не стільки у втратах грошей, бо коли одні втрачають - інші здобувають. Проблема набагато глибша.

Вона полягає у втратах обсягів ділової активності, кількості підприємств, темпів розвитку і часу, який іде на боротьбу з наслідками флуктуацій долара.

У якийсь момент, якщо коливання "зеленого" триватимуть і матимуть суттєву амплітуду, деякі країни можуть усвідомити, що прив'язка до американської валюти не вигідна їхній торгівлі ні на внутрішньому, ні на зовнішньому ринках.

Міра вартості - базова функція грошей, яку долар донедавна виконував і всередині багатьох країн, які розвиваються. Наприклад, в Україні житло та авто зазвичай оцінюють у доларах, значно рідше - у євро. Зростання вартості долара підриває надійність виконання ним цієї функції.

2. Засіб обміну.

Звичайно, позиції долара сильні як засобу обміну не лише у традиційних зовнішньоторговельних операціях, а і в обслуговуванні світових тіньових оборотів та значної частини внутрішнього неформального сектора економіки багатьох країн.

Однак ситуація змінюється передусім під впливом Китаю. Піднебесна проводить активну політику нав'язування своїм зовнішньоекономічним партнерам розрахунків у юані, зокрема через використання валютних свопів між центробанками.

Цей процес триватиме. Оскільки КНР торгує з усім світом, то невдовзі більшість центральних банків світу матиме у своїх золотовалютних резервах помітні запаси юаня. Відповідно, місця для доларів у ЗВР багатьох країн стане менше.

Особливо якщо Китай запропонує своїм торговельним партнерам вигідні умови для вкладень у юані й уникне значних флуктуацій своєї грошової одиниці.

Понад місяць тому з'явилося повідомлення, що Китай запустив свою систему міжнародних платежів CIPS, провівши у ній перший закордонний грошовий переказ у юанях. На цю інформацію не звернули достатньої уваги, а даремно.

Китайське нововведення створює пряму конкуренцію системі SWIFT, через яку щодня проходить понад мільйон трансакцій на суму понад 6 трлн дол. Валютою, яка домінує у SWIFT, є долар. Грошовою одиницею, яка домінуватиме у CIPS, безсумнівно, буде юань женьміньбі.

Запуск Китаєм CIPS має ще одне геостратегічне значення. Коли кілька років тому в рамках санкцій, накладених на Іран, країну відключили від SWIFT, негативні наслідки для іранської економіки були дуже масштабними. Це був економічний удар нижче пояса, але країна не могла нічого зробити, бо не мала альтернативи.

Коли 2014 року заговорили про можливе відключення від SWIFT Росії, так само в рамках санкцій, то Кремль почав розробляти свою систему електронних платежів.

Із введенням Піднебесною CIPS в експлуатацію китайці зможуть запропонувати альтернативу кожній країні, яка не захоче приймати розуміння міжнародного порядку, яке існує в американців. Це може мати епохальні наслідки, адже поділить світ принаймні на два табори, між якими будуть мінімальні контакти.

Звичайно, наразі не слід переоцінювати загрози, яку Китай створює доларові. Крім торгівлі, зовнішньоекономічна діяльність складається з інвестиційних і фінансових угод. Тут домінування Штатів є безсумнівним, адже 55% фінансових активів світу перебувають в управлінні американських менеджерів.

Активи американських фірм та сімей також становлять непропорційно високу частину глобальних запасів багатства. Америка - це також один з найпотужніших фінансових центрів, що має два наслідки.

З одного боку, більшість міжнародних інвестиційних та фінансових угод у світі прив'язана до долара. Китай на цьому полі дрібний гравець. Він не має настільки великої фінансової потуги, органічно пов'язаної з реальним сектором національної економіки, не управляє активами країн світу і не є провідним інвестором.

З іншого боку, при такому співвідношенні фінансових сил США мають достатньо ресурсів, щоб обвалити юань, підірвавши до нього довіру торговельних партнерів Піднебесної. Однак це загрожує конфліктом. Можливо, навіть військовим.

Чи залишиться фінансове домінування США настільки значним через кілька років, після того, як описані процеси збалансуються? Сумнівно. От тоді потреба глобального переосмислення ролі долара може виявитися більш очевидною.

3. Засіб накопичення.

Цю функцію у глобальному масштабі долар виконує також справно. Це відомо й українцям, більшість яких хоча б раз у житті тримали "під матрацом" "зелені".

Доларові валюта та квазівалюта становлять 56% усіх подібних активів, які знаходяться в руках контрагентів поза країнами-емітентами. Тобто у світі валютні заощадження на 56% складаються з долара.

Золотовалютні резерви центральних банків також складаються переважно з долара. За даними МВФ, у 2015 році частка активів, деномінованих у "зеленому", в ЗВР центробанків 146 країн світу становила майже 64%. Це показник глобальної довіри як до економіки, так і до національної валюти Сполучених Штатів.

Якщо описані ризики реалізуються, то США можуть зіткнутися з кризою, яка підірве цю довіру. Особливо якщо проблеми, які, можливо, з'являться в економіці США, спробують розв'язувати за допомогою нових раундів кількісного пом'якшення.

Річ не тільки у цьому. Перевага заощаджень у доларах спричинила масштабні проблеми. Банки масово приймали депозити у "зеленому", а після його подорожчання пожинають дефіцит ліквідності і перспективу неплатоспроможності.

Якщо поставитися до цього з гумором, то можна сказати: "Маєш доларовий депозит - чекай банкрутства банку." Ті, хто позичали комусь у валюті, розчаровуються у доларі, бо не можуть отримати свої гроші назад.

Ті, хто брали позики у валюті, розчаровуються, бо не мають належного грошового потоку для повернення боргу. Взаємини між кредиторами і боржниками в усьому світі проходять випробування через подорожчання долара. У такому випадку виграш одних і програш інших - це гра з від'ємною, а не нульовою сумою.

Висновки

Глобалізація і міжнародна торгівля досягли насичення і входять у фазу кризи, перші ознаки якої з'явилися ще у 2011 році, задовго до того, коли економічні показники Китаю спровокували паніку на глобальних фінансових ринках.

Подорожчання долара, яке має в основному внутрішньоамериканські причини, абсолютні та відносні, порівняно з іншими економіками, почалося невчасно, поглиблюючи кризу міжнародної торгівлі з усіма наслідками для окремих країн. Воно триматиме ще кілька кварталів, і його негативний вплив наростатиме.

Якщо у якийсь момент долар почне знецінюватися настільки стрімко, наскільки зростав, це поставить під загрозу довіру до нього. Він абсолютно очевидно для всіх перестане належним чином виконувати свої функції світової валюти.

Можливо, світові вистачить ще однієї великої кризи з корінням у США, щоб відмовитися від долара як єдиної світової валюти або переглянути його позиції.

У будь-якому разі світові доведеться усвідомити, що виконання доларом функцій світової валюти в багатьох аспектах є витратним для глобальної економіки. Це усвідомлення відбуватиметься непросто. Можливо, не обійдеться без масштабних і трагічних кризових подій, яких в іншому випадку можна було б уникнути.

На певному етапі людство зрозуміє, що світ потребує нової, більш досконалої валютно-фінансової системи і, можливо, кардинально іншої світової валюти. Нині це може здаватися неймовірним, але певні паралелі з реальністю легко провести.

Велика рецесія 2008-2009 років завдала нищівного удару по банках, з наслідками якого, зокрема з паралічем національних банківських секторів, борються й досі.

Саме це спричинило глобальний бум "фінтехів", створених технологічних інструментів перетворення заощаджень в інвестиції. Останні згодом можуть еволюційно витіснити традиційні банки з ринку. Те саме стосується валют.

Створення біткоіна, основи одного із сценаріїв появи нової глобальної валютної системи, уже наробило шуму. Як тільки криза теперішньої світової валюти стане очевидною для всіх, винахідники створять нову грошову одиницю світу. На той момент вони матимуть для цього непогану інформаційно-технологічну базу.

Звичайно, США володіють масштабними ресурсами, використовуючи які, можуть ще довго забезпечувати доларові статус світової валюти за допомогою примусу. Однак якби долар обвалився, ніщо б не змогло відновити до нього довіру у світі. І до валютно-фінансової системи, яка за ним стоїть, також.

Втім, "зелений" уже пережив неймовірну кількість апокаліптичних прогнозів щодо свого існування, як і їх авторів. Таке можливе і цього разу.