Десять шоков Украины. Часть четвертая

На критические нужды понадобится 20 млрд долл и 240 млрд грн. Средства нужны для импорта газа и угля, обслуживание долгов, поддержки "Нафтогаза", углепрома, банков. Способность экономики генерировать эти ресурсы крайне слаба. (Укр.)

Закінчення. Третю частину читайте тут.

В Україні у 2014 році внаслідок форс-мажорного розвитку подій та в результаті переплетіння низки вкрай негативних шоків та ризиків почала формуватися "нова економічна парадигма" - НЕП.

Можна умовно визначити десять шоків, комбінація та стрімке розгортання яких протягом року призвели до виникнення в Україні НЕПу.

10. Борговий шок та загроза дефолту

Борговий шок, тобто ризик неплатоспроможності держави за своїми борговими зобов'язаннями перед зовнішніми та внутрішніми кредиторами, став у 2014 році одним з найбільш потужних ризиків.

З 31 грудня 2009 року до 31 жовтня 2014 року, тобто за п'ять останніх років, загальна сума державного та гарантованого державою боргу зросла з 39,8 млрд дол до майже 73 млрд дол, тобто у 1,8 разу. При цьому зовнішній борг збільшився у цей період з 26,6 млрд дол до майже 40 млрд дол - у 1,5 разу.

Це означає, що при курсі 16 грн за дол загальний державний та гарантований борг досягає 1,2 трлн грн або 83% ВВП, що суттєво перевищує оцінку МВФ - 67,6%, а зовнішній борг - 640 млрд грн або 46% ВВП.

Сукупний валовий внутрішній борг України, який враховує державні і корпоративні зобов'язання, в кінці 2014 року перебільшить 102% ВВП, а у 2015 році, за оцінками, виросте до 106% ВВП.

За статистикою НБУ, валовий зовнішній борг України у жовтні 2014 року становив 136,8 млрд дол. Оптимістична оцінка боргу на кінець 2014 року - 145 млрд дол.

За розрахунками економіста Василя Юрчишина, при курсі 10 грн за дол співвідношення зовнішнього боргу до ВВП становило б 103,5% ВВП, при курсі 12 грн за дол - 120,8% ВВП, а при курсі 14 грн за дол - майже 145% ВВП.

Якщо порівняти розмір загального боргу з очікуваним рівнем номінального ВВП - 1 400 млрд грн, то при курсі 16 грн за дол співвідношення валового зовнішнього боргу до ВВП становитиме більш ніж 165%.

Хоча у кризовий період валовий борг багатьох країн сягає психологічно важливої позначки 100% ВВП, однак швидке і суттєве перевищення ним вказаної межі, як в Україні, означає ускладнення доступу країни до зовнішніх ринків капіталів.

Особливими зонами підвищенного ризику є можливість дострокового повернення 3 млрд дол, які РФ позичила у грудні 2013 року режиму Януковича, та борг українських підприємств російським банкам - 28 млрд дол.

|

| Віктор Янукович, Володимир Путін. Фото Влада Соделя |

За графіком кредит на 3 млрд дол - випуск єврооблігацій - повинен погашатися у грудні 2015 року. Однак умовами розміщення передбачено, що власники єврооблігацій можуть вимагати дострокового їх погашення, якщо державний борг України перевищить 60% ВВП. Цей рівень уже перевищений.

Уряд Росії вже дав зрозуміти, що рішення щодо повернення кредиту буде прийматися, виходячи винятково з політичних міркувань.

У складі корпоративного боргу є також борг, який має складову підвищенного політичного ризику. Це борг українських компаній, які, за оцінкою РФ, заборгували російським банкам 28 млрд дол. Серед основних кредиторів - Внешэкономбанк, Газпромбанк, Сбербанк і банк "ВТБ".

Усі вони припинили видавати кредити. Подальші операції російських банків в Україні багато в чому залежатимуть від розвитку загальної політичної ситуації.

Виплати за зовнішнім державним та гарантованим боргом у 2015 році такі: 1,4 млрд дол - обслуговування та 6,4 млрд дол - погашення.

Разом з 3 млрд дол боргу Росії, які можуть бути пред'явлені до сплати достроково, загальні потреби щодо фінансування за зовнішнім боргом - 10,8 млрд дол, у 2016 році - 5 млрд дол, у 2017 році - 8 млрд дол.

Виплати за внутрішнім державним та гарантованим боргом у 2014 році такі: 22,9 млрд грн - обслуговування та 47,4 млрд грн - погашення, тобто 70,3 млрд грн.

Кумулятивний фінансовий тягар обслуговування та погашення державного боргу у 2015 році з поправкою на курс 16 грн за дол становитиме 194 млрд грн або 13,8% ВВП, причому вплив девальвації сягатиме 62 млрд грн.

Чисті міжнародні резерви за 2014 рік, до 1 грудня, скоротилися з 20,4 млрд дол до 9,965 млрд дол, тобто більш ніж удвічі. У структурі ЗВР ліквідні валюти і депозити становлять лише третину - 4,8 млрд дол, а більш ніж 60% - це цінні папери з різним ступенем ліквідності.

|

| Глава НБУ Валерія Гонтарєва. Фото depo.ua |

Рівень ЗВР країни не відповідає одному з міжнародних критеріїв фінансової стійкості - критерію покриття резервами трьох місяців критичного імпорту.

Про ставлення ринку капіталів до перспектив сплати Україною своїх боргових зобов'язань свідчить рівень кредитно-дефолтних свопів, тобто вартості страхування від дефолту для інвесторів в українські боргові зобов'язання.

З листопада 2014 року кредитно-дефолтні свопи - CDS - за суверенним боргами піднялися з 1 213 бп до 1 775 бп. На думку аналітиків Reuters, це свідчить, що ймовірність дефолту України протягом найближчих років вища за 75%.

Україна серед усіх країн, платоспроможність яких за довгостроковим боргом в іноземній валюті рейтингує агентство S&P, має найнижчий рейтинг - ССС. Венесуела, для порівняння, має дещо вищий рейтинг - ССС+.

Скільки ресурсів Україна потребуватиме у 2015 році, щоб не тільки розрахуватися за критичними рахунками та борговими зобов'язаннями, а й покрити критичні видатки та забезпечити мінімальну підтримку економічної активності?

При узгодженні параметрів програми "стендбай" на початку 2014 року, а потім і під час її першого перегляду у серпні, МВФ не зміг до кінця прорахувати наслідки негативного сценарію, який уже починався.

Тимчасом українська влада, у тому числі НБУ, не змогла аргументовано переконати фонд у необхідності збільшити параметри фінансування, передбачити руйнівний вплив девальвації в умовах підвищенних ризиків та відтермінувати деякі безглузді умови.

Серед таких умов - скуповування валюти до резервів НБУ під час підвищенного попиту на неї та швидке запровадження інфляційного таргетування.

В результаті обсяги програми МВФ не враховують у повній мірі дії усіх шоків, які впливають на погіршення економічної ситуації, не враховують або враховують лише частково потреби щодо фінансування внутрішніх "шокових розривів".

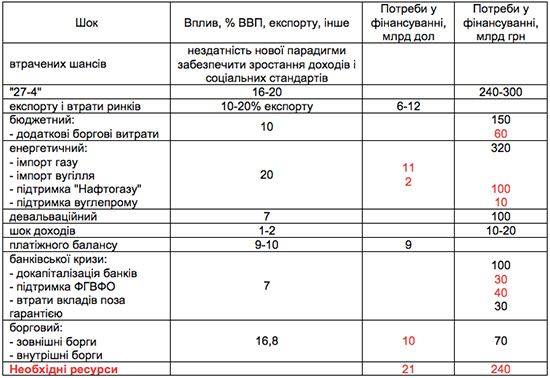

Оцінка впливу шоків на економіку України у 2015 році

|

Витрати на критичні потреби можуть становити 20 млрд дол та 240 млрд грн.

Кошти будуть потрібні для фінансування критичного імпорту газу та вугілля, обслуговування зовнішніх боргів, покриття внаслідок девальвації додаткових сум з обслуговування боргу, підтримки "Нафтогазу" і вуглепрому, докапіталізації банків та фінансової підтримки Фонду гарантування вкладів.

В умовах високих ризиків та дії шоків здатність економіки генерувати достатні надходження до бюджету вкрай слабка. За відсутності у повному обсязі валютних та внутрішніх неінфляційних джерел такого фінансування Україна зможе лише частково компенсувати втрати від зовнішніх та внутрішніх шоків.

Якщо ж фінансування відбудеться через подальшу масштабну монетизацію внутрішнього боргу, що потягне за собою гіпердевальваційно-інфляційну спіраль, дефолт за зовнішніми і внутрішніми зобов'язаннями буде неминучим.

Замість висновків

Нова економічна пардигма, яка виникла у 2014 році, свідчить, що основою економічної структури поступово ставатиме "затухання" матеріало- та енергоємних виробництв і зменшення частки машинобудування, не пов'язаного з ВПК. Постане парадигма переходу до пріоритетного розвитку ВПК та АПК.

Ключове питання, яке потребує економічних розрахунків: наскільки нова економічна парадигма здатна підтримати життєві стандарти наявної чисельності населення країни хоча б на існуючому рівні, тобто 70% від рівня ВВП 1990 року? Яка оптимальна структура економіки здатна підтримати такі стандарти?

Як не допустити подальшого падіння доходів населення і входження економіки у затяжну рецессію? Як використати високу питому вагу тіньової економіки для підтримки економічної активності населення, недопущення подальшої ерозії реальних доходів домогосподарств та стабілізації соціальної ситуації?

Виникнення НЕП потребує не тільки розрахунку фінансових та макроекономічних трендів і наслідків, не лише нового погляду на структуру економіки та пріоритети індустріальної політики, а й невідкладного створення антикризової групи за участю президента, прем'єра, керівництва ВРУ та НБУ, провідних експертів.

|

| Володимир Гройсман, Петро Порошенко, Арсеній Яценюк. Фото kmu.gov.ua |

Група повинна терміново підготувати узгоджений з міжнародними кредиторами надзвичайний план антикризових заходів та першочергових реформ на 2015-2017 роки, а також систему їх імплементації та контролю за їх виконанням.

Розпорошення зусиль влади на проведення великої кількості реформ є непродуктивним, оскільки відволікає її від пріоритетів. Є кілька варіантів дій.

1. Перекласти основний тягар спаду на населення і малий та середній бізнес через радикальне скорочення видатків бюджету та підвищення податків.

Навіть якщо вкрай необхідні податкова, судова та регуляторна реформи будуть швидко та ефективно проведені в інтересах населення і бізнесу, у короткостроковому періоді це все одно призведе до падіння доходів, скорочення внутрішнього попиту і споживання.

Єдиним компенсатором у цьому випадку може бути суттєве збільшення зовнішніх кредитних ресурсів - МВФ - та незворотньої донорської допомоги. Це варіант "стиснувши зуби і затягнувши паски, робимо реформи, бізнес адаптується, а Захід платить за рахунками" мінімум 2015-2018 років.

2. Перекласти тягар адаптації на олігархічні клани і великий бізнес, повністю переорієнтувавши для цього завдання податкову реформу і законодавство.

Цей політично і технологічно складний варіант має і плюси, і мінуси, оскільки іншою стороною малоймовірної "податкової конфіскації" акумульованих за кордоном надприбутків є можливе скорочення або закриття виробництв, які дають зайнятість та доходи великій кількості населення країни.

Основним ФПГ доведеться докапіталізовувати у 2015 році свої банки, що зменшить їх можливості і бажання платити за рахунками. Однак у влади не вистачить політичної волі йти цим доволі популярним у суспільстві шляхом.

3. Комбінація першого і другого варіантів разом з реставрацією критично важливих та взаємовигідних сегментів у зовнішньоекономічних стосунках.

|

| Фото УП |

Як і під час кризи 2008-2010 років, держава повинна використати потенціал "сірого" сектора економіки, частка якого перевищує 42% ВВП, як потужний антикризовий резерв для підтримки зайнятості, доходів, внутрішнього попиту.

Для реалізації таких заходів потрібна повна лібералізація підприємницької діяльності і скасування будь-яких адміністративних і бюрократичних обмежень.

Скоріш за все, банківська система протягом 2015-2016 років буде знаходитися у кризовій фазі активного оздоровення, докапіталізації та реструктуризації активів і навряд чи зможе забезпечити масштабне кредитування реального сектора.

Відтак, постає питання створення креативних механізмів щодо ефективної "доставки" кредитних ресурсів на мікрорівень та зниження їх вартості.

Саме на такому підході доцільно переглянути затверджені раніше на основі "підказки" МВФ основні засади грошово-кредитної політики на 2015 рік, визначити оперативні цілі щодо забезпечення конституційної функції НБУ та систему індикаторів, які сприятимуть економічній стабілізації.

Крім того, важливо прийняти реалістичний антикризовий держбюджет на 2015 рік.