Рынок природного газа vs рынок электроэнергии

Куда делся энергетический паритет и как разные подходы в регулировании энергетических рынков сказываются на потребителях

Пару недель назад в Украине был создан Антикризисный энергетический штаб, который возглавил премьер-министр Денис Шмыгаль.

В состав штаба вошли руководители Минэкоэнерго, НКРЭКУ, "Энергоатома", "Укргидроэнерго", "Гарантированного покупателя", народные депутаты и все ключевые игроки рынка.

Всего 32 члена. Главное задание штаба — принятие оперативных мероприятий по нормализации работы энергетической отрасли Украины. Другими словами — спасать сектор электроэнергетики.

В тоже время, рынок природного газа, который хромает на обе ноги, спасать пока никто не собирается.

Что случилось с газом?

Обвал цен на нефть и газ на мировых рынках привел к тому, что сейчас большинство компаний нефтегазовой отрасли оказались в сложнейшей ситуации.

Проблемы возникли у всех компаний: добывающих, трейдерских и транспортных, а также у операторов нефтегазопроводов и распределительных сетей.

В средине мая спотовая цена на природный газ на крупнейшей европейской бирже TTF обвалилась до 40 долл за тыс куб м. В Украине цены на газ также обвалились и достигли самого низкого уровня за последние 10 лет. Сегодня газ для промышленных потребителей уже торгуется ниже 2400 грн за тыс куб м (с НДС). Но даже такая низкая цена не прельщает покупателей.

На фоне карантина и последующего экономического кризиса происходит резкое падение потребления природного газа. К этому следует добавить рекордное теплую зиму 2019-2020 годах и, как следствие, рекордные запасы газа в хранилищах Европы и Украины, в частности. Сейчас на начало июня, в подземных хранилищах Украины находиться более 18 млрд куб м газа, что в почти в два раза больше, чем год назад.

|

Год |

Объем газа в ПХГ по состоянию на 31 мая |

|

2015 |

10 200 |

|

2016 |

9 163 |

|

2017 |

10 043 |

|

2018 |

9 565 |

|

2019 |

11 388 |

|

2020 |

17 964 |

А собственная добыча газа (не учитывая импорта) с лихвой покрывает текущее потребление. И так будет все следующие 5 месяцев до начала отопительного сезона.

Реформы газового рынка запущенные в 2014 году медленно, но уверенно меняют ландшафт энергетической карты Украины.

Создание условий для импорта газа из Европы (Словакия, Венгрия и Польша) открыли украинский рынок для иностранных трейдеров, которые сначала осторожно начали продавать газ на границе, а с 2018 года уже открывали свои представительства в Украине.

Сегодня рынок поставок природного газа для промышленных потребителей уверенно можно назвать высоко конкурентным.

С другой стороны, сегмент рынка связанный с поставкой газа населению и предприятиям теплокоммунэнерго (ТКЭ) остается закрытым и неконкурентным. Единственным поставщиком газа в рамках ПСО (публичных спецобязательств) остается государственная НАК "Нафтогаз Украины", которая также является единственным покупателем газа государственной компании "Укргазвыдобування".

К сожалению, запланированный на 1 мая отказ от поставок газа в рамках ПСО не состоялся. Частные хозяйства, а также предприятия ТКЭ продолжают получать газ по специальной цене, которая, впрочем, формируется исходя из ситуации на рынке.

Надо отметить, что регулируемая цена на газ снижается уже на протяжении года и впервые сравнялась с рыночными ценами.

Ценовой перекос в пользу э/э

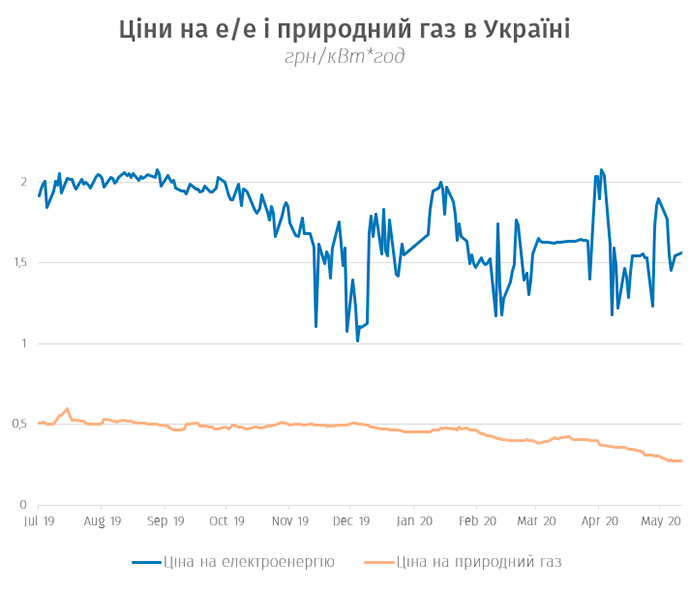

В тоже время, на смежном рынке электроэнергии ситуация кардинально противоположная. Цены на электроэнергию для промышленных потребителей остаются высокими. Если за последние полтора года цены на природный газ в Украине рухнули в 5 раза (с 12 до 2,4 тыс грн /тыс куб м), то цена на электроэнергию для промышленных предприятий остается относительно высокой (см график).

То есть, в мае 2020 года стоимость кВт*ч электроэнергии выше стоимости кВт*ч природного газа в 5 раз!

Для сравнения приводится средневзвешенная цена на рынке "на сутки вперед" в объединенной энергосистеме Украины (индикатор для всех других цен на рынке э/э) и средневзвешенная цена на природный газ в Украине для промпредприятий.

Также значительно выше в сравнении с ценами на газ является тариф на электроэнергию для населения, который не менялся последние несколько лет и составляет 1,68 грн (при потреблении свыше 100 кВт*ч в месяц), в 5 раз выше чем та же энергия в газе. Даже самый низкий тариф электроэнергии для населения (0,9 грн/ кВт*ч) выше чем стоимость кВт*ч газа в 2,7 раза. С каждым месяцем разрыв ценах на э/э и природный газ в Украине растет.

Газовый рынок – в фарватере Европы

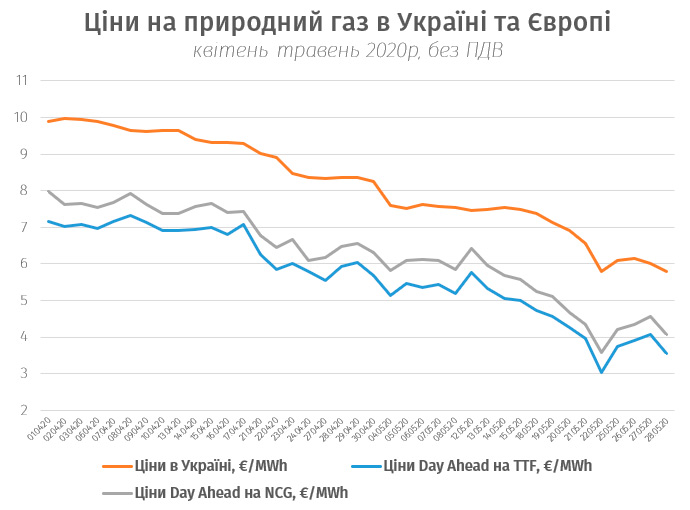

Цены на газ в Украине для промпотребителей снижаются синхронно с европейскими ценами (см график). На ведущих европейских хабах в апреле-мае котировки на газ снизились: - 50% на NCG, и -52% на TTF.

Сопоставимое снижение майских цен на газ зафиксировано и в Украине: - 33% для населения (сектор ПСО), и столько же (-33%) для коммерческих потребителей (см. рис Ціна енергоносіїв).

Особенность Украины в том, что в отличие от европейских стран, в цене газа невелика доля расходов на доставку (распределение) газа.

Среднеевропейский тариф на распределение газа составляет около 19 евро за МВт*ч, что несопоставимо с украинским тарифом в размере 3,3 евро за МВт*ч. В соседних с Украиной странах (Польша, Румыния, Чехия, Словакия) он поменьше (см. табл Цена газа и тариф на его доставку для населения).

Но все равно, стоимость распределения как минимум в три раза выше чем у нас.

В то же время, по данным Eurostаt, цены для промышленных потребителей в странах Евросоюза сопоставимы с коммерческими ценами в Украине — с учетом разницы в налогообложении, а также транспортных расходов.

Например, в Бельгии цены на газ для промышленности в 2019 году были хоть и немного, но ниже украинских.

Учитывая общие ценовые тенденции украинского и европейских газовых рынков, можно сказать что такой паритет сохраняется и сейчас. Это связано, во-первых, с тесной интеграцией рынков – ведь весь импортный газ поступает в Украину через европейских трейдеров.

Во-вторых, дает себя знать острая конкуренция среди тех же трейдеров и поставщиков — по данным ExPro, в Украине импортом газа занимаются более 60 компаний. А всего за две недели, за период с 10 по 23 апреля, 23 украинские компании растаможили 222 млн куб м газа из Европы.

Цены на газ для коммерческих потребителей, (грн за кВт*ч)

| Бельгия | Украина | Венгрия | Чехия | Польша | |

|

Цена газа |

0,68 |

0,77 |

0,81 |

0,84 |

0,99 |

Данные Eurostаt, июль 2019 года

В тоже время, розничные цены на газ для населения в Европе в 2-3 раза выше украинских.

Цена газа и тариф на его доставку для населения (евро за МВт*ч)

|

Украина |

Польша |

Румыния |

Чехия |

Словакия |

|

|

Цена газа |

15,00 |

39,67 |

28,65 |

55,66 |

44,00 |

|

В т.ч. тариф на доставку |

3,33 |

9,0 |

9,0 |

12,65 |

16,00 |

Данные HEPI

Рынок электроэнергии – уникальная самобытность

Совершенно иная ситуация на рынке электроэнергии.

Украинский рынок электроэнергии, не будучи синхронизирован с европейским (за исключением небольшого энергоотрова Бурштынськой ТЭС на западе страны), живет своей отдельной замкнутой жизнью. За последний месяц цены на электроэнергию в Европе существенно снизились, но в Украине этого не произошло, и на сегодняшний день средневзвешенная цена на рынке "на сутки вперед" в Объединённой энергосистеме Украины существенно выше.

В то время как стоимость электроэнергии в странах Евросоюза дешевеет, украинский кВт*ч становится дороже. В апреле такая разница достигла 2,5 раз.

Цена на электроэнергию для коммерческих потребителей, (грн за кВт*ч)

|

Украина |

Польша |

Венгрия |

Румыния |

Словакия |

|

|

Ціна електроенергії |

1,58 |

0,91 |

0,78 |

0,76 |

0,72 |

Данные hupx.hu/

Причины такого положения дел – отсутствие конкуренции среди поставщиков ресурса.

И закрытость украинского рынка электроэнергии для свободного импорта (именно свободного, а не странных поставок из России) только усугубляет ситуацию. Это особенно парадоксально, если учесть наличие в Украине значительного избытка генерирующих мощностей – особенно в тепловой энергетике (угольные ТЭС).

Неудивительно, что потребители по мере возможностей заменяют электроэнергию газом. Показательна ситуация в ГМК. Здесь за последние два года прирост потребления электроэнергии прекратился и все ощутимее его снижение. В то же время с газом ситуация противоположная – вместе с удешевлением газа наметился спад сокращения его потребления газа.

В этом году потребление газа уже стабилизировалось и совпадает с прошлогодним (а у электроэнергии -5%).

Динамика потребление энергоносителей ГМК

|

2018 |

2019 |

I кв 2020 |

|

|

Электроэнергия |

+6% |

-3% |

-5% |

|

Газ |

-4% |

-2% |

0% |

Особенности регулирования двух крупнейших энергетических рынков Украины

Для корректной оценки двух самых крупных энергетических рынков Украины применим рекомендованный новой главой Минэнерго инструмент – единую систему измерений в кВт*ч.

Такой подход в странах Евросоюза уже давно используют для повседневных расчетов – там все потребители получают счета за электроэнергию и газ в кВт*ч.

В таком случае проявляются следующие особенности двух ведущих энергорынков страны.

Первое: газовый рынок Украины в два раза больше рынка электроэнергии.

Второе: 52% потребляемого газа продают по цене ПСО, которую де-юре регулирует государство, но де-факто устанавливает НАК "Нафтогаз Украины" (в апреле было принято решение продлить действие ПСО для газа до 1 июля).

На рынке электроэнергии доля ПСО составляет 29%. И основной объем электроэнергии реализуют по нерегулируемым ценам (которые, как мы видим, все же находятся под "неформальным" влиянием и явно завышены).

Потребление энергоносителей, млрд кВт*ч

|

Потребление всего |

Потребление по категориям |

||

|

Электроэнергия |

122 |

ПСО |

35,2 |

|

Коммерческое |

74,9 |

||

|

Технологические Потери DSO |

11,9 |

||

|

Газ |

316 |

ПСО |

163,3 |

|

Коммерческое |

140,1 |

||

|

Технологические потери DSO |

12,6 |

||

Третье: состояние распределительной инфраструктуры – газовой и электроэнергетической. У них практически одинаковые технологические потери. При этом есть несоответствие мощностей газовых сетей и объемов потребления газа, проявившееся после значительного сокращения потребления в последние 15 лет.

Объемы распределения газа, млрд кВт*ч в год

|

2017 |

2018 |

2019 |

|

|

Объем распределения |

244,9 |

234,4 |

204,7 |

Нынешняя мощность распределительной системы составляет около 1 100 млрд кВт*ч в год, при текущем распределении около 205 млрд кВт*ч.

Лишними являются до 75% газораспределительных мощностей. Актуальный пример – положение "лишней" инфраструктуры газотранспортной системы Украины сравнимо с положением атомной энергетики, которая в эти дни столкнулась с вынужденным отключением и простоем энергоблоков.

Сколько понадобиться денег, чтобы создать сбалансированный энергетический рынок при нынешнем потреблении и не допустить резкого скачка стоимости электроэнергии – еще сказать никто не решился.

А вот сколько денег нужно чтобы перестроить систему распределения газа под современные украинские реалии – уже известно. Для реконструкции газовой инфраструктуры необходимо порядка 90 млрд грн.

Из них модернизация газотранспортной инфраструктуры ("Оператор ГТС Украины") 40 млрд грн, а инвестиции в газораспределительные сети (облгазы) необходимо чуть больше, порядка 50 млрд грн.

При нынешнем уровне тарифов на услуги критической газовой инфраструктуры провести такую масштабную реконструкцию невозможно. Тарифы на распределение газа уже на протяжении 5 лет убыточны для операторов ГРС – поэтому у них нет финансовых ресурсов расплачиваться с контрагентами, а Оператор ГТС в свою очередь заявляет, что ему уже должны за первые 4 месяца деятельности 1,4 млрд грн.

В отличие от облгазов, у облэнерго уровень тарифов пока позволяет не только рассчитываться по текущим операциям, но и формировать прибыль и выплачивать дивиденды.

Финансовые результаты облгазов и облэнерго, млрд грн (+ прибыль, - убытки)

|

2017 |

2018 |

2019 |

|

|

Облгазы |

-2,1 |

-7,0 |

-9,8 |

|

Облэнерго |

1,6 |

1,5 |

1,9* |

*прогноз

Энергетики объясняют, что повышение цен на электричество необходимо для привлечения инвестиций в отрасль. По словам Ирины Протопоповой, инвестиции нужны в первую очередь для улучшения распределительной электроинфраструктуры – там частые обрывы. Для украинских сетей показатель SAIDI (характеризует перерывы в электроснабжении) примерно в шесть раз хуже, чем в странах Европы.

При этом за последние два года показатель SAIDI улучшился, паузы в электроснабжении сократились на 10%. Хотя, с учетом объемов инвестиционных вливаний, 10% — неожиданно мизерное улучшение.

Особенности регулирования инвестиций: двойные стандарты

Подходы к инвестициям в распределение у электроэнергетиков совершенно иные, чем у газовиков. Вот пример двух распределительных компаний- электроэнергетической и газовой - действующих на одной лицензионной территории. Это означает, что у них сопоставимы общие технические характеристики сетей, а значит и расходы на них.

Объем инвестиций (без установки счетчиков, в тыс долларов США)

|

2015 |

2016 |

2017 |

2018 |

2019 |

|

|

Винницагаз |

1 889 |

991 |

1 245 |

758 |

758 |

|

Винницаоблэнерго |

1 781 |

3 448 |

3 675 |

7 150 |

5 857 |

За период с 2015 по 2019 год у облэнерго объем закрепленных в тарифе инвестиций увеличился в 3,5-4 раза. За этот же период инвестиции у облгаза сократился в 2,5 раза. И хотя поначалу у электроэнергетиков и газовиков был инвестиционный паритет, сейчас инвестиционный потенциал газовиков почти в 8 раз меньше.

Парадокс в том, что в текущем году эта разница может еще более увеличится. В этом году большинство "электриков" рассчитывают на тариф, который позволит почти в полтора раза увеличить инвестиции. А вот газовики должны остаться практически с тем же уровнем капиталовложений, что и в 2019 году – у кого-то из операторов ГРС инвестиции будут на 10-15 % больше, у кого-то меньше.

Насколько эффективны возросшие инвестиции в электросети? Следует признать, что за последнее время в Украине качество услуги по доставке электроэнергии улучшилось.

И все же, облэнерго, благодаря приросту тарифов, стабильно наращивают свои инвестиции – и, как результат, улучшают работу электросетей. Газовые сети наоборот - на протяжении 5-7 лет хронически недополучают 95% необходимых инвестиций. Значит, следует признать - проблемы с газовой инфраструктурой не за горами.

Источники инвестиций

Основной источник инвестиций в энергетическую инфраструктуру - тариф. Как уже отмечалось, в последние два месяца, в результате снижения цен на газ, доля тарифа на распределение в конечной цене газа в Украине увеличилась. Но она все же отстает от средних европейских показателей.

А если учесть, что украинский тариф покрывает лишь зарплату персонала газовых компаний, а инвестиции обеспечивает лишь на уровне 5% от необходимых – то следует признать, что его инвестиционная функция просто отсутствует.

Действующие тарифы на распределение газа в 2020 году предусматривает ежегодные инвестиции всех операторов ГРС в объеме около 1 млрд грн. И примерно половина этих средств должны быть использованы на установку счетчиков газа.

Инвестиционные программы, утвержденные НКРЕКП, млн грн

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

|

Облэнерго |

2 083 |

3 382 |

3 571 |

4 464 |

4 616 |

5 989* |

|

Облгазы |

429 |

429 |

429 |

514 |

Так как основная деятельность операторов ГРМ генерирует убытки, у банков и других финансовых учреждений нет никаких оснований для инвестиций в эту отрасль.

Плата за электроэнергию или за провода?

С тарифом на распределение электроэнергии все ровно наоборот. В Украине его доля в цене электроэнергии для населения 58% (!) – это в 2 раза больше, чем с среднем по Европе. И энергетики говорят о необходимости дальнейшего повышения этого тарифа – в 1,5 раза до конца этого года.

Тариф на доставку (распределение) в структуре цены газа и электроэнергии (%)

|

Украина |

Польша |

Румыния |

Чехия |

Словакия |

|

|

Газ |

20 |

23 |

31 |

23 |

36 |

|

Электроэнергия |

58 |

28 |

31 |

37 |

27 |

Источник: HEPI

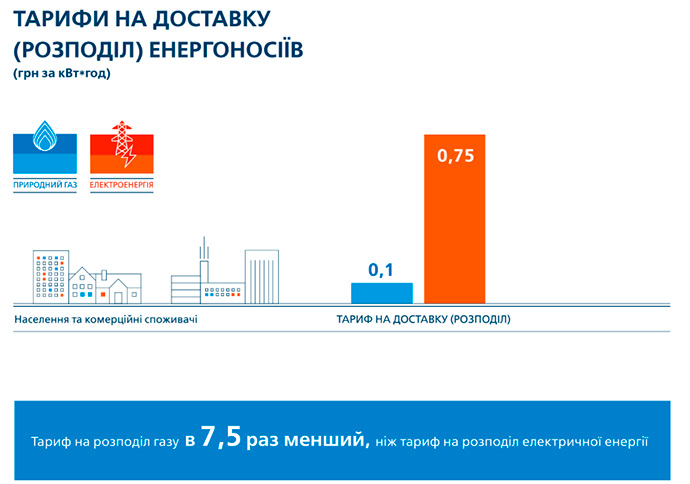

Если же сравнивать абсолютные показатели украинских тарифов на распределение электроэнергии и газа с приведением их в кВт*ч, то окажется, что доставка электроэнергии обходится в 7,5 раз дороже, чем доставка газа.

Очевидно, что сохранение такой дискриминационной разницы в регулировании двух важнейших энергорынков страны ущербно для экономики страны.

Единые правила для всей энергетики – ключевой принцип Третьего энергопакета, который проявляется в применение для всех единой системы учета в кВт*ч.

Все это вместе обеспечивает конкуренцию между разными секторами, что необходимо потребителям энергоресурсов. Действующая же в Украине регуляторная политика ведет не просто к стагнации газового рынка, но и еще угрожает безопасности граждан м предприятий.

Главное, что надо знать – реформы лучше проводить на падающим рынке!

Сейчас, при устоявшемся тренде на снижение рыночных цен на газ, за счет изменения политики тарифного регулирования есть возможность сгладить существующую дискриминацию участников газового рынка и выровнять тариф на газораспределение без повышения розничных цен на газ. Т.е. в качестве ресурса для инвестиций следует использовать снижение рыночных цен.

Вместе с этим необходимо также рассматривать использование новых вариантов тарифного регулирования – будь это RAB-регулирование, модель тарифа с двумя ставками, который учитывает пиковые нагрузки на сети, или американская модель регулирования рентабельности для разных типов потребителей.

Об этом – в последующих публикациях этого спецпроекта.