Валютно-курсовая политика НБУ: между фиксацией и плаванием

Чем объясняются курсовые колебания гривны за последние два месяца и чего ждать дальше? (укр)

На початку жовтня НБУ перейшов до режиму керованої гнучкості обмінного курсу. Попри певне інформаційне нагнітання, відмова від фіксації курсу пройшла досить гладко, не спричинивши ані різкої девальвації, ані втрати значних обсягів резервів.

Надалі НБУ планує поступово розширювати можливості коливань обмінного курсу та відповідно використовувати його як інструмент макроекономічної політики для посилення адаптації економіки та фінансової системи до зовнішніх і внутрішніх шоків.

Водночас НБУ зберігатиме суттєвий фокус на підтримці курсової стійкості як важливої умови утримання інфляції близько до цільового рівня.

До жовтня 2023 року НБУ постійно наголошував на тимчасовості режиму фіксації курсу, що був запроваджений на початку воєнного стану. Така фіксація допомогла запобігти паніці у перші місяці повномасштабного російського вторгнення та надалі забезпечити контроль над очікуваннями та тренд на зниження інфляції.

Однак у довгостроковій перспективі фіксація курсу позбавляє центральний банк можливості ефективно керувати інфляційними процесами та призводить до накопичення макрофінансових дисбалансів.

Українці добре пам’ятають це на прикладах попередніх криз – глобальної фінансової кризи 2008 року та першого епізоду російського вторгнення у 2014 році.

Тривала фіксація курсу, що передувала цим подіям, та неминуча девальвація під час криз примножувала негативні наслідки для економіки.

Натомість політика плаваючого обмінного курсу в 2016-2021 роках дала змогу Національному банку забезпечити відносну стабільність курсу, незважаючи на досить помітні коливання у окремі періоди, знизити інфляцію та утримувати її на рівні близькому до 5% цілі.

Вона також допомогла мінімізувати циклічні коливання економіки та сприяла економічному зростанню, зокрема через стійке зниження ставок за гривневими кредитами для бізнесу до історичних мінімумів.

Ураховуючи це, НБУ ще в липні чітко задекларував свої наміри в Стратегії пом’якшення валютних обмежень, переходу до більшої гнучкості обмінного курсу і повернення до інфляційного таргетування. Відповідно до Стратегії перехід до гнучкішого курсоутворення мав відбутися за виконання певних умов.

Три основних умови – стійкий прогрес у зниженні інфляції, накопичення значного рівня міжнародних резервів та контрольована ситуація на валютному ринку, збільшення привабливості гривневих заощаджень – зрештою були виконані.

Інфляція знизилася до однознакового рівня, міжнародні резерви зросли до рекордних позначок за всю історію України, суттєво пожвавився інтерес вкладників до гривневих депозитів та ОВДП.

Крім того, була проведена ґрунтовна підготовча робота із залученням міжнародних експертів та врахуванням найкращого світового досвіду.

У результаті – на початку жовтня НБУ оголосив про перехід до керованої гнучкості. Різноманітних прогнозів і спекуляцій не тему подальшого розвитку подій було чимало. Однак нічого катастрофічного за перші два місяці не відбулося – Національний банк чітко дотримувався задекларованих принципів і досягав поставлених цілей:

- Зберіг фокус на курсовій стійкості за режиму керованої гнучкості

Російська агресія призвела до значного падіння експорту за збереження потреби в імпорті. У результаті на валютному ринку сформувався структурний дефіцит валюти. За режиму плаваючого курсу, такий структурний дефіцит зумовив би стрімку девальвацію гривні та зниження можливостей для закупівлі імпортної продукції.

В умовах обмежених виробничих потужностей це суттєво стримувало б потенціал економічного відновлення та знижувало б обороноздатність країни.

Саме для того, щоб уникнути такого сценарію було обрано режим керованої курсової гнучкості, за якого НБУ перекриває цей структурний дефіцит валюти на ринку. Накопичені міжнародні резерви та надходження валюти від іноземних партнерів дають змогу НБУ задовольняти надлишковий попит на валюту, що зберігатиметься ще тривалий час.

Також, як і обіцяв, НБУ згладжував коливання, уникаючи різких змін обмінного курсу. Це ще одна важлива роль валютних інтервенцій, враховуючи обмежену можливість ринку до самозбалансування, навіть після нівелювання структурного дефіциту.

Хоча з переходом до керованої гнучкості міжбанківський ринок поступово оживає – середньоденний обсяг операцій без НБУ в листопаді зріс до 95 млн дол порівняно з 37 млн дол у серпні-вересні.

- Забезпечив двосторонні курсові коливання у відповідь на зміни в балансі попиту та пропозиції валюти на ринку

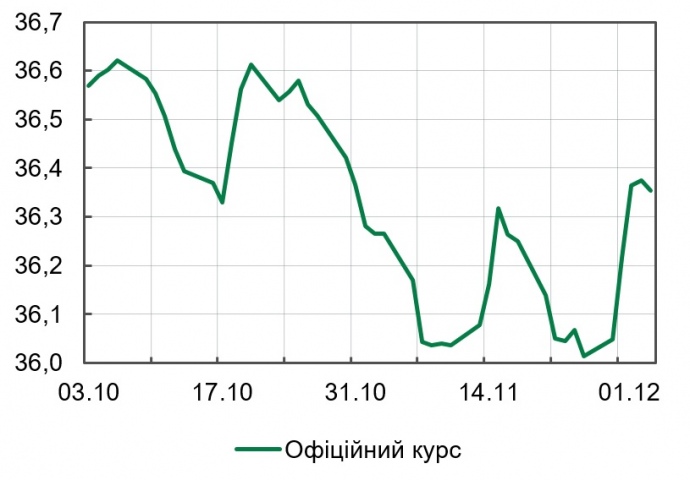

Нівелювання структурного дефіциту на ринку також дало змогу курсу гривні як посилюватися, так і послаблюватися. Зокрема, за 2 місяці з моменту переходу до керованої гнучкості офіційний курс гривні послабився 18 разів, а посилився – 25 разів.

Динаміка обмінного курсу відображала ситуацію на валютному ринку. Протягом першого тижня нового курсового режиму Нацбанку було важливо вгамувати панічні настрої, тому коливання були мінімальними, а інтервенції значними – 1,15 млрд дол.

На другий тиждень жовтня чистий попит на валюту суттєво впав, на що НБУ відреагував зниженням обсягів продажу валюти (до 575 млн дол), а курс – укріпився.

Ситуація змінилася на третій тиждень жовтня, у результаті чого НБУ збільшив продажі валюти на ринку до 735 млн дол, а курс послабився.

Протягом наступних трьох тижнів ситуація на валютному ринку покращувалася, що зумовило посилення курсу гривні, та скорочення чистого продажу валюти на ринку до 382 млн дол у другий тиждень листопада (мінімальний рівень інтервенцій за тиждень за останні 2 місяці). У другій половині листопада чистий попит на валюту знову збільшився, що мало наслідком послаблення курсу.

- Поступово збільшував амплітуду припустимих коливань

Як уже зазначалося, у перший тиждень Нацбанк фокусувався на мінімізації коливань, щоб дати можливість учасникам ринку пристосуватися до нових умов функціонування та запобігти реалізації панічних настроїв.

Надалі, зі звиканням учасників ринку до курсових коливань і за належних макрофінансових умов Нацбанк дозволяв усе більшу курсову волатильність.

Наприклад, показник середньоквадратичного відхилення процентної зміни обмінного курсу зріс з 1,3% у жовтні до 3% в листопаді (хоча ще серйозно поступається показнику в 6% протягом 2016-2021 років).

Що буде з курсом далі?

НБУ традиційно не дає курсових прогнозів, однак буде й надалі відданим своїй Стратегії та задекларованим цілям і принципам. У фокусі уваги залишатиметься курсова стійкість, що має узгоджуватися зі збереженням під контролем інфляційних очікувань та приведенням інфляції до 5% цілі НБУ в середньостроковій перспективі.

Для забезпечення цієї стійкості НБУ підтримуватиме привабливі ставки за гривневими активами та зберігатиме активну присутність на валютному ринку – як для задоволення структурного попиту на валюту, так і для згладжування коливань.

Водночас разом із поступовим пристосуванням ринку до нового курсового режиму, Нацбанк також поступово збільшуватиме амплітуду курсових коливань та посилюватиме роль обмінного курсу як засобу адаптації економіки до зовнішніх та внутрішніх шоків.

На практиці це означає, що обсяг інтервенцій для задоволення структурного дефіциту визначатиметься з урахуванням сталості макроекономічного розвитку, інфляційних процесів, стану платіжного балансу та динаміки міжнародних резервів.

Тобто курс буде реагувати на зміну умов функціонування економіки, таким чином допомагаючи їй адаптуватися до цих змін. Це посилить стійкість нашої економіки та фінансової системи.