Бой с инфляцией: как центробанки противодействуют росту цен

Какие инструменты использовали центробанки для борьбы с рекордной инфляцией и подтвердили ли они свою действенность?

Масштабні програми стимулювання економік під час коронакризи стали однією з причин рекордного цінового сплеску у світі.

Це змусило більшість центральних банків (ЦБ) швидко посилювати монетарні політики та застосовувати напівзабуті, а подекуди й нетрадиційні інструменти в умовах сформованого профіциту ліквідності.

Профіцит ліквідності

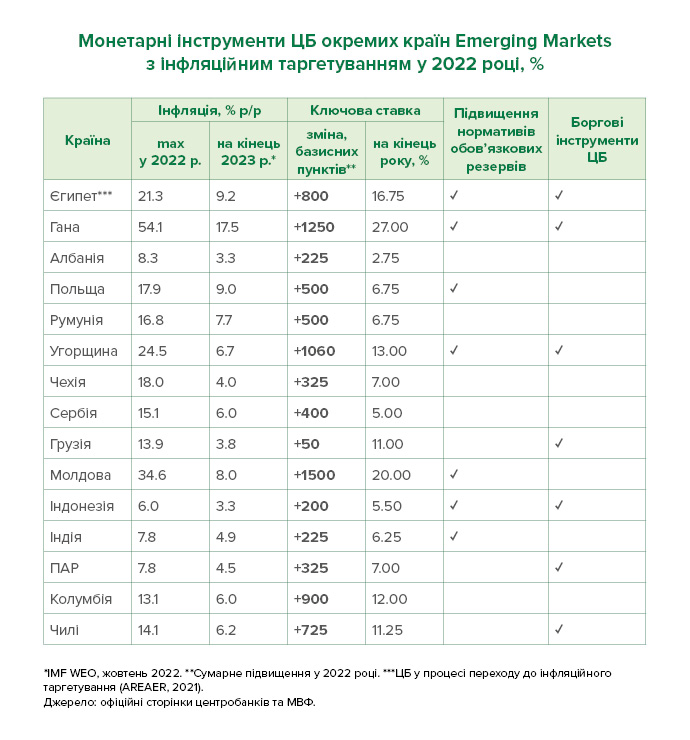

Рекордне прискорення світової інфляції та розбалансування інфляційних очікувань у 2022 році спонукали ЦБ перейти до посилення монетарної політики для забезпечення цінової стабільності. Водночас ЦБ багатьох країн стикнулися з млявою реакцією ринкових ставок на підвищення ключових ставок – з побічним ефектом профіциту ліквідності, який сформувався через масштабні програми стимулювання економік під час коронакризи.

Для посилення впливу на інфляцію провідні ЦБ почали переходити до так званого кількісного стиснення. Так, ФРС США згорнула програму кількісного пом'якшення та розпочала скорочення балансу.

Для згортання програми цільового довгострокового рефінансування Європейський центробанк (ЄЦБ) у жовтні переглянув її умови та анонсував прив’язку ставки за такими операціями до ключової ставки, що означає фактичне її підвищення з 0,75% до 3,5%. ЄЦБ також оголосив про скорочення власного портфеля цінних паперів з березня 2023 року в середньому на 15 млрд євро на місяць.

Проблема обмеженої монетарної трансмісії через профіцит ліквідності набула особливої гостроти саме в країнах з ринками, що розвиваються. Через нижчу довіру до національних валют та традиційно менш заякорені інфляційні очікування загрози доларизації економік в багатьох країнах суттєво зросли.

Як і ризики посилення девальваційного тиску та подальшого прискорення й без того високої інфляції. Тож ЦБ країн, що розиваються сфокусувалися на боротьбі з ризиками, які генерує профіцит ліквідності, щоб посилити свою спроможність контролювати валютно-курсові та інфляційні процеси.

Нове – добре забуте старе

У 2022 році ЦБ Польщі, Молдови, Єгипту, Індії та Гани для нормалізації ліквідності банків активно застосували один із традиційних та найдавніших інструментів монетарної політики – підвищення обов’язкових резервів (ОР).

Ще донедавна цей інструмент використовувався здебільшого для досягнення макропруденційних цілей, у тому числі – зменшення рівня доларизації економіки. Утім у 2022 році ЦБ, зокрема Польщі та Молдови, чітко артикулювали, що використовують його з метою посилення монетарних умов.

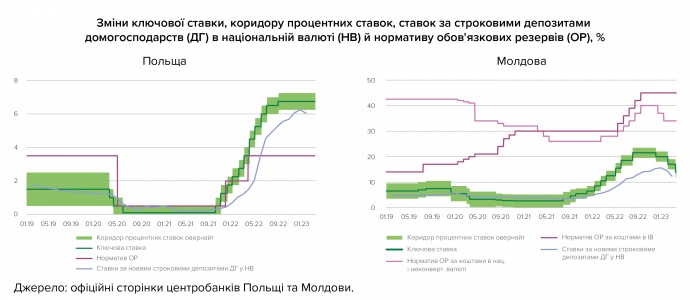

ЦБ Польщі підвищив ключову ставку на 500 б. п. (до 6,75%), а на додаток – і норматив ОР, спочатку з 0,5% до 2%, а згодом – до 3,5%. Підвищення нормативу дозволило вилучити близько 19% від загального обсягу ліквідності.

Як наслідок, монетарна трансмісія посилилася: у відповідь на рішуче підвищення ключової ставки стрімко зросли процентні ставки за депозитами. Це призвело до переміщення частини коштів з поточних рахунків на строкові депозити та пожвавило інтерес до цінних паперів уряду.

Молдова у 2022 році зіткнулася з надзвичайним інфляційним тиском (у жовтні зростання цін становило 34,6% у річному вимірі). ЦБ Молдови підвищив ключову ставку з 2,65% до 21,5%. Утім монетарна трансмісія була млявою: влітку за інфляції близько 30% та ключової ставки 18,5%, середні відсоткові ставки за депозитами залишалися на рівні близько 8,5%.

На додаток до підвищення ключової ставки для стимулювання заощаджень в національній валюті ЦБ посилив нормативи ОР. З середини 2022 року вони зросли з 26% до 40% за коштами в національній валюті та з 30% до 45% за коштами у вільноконвертованій валюті.

В результаті в третьому кварталі середньозважена ставка за строковими депозитами в національній валюті для фізичних осіб підвищилася до 13,1% (на 9,5 в. п. більше, ніж роком раніше), а обсяги нових строкових депозитів зросли з 6,9% до 66,2%.

Комплексні рішення

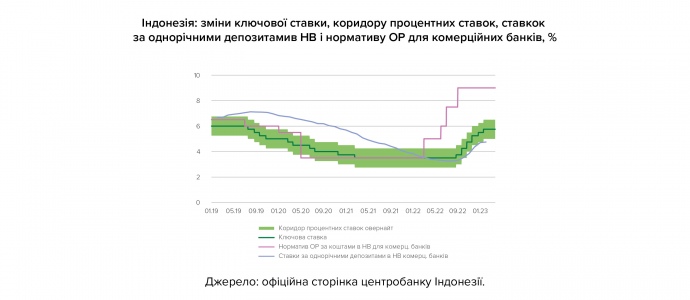

Окремі ЦБ пішли далі й, окрім підвищення нормативів ОР, задіяли додаткові інструменти. Цікавим є приклад ЦБ Індонезії. Рівень інфляції в Індонезії не був надто високим порівняно з іншими країнами – зростання цін на піку у вересні сягало 5,95%.

Водночас місцевий ЦБ усвідомлював виклики, що генерувалися посиленням монетарної політики в розвинених країнах. Тож на початку банк перейшов до політики нормалізації ліквідності.

Норматив ОР в національній валюті поступово підвищили з 3,5% до 9% – історичного максимуму. Такі кроки за півроку дозволили "зв’язати" близько 22% обсягу ліквідності банків.

Додатково ЦБ Індонезії продавав державні облігації зі свого портфеля на вторинному ринку, а на додаток – емітував власні боргові інструменти з термінами від 1 до 12 місяців. Абсорбувавши ліквідність, ЦБ у серпні розпочав цикл посилення процентної політики та поступово підвищив ключову ставку з 3,5% до 5,75%.

Цікавим є й досвід Угорщини. Стійке посилення інфляційного тиску змусило ЦБ цієї країни ще з середини 2021 року повернутися до активної процентної політики: ключову ставку підвищили до 13% з наднизького рівня 0,6%.

У 2021 році ЦБ Угорщини ввів новий інструмент – одномісячні дисконтні векселі. Спочатку вони випускалися на нерегулярній основі, але у жовтні 2022 року ЦБ зробив ці операції регулярними з огляду на подальше прискорення інфляції (вище 20%).

Крім того, банки отримали можливість розміщувати ліквідність на депозити в ЦБ терміном до 6 місяців. Так, у грудні 2022 року ЦБ за допомогою одномісячних дисконтних векселів абсорбував з банківської системи близько 13% ліквідності, а ще близько 20% стерилізував через шестимісячні депозити.

Але ЦБ Угорщини цим не обмежився. У жовтні він започаткував проведення депозитних тендерів овернайт за ставкою 18%. Передбачалося, що банки за цією ставкою розміщуватимуть на термін овернайт ліквідність, що перевищує обсяги сформованих ними ОР.

У грудні, виходячи з середньоденних залишків, за допомогою таких депозитних тендерів було "зв’язано" близько 40% банківської ліквідності. Ці операції стали основним інструментом монетарної політики ЦБ Угорщини, а ставка за ними – де-факто ключовою. Враховуючи, що де-юре ключова ставка залишилася на рівні 13%, відбулося значне посилення монетарної політики.

До того ж з жовтня ЦБ стрімко підвищив норматив ОР з 1% до 5-10%: банки за бажанням могли самостійно обрати на квартал норму резервування у межах від 5% до 10%. Це допомогло ЦБ у грудні додатково абсорбувати близько 25% ліквідності банківської системи.

Такі зміни підтримали трансмісію монетарної політики.

У 2023 році ЦБ Угорщини продовжив експериментувати з ОР. У січні він анонсував підвищення нормативу ОР ще на 5 в. п. У лютому – вирішив на 25% сформованих резервів не нараховувати відсотки, натомість на 75% обсягу – нараховувати відсоток у розмірі ключової ставки (13%). На додаткові резерви, сформовані понад норматив 10%, нараховуватиметься ставка депозитних тендерів овернайт (18%).

Україна: монетарна політика воєнного часу

У березні 2021 року Національний банк одним із перших серед ЦБ світу почав підвищувати ключову ставку у відповідь на очікуване прискорення інфляції. Це дозволило вже тієї ж осені переломити інфляційний тренд (в більшості країн він лише набирав обертів) і завершити рік з інфляцією на рівні 10%.

Щоб забезпечити стійке зниження інфляції тоді необхідно було посилити дієвість процентного каналу монетарної трансмісії. Відповідно, наприкінці січня 2022 року НБУ анонсував, що у лютому підвищить нормативи ОР за поточними рахунками в національній та іноземній валютах.

Однак після повномасштабного вторгнення РФ для підтримання ліквідності українських банків (аби вони навіть за реалізації ризиків і надалі належно виконували свої зобов’язання перед клієнтами), НБУ скасував рішення про підвищення нормативів ОР.

Війна призвела до руйнувань, втрат та диспропорцій, які зумовили черговий розворот інфляційного тренду – тепер в бік зростання. Коли зменшилася невизначеність і українці почали повертатися до економічної логіки ухвалення рішень, а попит на валюту – зріс, НБУ підвищив облікову ставку.

Це рішення націлювалося на вирішення кількох завдань: зменшити попит на валюту, посилити стійкість валютного ринку, дати можливість громадянам захистити свої заощадження від інфляції та зрештою стримати інфляцію.

Як і більшість країн, Україна з середини 2022 року зіткнулася з викликами структурного профіциту ліквідності, який очікувано виник на тлі конвертації урядом іноземної валюти, отриманої від міжнародних партнерів. Друге джерело профіциту – емісійне фінансування дефіциту бюджету з боку НБУ для забезпечення військових потреб.

У результаті ці кошти осіли на поточних рахунках українців у банках, ураховуючи, що гривневі ставки за строковими депозитами залишалися все ще недостатньо привабливими для вкладників. Це створювало ризики для макрофінансової стабільності. Розуміючи, що рівень ліквідності й надалі буде високим через значні бюджетні витрати, НБУ впровадив заходи для оптимізації структурного профіциту ліквідності.

У грудні НБУ підвищив на 5 в. п. нормативи ОР за коштами на вимогу та на поточних рахунках у національній та іноземній валютах. А для уникнення емісійного фінансування дефіциту бюджету у 2023 році, НБУ дозволив банкам формувати до 50% ОР за рахунок бенчмарк-ОВДП. Пізніше НБУ додатково підвищив нормативи ОР у два етапи.

Загалом у результаті трьох підвищень нормативів ОР загальний обсяг резервів, які формують банки, зріс на більше, ніж 210 млрд грн (близько 40% обсягу ліквідності банківської системи станом на 21 березня). А завдяки механізму покриття ОР бенчмарк-ОВДП за неповні три місяці 2023 року уряд залучив від розміщення гривневих ОВДП близько 90 млрд грн. Для порівняння, обсяг залучених урядом гривневих ОВДП у 2022 році загалом склав 164 млрд грн.

Нещодавно НБУ додатково уточнив механізм розрахунку ОР – з 11 травня 2023 року нижчі нормативи формування банками ОР за строковими коштами на рахунках населення у національній (0%) та іноземній валютах (10%) поширюватимуться лише на депозити з початковим строком від трьох місяців. Це ускладнить маніпуляції з ультракороткими вкладами для обходження посилених нормативів ОР та збереже дієвість цього монетарного інструменту.

Крім того, з 7 квітня 2023 року буде оновлено операційний дизайн монетарної політики шляхом одночасного:

- Введення нового тримісячного депозитного сертифікату під фіксовану ставку на рівні облікової (25%). Обсяг коштів, які банки зможуть вкладати у такі сертифікати, визначатиметься обсягами наявного портфеля гривневих депозитів населення від трьох місяців та подальшим залученням банками таких депозитів.

- Зниження ставки за депозитними сертифікатами овернайт до 20%.

Ці заходи мають пожвавити конкуренцію за вкладників, адже кращу дохідність за сертифікатами отримуватимуть лише ті банки, які активно залучали та надалі залучатимуть у громадян гривневі депозити строком від трьох місяців.

Водночас монетарні умови не зазнають суттєвих змін, адже разом із зростанням портфелів строкових гривневих депозитів населення поступово нарощуватимуться й обсяги операцій банків з новими сертифікатами під облікову ставку. Це врівноважуватиме ефект від зниження ставки за сертифікатами овернайт.

Заходи НБУ дають результат. Споживча інфляція знижується швидше, ніж передбачалося, поліпшилися інфляційні та курсові очікування, зросла збалансованість валютного ринку, а обсяг міжнародних резервів є достатнім для підтримки курсової стабільності й надалі.

В останні місяці зростання депозитних ставок прискорилося. Банки, які найактивніше підвищували ставки упродовж останніх місяців, змогли поліпшити свої позиції на депозитному ринку.

Подальше нарощування строкових депозитів населення знизить ризики для валютно-курсової стійкості та сприятиме зниженню інфляції. Це дасть змогу у перспективі перейти до пом’якшення валютних обмежень, що допоможе економіці повернутися до сталого економічного зростання.

Автори: Ребрик Михайло, начальник управління монетарної політики Департаменту монетарної політики та економічного аналізу НБУ

Плачинда Вікторія, головна економістка управління монетарної політики Департаменту монетарної політики та економічного аналізу НБУ

Крамар Віталій, провідний економіст управління монетарної політики Департаменту монетарної політики та економічного аналізу НБУ