Как Фонд гарантирования вкладов взимает долги с менеджмента ликвидированных банков

Фонд гарантирования вкладов подал иски на 120 млрд грн к менеджменту выведенных с рынка банков. Пока ни один из судов не выигран.

Фонд гарантирования вкладов физических лиц предъявляет требования к связанным с банками лицам из-за принятия ими решений и заключения "убыточных" сделок, которые повлекли за собой неплатежеспособность банков.

Такими лицами являются контролеры банков, собственники существенного участия, члены правления и наблюдательного совета, главный бухгалтер и его заместители, члены кредитного комитета, руководители связанных с банком лиц и прочие.

На данный момент ни один из таких исков Фонда гарантирования не был удовлетворен.

Некоторые иски были возвращены, и поданы заново, другие – рассматриваются судами или приостановлены, ну а третьи – Фондом были проиграны, но на данном этапе – не окончательно.

Логика Фонда

Фонд гарантирования заявляет, что вследствие принятых конкретными должностными лицами решений и реализации сделок их совместными действиями банкам был причинен ущерб.

Такой ущерб Фонд рассчитывает, как разницу между оценочной стоимостью ликвидационной массы банков и суммой акцептированных требований кредиторов.

Например, если ликвидмасса по оценке Фонда составляла 30 миллионов гривен, а акцептированные требования кредиторов – 100 миллионов, то к связанным лицам предъявлялся иск на сумму 70 миллионов гривен.

Также Фонд гарантирования приводит ко вниманию судов ряд сделок с обоснованием их "убыточности", чем доказывает вину ответчиков.

Обычно такие утверждения обосновываются, например, отсутствием обеспечения под финансовые операции, покупкой неликвидных ценных бумаг, выдачей кредитов на связанные лица и т. д.

Позиция защиты

Опровергая утверждения Фонда, ответчики приводят множество аргументов. Например, ссылаются, что не доказана убыточность операций и то, что ущерб возник именно вследствие заключения таких сделок.

Также утверждается, что окончательную стоимость активов нельзя определить до окончания ликвидационной процедуры банков, когда активы и будут реализованы на конкурсных торгах.

Также речь идет о том, что на момент совершения операций в законе отсутствовала норма, которая возлагала бы на них ответственность. В целом ответчики заявляют об отсутствии правонарушения в их действиях, что исключает ответственность.

Начало истории и нелегкий путь

С 2014 года НБУ была начата политика по очищению банковского сектора. По состоянию на сегодня были признаны неплатежеспособными 98 банков, которые были переданы в Фонд гарантирования для выведения их с рынка. В динамике это выглядит так:

Фонд, в свою очередь, при ликвидации банков наделен полномочиями обратиться с требованиями к связанным с банком лицам о компенсации ущерба, если они своими действиями причинили банку ущерб.

Начиная со второй половины 2017 года Фонд гарантирования подает в общие суды иски о взыскании ущерба к менеджменту 20 неплатежеспособных банков, таких как "Форум", "Брокбизнесбанк", "Реал Банк", "Золотые ворота" и других на общую сумму более 28 миллиардов гривен.

Однако эти действия успехом не увенчались из-за неверно выбранной Фондом юрисдикции – Большая Палата Верховного Суда подтвердила, что обращаться по таким спорам необходимо в хозяйственные, а не общие суды.

Это означало, что нужно заново проходить весь путь, но теперь уже в хозяйственных судах. Единственный банк, по которому дело продолжало рассматриваться в общем суде, касалось "Интербанка", но и этот процесс был закрыт в октябре этого года по ходатайству самого Фонда.

Вторая волна

Не оставляя попыток получить компенсацию, с 2018 года Фонд гарантирования обращается с исками уже в хозяйственные суды. В этот раз под прицел Фонда попали уже 33 банка, и общая сумма предъявленных требований превысила 91 миллиард гривен.

По суммам предъявленных Фондом гарантирования требований лидировали "Дельта Банк" (19,8 млрд грн), "Имексбанк" (18,98 млрд грн) и "Надра" (10 млрд грн).

Однако и здесь оказалось не все гладко. Дело в том, что, обращаясь с исками в суд, Фонд гарантирования объединил требования к различным категориям ответственных лиц, указав, что ущерб был нанесен вследствие выдачи рискованных кредитов или проведения других сомнительных операций в разные периоды времени работы банков.

Все эти требования по взысканию ущерба были объединены Фондом в одно большое исковое заявление по каждому из банков и поданы в суд. Например, иск Фонда, который касался банка "Даниель", был изначально предъявлен к 39 ответчикам, по "Брокбизнесбанку" Фонд заявил 34 ответчика и так далее.

Некоторые судьи посчитали такое объединение требований необоснованным и снова вернули часть исков Фонду. Всего насчитывается 17 исков, которые не были приняты по этим основаниям, включая крупнейшие иски по "Дельте", "Имексбанку" и "Надра".

По мнению судов, объединение таких исковых требований создает сложности с рассмотрением судебных дел, в то время как следует разбираться с каждым "убыточным" кредитом отдельно.

Такую позицию судов в последующем подтвердила и Объединенная палата Верховного Суда, посчитав такую причину возврата исков обоснованной.

Другая часть исков все же была принята и рассматривается судами.

Что сейчас?

Фонд не останавливается. Последние обращения в суды с исковыми требованиями свидетельствуют, что Фонд учитывает судебную практику. Например, в апреле этого года Фонд гарантирования подал уже 6 исков по "Евробанку" на общую сумму 205 млн грн, в октябре – 5 исков по "Укргазпромбанку" на 66 млн грн. То есть ожидается, что такие иски будут подаваться и в будущем.

Промежуточный итог

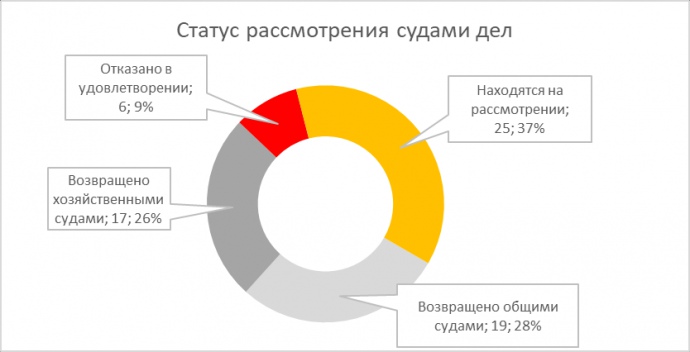

На сегодняшний день ни один из исков Фонда не был удовлетворен. Картина выглядит так:

Те дела, которые Фондом гарантирования были проиграны, все же окончательно не решены, а пересматриваются судами высших инстанций. В то же время по более чем половине банков исковые требования пока не предъявлялись.

Шанс Фонда

Сейчас большинство дел приостановлено. Причиной этому стала передача кассационной жалобы Фонда по Банку "Укоопспилка" на рассмотрение в Большую Палату Верховного Суда при том, что предыдущие судебные инстанции Фонд гарантирования проиграл.

Это означает, что от того, каким образом Верховный Суд сформирует подход при рассмотрении этого спора, будет зависеть судьба остальных аналогичных дел.

Есть ли повод волноваться?

Такой повод есть. Дело в том, что процессуально суд может отказать в удовлетворении иска в двух случаях. Первый – по сути, то есть если суд придет к выводу о том, что требования необоснованные.

Второй – по срокам исковой давности. Для отказа в иске по срокам исковой давности суд должен вначале установить законность требований и лишь потом решить вопрос о применении сроков давности.

Если требования не обоснованы в принципе, то оснований для применения исковой давности нет.

Вернемся к "Укоопспилке". Когда суды предыдущих инстанций отказывали Фонду в удовлетворении иска, то решение выносилось именно по сути иска – из-за недоказанности Фондом оснований для взыскания ущерба. В связи с этим исковая давность судами не применялась.

Однако, передавая дело на рассмотрение Большой Палаты Верховного Суда, Кассационный хозяйственный суд указал, что существует исключительная правовая проблема именно по применению срока исковой давности.

Это может означать, что Кассационный хозяйственный суд мог увидеть основания для удовлетворения иска и задумался о применении сроков исковой давности.

В этом случае от мнения Большой Палаты Верховного Суда будут зависеть и все другие споры, которые сейчас приостановлены до рассмотрения дела Укоопспилки.

Вместо выводов

Несомненно, никто из сотрудников банков не осознавал, что к ним могут быть в последующем предъявлены настолько существенные требования.

Во многом дальнейшая судьба всех судебных процессов сейчас зависит от решения Большой Палаты Верховного Суда по делу "Укоопспилки".

Учитывая настойчивость Фонда за все это время, можно ожидать, что Фонд подстроится под любое решение Верховного Суда и откорректирует свою дальнейшую стратегию.