Инфляционные ожидания украинцев: что изменилось со временем?

Как коммуникация Нацбанка влияет на инфляционные ожидания среди различных групп населения. (укр)

Інфляційні очікування узгоджені з цілями центрального банку є необхідними для досягнення стабільної інфляції.

За результатами опитувань, очікування домогосподарств, фірм, банків та експертів щодо майбутньої інфляції є зміщеними.

Втім, з часом прогноз усіх груп респондентів став точнішим. До того ж, інфляційні очікування стали менше залежати від очікувань обмінного курсу.

Це є свідченням того, що комунікація НБУ є ефективним інструментом таргетування інфляції.

Комунікація центральних банків є важливим інструментом монетарної політики

Незалежність зобов’язує Центральний банк (ЦБ) бути підзвітним суспільству, а комунікація забезпечує прозорість, яка є необхідною умовою підзвітності.

Комунікації ЦБ роз'яснюють монетарну політику, що впроваджується, і спрямовують очікування.

Інфляційні очікування впливають на інвестиції та заощадження, а також ціни, зокрема заробітну плату. Інфляційні очікування можуть самореалізуватись: якщо фірми очікують високу інфляцію, вони підвищать ціни, а працівники вимагатимуть вищих зарплат, що врешті призведе до вищої інфляції. Тому важливо заякорити очікування.

Чи успішно НБУ формував інфляційні очікування?

Національний банк України запровадив інфляційне таргетування у 2016 році, що поступово знизило інфляцію з понад 40% у 2016 році до 4,1% у 2019 році.

Ми розглянемо як це змінило інфляційні очікування домогосподарств, банків, фірм та професійних прогнозистів.

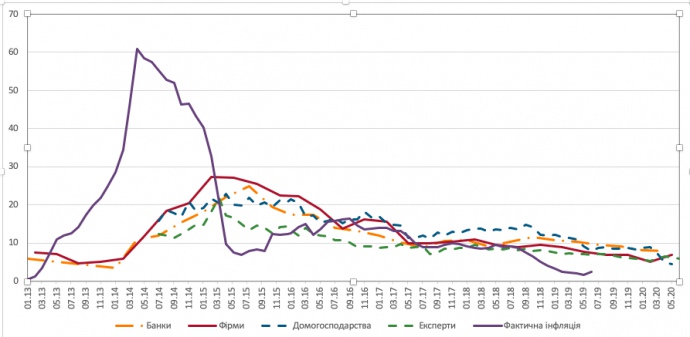

Інфляційні очікування чотирьох опитаних груп у перспективі 12 місяців та фактична інфляція наведені на рисунку 1.

Рисунок 1. Інфляційні очікування та фактична інфляція за 12 місяців,%

Стрибок індексу споживчих цін (ІСЦ) у 2014-2015 роках зумовлений кількома факторами: військовим конфліктом на Донбасі та незаконною анексією Криму Росією 2014 року, панікою на валютному ринку в першому кварталі 2015 року, та підвищення тарифів на комунальні послуги для домогосподарств з квітня 2015 року.

Ці події неможливо було передбачити, тому ми виключили період до березня 2016 року з аналізу точності прогнозу.

Як формуються інфляційні очікування?

Ми припускаємо, що очікування формуються на основі попереднього досвіду (ретроспективні фактори) та найкращих здогадок щодо майбутнього (перспективні фактори) (Łyziak 2014).

Чим більше очікування базуватимуться на перспективі, тим простіше центральному банку досягти цілі щодо інфляції надавши економічним агентам інформацію про неї.

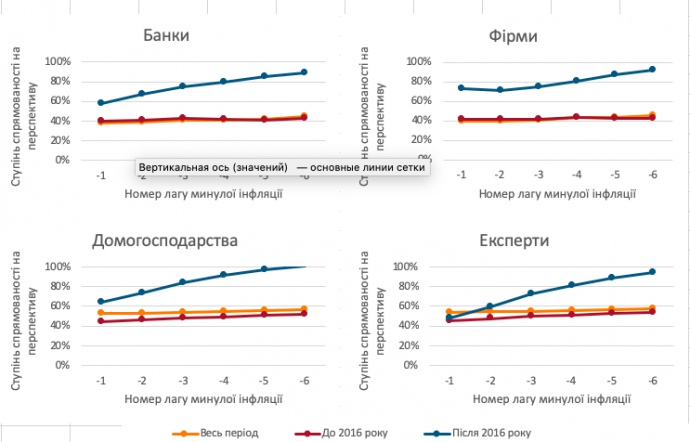

На рисунку 2 наведено вагу перспективних факторів (фактичну інфляцію за 12 місяців) в очікуваннях за весь період та 2 підперіоди (січень 2013 - березень 2016 та квітень 2016 - червень 2019).

НБУ де-факто розпочав таргетування інфляції на початку 2016 року, і з тих пір очікування стали більш орієнтованими на перспективу в усіх опитаних груп.

Частково це пояснюється тим, що економіка вийшла з кризи — адже висока інфляція до березня 2016 року підживлювала інфляційні очікування. Однак це також ознака заякорення очікувань, оскільки прогноз менше залежить від поточної ситуації.

Рисунок 2. Спрямованість інфляційних очікувань на перспективу

Як інфляційні очікування пов'язані з курсом валют?

Дослідження Gorodnichenko and Coibion (2015) виявило в українських споживачів, фірм та професійних прогнозистів сильний зв’язок між очікуваннями щодо інфляції та обмінного курсу.

Однак з тих пір динаміка цих очікувань суттєво змінилася — очікування щодо інфляції та обмінного курсу після першого кварталу 2015 року рухаються в різних напрямках.

Коефіцієнт кореляції між очікуваною інфляцією та очікуваним курсом становить -0,77 для банків, -0,36 для фірм, -0,03 для домогосподарств та -0,49 для професійних прогнозистів.

Одним із можливих пояснень цього є розуміння учасниками ринку того факту, що обмінний курс не повністю відображає стан економіки.

В Україні гнучкий валютний курс, а валютні інтервенції є допоміжним інструментом НБУ, який використовується для накопичення міжнародних резервів, згладжування надмірних коливань курсу та підтримки трансмісійного механізму ключової процентної ставки.

Наскільки добре вдається фірмам, банкам та людям передбачати майбутнє?

Серед показників точності прогнозу є зміщення (середня похибка), а також середні абсолютна, процентна і квадратична похибки.

Прогноз фінансових аналітиків є найбільш точним за різними показниками, тоді як інші групи, особливо домогосподарства, схильні переоцінювати майбутній рівень інфляції. Інфляційні очікування фірм менш помилкові порівняно з очікуваннями банків та близькі до очікувань фінансових експертів.

Чи раціональними є очікування?

Очікування певної змінної є раціональними, якщо вони враховують всю існуючу інформацію. Щоб це формально перевірити, використовують F-статистику (Friedman, 1980).

Результати вказують на систематичні помилки для кожної групи респондентів: у середньому очікування не дорівнюють фактичній інфляції щодо якої вони сформовані. Однак зниження F-статистики в другому підперіоді свідчить про те, що очікування стали менш зміщеними.

Зважаючи на те, як змінювалися інфляційні очікування серед всіх груп респондентів і відповідність до фактичного рівня інфляції, можна зробити висновок, що заяви НБУ про майбутній напрям політики мають вплив.

Як і очікувалося, фінансові аналітики найточніше прогнозують майбутні зміни рівня цін, тоді як бізнес трохи перевершує прогнози банківських аналітиків у період після березня 2016 року.

До цього похибки прогнозів усіх груп були високими, оскільки в 2014-2015 роках економіка страждала від зовнішніх шоків.

Після першого кварталу 2015 року не спостерігається чіткого зв'язку між очікуваннями щодо інфляції та обмінного курсу, тоді як до цього між ними спостерігалася сильна позитивна кореляція. Це додаткове свідчення того, що комунікація центральним банком інфляційного таргетування була ефективною.