Финуслуги в смартфоне. Какие платежные новации подготовил Нацбанк

В конце января Национальный банк обнародовал проект закона о платежных услугах. Какие возможности он предоставит украинцам? (укр)

"Змусимо банки старанніше працювати для вас!".

З таким девізом у 2016 році Британське управління з конкуренції та ринків вийшло до громадян, пропонуючи ідею відкритого банкінгу.

Уже за два роки відкритий банкінг став реальністю: банки відкрили для небанківських установ дані про клієнтів (відкриття API).

Ті забезпечили сучасні комфортні послуги: можливість управління рахунками в різних банках, порівняння фінансових продуктів, агрегація фінансової інформації про клієнта в одній програмі. Усе це швидко та зручно — кількома кліками.

У 2019 році революція в платіжних послугах дісталася до України. На початку липня 2019 року Нацбанк оголосив про початок оновлення платіжного ринку. Після місяців обговорення, публічних заходів та консультацій наприкінці січня 2020 року Нацбанк презентував проєкт нового закону про платіжні послуги.

Більше фінансових продуктів та сервісів, більше зручності та комфорту для споживача, більше конкуренції у фінансовому секторі між банками та небанківськими установами, а отже — більш якісні послуги.

Це все те, чого варто очікувати від нового платіжного законодавства. Отже, які основні нововведення підготував Національний банк для платіжного ринку?

Нові послуги — нові можливості

Перш за все, значно розшириться перелік платіжних послуг, які зможуть надавати учасники ринку. На заміну нинішній одній послузі з переказу законопроєкт дозволить надавати дев'ять платіжних послуг: сім фінансових та дві нефінансові.

Найбільша кількість нововведень стосується можливостей небанківських установ. Вони зможуть відкривати платіжні рахунки, випускати платіжні картки та електронні гроші, надавати послуги еквайрингу, наприклад, встановлення терміналів у торговельних мережах. Більшість з цих послуг зараз можуть надавати лише банки.

Крім того, планується ввести дві інноваційні для нашого ринку послуги: ініціювання платіжних операцій та надання консолідованої інформації за рахунками. Що це?

Уявіть, що вам необхідно придбати авіаквиток. Потрібної суми грошей на одному рахунку у вас нема, але у вас є кілька рахунків у різних банках із загальною сумою на кожному з них, яка дозволяє оплатити покупку. Щоб здійснити цю операцію зараз, вам доведеться переказувати гроші з усіх рахунків на єдиний.

Це незручно і це додаткові комісії.

Нова послуга з ініціювання платіжних операцій дозволить автоматично об'єднати кошти з кількох рахунків та зробити платіж на потрібну суму одним кроком.

Чим більше платіжних послуг, тим більше можливостей для кінцевих споживачів та гнучкості для допуску нових гравців на платіжний ринок.

Скажімо, якщо компанія хоче займатися лише грошовими переказами, то вимоги до капіталу будуть значно нижчими, ніж, наприклад, для компанії, яка планує випускати платіжні картки або здійснювати операції з електронними грошима.

Участь у платіжних системах — справа добровільна

Зараз перекази коштів можуть здійснюватися винятково через платіжні системи. Обов'язковою умовою надання послуги з переказу є участь банку або небанківської установи в платіжній системі.

Коли запроваджувалася вимога щодо обов'язкової участі банку або небанківської фінансової установи в платіжній системі, для цього існували підстави. Бурхливий розвиток ринку платежів привів до того, що зазначена вимога обмежує ринок.

У законопроєкті про платіжні послуги НБУ пропонує скасувати цю вимогу і зробити участь операторів платіжного ринку в платіжній системі необов'язковою. Рішення про участь в платіжній системі учасники ринку ухвалюватимуть самостійно.

Ще одна новація законопроєкту — можливість здійснення платіжних операцій з використанням кількох платіжних систем. Це дозволить суттєво розширити можливості для учасників ринку та користувачів.

Нові учасники ринку та можливості від ухвалення закону про "спліт"

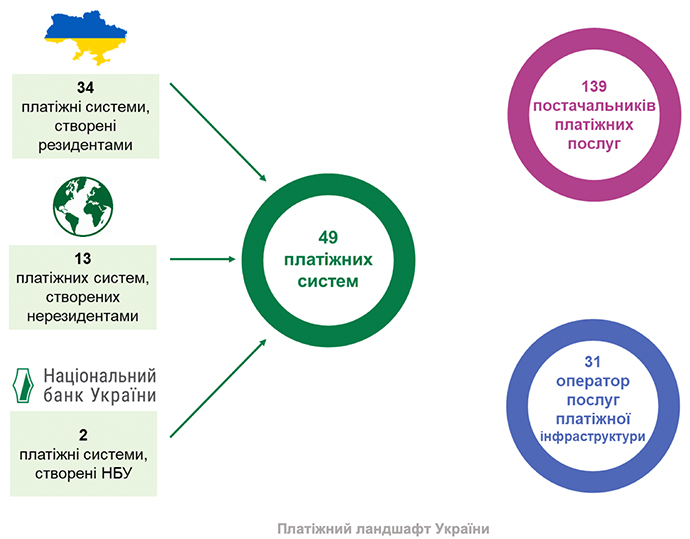

Законопроєкт запроваджує європейські підходи до класифікації учасників платіжного ринку. Зараз послуги з переказу можуть надавати банки, небанківські фінансові установи та оператори поштового зв'язку, які отримали ліцензію НБУ.

Після ухвалення закону платіжні послуги зможуть надавати, окрім банків, платіжні установи, установи електронних грошей, оператори поштового зв'язку, філії іноземних платіжних установ, постачальники нефінансових платіжних послуг, Нацбанк, а також органи державної влади і місцевого самоврядування.

Більшості учасників ринку не варто хвилюватися. Зміна їх статусу та отримання нової ліцензії на надання платіжних послуг відбуватиметься в спрощеному порядку. Проходити повноцінну процедуру переліцензування не доведеться.

Для малих компаній та фінтех-стартапів Національний банк запровадить спрощений порядок допуску на ринок. Звісно, за умови, що обсяг послуг, які вони надають, не перевищуватиме гранично дозволені межі.

Ці установи зможуть вийти на ринок у порядку спрощеної реєстрації без отримання повноцінної ліцензії. Це дасть поштовх для розвитку ринку фінтех.

Нові можливості очікують і фінансові установи, що переходять під регулювання Національного банку з 1 липня 2020 року внаслідок однієї з найбільших реформ на фінансовому ринку — ухвалення закону про "спліт".

Як відомо, під час користування послугами фінансових установ часто виникає потреба в одночасному переказі коштів. Наприклад, фінансова компанія під час видачі кредиту переказує суму наданих коштів на платіжну картку позичальника.

Або клієнти ломбардів під час отримання грошей часто мають потребу переказати видану суму, наприклад, родичам або як оплату за певні товари чи послуги.

Наразі для одночасного надання послуг з переказу фінансові компанії повинні отримати окрему ліцензію або залучити іншу компанію, що вже має таку ліцензію.

Відповідно до "спліту", Національний банк має намір дозволити фінансовим компаніям автоматично отримувати право на платіжні послуги на підставі основної ліцензії з надання фінансових послуг. Це дозволить розширити можливості учасників фінансового ринку та споживачів.

Аби це реалізувалося, Верховна Рада повинна ухвалити закон про фінансові послуги, який Нацбанк планує оприлюднити найближчим часом.[BANNER1]

Відкритий банкінг: розширюючи горизонти майбутнього

Можливо, найбільш цікава тема — запровадження Open Banking. Концепція передбачає, що банки та інші постачальники платіжних послуг повинні відкрити доступ до власних даних та сервісів іншим учасникам ринку (через інтерфейс відкритих API), які зможуть використати їх для розробки власних програм.

Для надання відповідних послуг постачальники повинні пройти окрему авторизацію в Нацбанку. Нове регулювання дозволить об'єднати сервіси різних банків та інших постачальників платіжних послуг в єдину екосистему та надати клієнтам доступ до власних рахунків і послуг з єдиної платформи.

Це дозволить клієнтам, які дадуть свою згоду, отримати доступ до управління власними рахунками чи користування платіжними сервісами через веббанкінг або будь-яку іншу зручну платформу постачальників платіжних послуг.

Відкритий банкінг дасть учасникам ринку можливість збирати та аналізувати більший обсяг інформації про клієнтів та надавати їм більш персоналізовані послуги, що відповідають потребам кожного конкретного споживача.

З іншого боку, запровадження відкритого банкінгу вимагає нових підходів до безпеки інформації. У зв'язку з цим у законопроєкті запроваджуються стандарти посиленої автентифікації та підвищені вимоги до захисту електронної взаємодії постачальників платіжних послуг та користувачів.

Переконаний, що законопроєкт відкриє нові перспективи як для небанківських установ, так і для банків, які залишатимуться центральним елементом платіжного ландшафту та отримають низку переваг, зокрема завдяки синергетичному ефекту від взаємодії з небанківськими постачальниками платіжних послуг.

Імплементація концепції відкритого банкінгу разом з новою архітектурою платіжного ринку, побудованою на міжнародних стандартах (ISO 20022), дозволить вивести вітчизняний платіжний ринок на якісно новий рівень розвитку.

Упродовж лютого Нацбанк планує провести низку спільних нарад з усіма зацікавленими сторонами для обговорення пропозицій до законопроєкту та узгодження фінального тексту перед його внесенням на розгляд Верховної Ради.

Закликаємо до активного обговорення та надання пропозицій, що можуть покращити закладені в проєкт ідеї з реформування вітчизняного платіжного ринку.