Как убить свой банк за три дня и обвинить в этом НБУ

Если капитан "Хрещатика" с помощниками сорвали с корабля самые ценные приборы и удрали на шлюпке - не стоит винить в крушении корабля службу навигации.

"Банк Хрещатик обанкротился из-за действий НБУ", "Хрещатик обанкротили по команде Гонтаревой", "Нацбанк уничтожил банк "Хрещатик" – это всего лишь небольшая часть заголовков, которыми вчера пестрели многие СМИ, цитируя политиков.

Кто перекладывает ответственность за банкротство "Хрещатика" на Нацбанк? Давайте разберемся – изложив всю хронологию.

Проблемы в банке "Хрещатик" копились все минувшее десятилетие. Годами банк кредитовал своих акционеров, и, как вы догадываетесь, кредиты получали не коммунальные предприятия.

Доля собственности Киевской городской госадминистрации была размыта до 25%. Фактически за деньги коммунальных предприятий и депозиты населения девелоперскую бизнес-империю строил другой акционер - Андрей Иванов.

Банк выдавал связанными с ним компаниям кредиты под залог "мусорных" бумаг. Твердых залогов, например, построенные объекты недвижимости девелоперской группы, банк никогда не получал.

Другая - а по сути та же схема вывода денег – прямая покупка "мусорных" облигаций фиктивных компаний-"прокладок". "Хрещатик" был единственным покупателем и держателем этих "ценных" бумаг, их "рыночная" стоимость искусственно накручивалась фиктивными котировками на биржах.

Более того, банк нередко кредитовал компании своих частных акционеров на заведомо невыгодных условиях. "Хрещатик" выдавал компаниям акционеров долгорочные кредиты по низким ставкам. Большинство заемщиков банка и эмитентов ценных бумаг, которые покупал банк "Хрещатик", никогда не генерировали денежных потоков, достаточных для обслуживания привлеченных от банка кредитов.

Причем ставки по кредитам зачастую были ниже, чем ставки по депозитам, которые "Хрещатик" привлекал у населения. Иными словами – банк не зарабатывал денег: напротив, с середины 2014 года получал процентный убыток, что полностью противоречит всей логике ведения банковского бизнеса.

После диагностики банка стало понятно, что больше трех четвертей кредитно-инвестиционного портфеля "Хрещатика" – или около 6 млрд гривен – приходилось на компании, аффилированные с его частными акционерами.

Проблема кредитования связанных лиц - не единственная у банка. Помимо нее беспокойство у НБУ вызывала и "дыра" в капитале "Хрещатика". Результаты проведенного в 2015 году диагностического обследования банка показали, что акционерам нужно было увеличить капитал на 4,8 млрд гривен.

Первое, что мы видели - требовались кардинальные изменения всей бизнес-модели банка. По сути она сводилась к привлечению депозитов населения и коммунальных предприятий и финансирования связанных с акционерами банка лиц. Банк почти не кредитовал физических лиц, хотя позиционировал себя, как банк для киевлян.

Больше года Национальный банк настоятельно требовал от акционеров Хрещатика пересмотреть бизнес-модель банка и покрыть риски дополнительным капиталом. В декабре 2015 года после завершения стресс-тестирования банка состоялось совещание НБУ с менеджментом и акционерами, на котором обсуждались потребности Хрещатика в капитале.

Позиция НБУ была стандартной: акционеры банка должны начать погашение кредитов связанных компаний и обеспечить докапитализацию. Мы получили устное заверение, что деньги будут возвращаться уже в январе, однако никаких убедительных шагов сделано не было.

В какой-то момент мы вздохнули с облегчением: акционеры банка выразили намерение поддержать его и до конца марта влить в капитал 600 млн гривен. Нас это устраивало, ведь программа докапитализации банков рассчитана на три года. Для латания оставшейся дыры у них хватало времени.

Не хватило, как оказалось, желания.

В середине марта мы забеспокоились: начала доходить информация о конфликте акционеров. В это же время в банке резко сократились остатки на счетах юридических лиц.

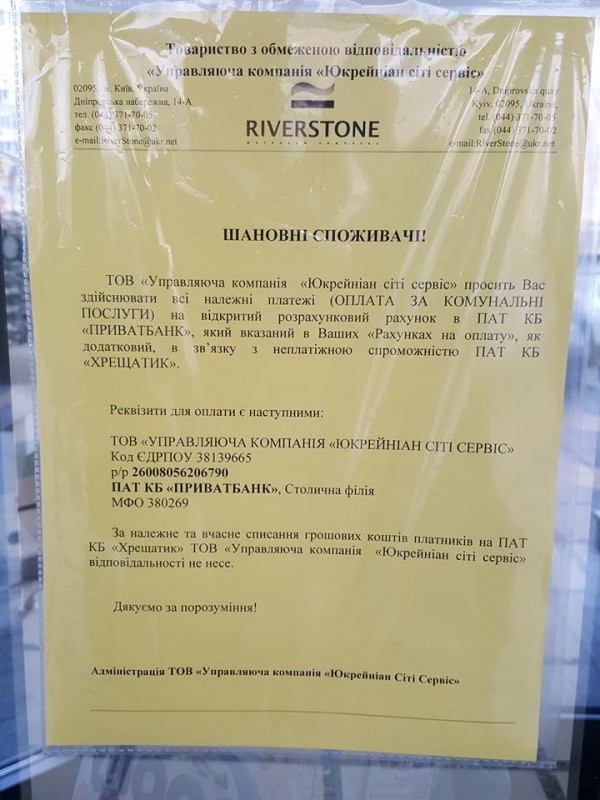

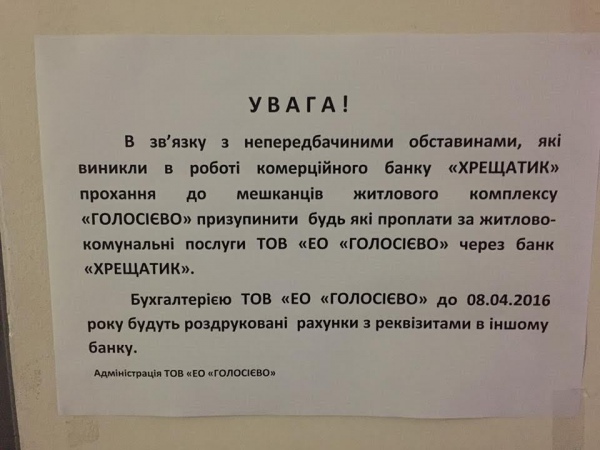

Окончательно ситуация обострилась в последние дни месяца, "Хрещатик" потерял ликвидность - компании, связанные с владельцами банка, попросту перевели счета в другие финучреждения.

|

|

КГГА, волнуясь за деньги своих предприятий, тоже начала переводить их счета в другие банки.

Деньги из "Хрещатика" выходили, ликвидность резко падала - банк ввел ограничения на проведение платежей. Мы встретились с акционерами и потребовали объяснений происходящему в банке, но внятного ответа не получили.

В понедельник к переводу счетов добавились операции по выведению залогов и дроблению депозитов, которые были проделаны в выходные дни! Тут уже любые переговоры стали бессмысленными – нужно было действовать безотлагательно.

Во вторник НБУ принял решение о признании банка неплатежеспособным. В него в тот же день вошла временная администрация, которая отстранила от управления банком менеджмент – правление и набсовет.

СМИ пишут, что КГГА мог спасти банк, выкупив доли у других акционеров. Но какой в этом смысл? Киев получил бы убыточный банк, кредитный портфель которого почти полностью состоит из невозвратных кредитов, в залоге – "мусорные" облигации.

То есть киевлянам, заплати город даже одну гривну за банк, Хрещатик в реальности обошелся бы почти в 5 млрд гривен – те деньги, которые нужно было внести в капитал, и которые город по сути подарил бы частным акционерам когда-то коммунального банка.

Ситуация с "Хрещатиком" уникальна. Обычно акционеры до последнего пытаются отстоять свой банк, составляют планы финансового оздоровления, согласовывают их с нами, просят предоставить кредит под качественные залоги – все для того, чтобы банк мог спокойно преодолеть временные трудности. Но собственники "Хрещатика" и сам банк не обращались к НБУ с просьбой о получении стабилизационного кредита.

Последний раз банк приходил с просьбой о поддержании ликвидности в начале февраля и получил тогда 190 млн гривен тендерного рефинансирования под ликвидный залог в виде ОВГЗ.

Национальный банк всегда до последнего старается спасти банки. Исключение из этого правила – "схемные" банки, к таким у нас нулевая толерантность. Но если капитан с помощниками сорвали с корабля самые ценные приборы и удрали на шлюпке - не стоит винить в крушении корабля службу навигации. А именно это сейчас пытаются сделать некоторые политики и журналисты.

Все факты по доведению банка до неплатежеспособности будут собраны и переданы в правоохранительные органы в самое ближайшее время. Мы сделаем все от нас зависящее, чтобы виновные понесли наказание.

P.S. Крупнейшими акционерами банка на момент ввода временной администрации были: Андрей Иванов - партнер "Киевской инвестиционной группы" - 37,44%, Николай Солдатенко - 24,24% и 25% пакетом акций владела Киевская городская государственная администрация.

* * *

Колонка є видом матеріалу, який відображає винятково точку зору автора. Вона не претендує на об'єктивність та всебічність висвітлення теми, про яку йдеться.

Точка зору редакції "Економічної правди" та "Української правди" може не збігатися з точкою зору автора. Редакція не відповідає за достовірність та тлумачення наведеної інформації і виконує винятково роль носія.