Гривневая развязка близится

Есть два сценария валютного курса. Первый - стабильная гривна до конца 2014 года. Второй - неконтролируемая девальвация к концу 2013 года со стабилизацией курса на уровне 9,6 грн за долл.

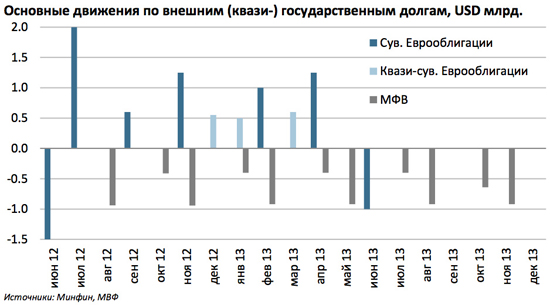

Приучив всех к выходам с валютными заимствованиями перед крупными погашениями внешних долгов, Кабмин в этот раз подал тревожный сигнал.

Перед очередным погашением евробонда новых размещений не было.

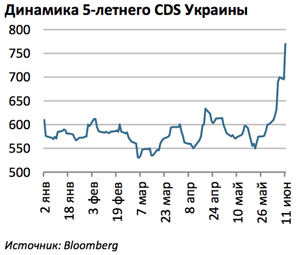

Пока рано утверждать, что внешний источник поддержки стабильности гривны иссяк, но долговые рынки отреагировали на "непривлечение" нервно: украинские CDS и доходность украинских еврооблигаций выросли до невиданных значений.

Масла в огонь подлили данные НБУ о рекордном для 2013 года месячном сокращении золотовалютных резервов в мае. И это на фоне участившихся дискуссий в зарубежной прессе на тему "что будет, если количественное смягчение в США начнет сокращаться".

В этой связи, важным становится вопрос способности властей контролировать валютный курс путем внешних заимствований, ставшим традиционным. Однозначно, показательными будут ближайшие два месяца - до выплаты очередных траншей МВФ в размере 1,4 млрд долл к первой половине августа.

Поскольку стабильная гривна, видимо, остается основной целью валютной политики государства, риск закрытия внешних рынков заимствований существенно увеличивает вероятность неконтролируемой девальвации.

Мы не исключаем, что политика "держать гривну любыми силами", показавшая свою состоятельность до этого момента, сможет работать вплоть до президентских выборов 2015 года. Однако мы понимаем, что для ее успеха правительство должно найти замену размещениям еврооблигаций.

МВФ для этих целей вряд ли подходит с учетом политической цены такого сотрудничества. Остаются продажа ГТС и получение скидки на газ, получение большого кредита или надежда на существенное улучшение внешних сырьевых рынков при беспрецедентном ужесточении контроля на валютном рынке.

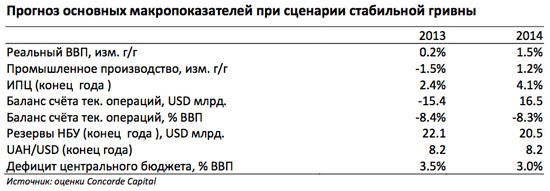

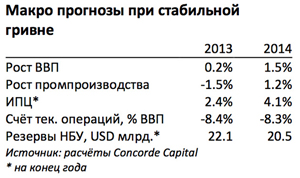

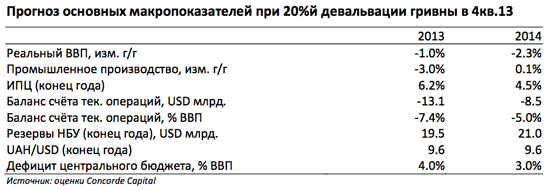

В прогнозе макроэкономических показателей мы исходим из двух сценариев валютного курса. Мы не отважились дать предпочтение какому-либо из них.

1. Стабильная гривна на протяжении 2013-2014 года.

2. Неконтролируемая девальвация к концу 2013 года со стабилизацией курса на уровне 9,6 грн за долл.

При этом мы по-прежнему сохраняем уверенность в стабильной гривне до конца лета 2013 года.

События, снижающие риск девальвационного сценария, следующие.

1. Размещение еврооблигаций до конца августа.

2. Резервы НБУ - выше 22 млрд долл на конец августа.

3. Снятие моратория на продажу ГТС или ее продажа.

4. Получение скидки на российский газ.

5. Подписание договора с МВФ, отказ от фиксированного курса.

На данном этапе стало очевидно, что традиционные источники роста экономики исчерпали себя. Внешний спрос остается слабым, внутренний спрос значительно замедлился. Проявилась четкая тенденция к среднесрочной стагнации экономики.

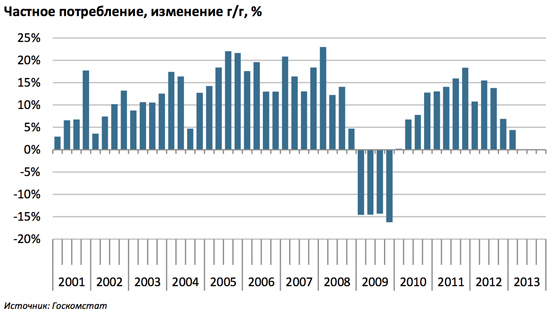

Частное потребление остывает

Данные относительно ВВП за первый квартал 2013 года - сокращение на 1,1% год к году - показали, что внутренний спрос, локомотив роста, начал остывать.

Уже два квартала подряд частное потребление прирастало меньше чем на 10%, что для Украины служит индикатором проблем в экономической системе. Для сравнения, частное потребление показывало такие темпы роста до 2002 года и в период 2009-2010 годов, когда экономика восстанавливалась после рецессий.

|

В то же время, статистика первого квартала 2013 года продемонстрировала, что инвестиции в основной капитал могут оставаться фактором роста экономики, даже несмотря на низкую инвестиционную привлекательность страны.

Очевидно, что в данном случае речь идет об инвестициях бизнес-групп, чувствующих поддержку власти и подпитывающихся внешними заимствованиями.

Негативный вклад чистого экспорта в первом квартале 2013 года уменьшился до минус 0,9% против минус 3,4% годом ранее, что ограничило темпы падения ВВП. Однако улучшение этой статистики обусловлено сокращением импорта энергоресурсов - эффект, которого, скорее всего, не будет в будущем.

Таким образом, два традиционных источника роста экономики - внешний спрос и частное потребление - больше не являются надежной основной для развития реального сектора. Даже если страна сможет избежать валютного шока, мы не можем рассчитывать на рост ВВП выше символических 0,2% в 2013 году.

Платежный баланс: стабильный дефицит

На конец апреля дефицит счета текущих операций составил 14,2 млрд долл или 8,1% ВВП. За четыре месяца 2013 года экспорт товаров и услуг сократился на 1,3%, импорт упал на 4,9%, в основном за счет энергоресурсов - минус 26,6%.

Дефицит текущего счета балансировался притоком валюты от суверенных долговых размещений - 2,25 млрд долл - и еврооблигаций госбанков - 1,1 млрд долл. Баланс финансового счета поддерживался падением спроса на наличную валюту. За четыре месяца 2013 года он сократился до 0,69 млрд долл против 1,2 млрд долл за четыре месяца 2012 года.

Мы ожидаем, что экспорт товаров и услуг будет оставаться слабым, но покажет незначительный прирост в номинальном выражении во втором полугодии 2013 года. По итогам года мы ожидаем падение на 0,2% в долларовом эквиваленте.

Также мы ожидаем, что эффект высокой базы сравнения по импорту энергоносителей во втором полугодии 2013 года будет нивелирован, и импорт по результатам года покажет прирост 0,3% год к году в номинальном выражении.

При таких условиях и допущении стабильного обменного курса дефицит счета текущих операций на конец 2013 года составит 15,4 млрд долл или 8,4% ВВП.

Фискальные счета: рекордный дефицит

За пять месяцев 2013 года доходы госбюджета выросли на 1,5% год к году при годовом плане поступлений плюс 4,9% год к году. Примечательно, что в мае доходы бюджета сократились на 9,4% год к году.

Позитивный результат за пять месяцев 2013 года был достигнут за счет авансовых платежей по налогу на прибыль - плюс 24% за четыре месяца 2013 года - и роста "собственных поступлений бюджетных учреждений" - плюс 56% за четыре месяца 2013 года.

|

При этом рост доходов от НДС - без возврата экспортерам - составил всего 0,3%, а возврат НДС экспортерам на фоне падения экспорта вырос на 23% год к году.

На конец апреля дефицит госбюджета составил 16,1 млрд грн. Это рекордный показатель на такую дату как минимум за последние пять лет.

Рост дефицита обусловлен значительными "защищенными" бюджетными обязательствами на фоне падения доходов.

Очевидно, на фоне охлаждения экономики налоговые поступления в бюджет будут и дальше сокращаться.

В таких условиях недобор 10 млрд грн в сравнении с планом - это самое оптимистичное, что можно ожидать до конца 2013 года.

Мы ожидаем, что правительство традиционно будет покрывать дополнительный дефицит прямыми трансфертами НБУ.

Ситуация усугубляется еще и тем, что за пять месяцев 2013 года ФГИ смог привлечь от приватизации всего 57 млн грн (сегодня - 179 млн грн) из запланированных на год 10,9 млрд грн.

То есть кроме ожидаемых дополнительных 10 млрд грн недобора в бюджет, перед правительством еще стоит проблема недофинансирования доходами от приватизации. Итого, даже по самым скромным подсчетам, есть риск, что до конца 2013 года правительству нужно будет найти 60 млрд грн.

Из этой суммы дефицита бюджета, как минимум, 30-40 млрд грн нужно будет покрыть живыми деньгами на текущие расходы, составляющие 95% от запланированных 412 млрд грн расходов центрального бюджета.

Что дальше

Исходя из допущения ставки правительства на стабильную гривну, мы не можем рассматривать ее курс как балансирующий фактор для внешних счетов Украины.

При высоком накопленном девальвационном потенциале потеря контроля над курсом гривны будет иметь значительный эффект на все остальные макропоказатели. В связи с этим мы считаем важным прогнозировать макропоказатели, исходя из допущений по возможному курсу гривны.

Ключевым моментом для определения курса гривны и развития экономики является возможность привлечения валюты в страну или мобилизация привлечения иностранной валюты внутри страны.

|

По нашим оценкам, дефицит счета текущих операций в 2013 году в размере 15,4 млрд долл или 8,4% ВВП потребует около 4.5 млрд долл внешних заимствований для сохранения валютной стабильности.

Кроме того, Украине нужно будет привлечь с июня по декабрь около 1,5 млрд долл на внутреннем рынке для погашения валютных ОВГЗ, а также использовать около 2 млрд долл из золотовалютных резервов.

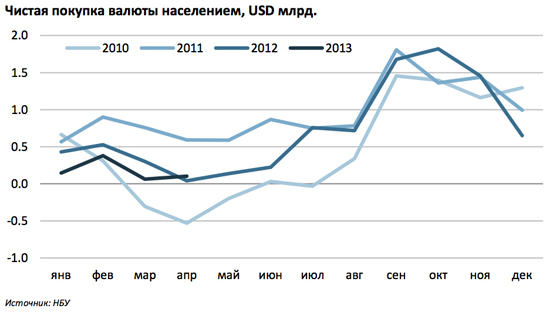

Критически важным при этом является низкий спрос на инвалюту со стороны населения.

Мы допускаем чистую покупку валюты в 2013 году на уровне 4 млрд долл, что в 2.2 раза ниже, чем годом ранее.

При таких условиях валютные резервы к концу 2013 года останутся на достаточно высоком уровне - 22,1 млрд долл, что даст шанс избежать шокового сценария в 2013 году и первой половине следующего года.

Сценарии обменного курса

Мы уже не можем рассматривать вариант плавного "контролируемого" ослабления гривны. Правительство продолжает декларировать верность стабильному обменному курсу, осознавая политическую цену этого вопроса в условиях, кода де-факто президентская кампания 2015 года уже началась.

С учетом таких политических обстоятельств мы видим, что динамика обменного курса гривны может развиваться только по двум сценариям.

1. Руководству страны удается аккумулировать достаточно валюты для покрытия дефицита, и курс гривны остается стабильным.

2. Поступления валюты в страну будут недостаточны, и Нацбанк потеряет контроль над валютным рынком.

На данном этапе вероятность каждого из двух сценариев - 50 на 50.

Сценарий "стабильной гривны"

При сохранении стабильности на валютном рынке экономика может сохранить умеренную позитивную динамику в 2013-2014 годах.

Развитие событий будет напоминать устойчивую стагнацию, однако умеренный рост будет поддерживаться относительно высокой покупательской способностью населения. В таких условиях мы ожидаем сохранение счета текущих операций на высоком уровне - выше 8% ВВП - и в 2014 году.

|

Основной предпосылкой для реализации такого сценария мы видим сохранение золотовалютных резервов НБУ на уровне не менее 22 млрд долл в 2013 году и 19 млрд долл в 2014 году. Факторы поддержки стабильности следующие.

1. Сохранение спроса на украинские долги на внешних рынках.

Украине потребуется привлечь около 4,5 млрд долл внешних займов и 1,5 млрд долл внутренних займов до конца 2013 года, чтобы остаться в заданных нами рамках. Альтернатива - получение какого-либо иного крупного кредита.

2. Продажа ГТС и - или - скидка на газ.

В конце апреля правительство вышло с предложением снять мораторий на продажу украинской газотранспортной системы. Рассмотрев этот вопрос, мы пришли к выводу, что продажа 50% ГТС полностью решает проблему валютного дефицита в стране до президентских выборов 2015 года.

В случае успешной продажи "трубы", можно говорить о гарантированном предотвращении шокового сценария для гривны на ближайшее будущее.

Описанные факторы являются критичными для сохранения стабильной гривны. При этом следующие факторы могут служить лишь дополнительной поддержкой.

3. Улучшение на сырьевых рынках.

По результатам четырех месяцев 2013 года экспорт товаров и услуг сократился на 1,3% год к году в номинальном выражении. Пока нет сигналов, что экспорт возобновит рост. Более того, на результат второго полугодия повлияет высокая база сравнения по причине активного экспорта зерновых годом ранее.

Тем не менее, если допустить улучшение внешней конъюнктуры, можно ожидать некоторый рост экспорта во втором полугодии.

По нашим расчетам, при ускорении роста номинального экспорта до 5% год к году с июля по декабрь против базового допущения плюс 0,7% дефицит счета текущих операций и дефицит валюты к концу года снизится на 2 млрд долл до 13,4 млрд.

Газ в хранилищах как резерв

Потенциальным фактором снижения дефицита валюты является сокращение импорта газа. В первом квартале 2013 года Украина сократила импорт газа на 1,5 млрд куб м или на 17,3% год к году.

|

Мы исходим из того, что в 2013 году Украина сократит импорт газа на 3 млрд куб м против плана сокращения на 4 млрд куб м, что сэкономит около 1,2 млрд долл.

Также правительство в условиях валютного дефицита может сократить запасы газа в ПХГ для поддержания валютной стабильности во втором полугодии.

Можно говорить о дополнительной "экономии" валюты в размере 0,8-1,2 млрд долл за счет использования дополнительных 2-3 млрд куб м газа из ПХГ.

Это поставит Украину в уязвимое положение с точки зрения энергобезопасности, но может снизить дефицит счета текущих операций до 14,6 млрд долл к концу года.

Потеря контроля над гривной

Потеря контроля на валютном рынке чревата падением гривны на 20% до 9,5 грн за дол в четвертом квартале 2013 года. В таком случае основной удар от валютного шока будет направлен на частное потребление и фискальный сектор.

Прим этом основные негативные последствия будут наблюдаться в 2014 году. Очевидно, в выигрыше будут экспортно-ориентированные отрасли.

Отдельного внимания заслуживает оценка потенциальных последствий валютного шока на фискальный сектор. В случае 20-процентной девальвации гривны госдолг превысит 40% ВВП и будет накапливаться в условиях падения доходов бюджета.

Скорее всего, Украина будет вынуждена реструктуризировать свои долги. Однако в случае реализации такого сценария велика вероятность возобновления сотрудничества с МВФ.

|

Факторы, способствующие реализации сценария потери контроля, следующие.

1. Падение спроса на евробонды.

Пока основным фактором сохранения стабильности гривны был спрос на украинские евробонды. За последний год Украина разместила облигаций на 6,65 млрд долл без учета еврооблигаций Ощадбанка, Укрэксимбанка и "Укрзалізниці".

Такой значительный спрос на украинские долги поддерживал приток валюты и давал возможность субсидировать фиксированный курс гривны.

По нашим расчетам, Украине с июня по декабрь нужно привлечь извне еще 4,5 млрд долл, чтобы сбалансировать валютный дефицит и уберечь валютные резервы от заметного снижения. С учетом успехов 2012 года и начала 2013 года эта сума не выглядит амбициозной.

Однако ввиду отсутствия договора с МВФ и растущего беспокойства по поводу продолжения программы количественного смягчения в США спрос на украинские еврооблигации может значительно снизиться в любое время.

Более того, отсутствие ожидаемого размещения еврооблигаций в начале июня, в преддверии выплаты 1 млрд долл, может служить первым сигналом, подтверждающим такие опасения.

|

Если падение спроса на евробонды произойдет, то лишь продажа ГТС или большой кредит от МВФ даст ресурс для удержания валютной стабильности.

2. Отсутствие спроса на валютные ОВГЗ.

С декабря 2011 года по сей день правительство разместило валютных ОВГЗ на более чем 6,2 млрд долл, из которых погашено 0,92 млрд долл. Другими словами, валютные ОВГЗ показали себя достойной альтернативой внешним займам.

Однако мы не можем рассматривать валютные ОВГЗ как самодостаточный инструмент. Мы видим, что правительство будет получать кредиты в валюте от украинских банков до того момента, пока оно сможет привлекать валюту извне.

Поэтому мы ожидаем, что падение спроса на украинские евробонды будет сопровождаться падением спроса и на валютные ОВГЗ.

3. Увеличение спроса населения на валюту.

В 2012 году властям удалось сбить спрос на валюту со стороны населения. За первые четыре месяца 2013 года чистая покупка составила 0,69 млрд долл. Это вдвое меньше, чем годом ранее - 1,2 млрд долл за четыре месяца 2012 года.

По большому счету, это стало одним из ключевых факторов поддержки золотовалютных резервов в первом полугодии 2013 года.

Однако поведение населения во многом зависит от уверенности в стабильности гривны и может резко поменяться, как это было осенью 2012 года. Самое интересное еще впереди: спрос населения на валюту растет в начале осени.

|

С учетом позитивного начала 2013 года мы снизили оценку спроса населения на валюту до 4 млрд долл против 8,8 млрд долл в 2012 году. Однако любая неопределенность осенью 2013 года может эту оценку удвоить или даже утроить.

Мы не можем рассматривать этот фактор без контекста, даже притом, что НБУ и Кабмин будут предпринимать все меры для контроля настроений населения.

Как только проявятся проблемы с размещением евробондов и упадет спрос на валютные ОВГЗ, спрос населения на доллары гарантированно повысится.

4. Бюджетный дефицит и эмиссия гривны.

Дефицит госбюджета в 2013 году запланирован на уровне 50 млрд грн.

|

С учетом слабых показателей реального сектора и нисходящей тенденции по доходам фискальный разрыв может оказаться выше - около 60 млрд грн.

К тому же запланированные 10,9 млрд грн доходов от приватизации как источник покрытия дефицита пока не выглядят реалистичными.

В таких условиях остро возникает вопрос выкупа облигаций Минфина Нацбанком, то есть эмиссия.

Наличие внешнего спроса на еврооблигации нивелировало риски, связанные с вливанием дополнительной гривневой ликвидности через бюджет, поскольку новая гривна балансировалась притоком валюты.

Однако при падении спроса на евробонды покрытие дефицита бюджета эмиссией станет угрозой для курсовой стабильности. 95% плана по расходам - это текущие расходы, поэтому правительству будет сложно сдерживать девальвационные настроения снижением ликвидности без создания социального напряжения.