"Закрыть, деньги раздать". Что не так с негосударственными пенсионными фондами?

25 липня проект USAID "Трансформація фінансового сектору" презентував невтішний для індустрії недержавного пенсійного забезпечення звіт. На думку експертів, стан сектору потребує перегляду моделі. Резюме звіту стосовно недержавних пенсійних фондів уміститься в три слова: закрити, гроші роздати.

Що ж змусило одного з ініціаторів створення системи недержавного пенсійного забезпечення через 15 років з моменту її запуску закликати вбити своє дітище?

"Від того, що ми вимірюємо, залежать наші дії. Якщо об'єкт вимірювання вибрано неправильно, неправильними будуть і наші дії. Якщо ми щось не вимірюємо, ми це ігноруємо, нібито проблеми взагалі немає".

Слова, які є передмовою до звіту, добре демонструють, як вибірка дослідження може істотно спотворити результати. Розуміння не лише загальної картини, але й причин, що призвели до нинішнього стану системи, допоможуть зробити правильні висновки.

Експерти називають такі основні аргументи для припинення невдалого, на їхню думку, експерименту із запуску системи недержавного пенсійного забезпечення.

Система не сприяє залученню нових учасників і не дістала поширення. На початок 2019 року учасниками системи були 855,3 тис осіб або лише 5% від офіційно працевлаштованого населення.

Населення не довіряє вкладенням у недержавні фонди. Дослідження, проведене проектом у 2017 році, показало, що 54% опитаних не хотіли б бути учасниками недержавних пенсійних фондів.

Недержавні пенсійні фонди надто дорогі й не забезпечують необхідний рівень доходності. Гранична планка витрат, встановлена регулятором, 7%, дуже висока, а реальна дохідність системи за останні п'ять років нижча за інфляцію.

Автори переконані, що використання пенсійної системи у нинішньому вигляді як основи для запуску обов'язкової накопичувальної системи недоцільне і призведе до повторення помилок країн Східної Європи — Польщі та Угорщини.

Водночас звіт не містить причин перегляду реформ у східноєвропейських країнах. Реальними причинами згортання тамтешніх реформ була не низька прибутковість систем, а політичні й економічні фактори, зокрема зростання дефіциту бюджету.

Проект закону "Про загальнообов'язкове накопичувальне пенсійне забезпечення" враховує низку чинників, які спричинили перегляд параметрів пенсійних систем в інших країнах: адекватність внесків, децентралізація системи управління, зниження рівня витрат та можливість інвестування за межі України. Однак це не робить майбутню систему більш стійкою до системних криз або політичного впливу.

Чому НПФ не дістали поширення

Побачивши оголошення про відсутність води в під'їзді, ми насамперед біжимо до магазину, аби поповнити запаси на період її відсутності. Ви нікуди не побіжите в Україні, щоб подбати про свою пенсію, бо вам скажуть, що бігти нема куди.

Більшість проведених пенсійних реформ відбувалися або на хвилі загальних соціально-політичних змін, до яких можна віднести реформи у Східній Європі і країнах Балтії, або в результаті проблем з фінансуванням чинних пенсійних систем, що характерно для країн Латинської Америки і пострадянських держав.

Основою змін були органи влади, які формують соціальну політику.

Однією з причин успішного реформування пенсійної системи Великобританії, що висвітлена у звіті проекту, була правильна комунікація з громадськістю щодо необхідності змін пенсійної системи, яка зіткнулася з ризиком колапсу. Публічна позиція уряду Девіда Камерона надала підтримку позитивному сприйняттю реформ.

Якщо дослухатися до запевнень українських політиків, то людям не потрібно піклуватися про своє майбутнє. "Солідарна система пройшла всі випробування і гарантуватиме виплату пенсій за будь-яких обставин", — говорять чиновники.

Складно звинувачувати недержавні пенсійні фонди у відсутності до них довіри в країні з украй низьким рівнем довіри до фінансового сектору. Особливо якщо самі політики підривають довіру до цього інструменту.

Низькі результати?

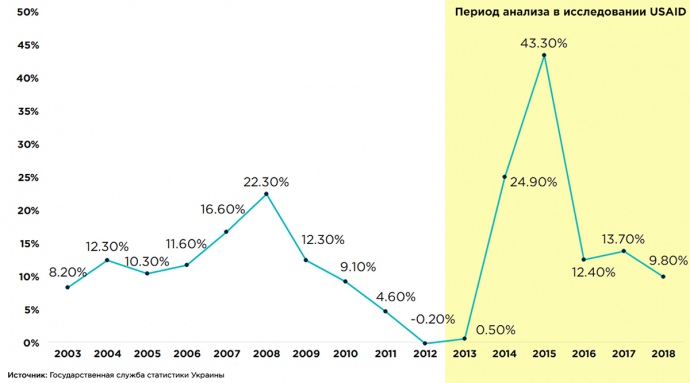

У звіті проекту "Трансформація фінансового сектору" показано, що протягом 2013-2018 років реальна дохідність НПФ була негативною: -8,09% — за п'ять років, -3,51% — за три роки та -2,29% — за останній, 2018-й, рік. Слід зауважити, що це період найвищих показників інфляції за весь час існування пенсійних фондів в Україні.

Інфляція за період з 2003 року, %

Якщо подивитися на результати діяльності фондів за більш тривалий період, то результати виглядають таким чином.

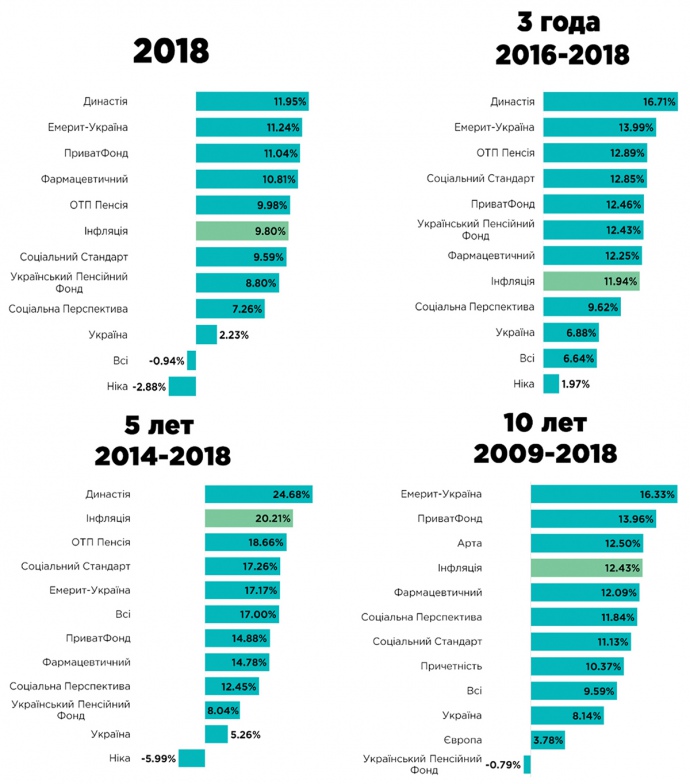

Кількість НПФ та їхні активи порівняно з інфляцією за період з 2009 року

Звіт проекту демонструє, що лише один фонд, який включає 2% активів на ринку НПФ, за 2014-2018 роки спромігся випередити інфляцію. Водночас, за 2016-2018 роки частка таких фондів становить 29%, а частка їх активів в системі — понад 85%.

Отже, вимірювання "середньої температури по палаті" не допомагає побачити реальну картину ринку. Система НПФ надто неоднорідна. Вона включає чинні фонди, тимчасово заморожені фонди, фонди, створені для співробітників, і фонди для продажу. Через це складно зробити висновок про ефективність системи загалом.

Можливим способом більш реалістичної оцінки дохідності є вибірковий аналіз діяльності відкритих публічних фондів з активами не менше 10 млн грн.

Середньорічна дохідність провідних відкритих НПФ за різні періоди

Одним з головних негативних чинників, що впливають на результати діяльності НПФ, є обмеженість інструментарію для інвестування активів пенсійних фондів. Наразі НПФ інвестують переважно в інструменти з фіксованою прибутковістю — депозити та облігації на початку 2019 року становили 92,8% портфелів українських НПФ.

Така ситуація швидше характеризує не низьку ефективність управління НПФ, а нерозвиненість ринку капіталу. Крім того, до лютого 2019 року діяли валютні обмеження, що не дозволяли інвестувати активи пенсійних фондів за межі України. Попри це, результати роботи провідних фондів виглядають доволі пристойно.

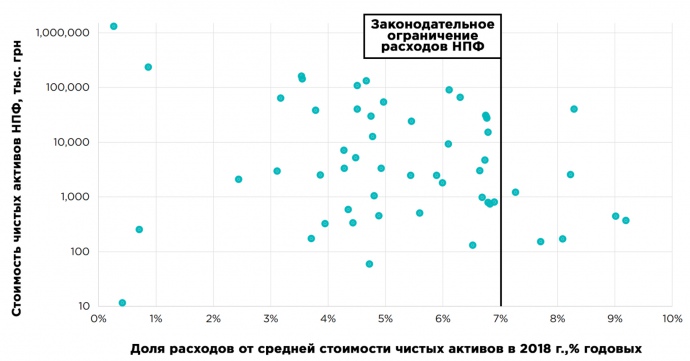

Чому дорого

Згідно із звітом Нацкомфінпослуг, у 2018 році витрати НПФ становили 55,7 млн грн — в середньому 2,14% від активів НПФ за рік. Без урахування пенсійного фонду НБУ витрати решти в середньому становлять 4% від активів на рік.

Тарифи на обслуговування істотно різняться, що породжує питання щодо логіки їх застосування. Так, витрати тільки на адміністрування серед досліджених фондів у 2017 році коливалися від 0,36% до 3,46%. Важливо розуміти, як на тарифікацію впливає тип фонду — відкритий, корпоративний чи професійний.

У відкритих фондах все просто: внески здійснює учасник фонду як фізична особа. З огляду на зацікавленість у залученні широкого кола учасників, основним завданням відкритих НПФ є отримання більш високого рівня дохідності порівняно з іншими інструментами інвестування, в основному — банківськими депозитами.

До досягнення рівня беззбитковості компаній з обслуговування витрати системи будуть прагнути до максимального законодавчого обмеження — 7%.

Це пов'язано з високими ліцензійними вимогами до професійних учасників (компаній з управління активами, адміністраторів, банків-зберігачів) і невеликими розмірами активів НПФ в Україні. Сукупні активи всіх недержавних фондів на початку 2019 року становили лише 2 745,2 млн грн або близько 100 млн дол.

Витрати НПФ становлять 3-7%. Зниження тарифів нижче 3% з урахуванням умовних фіксованих витрат у розмірі 3 млн грн можливе після досягнення фондом розміру активів понад 100 млн грн, що підтверджує перегляд тарифів у 2019 році фондами, які досягли цього показника. В Україні таких фондів лише 6 з 62 наявних у реєстрі.

У корпоративних та професійних фондах, створених роботодавцями або профспілками, внески та обслуговування здійснюють сам роботодавець або пов'язані з ним компанії. Це дозволяє роботодавцю визначати будь-яку ставку винагороди компаніям з обслуговування в рамках обмеження, передбаченого регулятором.

Роботодавець може покривати частину витрат іншими своїми доходами або навпаки — фінансувати з доходів НПФ інші напрями своєї діяльності.

Наприклад, витрати на обслуговування корпоративного пенсійного фонду Укрексімбанку у 2018 році становили 1,89 млн грн або 0,84% від активів, а НПФ профспілки енергетиків України — 5,31 млн грн або 6% від активів фонду.

Серед чотирьох НПФ в Україні, що мають показник витрат менше 1%, є три корпоративні фонди, які надають послуги з управління та адміністрування повністю або частково за кошти засновника-роботодавця, та один фонд, що не працює.

Для учасників таких фондів основним критерієм ефективності пенсійних програм є не прибутковість НПФ, а розмір відрахувань їхнього роботодавця.

Залежність витрат НПФ від розміру активів в Україні, 2018 рік

Чому "все погано"

Поширення НПФ, довіра до них і результати їх роботи — не дефект НПФ як інструменту, а відображення економічних та політичних умов функціонування фондів.

Відсутність гучних скандалів та дефолтів, на відміну від банківського сектору, свідчить про стабільність такого фінансового інституту. У чому ж тоді реальна причина критики і пропозицій "закрити, гроші роздати"?

Можливо, причина в тому, що недержавні пенсійні фонди не вкладаються в нову концепцію пенсійної реформи, яку розглядає Світовий банк. Модель, взята за основу пенсійного законопроекту, передбачає створення державного пенсійного фонду.

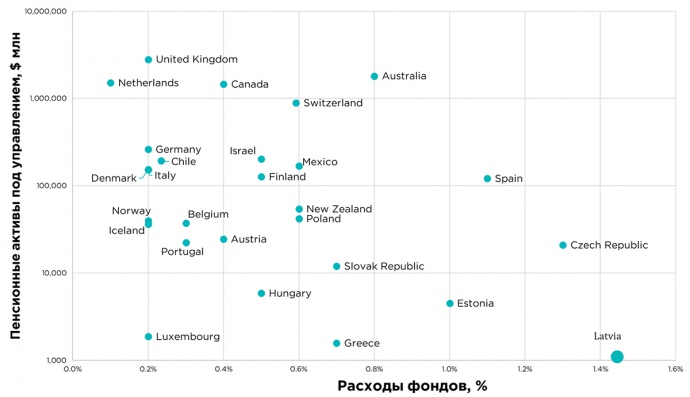

Ефект масштабу дозволяє знизити витрати на його адміністрування й управління. Плановані проектом витрати, 0,6%, важко порівняти з 3,5%, передбаченими для недержавних пенсійних фондів, що беруть участь у накопичувальній системі.

Безумовно, обмеження 3,5% занадто високе. При запуску обов'язкового другого рівня пенсійних накопичень активи накопичувальної частини пенсійної системи виростуть у десятки разів, оскільки в систему буде залучене все населення країни, що працює.

Висока планка допустимих витрат загрожує ефективній діяльності пенсійних фондів, зменшуючи дохідність заощаджень. Водночас створення монопольних державних інститутів у країнах із слабко розвинутими демократією та економікою містить набагато більший ризик неефективного використання коштів та корупції.

Один з прикладів — Казахстан. Для підвищення ефективності управління десять недержавних пенсійних фондів у 2013 році були об'єднані з державним.

Прихильники цієї політики також стверджували, що це дозволить заощадити на адміністративних витратах. У новій моделі Нацбанку Казахстану (НБК) відводилася роль банка-зберігача, а самому фонду — роль компанії з управління активами.

Пізніше і цю функцію перебрав на себе НБК, незважаючи на попередження про конфлікт інтересів. На початку 2017 року сума активів накопичувальної системи досягла 20 млрд дол або 15% ВВП. Тоді ж екс-голову державного накопичувального пенсійного фонду та його заступника звинуватили у розтраті й отриманні хабаря.

Виявилося, що 23% активів були вкладені в сміттєві цінні папери, не кажучи про 250 млн дол збитків від вкладення в облігації банку Азербайджану.

Для України надійнішим варіантом реалізації пенсійної реформи було б збереження децентралізованої пенсійної системи з допуском на ринок чинних і нових пенсійних фондів, зокрема зарубіжних. Водночас потрібно обмежувати поріг комісій для участі в системі. Так, для країн, що розвиваються, на початковому етапі запуску реформи орієнтиром може бути тариф 1,5%, що відповідає рівню країн Східної Європи.

Показники витрат накопичувальних пенсійних систем світу залежно від розмірів

Розкриття конфлікту інтересів: компанія ICU надає послуги з управління активами та адміністрування кільком пенсійним фондам. Стаття відображає винятково точку зору автора та не є офіційною позицією компанії ICU.

Григорій Овчаренко, голова підрозділу з управління локальними активами ICU

Стаття надана VoxUkraine.