Как закрыть физлицо-предпринимателя в Украине

В бизнесе нужно быть готовым к тому, что из него нужно будет выйти. Причины могут быть разными, начиная от невыгодных налоговых реформ и заканчивая решением вернуться в статус наемного сотрудника.

В таком случае придется пройти процедуру ликвидации физлица-предпринимателя — ФЛП (фізособи-підприємця — ФОП). Как это сделать?

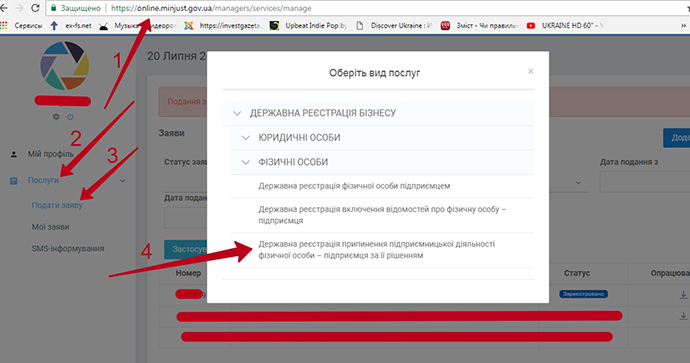

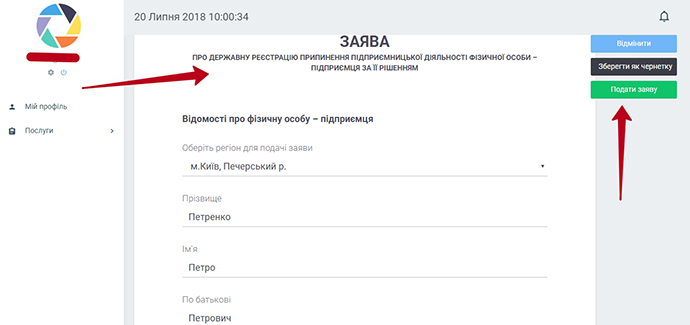

Шаг 1. Подача заявления о государственной регистрации прекращения предпринимательской деятельности.

Для начала процедуры завершения бизнес-деятельности необходимо подать заявление государственному регистратору по месту прописки о государственной регистрации прекращения предпринимательской деятельности в виде формы №12, утвержденной приказом Минюста №3268/5 от 18 ноября 2016 года.

Подавая это заявление, необходимо предъявить паспорт.

Предоставить заявление можно в бумажном виде или в электронном формате. Чтобы подать заявление в бумажной форме, нужно прийти к регистратору. Можно отправить документы почтой, но тогда подпись нужно заверить нотариально.

В цифровом виде заявление можно подать с помощью электронных сервисов, например, "Дома юстиции" Минюста или портала iGov. Для этого нужно иметь электронную цифровую подпись — ЭЦП. Как ее получить, ЭП рассказывала в материале "Как зарегистрировать физлицо-предпринимателя онлайн".

Государственными регистраторами могут быть нотариусы, аккредитованные субъекты государственной регистрации, а также исполнительный орган сельского или городского совета, если местные депутаты наделили свой исполнительный орган функциями государственной регистрации юрлиц и ФЛП.

Если ФЛП был зарегистрирован в АР Крым, городе Севастополе и населенных пунктах, где органы власти пока не могут выполнять свои полномочия, подать заявление о прекращении бизнес-деятельности граждане могут у любого субъекта государственной регистрации на территории Украины.

Заявление, если впереди нет официальных праздников и выходных, регистратор должен рассмотреть в течении 24 часов с момента его принятия.

Если государственный регистратор не заметит каких-либо причин для отказа или паузы в рассмотрении поданных документов, то он внесет запись в ЕГР о завершении предпринимательской активности, после чего информация об этом должна появиться на сайте электронных сервисов Минюста.

Далее информацию о прекращении деятельности ФЛП получат Госстат, ГФС и Пенсионный фонд Украины, которые должны снять заявителя с учета. Кроме того, Госстат передает в ЕГР дату и номер записи о снятии с учета, после чего взаимодействие гражданина с ним полностью прекращается.

Шаг 2. Снятие с учета в налоговой службе.

ГФС учитывает гражданина как плательщика налогов, сборов и ЕСВ. В фискальную службу сведения о прекращении предпринимательской деятельности поступают в день подтверждения соответствующего заявления.

Однако государственная регистрация о прекращении деятельности не снимает с гражданина ответственности за выполнение им своих обязательств. К нему также могут применяться санкции за их невыполнение. Например, погашение денежных обязательств или налогового долга будет проходить за счет его имущества.

Утратив статус предпринимателя, гражданин все равно должен отчитаться за последний период и заплатить оставшиеся налоги и сборы.

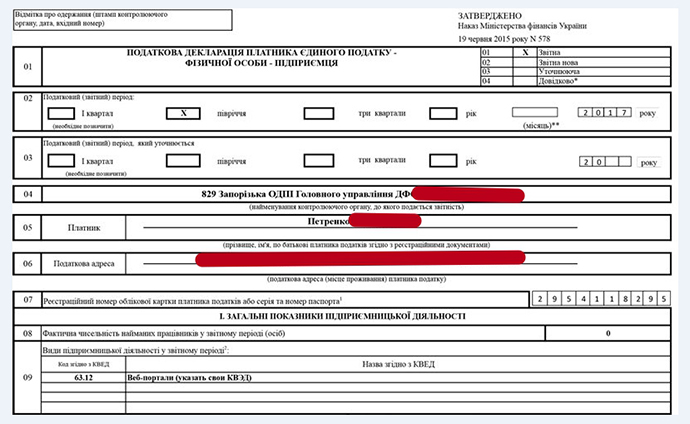

Шаг 3. Подача последней ликвидационной отчетности.

Физлицо-предприниматель может использовать общую или упрощенную системы налогообложения. В зависимости от этого он может быть плательщиком НДФЛ и военного сбора или единого налога.

В рамках последней отчетности и расчетов с бюджетом по НДФЛ и военному сбору на общей системе налогообложения физлицу нужно предоставить налоговую декларацию за последний налоговый период, где показывают только доходы от предпринимательской деятельности, на протяжении 30 календарных дней со дня регистрации заявления о прекращении предпринимательской деятельности.

Конечным базовым налоговым периодом является промежуток времени со дня, следующего за днем окончания предыдущего базового налогового периода, до последнего дня календарного месяца, в котором была проведена регистрация о прекращении деятельности, говорится в пункте 177.11 Налогового кодекса.

Для ФЛП с общей системой налогообложения налоговым периодом является календарный год. Заплатить НДФЛ и военный сбор по итогам предоставленной отчетности нужно в течение десяти календарных дней, следующих за последним днем соответствующего предельного срока ее предоставления.

Для подачи последней отчетности и расчетов с бюджетом по единому налогу конечным налоговым периодом является тот, где соответствующим контролирующим госорганом получено из ЕГР уведомление о закрытии ФЛП.

Для первой и второй групп ФЛП с единым налогом отчетный период — календарный год, для третьей группы — календарный квартал. Первая и вторая группы подают отчет в течение 60 календарных дней, следующих за последним календарным днем отчетного года, третья — в течение 40 календарных дней.

Первая и вторая группы с единым налогом платят его путем авансового взноса не позднее 20 числа включительно настоящего месяца. Если прекращается деятельность, то начисления по единому налогу осуществляются до последнего дня включительно календарного месяца, в котором ликвидирована регистрация.

ФЛП с единым налогом из третьей группы нужно заплатить налог по итогам последней квартальной отчетности в течение десяти дней после максимального срока предоставления налоговой декларации за налоговый квартал.

Если ФЛП — плательщик НДС, то в ГФС по месту регистрации нужно подать заявление об упразднении регистрации плательщика НДС по форме №3-ПДВ.

Если предприниматель использовал регистратор расчетных операций, то в ГФС нужно написать заявление об аннулировании его регистрации по форме № 4-РРО. Одновременно нужно дать справку центра сервисного обслуживания о распломбировании РРО и вернуть регулятору регистрационное удостоверение.

Также производится аннулирование книги учета расчетных операций на РРО на основании соответствующего заявления. Если ФЛП производил алкогольные напитки, табачные изделия или торговал ими, ему нужно написать заявление в произвольной форме в контролирующие органы на упразднение этой лицензии.

Шаг 4. Снятие с учета плательщика ЕСВ.

Ответственное лицо контролирующего органа, получив информацию от государственного регистратора о государственной регистрации прекращения предпринимательской деятельности, должно принять решение о том, проводить или не проводить внеплановую проверку по начислению и уплате ЕСВ.

В связи с этим нужно внимательно отнестись к последнему отчету и расчетам с бюджетом по ЕСВ, который ФЛП платит за себя, с указанием типа формы "ликвидационная". В этом случае последний отчетный период начинается со дня окончания предыдущего отчетного периода до дня регистрации ликвидации.

Срок оплаты ЕСВ по "ликвидационному" отчету наступает в день подачи отчета.

То есть ЕСВ нужно уплатить до даты сдачи отчета по ЕСВ включительно.

По итогам проверки окончательного расчета по ЕСВ и закрытия интегрированных карт ФЛП снимается с учета как плательщик ЕСВ.

Такая запись заносится в реестр страхователей, о чем информируется государственный регистратор.

После проверок страхователя и окончательных расчетов идет снятие с учета в Пенсионном фонде, которое проводят территориальные органы. То есть сняться с учета в ПФ можно только после снятия с учета ФЛП как плательщика ЕСВ.

Шаг 5. Закрытие корпоративного банковского счета.

ФЛП должен проинформировать о своей ликвидации банк и другие финансовые учреждения, где у него есть счета, указано в пункте 69.7 Налогового кодекса.

Для закрытия счета нужно предоставить в банк заявление в произвольной форме, указав там название банка, ФИО, регистрационный номер учетной карточки владельца счета, номер счета, дату написания заявления. Подписать заявление должен сам ФЛП или нотариально доверенный человек.

Если это предусмотрено в договоре, заявление можно подать в электронном формате, используя возможности сервисов "клиент-банк", "клиент-интернет-банк". Установленных законом сроков на закрытие счета в банке нет.