Налоговая реформа Трампа: первая большая победа или поражение?

У цьому спецпроекті публікуються матеріали на тему податків від імені тих, хто перебуває в перших рядах боротьби за їх удосконалення. Партнерами проекту є комітет Верховної Ради з питань податкової та митної політики та Українське товариство економічних свобод (УТЕС).

"Сегодня у нас есть шанс сделать Америку более конкурентоспособной, предотвратить утечку рабочих мест за рубеж, сделать жизнь среднего класса легче", — заявил лидер республиканцев в Сенате Митч Макконелл.

Ключевое положение реформы — снижение налога на прибыль корпораций с 35% до 20%. План Сената по сокращению налогов на 1,4 трлн долл был принят 2 декабря 2017 года 51 голосом "за", "против" было 49 голосов.

Все представители Демократической партии голосовали против. Единственным республиканцем, выступившим против законопроекта, был Боб Коркер. "Я не могу отставить в сторону свои налоговые опасения и проголосовать за документ, который усилит долговое бремя на будущие поколения", — заявил он.

Теперь сенату нужно согласовать свой вариант проекта с тем, который ранее приняла палата представителей и который подписал президент.

Законопроект изменяет значительную часть налоговой системы Соединенных Штатов. Суть этих изменений эксперты только начинают понимать, констатирует The Wall Street Journal в своем обзоре происходящего.

Что должно измениться

В апреле 2017 года было анонсировано, что по новому закону для большинства американцев налоги будут значительно сокращены.

Анализ Объединенного комитета по налогам показывает, что все группы будут получать немедленные дивиденды. Издание приводит несколько сценариев для налогоплательщиков на примере отдельных семей.

Учитель "Том", заработок — 50 тыс долл в год. По действующему налоговому кодексу "Том" ежегодно выплачивает 5 474 долл федеральных подоходных налогов. Его налоги снизятся на 914 долл или на 17% по плану Белого дома и на 1 104 долл или на 20% по плану Сената.

Семейная пара, заработок — 75 тыс долл в год. "Джон и Сара Джонс" — домовладельцы с тремя детьми. Джон — торговец, зарабатывает 55 тыс долл, Сара работает неполный день медсестрой, 20 тыс долл. По плану Белого дома их налоговые выплаты снизятся на 1 033 долл, по плану Сената — на 2 014 долл.

Супружеская пара, заработок составляет 1,5 млн долл в год. "Питер и Пейдж Смит" — домовладельцы с двумя детьми. Питер работает над запуском технологий. Он имел необыкновенно хороший год, заработав 1,4 млн долл, Пейдж заработала 100 тыс долл на должности бухгалтера.

По действующему законодательству Смит выплачивают 439 275 долл федеральных подоходных налогов. Их налоговые обязательства увеличатся на 87 993 долл по плану Белого дома и снизятся на 1 313 долл по плану Сената.

Как все прошло

Однако обращать внимание стоит не только на цифры. Американская пресса много говорит о требованиях сделать налоговую систему более прозрачной и понятной. Соцопросы показывают, что для большинства американцев налогообложение — тайная наука, в которой разбираются только профессионалы.

Кодекс состоит из тысячи страниц и смехотворно сложный. Исследования также демонстрируют, что американцы не получают одинаковый ответ дважды, когда обращаются в специальное агентство за консультацией в налоговых вопросах.

Кроме того, об этом свидетельствует процедура принятия нового налогового кодекса США в сенате. Более 400 страниц текста раздали за несколько часов до голосования, часть норм и правок была просто вписана ручкой и нечитабельна.

Участники переговоров в Сенате продолжали вносить поправки в огромный законопроект вплоть до финального голосования. Одна за другой заключались новые договоренности с целью удовлетворить наиболее упрямых законодателей.

Демократы были недовольны тем, что налоги для корпораций планируется снизить бессрочно, а льготы для среднего класса будут иметь ограниченный срок действия. Однако глава республиканского большинства Митч Макконнелл, которому удалось добиться единодушия своих сторонников, заявил: одобренные меры — это именно то, что нужно стране для продолжения роста.

Он отклонил все жалобы на то, что документ был принят без надлежащего изучения, и заявил: "У каждого была возможность изучить эти меры. Вы жалуетесь на процесс, когда вы его проигрываете, а именно это вы и получили".

В The Daily Show сравнивают подачу законопроекта на рассмотрение с контрольной работой в школе, когда учитель требует положить руки на стол, а ученики все еще стараются дописать последнее слово.

Что произошло

В финальный вариант проекта перед голосованием были внесены некоторые изменения, чтобы привлечь голоса сомневающихся республиканцев. Когда перед принятием у сенаторов обеих партий нет возможности прочитать все внесенные в последний момент поправки, позже в акте можно найти неожиданные вещи.

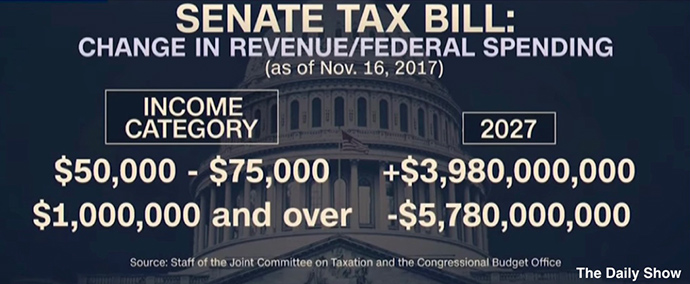

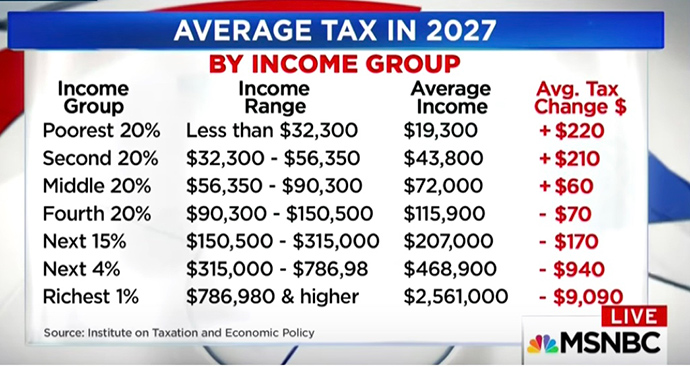

К примеру, в соответствии с принятым документом, через десять лет люди, которые зарабатывают 50-70 тыс долл в год, будут платить на 4 млрд долл больше налогов, а зарабатывающие более 1 млн долл — на 5 млрд долл меньше.

Более того, принятые правки включали в себя налоговые льготы для владельцев частных реактивных самолетов, производителей алкоголя, инвесторов в недвижимость и других состоятельных слоев общества.

Также законопроект сократит корпоративный налог с 35% до 20%, предоставит налоговый отпуск для прибыли корпораций за рубежом и снизит ставку налога для людей с высокими доходами.

Критики пакета считают, что он не даст ожидаемого эффекта с точки зрения стимулирования экономического роста и приведет к росту бюджетного дефицита. Результатом предлагаемого снижения налогов станет увеличение госдолга страны, составляющего 20 трлн долл, на 1-1,4 трлн долл в течение десяти лет.

В American for Tax reform уверены, что эти изменения повысят безработицу, снизят экономический рост и зарплаты. По мнению экспертов, большую часть американцев ждут незначительные налоговые послабления до 2026 года. При этом семьи с доходом ниже 75 тыс долл в год могут ждать более высокие налоги.

Не менее интересные факты

Противники проекта говорят, что он отменяет обязательное получение страховки, предусмотренное программой Obamacare для большинства налогоплательщиков. Как сообщает Управление конгресса США по бюджету, эта мера приведет к увеличению страховых премий и оставит 13 млн людей без страховки к 2027 году.

Среди изменений, внесенных в последний момент, был пункт о сокращении налога на недвижимость на 10 тыс долл. Этого требовала сенатор Сьюзан Коллинз, не желавшая поддерживать законопроект.

Недавнее изменение в налоговом кодексе Айовы пощадило механический цех сенатора Марка Челгрена, сварочную компанию и завод по выпуску инвалидных колясок от уплаты налога с продаж при покупке определенных принадлежностей — пил и режущей жидкости, сообщает The Washington Times.

Челгрен — не единственный законодатель штата, который преследует свои интересы. Согласно анализу Center for Public Integrity и The Associated Press, законодатели по всей стране вели политику, которая прямо или косвенно помогает их бизнесу, их работодателям, а иногда — их личным финансам.

Новостные организации нашли множество примеров, в которых голоса законодателей способствовали продвижению их частных интересов.

Center for Public Integrity проанализировал отчеты о раскрытии информации от 5 933 законодателей из 47 штатов, которые вступили в должность в 2015 году. Центр установил, что 76% законодателей сообщили о внешнем доходе.

Что еще

Правки, важные для среднестатистических граждан Америки, не учитываются.

Reuters отмечает, что родители усыновленных детей выступили за незначительные изменения в налоговом кодексе. Документ устранил налоговый кредит для покрытия расходов на усыновление.

Адвокаты по усыновлению начали кампанию, чтобы предупредить родителей об изменениях. Тем не менее, предложение было отменено, и Сенат даже не потрудился сделать его частью своей версии налогового кодекса.

Аспиранты организовали протесты против предложения республиканцев, которое увеличило их налоговое бремя. Теперь студентам придется платить налоги за деньги, которыми им никогда не приходилось пользоваться.

Особенности налоговой системы США

Федеральные налоги должны быть прогрессивными, то есть с увеличением объекта налогообложения растет и налоговая ставка. Местные налоги и налоги штатов могут рассчитываться по регрессивной ставке.

Налоговая система США состоит их трех уровней, однако законодательство четко не делит налоги на федеральные, налоги штатов и местные. Каждый штат может утверждать свои налоги, достаточно лишь соблюдать законодательство.

Население штата может платить два вида подоходного и имущественного налога, три вида акциза. Компании платят корпоративный налог на федеральном уровне. В большинстве штатов им еще приходится платить тот же налог в бюджет штата.

Налоговая система США ориентирована на прямые налоги. Например, НДС там нет, но почти в каждом штате обязателен к уплате налог с продаж. Платежи на соцобеспечение работников могут осуществлять не только компании, но и работники. Большая часть налогов, около 70%, поступает в федеральный бюджет.

Основными налогами в США являются: личный подоходный налог — главный налоговый доход федерального бюджета, имущественный налог для физлиц и компаний, корпоративный налог для компаний, акцизы, налог с продаж, налоги на оплату труда, налог на ликвидацию безработицы.

Налоговая система США обеспечивает 30% ВВП страны. Налоговая нагрузка Штатов — одна из самых низких среди индустриальных стран.

В 2011 году 34% национального дохода и 56% федеральных подоходных налогов приходилось на 5% обеспеченного населения США. На долю низшего класса пришлось 12% национального дохода и 3% федеральных подоходных налогов.

Українське товариство економічних свобод (УТЕС)