Олег Бойко, собственник ПАО Кредит Оптима Банк: Blockchain - будущее платёжных систем

Одной из главных тенденций на финансовом рынке последних лет является развитие финтех-проектов. Банки открывают свои направления и сервисы, связанные с мобильными технологиями и новыми разработками. Фактически, каждое крупное уважающее себя учреждение презентовало, как минимум, в Киеве инновационное отделение. С другой стороны, мобильные операторы переходят в сферу платежей, развивая свои мобильные кошельки.

ПАО «КРЕДИТ ОПТИМА БАНК» – один из агрессивных игроков финансового рынка. Он — среди лидеров по приросту количества отделений, за год открывший 42 пункта продаж. Его система денежных переводов уже хорошо известна на украинском рынке – «AVERS №1».

Она уже сейчас насчитывает более 5000 точек по всей стране. И сейчас Банк внедряет инновационную для рынка технологию Blockchain для сектора переводов. Для этого требуется, чтобы НБУ дал соответствующее разъяснение – как можно использовать эту технологию в банках.

Акционер ПАО «КРЕДИТ ОПТИМА БАНК» Олег Бойко рассказал в интервью ЭП о том, что может привнести Blockchain на финансовый рынок Украины, и о развитии одной из наиболее динамично развивающихся украинских платежных систем «AVERS №1».

− Как вы оцениваете среду для развития платежей и денежных переводов?

− Сегодня ситуация для нашего бизнеса очень благоприятная. Во-первых, мы видим очень большую перспективу на рынке платежей внутри Украины и готовы конкурировать с основными игроками этого рынка. Ведь физическим лицам нужны удобные сервисы для оплаты товаров и услуг. И эти сервисы мы готовы им предоставить.

Во-вторых, открывается дополнительная ниша по международным переводам в связи с безвизом для украинцев. Количество наших сограждан, которые поедут в Европу работать, и соответственно, будут пересылать в Украину средства, очевидно, увеличится.

Сегодня ситуация по переводам выглядит следующим образом: часть денег от физических лиц попадает в Украину официально, через банковские карты, системы денежных переводов RIA, WesternUnion, MoneyGram, и другие системы, часть передаются другими каналами − это маршрутка, самолет, и т. д., иногда деньги передаются через знакомых.

− Является ли такой способ передачи нелегальным? Если человек хочет передать деньги например из Лондона маме в Киев, и просит знакомого − разве это запрещено?

− Такая передача денег выходит из под контроля государства, как валютного, так и налогового. Решить эту проблему можно путём создания необходимых условий - внедрения международных банковских платёжных систем как легального инструмента для выгодной и безопасной передачи денег.

− Насколько активной является конкуренция между вами и другими банками за этот рынок?

− В Украине всего пять банков имеют право заниматься международными переводами: наш банк с системой «AVERS №1», Правэкс банк с системой переводов Телеграф, Укргазбанк с системой WellSend, ПриватБанк с системой ПриватМани, и iBox Bank. Активно развивают этот сервис WellSend и мы. Ниша открыта, и мы хотим в этой нише занять лидирующую позицию.

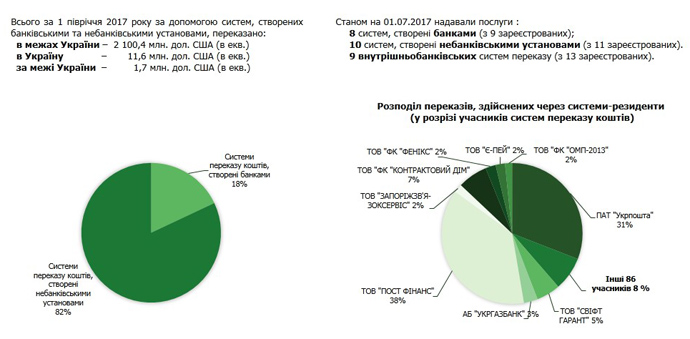

По данным НБУ, около $6 млрд. денежных переводов ежегодно направляются в Украину. Это — официальная статистика. Еще около $2 млрд. – это невидимая часть, которая находится в тени и передаётся по каналам, которые мы обсуждали ранее. Итого, рынок объемом $8 млрд., на котором основные игроки — WesterUnion и MoneyGram. Мы также ориентированы на рынок внутренних переводов, который составляет около 100 млрд. грн. в год.

− Вы работаете на рынке с 2006 года, и сейчас решили идти работать в нишу платежей. Почему?

− Ранее мы были более сконцентрированы на кредитовании аграрного, строительного, энергетического бизнеса, кредитовании физических лиц, также на обслуживании экспортно-импортных операций. Но спрос диктует предложение, и мы меняем стратегию.

С 2016 года мы активно заходим также на рынок денежных переводов и платежей. Как я говорил ранее, классические банковские платежи вытесняются сервисами платёжных систем, которые более удобны и мобильны для пользователя.

Мы открыли за этот год 42 отделения и сейчас у нас 44 отделения по всей Украине. Лицензию Национального Банка на осуществление международных платежей мы получили в марте 2017 г.

Наша стратегия утверждена на три года, и наша цель — получить весомую долю на рынке переводов и платежей. Хочу отметить, что за короткое время этот бизнес показывает очень хорошую динамику.

− Вы зарабатываете на РКО?

− Мы зарабатываем на комиссионных доходах по денежным переводам через платежную систему «AVERS №1» и сопутствующим платежам. В отделение приходит клиент, делает перевод, одновременно с этим оплачивает коммунальные услуги, мобильный телефон, интернет и так далее. Еще в этих отделениях есть обмен валют. На сегодняшний день к нам приходит около 6 тыс. клиентов в месяц для проведения платежей, не считая валютообменных операций.

Отдельно у «AVERS №1» более 5000 точек входа по всей Украине за счёт партнёрских договоров с другими банками и финансовыми компаниями. Клиент может воспользоваться услугой в любом отделении нашего банка, а также в любом отделении банка-партнёра, также через платёжный терминал (ПТКС).

В ближайшее время мы хотим увеличить количество точек входа за счёт договорных отношений с самыми крупными торговыми сетями, заправками, а также финкомпаниями, у которых есть сеть обменных пунктов и лицензия Национального банка на переводы.

«AVERS №1» уже заключила международные договора с Израилем и Италией, а также находится в процессе переговоров с Чехией, Польшей, Испанией, Португалией, США, Арабскими Эмиратами, Арменией, Грузией, Белорусией.

− Но кто будет оплачивать и интернет, и мобильную связь через отделение, если и так все используют Приват24 или терминалы пополнения?

− Наша платёжная система также предлагает делать платежи через терминалы наших партнёров, с которыми мы заключили договора. Таких терминалов около 4 тыс. по Украине. В ближайшее время мы запускаем мобильное приложение, через которое также можно осуществлять онлайн-платежи.

Основная причина, по которой мы открываем большое количество отделений, это опыт платежных систем в развитых странах, таких как WU и MG, которые работают на рынке десятилетиями, и объемы их прибыли не уменьшились, значит ниша передачи средств в наличном виде — существенная, не смотря на развитие интернета и платежных технологий.

Кроме того это наш первый шаг и мы его начинаем с cash-to-cash, следующий шаг это cash-to-card, card-to-cash и, конечно, card-to-card. Но если смотреть на Китай, где 80% физлиц делают расчёты через платёжную систему Ali pay на базе QR кодов, а кредитные карты практически не используются, то возможно наш следующий шаг будет именно на базе этой технологии.

− Сколько вы инвестируете в сеть отделений?

− Немного. Рынок помещений, соответствующий требованиям Нацбанка, большой. Половина банковской системы ушла, и нам есть, из чего выбирать.

− Вы считаете себя финтех-проектом?

− Мы считаем себя банком, который внедряет инновационные технологии. Мы работаем через систему корреспондентских счетов в иностранных банках, что даёт нам преимущество перед финансовыми компаниями, а также на базе системы SWIFT, но уже рассматриваем возможность замены SWIFT на платформу Blockchain. В Украине ещё нет соответствующей законодательной базы, но мы знаем, что Национальный банк прогрессивно настроен в этом отношении и надеемся на соответствующие нормативные документы.

Blockchain − технология не завтрашнего, а уже сегодняшнего дня. Это технология, которая позволяет не только на её базе создавать криптовалюту и осуществлять платежи, но и создавать платформы для движения и оцифровки активов.

Смартконтракты на базе этой технологии уже прекрасно себя зарекомендовали как механизм, который позволяет свести к минимуму риски контрагентов. На базе Blockchain технологии мы планируем делать переводы в традиционной фиатной валюте, при этом намного дешевле и безопаснее.

По скорости развития Blockchain-технологию можно сравнить с развитием интернета. Я думаю, что в скором будущем целые экосистемы будут созданы на базе Blockchain-технологии. Многие развитые страны уже легализуют эту технологию. В Австрии уже открыт первый BitcoinBank.

− Что Blockchain привнесет в ваш бизнес?

− Мы сможем еще лучше конкурировать по стоимости переводов с WU и MG, которые сейчас берут около 6% за перевод. У нас стоимость гораздо ниже, а с Blockchain будет еще более конкурентная. По самому Blockchain, я думаю, мы будем пионерами на рынке и мы намерены благодаря новой технологии сделать серьезный прорыв в развитии нашей платежной системы. Я считаю, что в этом системе «AVERS №1» конкурентов не будет.

− Но ведь такие мощные конкуренты как WU и MG будут делать всё, чтобы это не произошло.

− Развитие прогрессивной технологии не смогут остановить даже самые крупные компании. А мы постараемся быть лучшими в этом направлении.

− Какие еще технологии вы развиваете?

− После цунами в Японии в 2013 году для идентификации личности, компания Fujitsu придумала технологию распознавания человека по венам руки. Называется эта технология PalmSecure и она уже работает в Японии, Корее, Италии, Испании, Германии, Франции, и других странах.

Как известно, есть технологии распознавания, идентификации человека по отпечаткам пальцев, сканированию сетчатки глаза. Но PalmSecure зарекомендовала себя как очень практичная и простая в использовании. Идентификация человека происходит путём сканирования вен ладони на расстоянии.

У нас есть очень интересный и доходный проект для банка на базе этой технологии, который может существенно потеснить кредитные карты. Мы работаем над его внедрением.

Единственная сложность с которой мы столкнулись - сертификация этой технологии для Украины. Это заняло у нас около года. Но мы уже на завершающей стадии. Мы планируем инвестировать в этот проект $1,5 млн. на первом этапе.

− Как вы оцениваете изменение регулирования в сфере комплаенс, и что полезно включить в новый Закон «О валюте»? Разрешить обмен валюты онлайн, blockchain, и так далее?

− Политика Национального банка длительное время была направлена на более жёсткое регулирование в сфере финансового мониторинга операций как внутри страны, так и по внешнеэкономическим контрактам. Это было оправдано с точки зрения прозрачности банковских операций и необходимости регулирования оттока валюты за границу.

Недавно НБУ обнародовал на своём сайте проект закона "О валюте", для общественного обсуждения, который должен существенно либерализовать проведение валютных операций по принципу " разрешено всё, что прямо не запрещено". Это означает, что любые валютные операции между резидентами и между резидентами и нерезидентами в иностранной и национальной валюте смогут осуществляться без ограничений.

Что касается переводов, то физлицо используя нашу платёжную систему внутри Украины может перевести без идентификации личности 150 тыс. грн. в день. А при сумме выше, банк обязан идентифицировать клиента и проверить источник происхождения денег.

Если мы говорим о переводах за границу, то физлицо без открытия счёта может перевести в день сумму в валюте эквивалентную 15 тыс. грн. в день. Это около 400$, и, на мой взгляд, этого мало. Например, в странах ЕС эта сумма значительно выше. На мой взгляд, НБУ должен поддерживать развитие платежных систем украинских банков, которые будут платить налоги в Украине.

− Вы - небольшой банк. Требуется ли вам докапитализация до 200 млн. грн., вписываетесь ли вы в график НБУ по докапитализации банков?

− Мы внесли необходимые средства для увеличения капитала банка, и на данном этапе мы в процессе регистрации Устава Национальным банком. Отмечу, что в Швейцарии минимальный уставный капитал банка составляет 300 тысяч франков — 7,5 млн. гривен. В ЕС минимальный уставный капитал банков — 5 млн. евро, это около 142 млн. гривен. Таким образом, требования НБУ более жесткие, чем требования в ЕС. .

Маргарита Ормоцадзе