Почему ГФС скрывает задолженность по НДС

Вся информация, связанная с возмещением НДС, была максимально засекречена. Причем, не только от общественности, но и в пределах самой ГФС. Многие сотрудники были попросту лишены доступа к ней.

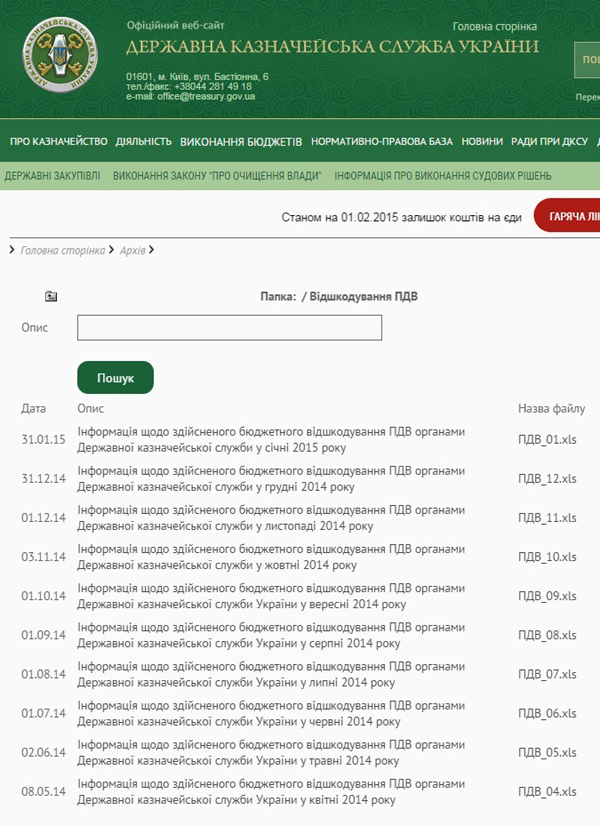

Государственное казначейство ежемесячно публикует списки предприятий, получивших возмещение налога на добавленную стоимость. Этот процесс в Государственной фискальной службе, которая подает списки, называется "открытостью".

Так ли это на самом деле? Давайте разберемся, что было бы реальной открытостью в случае с возвратом НДС.

Практика так называемого "автоматического" возмещения использовалась еще до прихода новой власти в Налоговую. Даже во времена Александра Клименко публиковались списки предприятий, которые получали деньги из госбюджета. Так что в публикации нет ничего особенно нового.

Плательщиков всегда гораздо больше интересовал другой момент: не сколько и кому возмещено, а сколько и кому должно государство по расчетам с НДС.

Именно в этой части находится основной предмет для рассуждения о коррупции. Если предприятие получило возврат налога из бюджета, то оно уже прошло все авгиевы конюшни. Вероятнее всего, владельцы предприятия либо на короткой ноге с властью, либо уже успели "занести" кому следует в аппарате Налоговой. В противном случае можно попасть в списки вечных должников, которых будут проверять и с которыми будут судиться кристально честные чиновники.

Эти вещи широко известны. А самое главное, они не меняются в Украине уже более десятилетия. Экспортеры продают товары за рубеж, и получают право на возврат уплаченного НДС из бюджета (ведь товар не был потреблен в Украине). Но это, казалось бы, природное право плательщиков тщательно контролируется налоговиками. Просто по закону получить возврат налога из бюджета невозможно.

В разное время мзда за возмещение колебалась. Во времена Леонида Кучмы, когда все только начиналось, за реальное возмещение могли попросить 10%. Если речь шла о "левом" возмещении (по фиктивным сделкам), то расценки естественно были выше.

Потом ставки на "честное" возмещение начали расти. По воспоминаниям наших источников, во времена "поздней Юли" они доходили до 45%. Во времена Януковича налоговики обсуждали цифры 20-30%.

|

| Данные о выплатах НДС на сайте Госказначейства |

Исчезло ли явление откатов сегодня? "Экономическая правда" уже много раз пересказывала слова представителей бизнеса о том, что получить возврат налога из бюджета просто так практически невозможно. После победы Майдана по стране пошли слухи, что за возврат НДС нужно "откатить" едва ли не 40-50% получаемой суммы. В наши дни, обсуждая сумму "благодарности", говорят о 30%, но бывает и выше.

Опять же, это разговоры – мы не присутствовали при реальных переговорах на этот счет, и настаивать на истинности цифр не можем.

Зато есть сведения другого рода. Рассказывая о собственной открытости, ГФС изощренно скрывает информацию о задолженности по налогу на добавленную стоимость. А сокрытие открывает чиновникам величайшие возможности для "ручного" регулирования выплат из бюджета.

19 апреля 2014 года вступили в силу изменения в Налоговый кодекс, внесенные Законом Украины "Про внесення змін до Податкового кодексу України та деяких інших законодавчих актів України щодо усунення окремих неузгодженостей норм законодавства". В соответствии с этими изменениями пункт 200.18 статьи 200 был дополнен подпунктом 200.18.2 1 такого содержания:

"200.18.2 1. Повний перелік платників податку, які отримали бюджетне відшкодування, щомісячно публікується на сайті органу, що здійснює казначейське обслуговування бюджетних коштів, з обов'язковим зазначенням сум відшкодувань.

Інша податкова інформація, пов'язана з відшкодуванням податку на додану вартість, не є інформацією з обмеженим доступом та підлягає оприлюдненню в обсягах та порядку, установлених центральним органом виконавчої влади з формування та забезпечення реалізації державної фінансової, бюджетної, податкової і митної політики".

Как видно, второй абзац указанного подпункта прямо оговаривает, что любая информация, связанная с возмещением НДС, не является информацией с ограниченным доступом и подлежит обнародованию.

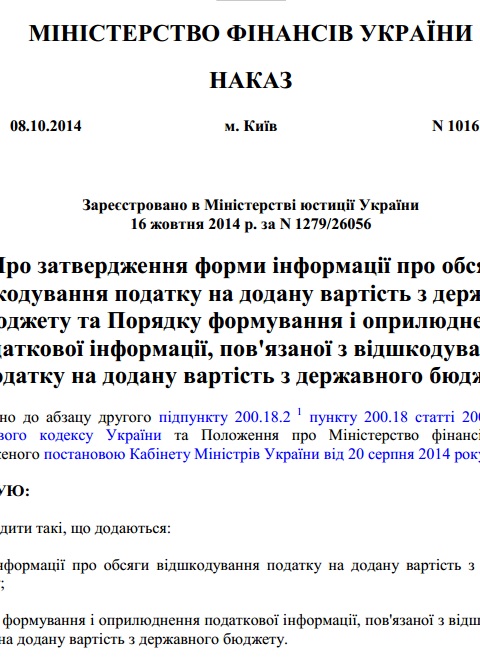

|

| Чтобы скачать, нажмите на картинку |

Что было сделано руководством Государственной фискальной службы во исполнение этого пункта?

Вся информация, связанная с возмещением НДС, была максимально засекречена. Причем, не только от общественности, но и в пределах самой ГФС. Многие сотрудники были попросту лишены доступа к ней.

Кроме того, на сокрытие информации про НДС была нацелена работа сразу двух структурных подразделений ГФС: Департамента охраны государственной тайны, технической и криптографической защиты информации, а также Главного управления внутренней безопасности. То есть, сокрытие информации о возмещении НДС для руководства ГФС делом повышенной важности. Даже более приоритетным, чем борьба с коррупцией при возмещении налога, которой теоретически должно в первою очередь заниматься главное управление внутренней безопасности.

Одно время информацию о состоянии дел с НДС пыталось получить Министерство финансов, курирующее деятельность ГФС. 8 октября Минфин издал приказ №1016 "Про затвердження форми інформації про обсяги відшкодування податку на додану вартість з державного бюджету та Порядку формування і оприлюднення податкової інформації, пов'язаної з відшкодуванням податку на додану вартість з державного бюджету".

Этим документом министерство абсолютно однозначно поручает ГФС обнародовать информацию об остатках сумм требований на возмещение НДС на начало года и на отчетную дату. Также правительственных чиновников интересовали выплаченное возмещение, отклоненные требования на возмещение, новые заявки и прочие пикантные подробности жизни налоговиков. Особенно вызывающе выглядело то, что Минфин запросил все эти данные не в обобщенной сумме по Украине, которую так тщательно скрывают в ГФС, а в разрезе плательщиков НДС.

Приказ вступил в силу 4 ноября. И что? Ни-че-го. По нашим данным, информации о налоге на добавленную стоимость в Минфине нет. Есть лишь фрагменты, которые не позволяют сложить в единое целое картину о состоянии выплат налога.

Это показывает реальную картину взаимоотношений Минфина и ГФС. Как и в предыдущие годы, правительство не имеет прямого влияния на самое денежное ведомство страны. Контроль исполнением упомянутого распоряжения возложили на замминистра финансов Дениса Фудашкина, непосредственно курирующего в министерстве вопросы налоговой и таможенной политики, и председателя ГФС Игоря Билоуса. Получается, что первый не может настоять на своих требованиях, а второй не спешит выполнять свои обязанности.

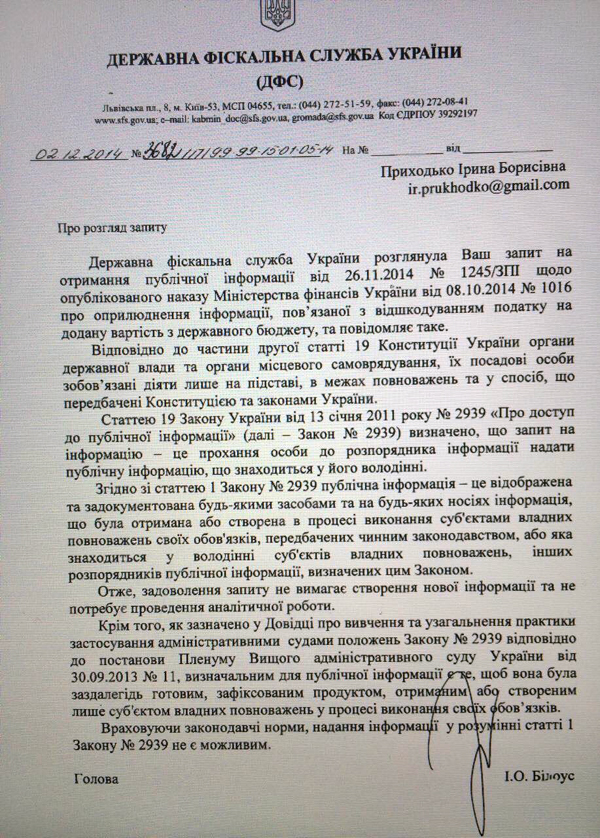

Если не выполняются требования Минфина, то что уже говорить о запросах обычных граждан? Вольно трактуя закон "О доступе к публичной информации", Билоус отказывает в обнародовании информации.

|

В нелегком деле сокрытия информации руководству ГФС помогает Кабмин. С подачи службы, правительство пролоббировало изъятие из Налогового кодекса нормы о необходимости обнародования информации по НДС, которую ГФС непрерывно нарушала. Соответствующие изменения в Кодекс были внесены еще 31 июля, но в силу они вступили только с 1 января 2015 года – так что факт нарушения им законодательства оставался фактом как минимум на протяжении 2014 года.

"Экономическая правда" отправила в адрес ГФС вопросы относительно ситуации с бюджетным возмещением в 2014 году. К чести господина Билоуса, на вопросы он ответил, но попытался манипулировать цифрами.

По его данным, остатки невозмещенного НДС в 2014 году возросли на 4,4 млрд грн - до 19,3 млрд грн. Это частично правда – не учтен один важный факт.

В I квартале остатки выросли на 4,1 млрд грн, а в апреле-октябре сократились на 5,5 млрд грн. На самом же деле, упомянутое уменьшение на 5,5 млрд грн было достигнуто только за счет размещения в августе-октябре НДС-облигаций на 6,9 млрд грн. Облигации – это тоже разновидность долга. То есть, на самом деле и в этот период произошел рост долга на 1,4 млрд грн.

Далее, в ответе ГФС странно огибаются ноябрь и декабрь – видимо, к 2014 году эти месяцы не относятся. Если учитывать эти месяцы, то за 2014 год остатки невозмещенных сумм возросли на 11,3 млрд грн (без учета возмещения НДС-облигациями).

Значит, в ноябре-декабре, о которых глава ГФС предпочел не упоминать, рост был вообще катастрофическим – на 5,8 млрд грн.

И это не все. Еще на 6,5 млрд грн увеличилась сумма, на которую налоговый кредит превышает налоговые обязательства – то есть, те суммы, которые могут быть заявлены к возмещению в любой момент.

В конце 2014 года они не "выстрелили" по одной простой причине. В ноябре и декабре почти полностью было заблокировано возмещение НДС. Произошло это по согласованию с Минфином – чтобы выполнить бюджет прошлого года по доходам. Конечно, мы не можем упрекать чиновников за желание обеспечить социальные выплаты. С другой стороны, почему с тем же усердием не перекрываются оффшорные, оптимизационные и "откатные" схемы, которые завязаны на ГФС?

Напомним давно забытый факт. С точки зрения закона, блокирование возмещения НДС является нарушением. Точнее, это целых два нарушения. Первое – незаконный отказ в праве на автоматическое возмещение тем, кто выполнил все условия. Второе – отказ другим плательщикам НДС в праве на возмещение по оговоренным Налоговым кодексом срокам.

Самое печальное, что в январе практика блокирования возмещения НДС продолжается. И раз это так, то наверняка это происходит с благословения премьер-министра и Минфина. И опять чиновников можно понять. Пока глава НБУ Валерия Гонтарева с позволения президента Петра Порошенко блокирует выплату 65 млрд грн в госбюджет, приходится обеспечивать бюджетные выплаты как придется.

|

| Игорь Билоус. Фото УНИАН |

Зачем ГФС скрывает информацию?

Данный вопрос является риторическим. Введение режима секретности там, где его быть не должно, сулит множество выгод. В том числе, таким путем можно свести к минимуму разговоры о коррупции в самой Государственной фискальной службе.

Оценивая умозрительно, масштабы коррупции в 2014 году должны были вырасти по сравнению с 2013 годом. Есть все основания предполагать, что воровать чиновники стали больше.

Вот простое обоснование, которое нам помогли сделать экс-налоговики.

Все виды задолженности, связанные с возмещением НДС (это заявки возмещения на текущие счета и в счет будущих платежей, а также превышение налогового кредита над налоговыми обязательствами) в 2013 году выросли на 3,1 млрд грн до 38,3 млрд грн. В 2014 году – уже на 16,8 млрд грн до 55,1 млрд грн (без учета НДС-облигаций).

В 2013 году возмещено было 53,4 млрд грн. Следовательно, общие заявки на возмещение с учетом других видов растущей задолженности по НДС составляли:

53,4 млрд грн + 3,1 млрд грн (рост долгов государства) = 56,5 млрд грн.

В 2014 году было возмещено 43,3 млрд грн. Следовательно, общие заявки на возмещение с учетом других видов растущей задолженности по НДС составляли:

43,3 млрд грн + 16,8 млрд грн (рост долгов государства) = 60,1 млрд грн.

Однако следует учесть, что в 2014 году экспорт упал в сравнении с 2013 годом примерно на 13,5%. Заявки на возмещение, а также другие виды "выплывающего" в этой связи налогового кредита объективно должны были сократиться примерно на столько же. То есть, составить:

56,5 млрд грн х 86,5% = 48,9 млрд грн.

Но нет. Они составили, как указывалось выше, 60,1 млрд грн.

Отсюда вывод: в 2014 году резко увеличился объем фиктивного налогового кредита. А фиктивный налоговый кредит создается только с одной целью – украсть деньги из бюджета. Значит, 12,2 млрд грн разницы составляют сумму, к которой следует внимательно присмотреться работникам прокуратуры.

Уповать на девальвацию в данном случае стоит лишь немного. Ведь налоговый кредит формируется внутри страны. А по официальной статистике, в 2014 году инфляция составила не более 25%. Зато физический объем экспорта упал примерно на столько же. Так что девальвация и следующая за ней инфляция никак не относятся к тому, что фиктивных заявок на возмещение НДС стало больше.

Апелляции к проблемам на Донбассе и аннексии Крыма тут явно неуместны – в расчет в обоих случаях брались суммы по всей Украине. Если в 2014 году отнять "лишние" заявки по указанным регионам, то рост масштабов вероятной коррупции окажется еще большим.

ОТВЕТЫ ГОСУДАРСТВЕННОЙ ФИСКАЛЬНОЙ СЛУЖБЫ НА ВОПРОСЫ "ЭКОНОМИЧЕСКОЙ ПРАВДЫ" (синтаксис и пунктуация сохранены):

- Недобір доходів до загального фонду держбюджету в 2014 р склав майже 20 млрд грн, а до держбюджету в цілому майже 30 млрд грн. І це в умовах високої інфляції, яка повинна прямо сприяти збільшенню податкових надходжень, і більш ніж двократної девальвації гривні, яка автоматично веде до зростання митних платежів. "Плюс" повинен був перекрити "мінус" від анексії Криму і війни на території Донбасу.

Чи не говорить факт недобору про те, що керівництво ДФС не змогло поліпшити адміністрування податків, не ліквідувало схеми відходу від сплати податків, контрабандні схеми і т.д.?

- У 2014 році порівняно з попереднім роком досягнуто збільшення збору платежів до держбюджету на 16,2 млрд. грн. або на 5%, по надходженнях (сальдо) – на 26,3 млрд. грн. або на 9,8%, у т. ч. до загального фонду – на 10 млрд. грн. або на 3,3%, по надходженнях (сальдо) – на 20,1 млрд. грн. або на 8%.

При цьому втрати надходжень держбюджету по східних регіонах порівняно з 2013 роком склали 9,9 млрд. грн., у т. ч. загального фонду – 9,3 млрд. грн.; внаслідок анексії АР Крим та м. Севастополя втрати держбюджету – 4,8 млрд. грн., у т. ч. загального фонду – 4,6 млрд. гривень.

Серед інших чинників слід відмітити, що крім високої інфляції і девальвації національної валюти відбулось значне падіння інших економічних показників, зокрема за даними Держкомстату України:

- обсяги промислового виробництва зменшились порівняно з січнем-листопадом 2013 року на 10,1%;

- обсяги обороту роздрібної торгівлі – на 8,6% (2014 рік);

- вантажні перевезення – на 8,5% (11 міс. 2014 року);

- вантажооборот – на 9,1% (11 міс. 2014 року);

- індекс будівельної продукції – на 19,3% (11 міс. 2014 року);

- обсяги імпорту – на 32% (оперативні дані митної статистики за 2014 рік).

- Відшкодування ПДВ по року склало лише 43,3 мільярда грн при плані 51600 млн грн. У грудні відшкодування взагалі майже не здійснювалося. Наскільки зросли залишки невідшкодованого ПДВ в 2014 г, і яку суму вони склали на кінець року?

- Не зважаючи на нинішню складну ситуацію в країні, загострення ситуації на сході України та проведення антитерористичної операції на території Донецької та Луганської областей, суб’єкти господарювання продовжують отримувати бюджетне відшкодування податку на додану вартість.

Так, в цілому по Україні в 2014 році (на 01.01.2015) відшкодовано коштами 43,3 млрд. грн., з нихв автоматичному режимі – 24,0 млрд. грн. або 55,3% загальної суми відшкодованого ПДВ коштамита шляхом оформлення відшкодування сум ПДВ облігаціями внутрішньої державної позики – 6,9 млрд. гривень.

У грудні 2014 року відшкодовано на рахунки платників податку на додану вартість – 1,2 млрд. гривень.

Обсяги відшкодування податку в автоматичному режимі в 2014 році порівняно з 2013 роком зросли на 6,3% або на 1,4 млрд. грн.

Залишки невідшкодованих сум ПДВ на рахунок платника з початку року зросли на 4,4 млрд. грн. та склали 19,3 млрд. гривень.

При цьому, якщо у І кварталі 2014 р. залишки зросли на 4,1 млрд. грн., то у квітні-жовтні досягнуто їх зменшення – на 5,5 млрд. гривень.

Крім того, протерміновані суми ПДВ до відшкодування (неврегульовані вимоги – активні до відшкодування) з початку року зменшились на понад 0,8 млрд. грн. та склали 0,7 млрд. гривень.

- Проблема накопичення переплат керівництвом ДФС також вирішена не була. Наскільки зросли переплати з початку року? Який їх обсяг до кінця 2014 г?

- Переплата платежів до держбюджету з початку року зросла на 8,5 млрд. грн.

При цьому, у І кварталі 2014 року переплати збільшились на 6,8 млрд. грн.

Протягом квітня-грудня 2014 року переплата збільшилась на 1,7 млрд. грн. Проте це пов’язано не зі збором податків наперед, а зумовлено діючим податковим законодавством щодо необхідності авансування акцизу при покупці марок. Приріст переплат відбувся переважно з акцизного податку з вироблених в Україні товарів на 0,9 млрд. грн.

- Чи є у ДФС і Мінфіну досягнення в питанні наповнення бюджету, або мову можна вести тільки про провали?Які антикризові заходи по наповненню бюджету зробило керівництво ДФС?

- У 2014 році Державною фіскальною службою України досягнуто позитивних результатів роботи, зокрема:

- досягнуто збільшення збору платежів до загального фонду держбюджету у 2014 році порівняно з попереднім роком на 10 млрд. грн. або на 3,3%, по надходженнях (сальдо) – на 20,1 млрд. грн. або на 8%, при втратах надходжень по східних регіонах (-9,3 млрд. грн.), внаслідок анексії АР Крим та м. Севастополя (-4,6 млрд. грн.) та значному падінні економіки.

- суттєво підвищилась ефективність адміністрування податків. Якщо за І квартал ц.р. темпи росту надходжень (сальдо) до минулого року склали 90,8% ("мінус" 6 млрд. грн.), то за ІІ-ІV квартал – 113,9% або "плюс" 26,1 млрд. грн.

- поступове скорочення боргів з відшкодування ПДВ. Протерміновані суми до відшкодування (неврегульовані вимоги – активні до відшкодування) у 2014 році зменшились на понад 0,8 млрд. грн. та станом на 01.01.2015 склали 0,7 млрд. гривень.

Довідково: неврегульовані вимоги (протерміновано) станом на 01.01.2014 – 1,6 млрд. грн., на 01.04.2014 – 3,2млрд. грн., на 01.01.2015 – 0,7 млрд. грн.

- відмова від практики збирання податків наперед. З квітня 2014 року ріст переплат відбувся в основному за рахунок сплати акцизного податку, що зумовлено діючим податковим законодавством щодо необхідності авансування акцизу при покупці марок.

Найбільша сума переплат рахується з податку на прибуток, але з квітня 2014 року вона практично стабільна (+2 відсотки).

- зміна ідеології податкового та митного аудиту, яка направлена на зменшення втручання органів ДФС в діяльність платників податків. Зокрема, завдяки вдосконаленню процедури планування і відбору до перевірки виключно ризикових платників податків кількість проведених перевірок зменшено (на 14,3% – позапланові перевірки, на 9,6% – зустрічні звірки, тощо) проте їх ефективність зросла на 25%.

- З підсумкового варіанту нещодавно прийнятого пакета податкових законопроектів "випарувався" пункт про ліквідацію пільги зі сплати податку на прибуток для ІСІ. Як можна пояснити цей факт?

- Законом України від 28 грудня 2014 року №71 „Про внесення змін до Податкового кодексу України та деяких законів України щодо податкової реформи" викладено в новій редакції Розділ ІІІ „Податок на прибуток" Податкового кодексу України (далі – Кодекс), в якому змінено порядок оподаткування інститутів спільного інвестування.

Пунктом 141.6 ст.141 Кодексу передбачено особливості оподаткування інститутів спільного інвестування.

Так, від оподаткування звільняються кошти спільного інвестування, а саме:

- кошти, внесені засновниками корпоративного фонду;

- кошти та інші активи, залучені від учасників інституту спільного інвестування;

- доходи від здійснення операцій з активами інституту спільного інвестування;

- доходи, нараховані за активами інституту спільного інвестування;

- інші доходи від діяльності інституту спільного інвестування (відсотки за позиками, орендні (лізингові) платежі, роялті тощо).

- Уряд повинен через пару місяців подати до Верховної Ради законопроект про непрямі методи контролю оподаткування населення. Яким Кабмін і ДФС бачать цей проект? Чи планується повернення до примусового оподаткуванню "заднім числом" доходів фізосіб (те, що називалося "податковою амністією")?

- В першій редакції проекту Закону України „Про внесення змін до Податкового кодексу України та деяких законів України (щодо податкової реформи)" (реєстр.№1578 від 22.12.2014), який вносився Кабінетом Міністрів України на розгляд Верховної Ради України передбачались норми щодо запровадження непрямих методів.

В остаточній редакції Закону України від 28 грудня 2014 року 71-VIII „Про внесення змін до Податкового кодексу України та деяких законів України (щодо податкової реформи)" були вилучені норми, які були в законопроекті та стосувались запровадження непрямих методів. Разом з цим, Кабінету Міністрів України доручено до 1 березня 2015 року розробити та подати на розгляд Верховної Ради України законодавчі пропозиції щодо формування "нульової" бази оподаткування для здійснення у подальшому контролю за доходами і витратами громадян, яка передбачатиме обов'язкове одноразове декларування фізичними особами своїх активів (матеріальних, нематеріальних, грошових) з наданням таким фізичним особам - декларантам державних гарантій щодо звільнення від оподаткування задекларованих активів, звільнення від відповідальності за несплату податків із задекларованих активів під час їх одержання (набуття у власність) та відсутності вимог до обов'язкового розміщення задекларованих грошових коштів на банківських рахунках, а також запровадження непрямих методів контролю за відповідністю доходів і витрат фізичних осіб, передбачивши на рівні закону конкретні механізми та порядок здійснення непрямих методів контролю.

Таким чином планується доопрацювати раніше розроблені норми з урахуванням наданого доручення.

- У прийнятих наприкінці 2014 законопроектах уряду йдеться про впровадження в тестовому режимі з ПДВ-рахунків. При цьому параметри тестового режиму не зрозумілі, як і коло осіб, які підпадають під нього. Коли з'явиться ясність у цьому питанні, і як виглядатиме тестовий режим?

- Законом № 71 скасовано окремі норми Закону України від 31 липня 2014 року № 1621-VII "Про внесення змін до Податкового кодексу України та деяких інших законодавчих актів України", з урахуванням змін, внесених до нього Законом України від 07 жовтня 2014 року № 1690-VII "Про внесення змін до Податкового кодексу України щодо вдосконалення оподаткування інвестиційної діяльності", пов’язані із запровадженням системи електронного адміністрування податку на додану вартість, та одночасно запроваджено нові правила такого адміністрування.

З урахуванням змін, внесених до Податкового кодексу України (далі – Кодекс) Законом № 71, система електронного адміністрування податку на додану вартість запроваджується поетапно (пункт 35 підрозділу 2 розділу ХХ Кодексу):

з 1 січня до 1 липня 2015 року (або до дати, визначеної в окремому рішенні Верховної Ради України (далі – рішення ВРУ) про скорочення терміну перехідного періоду відповідно до пункту 7 Прикінцевих положень Закону № 71) – у тестовому режимі;

з 1 липня 2015 року – на постійній основі.

Система електронного адміністрування ПДВ, що організована на центральному рівні ДФС, забезпечує автоматичний облік у розрізі платників податку:

сум податку, що містяться у виданих та отриманих податкових накладних, зареєстрованих в Єдиному реєстрі податкових накладних (далі – ЄРПН), та розрахунках коригування до них;

сум податку, сплачених платниками при ввезенні товарів на митну територію України;

сум поповнення та залишку коштів на рахунках у системі електронного адміністрування ПДВ;

суми податку, на яку платники мають право зареєструвати податкові накладні в ЄРПН.

Система електронного адміністрування ПДВ не вносить кардинальних змін до загальних принципів справляння ПДВ, затверджених Кодексом. Норми Кодексу, які визначають коло платників ПДВ, об’єкт оподаткування, принципи формування податкових зобов’язань та податкового кредиту, залишаються незмінними.

Електронні рахунки платників у системі електронного адміністрування ПДВ.

Електронний рахунок у системі електронного адміністрування ПДВ (далі – електронний рахунок) – рахунок, відкритий платнику податку в Казначействі, на який платником перераховуються кошти з власного поточного рахунку в сумах, необхідних для збільшення розміру суми, на яку платник податку має право зареєструвати податкові накладні та/або розрахунки коригування кількісних і вартісних показників до податкової накладної (далі – розрахунок коригування) в ЄРПН, а також у сумах, недостатніх для сплати до бюджету узгоджених податкових зобов'язань з цього податку.

Для кожного платника податку Казначейством відкрито один електронний рахунок.

Відкриття та обслуговування електронних рахунків Казначейством здійснюється на безоплатній основі. Інформація про рух коштів на електронних рахунках платникам податку надається ДФС України за відповідним запитом платника на безоплатній основі без обмеження кількості запитів та у часі.

Датою початку використання електронного рахунку є 01.02.2015 для суб’єктів господарювання, які зареєстровані платниками ПДВ до 01.02.2015, а для суб’єктів господарювання, які будуть зареєстровані як платники ПДВ у будь-який період після 01.02.2015 – дата їх реєстрації платниками податку.

Протягом дії системи електронного адміністрування ПДВ у тестовому режимі платники податку самостійно зараховують на такі електронні рахунки кошти з власних поточних рахунків, відкритих у банківських установах, у сумах, необхідних для сплати до бюджету узгоджених податкових зобов'язань з цього податку, задекларованих ними в податковій звітності з ПДВ.

З 1 липня 2015 року (або з дати, визначеної в окремому рішенні Верховної Ради України про скорочення перехідного періоду) на рахунки в системі електронного адміністрування ПДВ платники податку зараховують також кошти у сумах, необхідних для збільшення розміру суми, що обчислюється відповідно до пункту 2001.3 статті 2001 Кодексу та надає право для реєстрації в ЄРПН податкових накладних/розрахунків коригування.

Поповнення електронного рахунка платника ПДВ за рахунок інших джерел, наприклад, з поточних рахунків інших осіб, не передбачено.

Кошти з електронного рахунку платника ПДВ перераховуються Казначейством в автоматичному режимі до бюджету та/або на рахунок, відкритий у банку та/або органі Казначейства сільськогосподарськими підприємствами – суб’єктами спеціального режиму оподаткування, визначений статтею 209 Кодексу (далі – спецрежим), для акумулювання сум податку, що нараховуються на вартість поставлених ними сільськогосподарських товарів (послуг), у порядку, передбаченому статтею 209 Кодексу (далі – спеціальні рахунки). Таке перерахування коштів здійснюється на підставі реєстрів платників ПДВ, який автоматично формується ДФС та надсилається Казначейству.

Особливості формування та реєстрації в ЄРПН податкових накладних в період тестового режиму.

Починаючи з 1 січня 2015 року, всі податкові накладні/розрахунки коригування до них складаються платниками податку виключно в електронному вигляді.

Складання податкових накладних/розрахунків коригування здійснюється за формою і в порядку, затвердженими наказом Міністерства фінансів України від 22.09.2014 № 957 "Про затвердження форми податкової накладної та Порядку заповнення податкової накладної", зареєстрованим у Міністерстві юстиції України 13.10.2014 за № 1235/26012, із змінами, внесеними наказом Міністерства фінансів України від 14.11.2014 № 1129 "Про внесення змін до наказу Міністерства фінансів України від 22 вересня 2014 року № 957", зареєстрованим у Міністерстві юстиції України 17.11.2014 за №1455/26232.

До 1 лютого 2015 року платникам податку на додану вартість надано можливість реєстрації податкових накладних/розрахунків коригування до них в Єдиному реєстрі податкових накладних (далі – ЄРПН) незалежно від суми податку на додану вартість, що міститься у податковій накладній/розрахунку коригування.

З 1 лютого 2015 року обов’язковій реєстрації в ЄРПН підлягатимуть всі податкові накладні, сформовані за операціями, датованими починаючи з 1 лютого 2015 року, в тому числі податкові накладні, складені за операціями з постачання товарів/послуг, які звільнені від оподаткування, а також податкові накладні, що не надаються покупцю, а також незалежно від суми ПДВ, вказаній в такій податковій накладній. Розрахунок коригування до таких податкових накладних також обов’язково реєструється в ЄРПН.

Реєстрація податкових накладних/розрахунків коригування в ЄРПН з 1 лютого 2015 року до 1 липня 2015 року здійснюється без обмеження сумою податку, обчисленою за формулою, визначеною пунктом 2001.3 статті 2001 розділу V Кодексу.

Отже, протягом дії тестового режиму системи електронного адміністрування ПДВ відсутні обмеження щодо реєстрації в ЄРПН податкових накладних/розрахунків коригування. Тобто реєстрація податкових накладних/розрахунків коригування в ЄРПН протягом тестового режиму здійснюється незалежно від наявності "вхідних" податкових накладних, сплати ПДВ під час розмитнення товарів, а також без поповнення рахунка в системі електронного адміністрування ПДВ (абзац другий пункту 35 підрозділу 2 розділу ХХ Кодексу).

Термін реєстрації податкових накладних/розрахунків коригування в ЄРПН не змінився та становить 15 календарних днів з дати складання податкової накладної/розрахунку коригування (пункт 201.10 статті 201 Кодексу).

Податкові накладні, складені за операціями, здійсненими після 01.02.2015, можуть бути зареєстровані в ЄРПН після закінчення 15-денного терміну реєстрації із одночасним застосуванням штрафів, визначених пунктом 1201.1 статті 1201 Кодексу, але не пізніше 180 днів з дати їх складання. Штрафи за порушення платниками податку термінів реєстрації податкових накладних в ЄРПН застосовуватимуться у таких розмірах:

20 відсотків від суми ПДВ, зазначеної в податкових накладних/розрахунках коригування, – у разі порушення терміну реєстрації від 16 до 30 календарних днів;

30 відсотків від суми ПДВ, зазначеної в податкових накладних/розрахунках коригування, – у разі порушення терміну реєстрації від 31 до 60 календарних днів;

40 відсотків від суми ПДВ, зазначеної в податкових накладних/розрахунках коригування, – у разі порушення терміну реєстрації на 61 і більше календарних днів.

Штрафи за несвоєчасну реєстрацію податкових накладних/розрахунків коригування до них в ЄРПН застосовуються у разі, якщо такі податкові накладні/розрахунки коригування до них підлягають наданню покупцям – платникам податку на додану вартість.

Штраф, передбачений пунктом 1201.1 статті 1201 Кодексу (у розмірі 10 відсотків від суми ПДВ, зазначеної в податкових накладних/розрахунках коригування, за порушення терміну реєстрації податкових накладних/розрахунках коригування в ЄРПН до 15 днів), не застосовуватиметься у період з 1 січня по 30 червня 2015 року.

Тобто, якщо податкова накладна/розрахунок коригування зареєстровані протягом 30 календарних днів з дати їх складання, то з 01.02.2015 по 01.07.2015 штраф, передбачений пунктом 1201.1 статті 1201 Кодексу (у розмірі 10 відсотків від суми ПДВ, зазначеної в податкових накладних/розрахунках коригування), не застосовується.

Покупці – платники податку мають можливість отримувати з ЄРПН електронні копії податкових накладних/розрахунків коригування, які зареєстровані в ЄРПН їх контрагентами – постачальниками.

З метою отримання податкової накладної/розрахунку коригування, зареєстрованих в ЄРПН, покупець надсилає в електронному вигляді запит до ЄРПН, за яким отримує в електронному вигляді повідомлення про реєстрацію податкової накладної/розрахунку коригування в ЄРПН та податкову накладну/розрахунок коригування в електронному вигляді (пункт 201.10 статті 201 Кодексу).

Податкова накладна, складена в електронному вигляді, яка отримана з ЄРПН покупцем, вважається такою, що отримана від постачальника.

Враховуючи те, що з 1 січня до 1 лютого 2015 року не всі податкові накладні/розрахунки коригування підлягають обов’язковій реєстрації в ЄРПН, а також те, що відповідно до підпункту 4.1.4 пункту 4.1 статті 4 Кодексу однією із засад податкового законодавства України є презумпція правомірності рішень платника податку в разі, якщо норма закону чи іншого нормативно-правового акта, виданого на підставі закону, або якщо норми різних законів чи різних нормативно-правових актів припускають неоднозначне (множинне) трактування прав та обов'язків платників податків або контролюючих органів, внаслідок чого є можливість прийняти рішення на користь як платника податків, так і контролюючого органу, штрафи, визначені пунктом 1201.1 статті 1201 Кодексу, в цей період не застосовуються.

Крім того, правило щодо формування податкового кредиту виключно за рахунок тих податкових накладних, які зареєстровані в ЄРПН, починає застосовуватися з 1 лютого 2015 року. При цьому слід враховувати, що податкові накладні, складені за операціями з постачання товарів/послуг, здійсненими після 1 лютого 2015 року, та зареєстровані з порушенням встановленого строку, включатимуться до податкового кредиту того звітного періоду, в якому було здійснено їх реєстрацію в ЄРПН.

З 1 січня 2015 року платникам податків надано можливість виправлення помилок у податкових накладних шляхом складання розрахунку коригування до таких накладних.

У межах системи електронного адміністрування ПДВ з 01.02.2015 запроваджується такий порядок реєстрації в ЄРПН розрахунку коригування до податкової накладної.

Розрахунок коригування, складений постачальником товарів/послуг до податкової накладної, виданої їх отримувачу - платнику податку, підлягає реєстрації в ЄРПН:

1) постачальником товарів/послуг, якщо передбачається збільшення суми компенсації їх вартості на користь такого постачальника (продавця) або якщо коригування кількісних та вартісних показників у підсумку не змінює суму компенсації;

2) отримувачем товарів/послуг, якщо передбачається зменшення суми компенсації вартості товарів/послуг їх постачальнику (продавцю), для чого постачальник (продавець) надсилає складений розрахунок коригування отримувачу (покупцю).

З урахуванням вимог підпункту 4.1.4 пункту 4.1 статті 4 Кодексу розрахунок коригування, складений постачальником товарів (послуг) до податкової накладної, яка видана їх отримувачу – платнику податку, та в якому передбачається зменшення суми компенсації вартості товарів/послуг їх постачальнику, підлягає реєстрації в ЄРПН отримувачем (покупцем) товарів (послуг) з 1 лютого 2015 року відповідно до пункту 16 Порядку № 569.

Реєстрація зазначених розрахунків коригування з 1 січня 2015 року до 1 лютого 2015 року здійснюватиметься постачальником (продавцем) товарів/послуг.

Застосування системи електронного адміністрування ПДВ після закінчення тестового режиму.

З 1 липня 2015 року (або іншої дати згідно з рішенням ВРУ) до правил, що діють протягом тестового періоду (зазначені в попередньому розділі цього листа), додаються такі.

Реєстрація податкових накладних/розрахунків коригування в ЄРПН здійснюватиметься в межах суми, обчисленої за формулою, встановленою пунктом 2001.3 статті 2001 розділу V Кодексу, тобто для реєстрації податкових накладних в ЄРПН платник податку повинен мати достатню суму податкового кредиту, підтверджену зареєстрованими в ЄРПН "вхідними" податковими накладними, сплатою ПДВ при імпорті товарів та (за недостатності таких сум) коштами на його рахунку у системі електронного адміністрування ПДВ.

За порушення платниками податку до 15 днів терміну реєстрації податкових накладних, що підлягають наданню покупцям – платникам податку на додану вартість, та розрахунків коригування до них в ЄРПН застосовуватиметься штраф у розмірі 10 відсотків від суми ПДВ, зазначеної в таких податкових накладних/розрахунках коригування.

Платникам податку 01.07.2015 (або на дату згідно з рішенням ВРУ) автоматично збільшується розмір суми, на яку платник має право зареєструвати податкові накладні/розрахунки коригування в ЄРПН, на суму середньомісячного розміру суми податку, задекларованої платником до сплати до бюджету за останні 12 звітних (податкових) місяців/ 4 квартали та погашеної. Розмір такої суми підлягає щоквартальному автоматичному перерахунку.

Суми помилково та/або надміру сплачених грошових зобов'язань з ПДВ станом на 1 липня 2014 року (або на дату згідно з рішенням ВРУ) автоматично збільшують суму податку, на яку платник має право зареєструвати податкові накладні/розрахунки коригування в ЄРПН, після чого вважаються погашеними. Одночасно такі суми зменшують розмір податкових зобов’язань, що підлягають сплаті в бюджет, або збільшують розмір від’ємного значення об’єкта оподаткування за звітний період, в якому відбулося таке збільшення.

Подання податкової звітності та розрахунки з бюджетом.

Починаючи з першого звітного періоду 2015 року (січень/ І квартал), податкова звітність з ПДВ подається до контролюючого органу всіма платниками податку виключно в електронній формі з дотриманням умови щодо реєстрації електронного підпису підзвітних осіб у порядку, визначеному законодавством.

Таким чином, для забезпечення накладання електронного цифрового підпису платникам ПДВ необхідно буде мати посилені сертифікати відкритих ключів (далі – посилені сертифікати), які можна отримати в Акредитованому центрі сертифікації ключів (далі – АЦСК) Інформаційно-довідкового департаменту ДФС (безоплатно) або в будь-якому з його відокремлених пунктів реєстрації користувачів (адреси таких пунктів розміщено на офіційному інформаційному ресурсі АЦСК Інформаційно-довідкового департаменту ДФС: http://www.acskidd.gov.ua), або в інших АЦСК.

Платники ПДВ, які на сьогодні подають податкову звітність в електронному вигляді та вже мають посилені сертифікати, можуть продовжувати їх використання після 1 січня 2015 року (з урахуванням їх строку чинності).

Подання податкової звітності з ПДВ за звітні (податкові) періоди грудень 2014 року/ІV квартал 2014 року здійснюватиметься за формою і в порядку, затвердженими наказом Міністерства фінансів України від 23.09.2014 № 966 "Про затвердження форм та Порядку заповнення і подання податкової звітності з податку на додану вартість", який зареєстровано у Міністерстві юстиції України 14.10.2014 за № 1267/26044.

Сплата податку на додану вартість до бюджету за звітний період грудень 2014 року, січень 2015 року/ ІV квартал 2014 року буде здійснюватися платником податку зі свого поточного рахунку безпосередньо на бюджетні рахунки, а за звітні податкові періоди, починаючи з лютого 2015 року/ І квартал 2015 року – з рахунку в системі електронного адміністрування ПДВ у порядку, визначеному пунктом 200.2 статті 200 Кодексу.

Перерахування коштів до бюджету з рахунку в системі електронного адміністрування ПДВ здійснюється відповідно до реєстру, який автоматично формується ДФС на підставі поданих платниками податкових декларацій з ПДВ, та не пізніше ніж за три робочі дні до закінчення граничного строку для самостійної сплати податкових зобов’язань надсилається Казначейству.

Перерахування суми податку до бюджету та/або на спеціальні рахунки платників податку з їх електронних рахунків здійснюється Казначейством не пізніше останнього дня строку для самостійної сплати податкових зобов’язань, в межах залишку таких коштів на електронних рахунках (пункт 200.2 Кодексу).

Для сплати податку на додану вартість до бюджету з рахунку в системі електронного адміністрування ПДВ необхідно перерахувати з поточного рахунку платника на його рахунок в системі електронного адміністрування ПДВ, відкритий йому в Казначействі, суму коштів, що дорівнює сумі податкових зобов’язань, задекларованих ним до сплати в бюджет за відповідний звітний (податковий) період. Таке перерахування на електронний рахунок платнику слід здійснювати не пізніше граничного строку для самостійної сплати податкових зобов’язань, зокрема, за для сплати узгоджених податкових зобов’язань за звітний період лютий 2015 року – не пізніше 30 березня 2015 року.

Якщо платник у строки, встановлені Кодексом для самостійної сплати платником податкових зобов’язань, не забезпечив наявність на його електронному рахунку коштів для сплати узгоджених податкових зобов'язань/перерахування на спеціальний рахунок, Казначейством виконання реєстрів, надісланих ДФС, здійснюється в межах залишку коштів на рахунку в системі електронного адміністрування податку. Невиконаний (не сплачений) за таким реєстром залишок узгоджених податкових зобов’язань платника обліковується Казначейством до повного виконання шляхом перерахування до бюджету/спеціального рахунку коштів, що перераховуються платником з власного поточного рахунку на його електронний рахунок (пункт 22 Порядку № 569).

Розрахунки з бюджетом після 01.02.2015 у зв’язку з поданням уточнюючих розрахунків, сплата податкових зобов’язань, визначених контролюючим органом, та сплата штрафних санкцій і пені здійснюються платником податку до бюджету не з електронного рахунку, а з власного поточного рахунку (пункт 25 Порядку № 569).

Тобто з електронного рахунку погашаються суми податкових зобов’язань, задекларованих платником податку в податкових деклараціях з ПДВ за звітні (податкові) періоди з 01.02.2015, а суми податкових зобов’язань з ПДВ, які платник визначив в уточнюючих розрахунках до податкових декларацій з ПДВ, суми ПДВ, донараховані платнику контролюючим органом за результатами перевірок, суми штрафів та пені сплачуються не з електронного рахунку платника, а з його поточного рахунку.

Спеціальний режим оподаткування у сільському господарстві.

Платникам податку, які застосовують спеціальний режим оподаткування, визначений статтею 209 Кодексу, у системі електронного адміністрування податку відкривається єдиний електронний рахунок для обліку сум податку як в межах діяльності, визначеної статтею 209 Кодексу, так і у межах іншої діяльності.

У випадку, якщо платником податку, який застосовує спецрежим, за результатами звітного періоду задекларовано суми податку, які підлягають сплаті як до бюджету, так і на його спеціальний рахунок, кошти з його електронного рахунку, у першу чергу, перераховуються до бюджету, а у разі повного розрахунку з бюджетом – на спеціальний рахунок такого платника (пункт 22 Порядку № 569).

Таке перерахування здійснюється на підставі реєстру, який автоматично формується ДФС України на підставі поданих платниками податкових декларацій з ПДВ та надсилається Казначейству. Перерахування суми податку до бюджету та/або на спеціальні рахунки платників податку з їх електронних рахунків здійснюється Казначейством в межах залишку таких коштів на електронних рахунках (пункт 21 Порядку №569).

Зазначене правило стосується також і платників податку – сільськогосподарських підприємств усіх форм власності, які відповідають критеріям, визначеним статтею 209 розділу V Кодексу, але не зареєструвалися як суб’єкти спеціального режиму оподаткування.

Для забезпечення в умовах дії системи електронного адміністрування ПДВ спрямування сум ПДВ на підтримку власного виробництва суб’єкти спецрежиму - платники ПДВ повинні надати контролюючому органу за місцем своєї реєстрації платником ПДВ інформацію про реквізити поточного рахунку, на який має бути перерахована відповідна сума з електронного рахунку такого платника, та актуалізувати такі дані у разі зміни реквізитів поточного рахунку.

- Раніше "Економічна правда" писала про те, що деякі виробники лікеро-горілчаних виробів затримують платежі ПДВ до бюджету. У внутрішній документації ДФС ця інформація названа недостовірною. Чому?

- За оперативними даними протягом 2014 року по ПДВ виробниками лікеро - горілчаної продукції сплачено до бюджету 94,7% задекларованої суми.