Металлурги готовы поделить порты

Закон о портах, который разрабатывался под контролем Януковича и при участии Ахметова, предполагал передачу портов из госсобственности в частную собственность. Однако оккупация Крыма Россией спутала многие карты.

Закон "О портах", который разрабатывался под контролем экс-президента Виктора Януковича и при участии владельца СКМ Рината Ахметова, предполагает не только модернизацию портов.

Основная его цель, по мнению участников отрасли морского транспорта, - передача портов из госсобственности в частную.

Ожидалось, что порты отойдут крупным промышленным компаниям, которые одновременно являются крупнейшими грузовладельцами.

Механизм приватизации сочли непригодным. В таком случае порты стоили бы слишком дорого для покупателей, чьи капиталы частично сжег кризис 2008 года.

Аренда тоже не очень хороша. Она предполагает слишком малые сроки управления госимуществом.

К тому же, причалы и земли многих морских гаваней к моменту реформы уже нашли владельцев - на условиях запутанных договоров аренды или договоров о государственно-частном партнерстве.

Бизнес при этом получал "птичьи права", но, как показал опыт противостояния администрации Ильичевского порта и стивидорной компании "Укртрансконтейнер", попытка чиновников нарушить договоренности сопровождалась громким скандалом.

Реформа портов должна была стать идеальным решением сложной задачи. Предполагалось, что она пройдет гладко и станет "достижением" власти.

В каждом порту подсчитали государственные причалы и земельные участки. Затем предложили желающим разработать инвестпроекты и выиграть в тендере право на концессию - управление госимуществом на 49 лет при условии ежегодного платежа 2% от балансовой стоимости имущества.

Итого, за 49 лет - 98% от стоимости, которая падает из года в год благодаря инфляции, девальвации и износу. Это самый экономный вариант для бизнеса, ведь балансовая стоимость имущества изначально ниже справедливой.

К середине 2013 года Министерство инфраструктуры и Администрация портов были готовы принимать сотни инвестпроектов от украинских компаний.

Однако проектов оказалась слишком мало по сравнению с анонсами, обещавшими многомиллиардные инвестиции в порты.

Причиной вялого интереса к концессии стали слухи о том, что прохождение инвестиционного предложения зависит от "отката" в размере трети от суммы проекта. Далеко не все потенциальные инвесторы были готовы платить. Даже олигархи от металлургии ведут весьма осторожную политику.

Бизнесмены от ГМК инициировали проект крупного угольного терминала "Портинвест" в порту "Южный", а также менее крупный и менее известный проект угольного терминала "Донецксталь" в Бердянском порту. Остальные ждут.

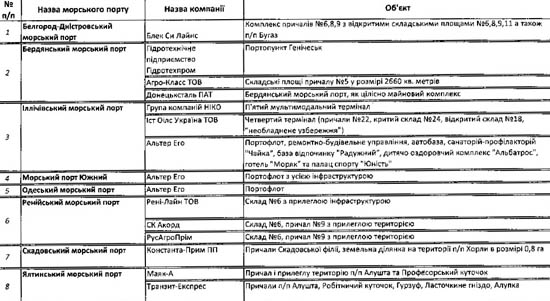

Звернення інвесторів до голови ДП "АМПУ" щодо концесійних проектів

|

| Нажмите для увеличения |

Порт для угля Нусенкиса

Оккупация Крыма Россией спутала многие карты. Вход в Азовское море лежит через территории, которые теперь контролируются российскими войсками. Возможно ли прохождение грузов через Керченский пролив - покажет время.

Однако еще в конце 2013 года "Донецксталь" Виктора Нусенкиса намеревалась взять в концессию целостный имущественный комплекс Бердянского морского порта. Пока что компания официально не отказывалась от своих планов.

"Основная выгода - привилегированный доступ к портовым мощностям, что особенно актуально во время "высокого сезона" металлургов - осенью и весной", - говорит аналитик инвесткомпании Eavex Capital Иван Дзвинка.

По его данным, в 2013 году "Донецксталь" отправила на экспорт 0,97 млн тонн кокса и 1,36 млн тонн чугуна при объемах производства 2,3 и 1,4 млн тонн. Компания не анонсирует свои виды на порт, однако, по данным участников рынка, активно разрабатывает технико-экономическое обоснование проекта.

Порт "Бердянск" и сейчас обслуживает грузы компании Нусенкиса. Он самый крупный клиент из всех, кто отправляет продукцию через эти морские ворота.

Именно поставки угля, кокса и чугуна из Донецка позволили порту оставаться "на плаву" даже в нелегкие кризисные годы. В 2013 году из 2,163 млн тонн грузов, которые прошли через порт, львиную долю в структуре перевалки занял уголь - 517,8 тыс тон, кокс - 362,4 тыс тонн, черные металлы - 345,6 тыс тонн.

Помимо "Донецкстали", бердянским портом пользовались ИСД - контролируется ВЭБ и Сергеем Тарутой, а также компания ВЕТЭК Сергея Курченко.

По состоянию на конец 2013 года, если бы проект Нусенкиса выиграл в тендере, то вряд ли эти бизнесмены бы пострадали. Владельцу "Донецкстали" стало бы выгодно переваливать и свои, и чужие грузы, чтобы быстрее окупить инвестиции.

Директор ГП "Бердянский морской торговый порт" Константин Карнаух еще два года назад выступал против "угольной" специализации и хотел переваливать в порту серную кислоту. Это гораздо прибыльнее: в 2012 году перевалка угля в порту стоила 2,8 долл за тонну, а серной кислоты - 18 долл за тонну.

Однако вскоре угольная пыль в курортном городе перестала раздражать Карнауха. Более того, он взялся лоббировать в "Укрзалізниці" предоставление донецким грузоотправителям более выгодных железнодорожных маршрутов. Карнаух нашел общий язык с крупными клиентами и отстаивает их интересы.

|

| Источник: презентация Black Sea Gate Terminal. Нажмите для увеличения |

На сайте Бердянского морского порта опубликован инвестпроект, который подразумевает использование двух причалов мощностью 0,7-1,2 млн тонн в год.

Причал №10 отводится для перевалки чугуна, проката и слябов. Причал №11 - для приема и хранения до 200 тыс тонн угля одной или нескольких марок. На проект планируют потратить средства порта и инвестора - 90 млн долл.

Открыто говорить об инвестициях в порты донецкому бизнесмену было, очевидно, не с руки. Накануне кризиса 2008 года холдинг Нусенкиса привлек значительные кредиты. Все деньги пошли на модернизацию шахт и метзавода. Затраты на инвестиции "Донецкстали" в 2008-2013 годах составили более 14 млрд грн.

Однако стратегия обновления производства за счет заемных ресурсов могла обернуться долговой ямой с последующей продажей части бизнеса.

В январе 2011 года Нусенкис договорился с кредиторами о реструктуризации обязательств группы на четыре года. На тот момент, по данным портала "Минпром", размер долга "Донецкстали" превышал 750 млн долл. Комитет кредиторов все эти годы ограничивал инвестиционные инициативы должника.

Летом 2013 года "Донецксталь" привлекла 500 млн долл. Состав кредиторов остался прежним. Почти все деньги должны пойти на погашение старых долгов, но взамен Нусенкис получил более низкие проценты по новому кредиту.

В январе 2014 года "Донецксталь" объявила о соотношении чистого долга к EBITDA на уровне 2,75. EBITDA компании за 2013 год составила 2,5 млрд грн.

Аккуратные расчеты по старым долгам и приемлемое соотношение долга к прибыли показывают, что группа "Донецксталь" может получить "добро" на реализацию новых инвестпроектов.

Ее владелец может примкнуть к олигархам от металлургии, которые осваивают украинские порты. Тем более, что Нусенкис не новичок в транспортной отрасли.

Через российское крыло своего угольного бизнеса он контролировал 50% в латышском угольном терминале Baltic Coal Terminal - 6 млн тонн в год с перспективой расширения до 10,5 млн тонн.

Интерес Ахметова

Раньше Нусенкиса на украинские порты обратил внимание Ринат Ахметов. В 2013 году компания "Портинвест", которая входит в холдинг СКМ и управляет транспортными проектами, объявила о начале строительства крупного терминала Black Sea Gate Terminal в порту "Южный".

Подготовка к реализации проекта началась заблаговременно - с покупки земли. Спустя два года "Портинвест" получил нескольких участков в районе порта "Южный". Часть из них находится в собственности компании, часть - в аренде. Общая площадь, по данным компании, должна составить не менее 130 га.

|

| Источник: презентация Black Sea Gate Terminal. Нажмите для увеличения |

Мощность терминала "Портинвест" в "Южном" достигнет 18 млн тонн. Он будет стоить 250 млн долл. Точное количество причалов терминала пока неизвестно. В изначальной версии проекта их должно было быть четыре, теперь в компании рассматривают возможность увеличение их количества до семи.

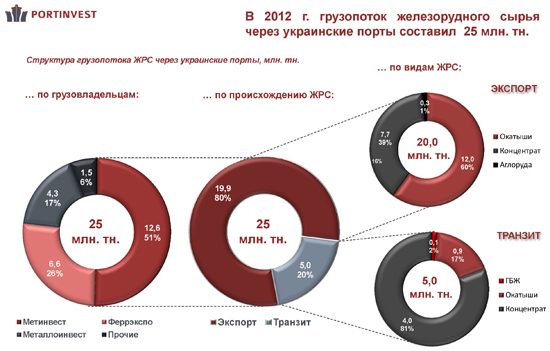

Через Black Sea Gate Terminal будут переваливать уголь ДТЭК, железорудное сырье Северного, Центрального, Ингулецкого, Южного горно-обогатительных комбинатов, Криворожского железорудного комбината и компании Black Iron.

В "Портинвесте" рассчитывают и на транзитную железорудную продукцию российских Лебединского, Михайловского и Стойленского ГОК.

Через терминал Ахметова будут ввозиться импортный коксующийся уголь премиум-класса, которого в Украине не добывают, но на который есть постоянный спрос со стороны отечественных и российских металлургических предприятий.

"Портинвест" при желании сможет формировать крупные судовые партии - отправлять и получать грузы судами типа Capesize грузовместимостью до 250 тыс тонн, что сокращает затраты на логистику.

Благополучие бизнес-империи Ахметова зависит от цен на железную руду.

Экспорт железорудного сырья в 2013 году составил 37,98 млн тонн. Он принес владельцам ГОКов 3,739 млрд долл выручки. Учитывая, что под опекой "Метинвеста" работает большинство украинских горно-обогатительных комбинатов, больше половины рудных миллиардов принадлежит именно ему.

Однако в будущем переизбыток железной руды в мире, по данным ГП "Укрпромвнешэкспертиза" - УПЭ, может оказать давление на цены. Если они снизятся - как ожидается, до 110 долл за тонну, то конкурировать придется жестче, а это подразумевает и улучшение логистики.

Сейчас австралийские и бразильские производители руды при себестоимости ее производства 30-35 долл за тонну платят за доставку продукции морем меньше, чем украинцы. Средние расценки на фрахт по маршруту Бразилия - Китай составляют 20-22 долл за тонну, из Австралии в Китай - 7-8 долл.

Себестоимость производства руды в Украине составляет 35-40 долл за тонну. Фрахт в Китай стоит 25-30 долл, а по данным журнала "Промышленные грузы" - 32-35 долл.

По данным журнала Dry Cargo, проект в "Южном" позволит грузовладельцам существенно снизить фрахтовые расходы. Сейчас загрузка судов класса Capеsize в Украине выполняется только с дозагрузкой на рейде, на что уходит 22-30 суток.

Новый терминал сможет обрабатывать суда класса Capеsize у причалов порта без дополнительной загрузки на рейде в течение четырех суток. Для этого надо обеспечить глубины 20-21 метр на подходном канале и 19-21 метр - у причалов.

|

| Источник: презентация Black Sea Gate Terminal. Нажмите для увеличения |

Пока "Портинвест" покупает участки и готовит их к строительству, Администрация морских портов Украины - АМПУ - проводит работы по дноуглублению, благодаря которому и станет возможна экономия на фрахте. До реформы, с февраля по июнь 2013 года, их финансировал государственный морской порт "Южный".

Работы обойдутся государству в 137 млн долл. В принципе, улучшение гидротехники в портах - это целевое использование средств, которые АМПУ получает в виде портовых сборов. Однако иные порты годами ждут финансирования таких работ.

Многолетним фаворитом является Одесский порт - именно на его улучшение тратятся портовые сборы. С появлением в "Южном" компании Ахметова он тоже смог получить деньги от государства.

В планах "Портинвеста" - существенное преобразование Мариупольского морского порта. Общий объем инвестиций - 257 млн долл.

Деньги собираются потратить на строительство зернового и контейнерного терминалов, нового складского комплекса по обработке грузов и комплекса навалочных и насыпных грузов. Однако срок начала работ неизвестен.

Особняком от проектов "Портинвеста" стоят логистические эксперименты Запорожского металлургического комбината, который уже два года пытаются интегрировать в группу "Метинвест".

В 2012 году новый менеджмент предприятия решил возобновить отправку продукции речным путем через Запорожский речной порт.

Комбинат использовал порт для транспортировки грузов и раньше - так отправлялось около 260 тыс тонн металлопродукции. Однако в середине 2000-х годов у "Запорожстали" и представителей речного порта случился конфликт.

Сейчас недоразумение замяли, и в 2013 году через речной порт отправили 500 тыс тонн грузов. Это шестая часть произведенного меткомбинатом металла.

Грузы перевозят небольшими судами "Укрречфлота" типа "река-море" водоизмещением 3,5-5 тыс тонн в Болгарию, Грецию и Турцию. На будущее планируют поставки в страны Восточной Европы и кавказского региона.

На "Запорожстали" говорят, что поставки продукции речным транспортом сократили сроки доставки продукции потребителям в среднем на 15 дней.

Наверняка отправлять металл таким путем выгоднее и финансово. Речные перевозки дешевле, чем транспортировка железной дорогой с перевалкой в морских портах. Однако компания не уточняет, сколько ей удалось сэкономить.

|

| Источник: презентация Black Sea Gate Terminal |

Миттал выжидает

В 2013 году меткомбинат "АрселорМиттал Кривой Рог" произвел 6,43 млн тонн стали. Более 80% продукции бывшей "Криворожстали" экспортируется за границу морем через Николаевский, Одесский порты и порт "Октябрьск".

С такими показателями производства и экспорта комбинат Миттала должен войти в число крупнейших частных терминалов страны, однако пока что он не предпринимает активных шагов в "дерибане" портов.

В 2012 году голландская ArcelorMittal Netherlands B.V. приобрела николаевскую стивидорную компанию "Никмет-терминал", которая обслуживала грузы "Запорожстали" и АМКР. В то время грузооборот терминала составлял 750 тыс тонн в год. За четыре причала стивидора Лакшми Миттал заплатил 23 млн долл.

После сделки николаевский стивидор получил более 50% экспортной продукции АМКР, тогда как до покупки на него приходилось 30-35% грузов предприятия.

При этом сократилась перевалка металла АМКР через Одесский порт, который ранее обслуживал 50% грузов комбината, и порт "Октябрьск", который прежде переваливал 15-20% металла из Кривого Рога.

Преимущества от покупки были немалые: корпоративные грузы обслуживаются без промедлений и очередей, деньги не уходят чужим компаниям.

Кроме того, очевидна и прямая экономия на железнодорожных перевозках. Расстояние между Кривым Рогом и Николаевом составляет 170 км - почти в два раза меньше, чем из Кривого Рога до Одессы - 300 км.

Терминал в Николаеве, возможно, смог бы обсуживать еще больше грузов АМКР, однако для этого потребовалось бы увеличить мощности инфраструктуры.

Однако пока Миттал инвестирует в портовой актив умеренно - там реконструируют склады и обновляют парк автопогрузчиков. Из крупных покупок - два портальных крана на фоне 11 старых, чего явно недостаточно. Из-за износа одного из них весной 2013 года случилась авария.

Вероятно, причиной осторожной портовой инвестиционной политики Миттала является некая правовая "зыбкость" в вопросе собственности.

"Никмет-терминал" с момента своего основания оперировал причалами государственного порта на основе договора о государственно-частном партнерстве с администрацией Николаевского морского порта.

Склады площадью 8,2 тыс кв м и земли взяты в аренду у Фонда госимущества Украины. В 2014 год срок действия договора с ФГИ истекает.

|

| Источник: презентация Black Sea Gate Terminal |

Иными словами, Лакшми Митталу придется заняться вопросом получения николаевского терминала в концессию. Пока он активности не проявляет. В АМПУ не поступали никакие предложения от компаний Миттала, и на рынке ничего не известно о разработке технико-экономического обоснования проекта.

Кроме Николаева, менеджменту АМКР интересен Измаильский порт, который как нельзя лучше подходит для отправки экспортных грузов в Европу. Еще несколько лет назад он обеспечивал транспортировку 6 млн тонн грузов.

Исход грузоотправителей из Измаильского порта начался в 2011 году после двукратного повышения расценок на услуги, которые инициировал начальник порта Юрий Фуртатов. Сейчас он возглавляет севастопольскую стивидорную компанию "Авлита", холдинг "Портинвест".

Весной 2012 года компания Ferrexpo Константина Жеваго, чья доля в общем объеме перевалки порта составляла 50%, прекратила отгружать руду Полтавского ГОК через Измаил. Жеваго нашел альтернативный путь в Европу: окатыши Ferrexpo в объеме 5 млн тонн начали перевозить по Дунаю баржами Helogistics.

Затем порт потерял и транзитные угольные грузы из России. В 2012 году грузооборот порта снизился до 2,9 млн тонн, убыток составил 26 млн грн.

Чтобы исправить положение дел, начальником порта назначили Андрея Ерохина. В 2013 году он лоббировал предоставление скидок на железнодорожные перевозки до порта и пытался ими заинтересовать металлургов.

Его усилия не остались бесплодными. К порту вновь проявили интерес. В частности, вернулась часть грузов Ferrexpo - 500 тыс тонн в 2013 году и около 1 млн тонн в 2014 году. Появились стальные полуфабрикаты корпорации ИСД.

В ноябре 2013 года АМКР отправил в Румынию через Измаил 7 тыс тонн железорудного сырья. На комбинате ожидают, что транспортировка железнодорожно-водным способом будет более выгодной по сравнению с исключительно железнодорожной перевозкой.

Судя по всему, эксперимент на комбинате признали успешным. Ерохин заявил, что Измаильский порт подписал с предприятием Миттала контракт на 2014 год, в соответствии с которым отгрузки руды составят 40 тыс тонн в месяц - за исключением зимнего времени, когда навигация по Дунаю невозможна.

В итоге, Измаильский порт в 2014 году сможет претендовать на улучшение своего экономического положение. Грузы от АМКР, ИСД и Ferrexpo позволят нарастить перевалку до 3,3-3,6 млн тонн. Однако есть и тонкость.

Весной 2013 года, приглашая грузоотправителей из горно-металлургического комплекса в порт, Ерохин обещал, что будет поддерживать вариант передачи Измаильского порта в концессию в виде целостного имущественного комплекса, а не в виде "раздробленных" причалов. Вполне возможно, что ему удалось заинтересовать крупный металлургический бизнес именно этим предложением.

|

| Фото Айрон Дестини |

ИСД в докризисные времена стремился обзавестись собственными перевалочными мощностями, как и АМКР. Вместе они даже планировали совместный проект строительства порта, который не был реализован.

С другой стороны, Миттал может добывать 10 млн тонн руды на двух железорудных предприятиях, которые входят в состав АМКР.

В последние годы экспорт украинской руды на заводы комбината в Польшу, Чехию и Румынию составлял около 1,5 млн тонн. Это немного, но перспективы роста добычи есть, особенно если Митталу достанется КГОКОР, интерес к которому британо-индийский бизнесмен проявлял многие годы.

Юбилей Ferrexpo в частном порту

Наиболее стройная и эффективная стратегия в портовом бизнесе выстраивается у компании Ferrexpo Константина Жеваго.

Она интересна тем, что реализована не только на бумаге. Терминал "ТИС-руда", совместное предприятие ТИС и Ferrexpo - доля 48,6% - по перевалке железорудного сырья и окатышей, построен в 2004 году. То есть Жеваго участвует в управлении морским терминалом уже добрый десяток лет.

Ferrеxpo PLC владеет 100% акций Ferrexpo AG, которой, в свою очередь, принадлежит 97,34% акций Полтавского ГОКа и 100% Еристовского ГОКа. Полтавский ГОК производит лишь окатыши - наиболее качественное и востребованное сырье. Он полностью ориентирован на экспортные рынки.

В 2013 году Ferrexpo произвела 10,8 млн тонн железорудных окатышей. Компания не имеет рынка сбыта внутри Украины, но диверсифицирует внешние рынки. Поставки осуществляются в Австрию, Словакию, Чехию, Германию, а также в Китай, Индию, Японию, Тайвань и Южную Корею.

Ferrexpo принадлежат лицензии на разработку наибольшего количества запасов железорудного сырья в Украине. Общие запасы на месторождениях Полтавского ГОКа - 15 млрд тонн из 32 млрд тонн, на которые выданы лицензии. Это серьезная база для роста производства, что задает темпы дистрибуции.

В распоряжении Ferrexpo - более 2 тыс грузовых вагонов и 140 барж, которые перевозят руду по Днепру, Дунаю, Рейну, а также терминал "ТИС-руда" в порту "Южный", перевалочные мощности которого составляют 5 млн тонн.

Ранее в терминале загружались суда водоизмещением до 85 тыс тонн. В 2011 году окатыши Полтавского ГОКа стали перевозить и судами Capesize водоизмещением 172 тыс тон. В 2012 году было закружено 17 судов, в 2013 году - 30 балкеров. От "панамаксов" в компании Жеваго планировали отказаться.

Два года назад компания Жеваго потратила 14,4 млн долл на судно Iron Destiny, которое используется для дозагрузки Сapesize на рейде в "Южном". Инвестиции окупаются: перевозки судами этого класса и своим флотом, по утверждению компании, позволили сократить расходы на фрахт в 2012 году на 21 млн долл.

В 2014 году Ferrеxpo планирует нарастить выпуск окатышей до 12 млн тонн, что потребует усиления логистической цепочки.

Однако в отличие от других украинских металлургических бизнесменов, Жеваго можно не опасаться инвестировать в портовой бизнес. ТИС - частный порт. Ему не надо работать по схеме концессии, которую регламентирует закон о портах.