В 2015 году может обанкротиться пятая часть российских банков - прогноз

При сохранении нынешней жесткой процентной политики более чем 280 банкам в 2015 году и 230 в 2016 году понадобится дополнительный капитал свыше 1,2 трлн и 1 трлн рублей.

Об этом пишут "Ведомости" со ссылкой на данные стресс-тестирования банков Центра макроэкономического анализа и краткосрочного прогнозирования.

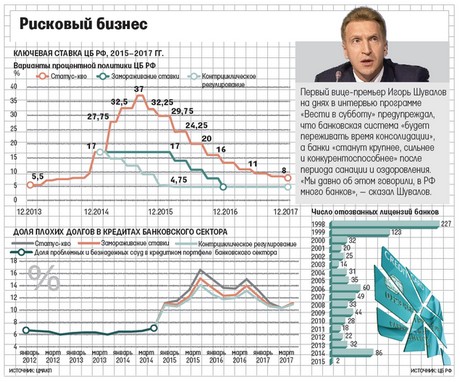

"С учетом экономических реалий и прогнозов наиболее вероятно, что при сохранении прежней политики ЦБ ключевая ставка будет расти и находиться в диапазоне от 17 до 37%, - говорит ведущий эксперт ЦМАКП Михаил Мамонов. - Получится что-то среднее между замораживанием и ростом, как обычно и бывает".

При сохранении нынешней жесткой процентной политики (сценарий "статус-кво" с ростом ставки до 37%) более чем 280 банкам в 2015 году и 230 в 2016 году понадобится дополнительный капитал свыше 1,2 трлн и 1 трлн руб - тогда они смогут закрыть дыры от роста проблемных долгов и не нарушить норматив достаточности капитала.

Часть средств могут внести собственники банков, исходя из среднегодовой нормы пополнения ими уставного капитала, получится 27% в год, отмечает Мамонов.

Без господдержки проблемы окажутся непосильными более чем для 200 банков в 2015 г. и 160 в 2016 г., им понадобится свыше 900 млрд и 500 млрд руб. соответственно, подсчитали эксперты ЦМАКП.

При замораживании ключевой ставки поддержка понадобится еще большему количеству банков и в еще больших размерах: более 1 трлн и 0,8 трлн руб. примерно для 250 и 230, оценивает ЦМАКП.

Объявленные меры господдержки в основном касаются крупнейших банков, отмечает Мамонов, "хотя около 25% средств из требуемой суммы, по нашим расчетам, понадобится 150 средним и мелким банкам за пределами топ-100".

Системно значимого эффекта в рамках сектора и страны они не несут, признает он, но считает, что эти банки тоже нужно поддержать, "если они пострадали от общих системных проблем, а не из-за собственной политики".

Накопившиеся системные проблемы в банковском секторе могут скачкообразно увеличить частоту банкротств на 8-10 п. п., предупреждает эксперт.

"В 2015 г. при ожидаемом падении ВВП на 3-5% из-за нарастания кредитных рисков 150-200 банков могут лишиться лицензий, - говорит Буздалин. - Это следствие не только кризиса, но и сформировавшегося в начале 2000-х годо устойчивого тренда на снижение темпов роста активов малых банков (за пределами топ-100).

На практике, по расчетам "Интерфакс-ЦЭА", это означает постепенный возврат банковской системы в 90-е гг., когда частота дефолтов составляла 15-16% в год.

По оценке Буздалина, абсолютное большинство мелких банков будут убыточны, поэтому говорить о докапитализации за счет прибыли не приходится, а владельцы не будут вкладывать средства в бесперспективный бизнес.

Проблемы могут быть и у отдельных крупных банков, рассуждает Буздалин. Однако государство поддержит банки, где много частных вкладов, ожидает аналитик Fitch Александр Данилов.

На топ-50 банков, которые могут претендовать на действующие механизмы докапитализации, приходится около 85% активов сектора, напоминает ведущий аналитик Промсвязьбанка Алексей Егоров, так что уход с рынка 200 и более банков за пределами топ-50 не будет критическим.

|

![]() Читайте нас также в Telegram. Подписывайтесь на наши каналы "УП. Кляті питання" и "УП. Off the record"

Читайте нас также в Telegram. Подписывайтесь на наши каналы "УП. Кляті питання" и "УП. Off the record"