Тест на офшорность, или Добро пожаловать домой

Український бізнес, який використовує лояльні європейські юрисдикції, незабаром може опинитися в складній ситуації.

Особливо бізнес, що працює в ЄС для мінімізації податкового навантаження, зниження тиску валютного регулювання або безпечного "паркування" активів.

Уже з січня 2024 року в ЄС починає діяти уніфікована процедура ідентифікації бізнесу як офшорного.

Компанії, які не мають достатнього рівня присутності та активності в країні реєстрації, ризикують отримати цей статус дуже швидко.

Усе завдяки затвердженій недавно парламентом ЄС новій версії ATAD 3 (anti-tax avoidance directive).

Якщо компанія не відповідає мінімальним вимогам "присутності" і може бути використана для отримання податкових переваг, буде визнана офшорною.

Ключове – "може бути використана", презумпція невинності тут не працює. Якщо структурно бізнес організований так, що це дозволяє уникати сплати податків, у ЄС уже саму можливість прирівняли до факту ухилення.

Директива продовжує лінію боротьби ЄС зі схемами, що дозволяють бізнесу отримувати неконкурентну перевагу у своїй країні. Ускладнюється використання договорів про уникнення подвійного оподаткування з метою арбітражу податків, по суті – ерозії податкової бази в країні, якій ця податкова база не належить.

Бізнес, визнаний офшорним, отримає штрафи, репутаційні проблеми і негативні податкові наслідки. Законодавці ЄС передбачили дворічну ретроспективу: у 2024 році компанії будуть аналізуватися за 2023 рік і навіть за 2022 рік.

Неприємності можуть очікувати і на бізнес-зв'язки. Незабаром офіцер банку або великої компанії з комплаєнсу та AML (Anti-Money Laundering – протидія відмиванню грошей – ЕП) запитає себе, чи виправдані ризики співпраці з партнером або клієнтом, які мають ознаки офшорної бізнес-структури.

Багато хто називає нову директиву "Кінець офшорам", хоча більше підійшла б назва "Ласкаво просимо додому".

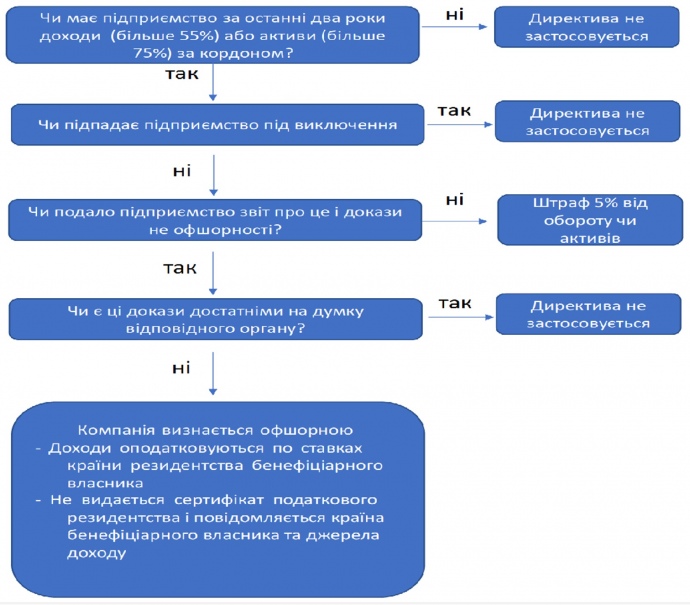

Ідентифікація підприємств з ризиком класифікації як офшорних

На першому етапі підприємство, що відповідає певному набору критеріїв, потрапляє до категорії ризикових. Відповідає за виявлення ризиковості саме підприємство. Якщо воно не виявить свою ризиковість – буде оштрафоване.

Уявімо: власник яхти з певними характеристиками має звернутися до реєстру боротьби з контрабандою наркотиків і заявити про себе як про потенційного контрабандиста. Якщо не заявить – його оштрафують на 5% від вартості яхти.

На наступному етапі потенційний контрабандист має зібрати документи, аналіз яких приведе до висновку, що ні він, ні його команда, ні яхта не брали, не беруть і не планують брати участь у такому злочині.

Уявімо тепер ідеального кандидата на статус ризикового у світі бізнесу. За доходами в нього два роки все пасивно: на 65% і вище – доходи від пасивної діяльності. Джерелами пасивного доходу є відсотки, дивіденди та роялті.

Інший варіант – він має в активах нерухомість, балансова вартість якої перевищує 75% від загальної балансової вартості активів.

Третій варіант – володіння активами, які генерують дохід у вигляді дивідендів та дохід від продажу акцій, балансова вартість яких перевищує 75% від загальної балансової вартості активів підприємства.

Наш ідеальний кандидат має займатися транскордонною діяльністю: протягом двох років мати понад 55% нерухомого чи іншого цінного майна за межами ЄС або щонайменше 55% доходів отримувати від транскордонної діяльності.

Якщо підприємство підходить під усі вказані пункти, воно дотрималося необхідних умов і потрапило до зони ризику визнання офшорним. Важливо, що до переліку компаній, віднесених до ризикових, автоматично матимуть доступ усі країни члени Євросоюзу, а "не автоматично" – усі інші країни.

Перевірка на відповідність мінімальним вимогам за критеріями "присутності"

Про свою відповідність критеріям ризикованості компанія зобов'язана повідомити профільному органу країни реєстрації, пройти перевірку на відповідність мінімальним вимогам "присутності" і переконати, що компанія працює в країні ЄС з реальними бізнес-цілями. Доказом "присутності" буде:

– наявність у підприємства офісу,

– наявність активного банківського рахунку в ЄС або рахунку електронних грошей у ЄС,

– відповідна кваліфікація хоча б в одного з призначених директорів.

Під критерії оцінки підпадають і штатні співробітники підприємства. Більшість з них повинні мати звичайне місце проживання в країні ЄС, де базується підприємство, і кваліфікацію для роботи, від якої підприємство отримує дохід.

Також проаналізують бізнес-діяльність підприємства та його звітність. За недотримання хоча б однієї з вимог або за наявності підозр, що якийсь критерій не дотриманий, компанія визнається офшорною.

Хто звільнений від перевірки на відповідність мінімальним вимогам "присутності"

Є винятки для підприємств за видами діяльності, які не підпадають під необхідність проходити перевірку:

– компанії, чиї цінні папери допущені до торгів на регульованому ринку,

– професійні учасники фінансового ринку та альтернативні інвестиційні фонди,

– холдингові компанії та підприємства, чиї активи складаються з цінних паперів, а бенефіціарні власники є податковими резидентами у тій самій державі ЄС.

Наявність ліцензії на фінансову діяльність, статус публічної компанії або інвестиційного фонду автоматично доводить чесність намірів компанії. Якщо повернутися до прикладу з яхтами, то наявність у капітана спеціальної ліцензії від уряду автоматично доводить, що він не контрабандист.

Схоже, планується відсікти від недобросовісного використання договорів про уникнення подвійного оподаткування середнього бізнесу і залишити лазівки для великого, з яким країни зможуть домовлятися, хто, скільки і коли має платити.

Як пройти тест на офшорність

Наприклад, маємо українську виробничу компанію Y, власник якої NN також володіє понад 20% компанії Х на Кіпрі. Джерелом пасивного доходу кіпрської Х є Україна, тобто щонайменше 55% доходів надходять з нашої країни або понад 75% усіх активів Х фізично розташовані в Україні.

Коли фірма Х буде кваліфікована як офшорна компанія, український бенефіціар NN з доходів від цінних паперів замість 9% заплатить 18%, а з доходів від дивідендів – 24% замість 14%. Цей приклад варіативний. Щоб визначити, чи є ризик потрапити до категорії офшорних, достатньо пройти тест.

Податкові перевірки та наслідки для компаній, визнаних офшорними

Якщо під час перевірки в органах країни ЄС вважають, що звітність компанії може викликати занепокоєння в іншої країни, вони мають попередити останню. Держава може звернутися до іншої держави з проханням перевірити податкового резидента, якщо підозрює, що він не дотримується критеріїв.

На компанії, що використовуються для уникнення сплати податків, не поширюватимуться податкові угоди держав, директиви ЄС про материнську та дочірню компанії і про відсотки та роялті за операціями компанії.

Підприємству, яке не довело своєї благонадійності, відмовлять у свідоцтві податкового резидента для використання за межами ЄС. Ще жорсткіший варіант – у свідоцтві зазначать, що підприємство не має прав на переваги угод про уникнення подвійного оподаткування за доходами. Своєрідна чорна мітка.

Крім податкових наслідків, для порушників вимог мінімальної присутності передбачені штрафи: щонайменше 5% від обороту у відповідному податковому році. Якщо підприємство має нульовий дохід або нижчий, ніж граничне значення, штраф ґрунтуватиметься на розмірі загальних активів.

Через рік побачимо, скільком буде сказано: "Ласкаво просимо додому".