Падение мировых фондовых индексов Краткосрочная коррекция или начало кризиса?

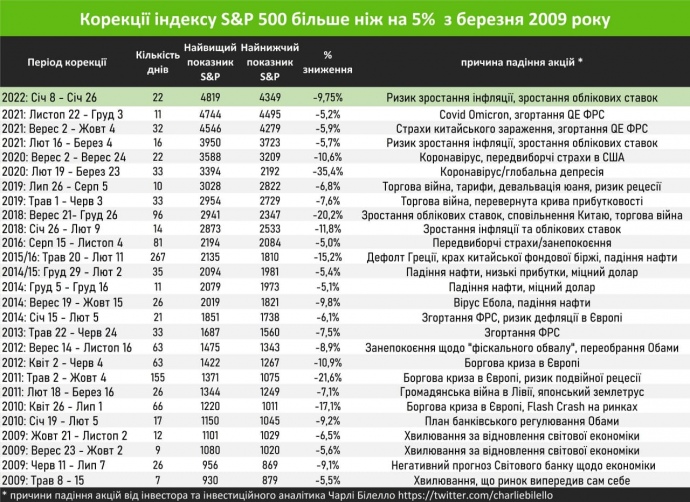

Початок року видався для фондового ринку США непростим – станом на 25 січня падіння найбільш відомого індексу американських акцій – S&P500 склало 8,5%.

У індекса акцій, що відслідковує динаміку технологічних акцій справи ще гірше – NASDAQ 100 втратив 13%. Трохи краще за "колег" почувається промисловий Dow Jones – втратив лише 5%.

Однією з головних причин зниження котирувань як окремих акцій так і індексів загалом можна назвати ротацію інвесторів з акцій "зростання" Growth у акції "вартості" Value.

Світова економіка потроху оговтується від наслідків пандемії і інвестори очікують, що попит на базові товари, сервіси та послуги буде стабільно високим.

За час карантину споживачі у США накопичили багато коштів, що будуть витрачатися на перельоти, відпустки, розваги, а отже можна очікувати на гарні квартальні результати компанії із цих секторів.

А от онлайн-сервіси та стрімінгові платформи навпаки втрачають темпи зростання. Як приклад, квартальний звіт Netflix, незважаючи на непогані операційні результати, призвів до падіння акцій на 20% за один день. Основна причина – зниження прогнозної кількості платних користувачів на тлі відкриття економік.

Загалом же падіння акцій Netflix від максимальних цін вже складає майже 50%. Також в аутсайдерах зараз компанії, що були перегріті минулого року – виробники відеокарт Nvidia та AMD, сектор напівпровідників.

Якщо подивитися на прогнози головних інвестиційних банків з Wall Street, то тут панує оптимізм: більшість із них прогнозує зростання індексу S&P500 за результатами 2022 року відносно значень 2021 року.

Звичайно, є і кілька банків, що мають негативне бачення, проте консенсус-прогноз – зростання на 8% за підсумками року, якщо ж додати до цього зниження на 8%, що відбулося з початку року – то маємо дуже симпатичний апсайд.

Головним ворогом цього року гравці бачать ФРС – яка поки що зовсім не справляється зі своїм головним завданням – контролем за інфляцією, що наразі є найвищою за 40 років.

Серед інвесторів є побоювання, що ФРС може почати більш швидке згортання програми кількісного пом’якшення, а там вже й до екстреного підняття облікових ставок недалеко.

В очікуванні зменшення темпів друку грошей інвестори переосмислюють вкладення в компанії, у яких багато боргів, та тих, що мають нестабільну фінансову модель – таким компаніям останні два роки роздавали безліч авансів і багато з них їх не виправдав.

У циклі зростання інфляції та невідворотного підвищення облікових ставок більшість прагне входити з інвестиціями у циклічні та Value компанії.

Наприклад, акції всесвітньо відомої компанії Berkshire Hathaway Уоррена Баффета з початку року додають три відсотки, найбільші американські банки в очікуванні підвищення економічної активності також демонструють зростання на 5-7%.

Акції нафтових конгломератів – British Petroleum та Total радують власників ростом на 18% та 14% відповідно, а стабільний грошовий потік від провадження основної діяльності дозволяє нафтовикам платити щоквартальні дивіденди на рівні 5-6% річних.

Таким чином, початок року проходить під прапором stock picking — вибору окремих акцій, а не інвестування у широкий ринок.

Проте слід пам’ятати, що інвестиції – це швидше марафон, аніж спринт і підсумки краще підбивати спираючись на більш довгий інтервал.