Кто в Украине больше всего уклоняется от уплаты налогов

За розрахунками Мінекономіки, рівень тіньової економіки в Україні знизився із 40% до 28% у 2019 році, але у 2020 році знову зріс до 30%.

Це зависокий показник порівняно з розвиненими країнами, але схожий на показники країн, що мають схожі врядування і доходи на душу населення.

Показово, що частка тіньової економіки зменшилася в роки, коли був істотно скорочений перерозподіл через державні фінанси (2015-2018), і зросла після збільшення загальнодержавних видатків до більш ніж 45% ВВП.

Це природно, враховуючи, що тінізація є закономірною відповіддю економіки на надмірне (особливо порівняно з якістю держпослуг) податкове навантаження.

Наявність усе ще великого тіньового сектору, з одного боку, не дає змоги зменшити номінальне податкове навантаження, а з іншого – спотворює умови конкуренції. І перше, і друге, своєю чергою, сприяє тінізації.

Тому для сталого економічного розвитку країни важливо мінімізувати схеми ухилення від сплати податків як за допомогою адміністративних заходів, так і шляхом спрощення регулювання та зменшення податкового навантаження. У першу чергу, йдеться про найбільш шкідливі для економіки прямі податки.

В Україні більшість податкових надходжень втрачається через масштабні інструменти ухилення від сплати податків та агресивне податкове планування великими та надвеликими підприємствами. Завдяки своїм неформальним зв’язкам вони мають значні можливості для уникнення сплати податків.

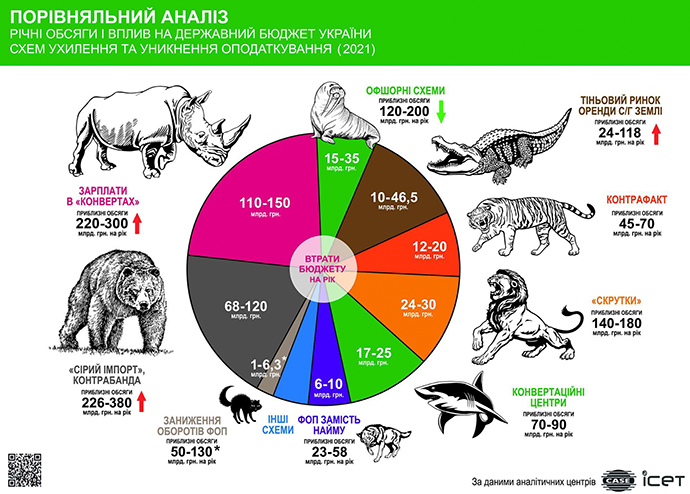

Про це свідчать аналіз ключових схем уникнення оподаткування та розрахунки обсягів збитків для держави від цих схем Інституту соціально-економічної трансформації та Центру соціально-економічних досліджень "CASE Україна".

Набір інструментів для уникнення оподаткування в Україні не надто відрізняється від інших країн і залишається майже незмінним протягом останніх пʼяти років. Проте сама структура уникнення оподаткування змінюється.

Структурні зміни, зміни до законодавства та економічна криза призвели до зростання обсягів зловживань за певними схемами (зарплати "в конвертах", порушення митних правил, контрабанда, корупція на кордоні) і до зменшення зловживань за іншими схемами (офшорні схеми, схеми з мінімізації ПДВ).

Змінився лідер серед найбільших схем мінімізації сплати податків (була оновлена методологія розрахунку та отримані нові дані). Найбільші зловживання у 2020 році спостерігалися за схемою "заробітні плати "в конвертах". Втрати бюджету оцінюються 110-150 млрд грн на рік.

Чотирирічний лідер – контрабанда та порушення митних правил (маніпуляції з митною вартістю, перерваний транзит, поштові схеми, "піджаки", пряма контрабанда) – відійшов на друге місце (70-120 млрд грн на рік). Обсяги цих схем зросли за останній рік порівняно з попередніми роками.

Значний тіньовий ринок праці склався внаслідок того, що Україна є слабко конкурентною державою за рівнем податків на працю. Країна лідирує серед держав, подібних за рівнем економічного розвитку, за розмірами податків і обов'язкових внесків, які компанії сплачують з фонду оплати праці.

Крім того, Україна має архаїчне трудове законодавство, яке не відповідає актуальним потребам ринку праці та створює численні необґрунтовані бюрократичні перепони як для самореалізації найманих працівників, так і для підвищення конкурентоздатності роботодавців.

Високий рівень сірого імпорту й контрабанди тримається через нереформовану Державну митну службу. Її трансформація має передбачати набір співробітників на відкритих конкурсах, встановлення для них гідних заробітних плат, автоматизацію процесів, персональну відповідальність співробітників.

Також досі відсутній обмін митною інформацією з країнами-сусідами і торговельними партнерами країни, не впроваджена комплексна національна електронна модель контролю за переміщенням товарів через кордон.

Офшорні схеми внаслідок високої та висхідної вартості обслуговування, що обумовлюється новими світовими стандартами податкової прозорості (antiBEPS, FATCA, ATAD, BEPS 2.0, КІК), отримують ознаки елітарності, тобто залишаються доступними великим компаніям і заможним українцям.

Обсяги витоку прибутків за кордон ще високі, але за останній рік зменшилися і становлять 120-200 млрд грн на рік (15-35 млрд грн втрат бюджету на рік).

Проте інші популярні, але менш масштабні за обсягами інструменти ухилення та уникнення оподаткування демонструють різнонаправлені тренди. За новими даними, обсяги зловживань іншими інструментами такі.

Схеми тіньового ринку оренди землі та аграрної продукції. Приблизні річні обсяги – 24-118 млрд грн, потенційні втрати бюджету – 10-46,5 млрд грн.

Розкрадання ПДВ (незаконне відшкодування з бюджету при експорті, фіктивне підприємництво, підміна товару ("скрутки"), "карусельні" схеми). Приблизні річні обсяги – 144-180 млрд грн, потенційні втрати бюджету – 24-30 млрд грн.

Контрафакт. Приблизні річні обсяги – 85-105 млрд грн, потенційні втрати бюджету – 38-43 млрд грн.

Викривлення бази оподаткування (приховування обсягів продажу). Приблизні річні обсяги – 50-130 млрд грн, потенційні втрати бюджету – 1-6,3 млрд грн.

Зловживання податковими пільгами і спеціальними режимами. Приблизні річні обсяги – 23-58 млрд грн, потенційні втрати бюджету – 6-10 млрд грн.

Загальними рекомендаціями експертів для подолання найбільших схем з ухилення від сплати податків кілька років залишаються такі.

1. Інституційна реформа Державної митної служби, налагодження обміну митною інформацією з усіма країнами.

2. Підвищення матеріального забезпечення прикордонників, у першу чергу оплати праці, для зменшення корупційних чинників.

3. Забезпечення ефективної роботи Бюро економічної безпеки як єдиного органу з боротьби з економічними злочинами, громадський контроль БЕБ.

4. Лібералізація архаїчного трудового законодавства, приведення його до сучасних реалій (законопроєкти №5371 та №5388).

5. Зниження навантаження на фонд оплати праці до 20-25% сукупно, компенсація недонадходження до бюджету шляхом скорочення неефективних видатків і модифікації податків на землю та майно (збільшення їх частки у ВВП).

6. Заміна надто широкої фіскалізації другої і третьої груп платників ЄП на спрощеній системі на застосування РРО винятково ризиковими категоріями платників, визначеними додатково через торговельні площі та товарний асортимент. Передбачити механізми стимулювання покупців отримувати чеки.

7. Радикально спростити адміністрування податків та зробити його набагато менш уразливим до корупційного тиску, зокрема через реформу корпоративного податку (впровадження податку на виведений капітал).

Очевидно, що схеми мінімізації податків не зникають, а деякі навіть розвиваються. Проте в останні роки були вжиті заходи з їх мінімізації: ухвалені потужні деофшоризаційні закони, відкрився ринок сільськогосподарських земель, податкова служба почала ефективно боротися із схемами.

Перші наслідки цих заходів уже помітні: скорочуються офшорні схеми та схеми з ПДВ на внутрішньому ринку, майже зникли схеми з відшкодуванням ПДВ, значно поліпшується якість роботи податкової служби з платниками.

Проте найбільші схеми – тіньові зарплати і сірий імпорт – зростають. Для їх мінімізації слід змінити законодавство і провести інституційні реформи.