Инсайдерское кредитование: что нельзя забыть, что не стоит повторять

Кредитування пов'язаних осіб або інсайдерське кредитування — проблема, яка з'явилася на порядку денному в Україні відносно недавно.

Раніше при погляді на виконання нормативу, що обмежує таке кредитування, складалося враження, що вітчизняний фінансовий сектор — зразок прозорості.

Попри низьку якість інститутів, неефективне врядування та нестачу верховенства права, банківський сектор не демонстрував ознак інсайдерських зв'язків.

Все змінилося у 2015 році. Розкриття власників та кінцевих бенефіціарів банків разом з розпочатою Нацбанком роботою з ідентифікації пов'язаних осіб показала важку правду про масштаб інституціональних спотворень у банківській системі.

Те, як легко банки могли виводити кошти, а власники бізнесів отримувати кредити, пояснювалося просто: ураження сектора метастазами інсайдерських зв'язків.

Дивно, що раніше НБУ не робив кроків з ідентифікації масштабів інсайдерського кредитування попри формальну підставу у вигляді відповідного нормативу.

Причина очевидна: в умовах незахищеності прав кредиторів, непрозорості бізнесу та рейдерства інсайдерське кредитування виявилося чи не єдиним прийнятним варіантом фінансування бізнес-груп.

Це спричинило створення політичного середовища, яке толерувало нарощування кредитування без зв'язку з принципами забезпечення фінансової стабільності і мінімізації ризиків експропріації коштів вкладників та платників податків.

У такому політичному середовищі для слабкого регулятора дотримуватися власних регуляцій було навіть небезпечно. Є ще один нюанс: олігархічний банкінг.

Олігархізм утворюється як певна олігополія, яка підтримує статус-кво щодо захоплених активів, а тому може вдаватися до експансії завдяки новим активам.

Оскільки кожне розширення бізнес-групи може послабити політичні позиції іншої, створюються фундаментальні інституційні передумови до утворення фінансових коконів, в рамках яких фінансування компаній здійснюється банками, що мають одних і тих самих власників.

Якщо взяти до уваги, що експансія бізнес-груп можлива шляхом суттєвого підвищення боргу і що збільшення боргу є своєрідною страховкою від рейдерства, а ринок капіталу відсутній, то виходить, що саме інсайдерське кредитування повинно бути основним каналом видачі великих кредитів.

Для тестування цієї гіпотези були обрані українські банки з приватним капіталом.

Емпіричними даними є показники економічних нормативів: Н9, що регулює обмеження кредитування пов'язаних осіб, до 25% (з червня 2015 року Н9 об'єднав нормативи Н9 та Н10, використано перераховане значення), та Н8 — норматив великих кредитних ризиків, не повинен перевищувати восьмикратну величину регуляторного капіталу. Дані тільки платоспроможних банків на відповідну дату.

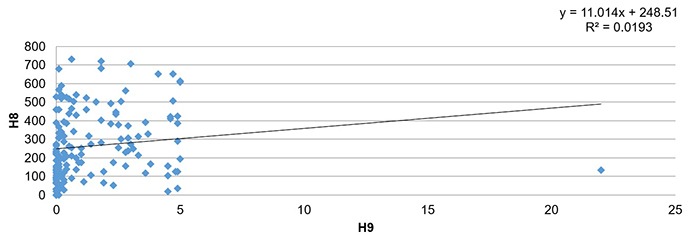

Як видно з розташованого нижче графіка, на початок 2014 року приватні банки демонструють майже ідеальне уникнення інсайдерського кредитування.

Інсайдерське кредитування та великі кредитні ризики банків з приватним капіталом, 1 січня 2014 року

Тільки один банк рапортував про наявність такого кредитування в межах 25% нормативу, інші намагалися не показувати перевищення навіть 5%. Складалося враження, що більшість приватних банків перебувають у вкрай комфортній позиції і жодним чином не демонструють індивідуальних і не генерують системних ризиків.

Прийнявши такі цифри за факт, можна подумати, що банківська криза 2014-2016 років — це прояв брутальної діяльності злих фінансових геніїв.

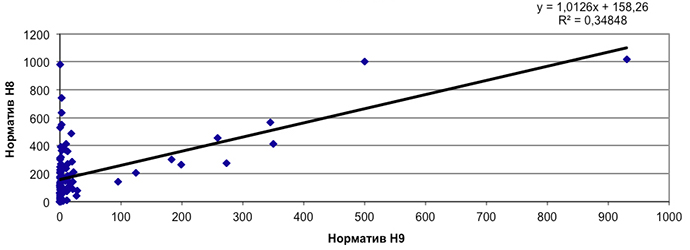

Однак встановлення власників, кінцевих бенефіціарів банків та позичальників, зміни в підходах до банківського нагляду і цілеспрямована робота з ідентифікації пов'язаних осіб вже за два роки показала іншу картину.

Інсайдерське кредитування та великі кредитні ризики банків з приватним капіталом, 1 січня 2016 року

З'явилося дві тенденції. Деякі банки демонструють великі кредитні ризики в певних межах інсайдерського кредитування, а деякі — повністю сконцентровані на ньому. Тобто кредитування власниками банків своїх бізнесів для цілої групи фінансових установ перетворилося на ключову рису бізнес-моделі.

Такі компанії навряд чи позичили б кошти на ринку навіть через небажання інших банків кредитувати не своїх. Кредитні ризики істотно підвищилися. Система стала заручницею виконання бізнес-групами зобов'язань перед своїми банками.

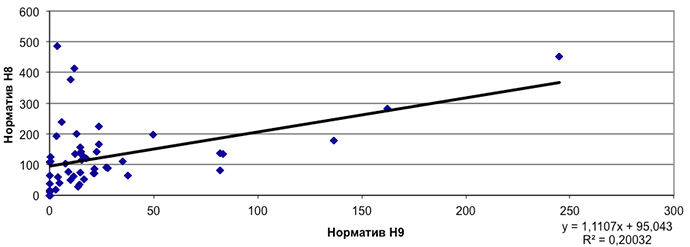

Наступний графік показує, що попри зменшення кількості банків щільність зв'язку між ступенем невиконання нормативу Н9 та великими кредитними ризиками істотно підвищилася. Що в таких умовах означає "відновлення довіри до банків"?

Для регулятора – докапіталізація банків, реалізація програм з приведення значення нормативу Н9 до визначених регуляцією (зменшення кредитування інсайдерів), зменшення ризиків концентрованого кредитування, створення ринкового середовища функціонування кредитного ринку.

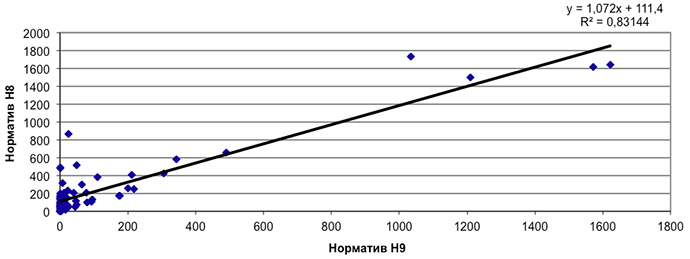

Інсайдерське кредитування та великі кредитні ризики банків з приватним капіталом, 1 січня 2017 року

Попри явний політичний опір змінам в підходах НБУ до виконання його власних регуляцій, характер зв'язків між аналізованими показниками вказує, що обумовленість великих кредитних ризиків кредитуванням пов'язаних осіб продовжує зберігатися, але рівень ризиків систематично знижується.

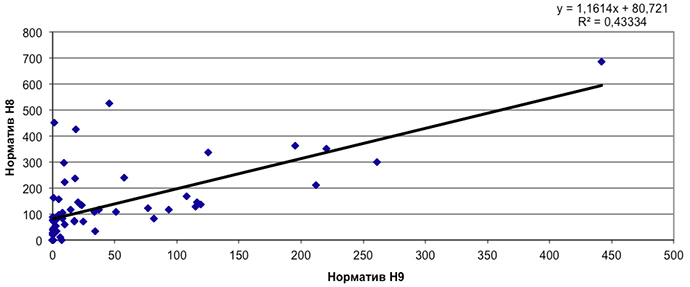

Інсайдерське кредитування та великі кредитні ризики банків з приватним капіталом, 1 січня 2018 року

З графіка видно, що ступінь варіації значень обох показників на початку 2018 року істотно знизився. Дедалі чіткішою є тенденція сегментації банків за характером бізнес-моделі. Для одних — це концентрація на кредитуванні інсайдерів, для інших — надання кредитів інсайдерам, але в дозованих межах.

Наступний графік це підтверджує. Позитивні зміни очевидні. Ризики знижуються, але простір для прогресу залишається.

Інсайдерське кредитування та великі кредитні ризики банків з приватним капіталом, 1 січня 2019 року

Поступове послаблення щільності зв'язку між нормативами Н9 та Н8 після 2017 року в загальному вказує на те, що банківська система починає шукати стежку подальшого функціонування в нових регуляторних реаліях.

Однак загрозливі тенденції щодо олігархічного реваншу та втрати НБУ незалежності можуть швидко відновити старі фінансові практики.

Короткозора політична доцільність, яка шукає зв'язки між кредитуванням та економічним зростанням, може перекреслити реформи, зорієнтовані на розвиток ринків капіталу та впровадження корпоративного управління в компаніях.

З викладеного можна зробити кілька політико-економічних висновків.

Перший: якщо здатність бізнес-груп до експансії визначається інсайдерськими зв'язками, то будь-які зміни у регуляторному середовищі будуть сприйматися як порушення олігархічного статус-кво.

Другий: банки не розглядають рух у бік прозорості та приведення ризиків у відповідність до регуляцій як можливий, оскільки існує недовіра, що інші будуть діяти так само. Індивідуально-раціональні рішення щодо периметрів інсайдерських зв'язків призводять до появи системної вразливості.

Третій: рівень номінальної та реальної облікових ставок НБУ не дратує доти, доки є можливості для інсайдерського кредитування. Як тільки такі можливості закриваються, облікова ставка і регуляції центрального банку стають предметом політичного невдоволення, генеруючи опір його незалежності.

Четвертий: чим повільніші будуть зміни, орієнтовані на розвиток ринків капіталу та поглиблення корпоративного кредитування, чим більше банки будуть обмежені у розвитку альтернативних кредитних практик.

Стагнація кредиту буде розглядатися як індикатор дратівливих дій регулятора, навіть якщо останній забезпечуватиме виконання власних регуляцій.

П'ятий: в непрозорій банківській системі концентрація ризиків не викликає застережень, якщо вона супроводжується експансією бізнес-груп.

Ліквідація таких ризиків у системі з вищим рівнем прозорості змінює умови експансії бізнес-груп і вимагає від них нової бізнесової самоідентифікації, яка далеко не завжди генерує політичну підтримку реформ.

Шостий: у передвиборний період пошук політичної самоідентифікації окремих соціальних акторів може провокувати невдоволення попередніми змінами.

Внаслідок цього реформи можуть опинитися у підвішеному стані, тиск на регулятора посилиться, а показники динаміки кредитів перетворяться на "доказову базу" з уже звичною підміною формою змісту.

* * *

Думка, що інсайдерські кредити, які сприяють розвитку бізнесу, є меншим злом в умовах незахищеності прав кредиторів, нагадує емпатію заручників під час Стокгольмського синдрому. Хіба можна підривати регуляторну спроможність центрального банку морально-етичною інтерпретацією "позитивів від порушень"?

За такий наратив ми поплатилися і відсутністю розвинутого ринку капіталів, і банківськими кризами, і NPL-ми, і повільним зростанням. Відхід від змін в напрямку розвитку цивілізованої фінансової системи, утвердження інституту незалежності регуляторів та перемоги верховенства права буде черговим бігом по колу.

Стаття написана в рамках проекту KSE Voice