Курьерская эволюция: займут ли почты нишу на рынке финансовых услуг

Девіз одного з поштових операторів світу звучить так: "Ні сніг, ні дощ, ні спека, ні темрява не перешкодять нашим кур'єрам доставити ваше відправлення вчасно".

Крім пересилання поштових відправлень, глобальним трендом стало наділення поштових операторів повноваженнями щодо надання окремих фінансових послуг.

У 2017 році на саміті держав-учасниць "Великої двадцятки" були затверджені принципи розвитку цифрової фінансової інклюзії.

Держави домовилися використовувати всі доступні канали для підвищення рівня доступності фінансових послуг для населення, включаючи поштові відділення.

Час показав, що поштові оператори виявилися дієвим каналом для поширення фінансової інклюзії. За статистикою Всесвітнього поштового союзу, вже близько 1 млрд людей користуються фінансовими послугами через "поштовиків".

Перелік фінансових послуг, які мають право надавати поштові оператори, кожна країна визначає самостійно: від готівкових переказів до відкриття поточних та депозитних рахунків для населення.

В Україні можливості поштових операторів досі зводилися до однієї послуги — поштового переказу. Враховуючи динамічний розвиток безготівкової економіки, використання платіжних карток, платежів в інтернеті та активне впровадження інноваційних сервісів, "поштовикам" було складно відповідати вимогам часу.

Останні ініціативи Національного банку покликані суттєво змінити цей стан речей.

Які нововведення запровадив Нацбанк

З метою імплементації норм закону "Про валюту та валютні операції", з 7 лютого 2019 року Нацбанк дозволив операторам поштового зв'язку надавати послуги з переказу коштів у національній та іноземній валютах, а також здійснювати готівковий обмін валют за умови отримання відповідних ліцензій регулятора.

Вітчизняні ринки переказу коштів та обміну валют тривалий час були традиційною сферою діяльності банків та небанківських фінансових установ.

Крім банків, переказувати кошти у національній валюті мали право 63 небанківські фінансові установи, обмінювати валюти — 32 небанківські фінансові установи, переказувати кошти в іноземній валюті — п'ять небанківських фінансових установ.

Також ці послуги має право надавати національний оператор поштового зв'язку "Укрпошта". Особливий статус національного оператора передбачений документами Всесвітнього поштового союзу, учасником якого є Україна.

Водночас, крім "Укрпошти", в Україні функціонують 40 інших операторів поштового зв'язку, які в сукупності мають близько 15 тис відділень по всій країні. Оскільки кожен третій українець не має банківського рахунку, розгалужена мережа поштових відділень здатна підвищити доступ населення до фінансових послуг.

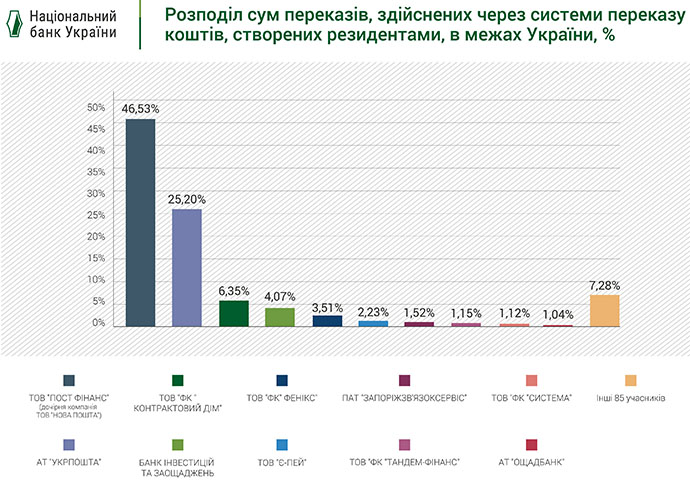

Про значні можливості інфраструктури поштових операторів свідчить статистика.

За результатами 2018 року абсолютним лідером на ринку внутрішньодержавних переказів стала дочірня компанія "Нової пошти" ТОВ "Пост фінанс", через яку здійснено близько 47% переказів коштів у межах України через системи переказу, створені резидентами. Друге місце, близько 25%, посіла "Укрпошта".

Оператори поштового зв'язку мають право надавати послуги з переказу коштів у національній валюті в дещо "звуженому" форматі поштового переказу. Це суттєво зменшує їх можливості порівняно з повноцінною послугою переказу коштів у національній валюті, яку вони змогли б надавати на підставі ліцензії НБУ.

Також "поштовики" не мають права здійснювати переказ коштів в іноземній валюті та надавати послуги з обміну валют, крім "Укрпошти".

Саме тому поштові оператори, які бажають надавати ці послуги, вимушені йти довгим шляхом: створювати окремі компанії, отримувати для них статус небанківських фінансових установ, реєструвати їх у Нацкомфінпослуг і лише після цього звертатися до Національного банку для отримання відповідних ліцензій.

Останні нововведення Нацбанку покликані суттєво скоротити цей шлях.

Яким вимогам повинні відповідати поштові оператори

Відтепер усі поштові оператори зможуть отримати ліцензії Нацбанку на здійснення обміну валют та на переказ коштів за умови відповідності вимогам регулятора. Так, для отримання ліцензії на переказ коштів у національній валюті поштовий оператор повинен мати власний капітал у розмірі не менше 10 млн грн.

Аналогічний власний капітал необхідно мати і для отримання ліцензії на переказ коштів в іноземній валюті, за умови, що переказ коштів здійснюватиметься без використання готівки, наприклад, шляхом виплати переказів на платіжні картки.

Для отримання ліцензій на здійснення діяльності з обміну валют та на переказ коштів в іноземній валюті з використанням готівки мінімальний розмір власного капіталу повинен становити не менше 5 млн грн. Такий розмір капіталу дає змогу відкрити до 50 пунктів обміну валют. Кожне наступне збільшення кількості пунктів на 50 одиниць потребуватиме збільшення власного капіталу на 5 млн грн.

Незмінними залишаються основоположні "три кити" ліцензійних умов, які Національний банк висуває всім своїм ліцензіатам: прозора структура власності, бездоганна ділова репутація власників та керівників, зрозумілий та економічно обґрунтований бізнес-план діяльності з достатніми ресурсами для його реалізації.

Ліцензії операторам поштового зв'язку Національний банк видаватиме, як і іншим ліцензіатам, безстроково. Водночас після отримання ліцензії вони нарівні з іншими ліцензіатами стануть об'єктами нагляду регулятора.

За порушення законодавства під час надання фінансових послуг НБУ зможе застосовувати заходи впливу, ґрунтуючись на ризик-орієнтованому підході.

Залежно від суті порушення Нацбанк зможе видати письмове застереження про усунення порушення, накласти штраф, тимчасово обмежити, зупинити чи припинити здійснення окремих операцій, призупинити дію ліцензії чи відкликати її.

Чому НБУ приділяє таку увагу поштовим операторам

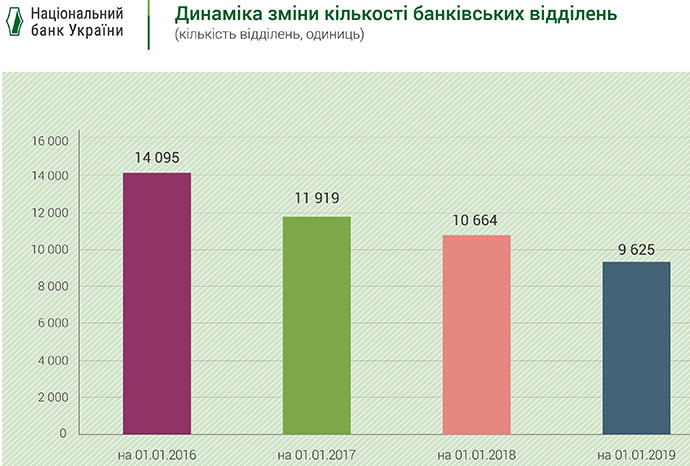

Протягом останніх років спостерігається незмінний тренд — скорочення кількості банківських відділень у регіонах. Так, якщо 1 січня 2016 року банки мали 14 095 відділень по всій території України, то на початку 2019 року загальна кількість банківських відділень скоротилася до 9 625.

Оптимізація витрат банків, у тому числі шляхом закриття відділень, стала одним з факторів, який дозволив після збиткових для банківської системи 2014-2017 років за результатами 2018 року вийти на позитивний фінансовий результат.

Однак така оптимізація мереж зменшує можливості населення з доступу до фінансових послуг, особливо в сільських та віддалених населених пунктах.

Переконаний, що вихід нових учасників на ринки переказу коштів та обміну валют покращить доступ населення до цих послуг, допоможе зробити ці ринки більш конкурентними, а послуги — більш якісними для споживача.