Венчурные инвестиции: почему подавлять эмоции — вредно для бизнеса

Принято считать, что венчурный инвестор должен "отключать" эмоции и руководствоваться только разумом.

Но отключить эмоции невозможно, а подавлять их — вредно для бизнеса. Более того, эмоции помогают в инвестировании, если правильно с ними работать.

Мир больших денег и сильных эмоций

Самый эмоциональный момент за все время в бизнесе я испытал, когда принял решение основать фонд GR Capital. Это означало выход за привычные рамки, с локального уровня — в мир глобальных инвестиций.

Еще сильные эмоции вызывает осознание масштабов сферы. От миллиардной прибыли отделяет одна сделка, нужно только предугадать, какой стартап выстрелит. Невероятный контраст по сравнению с инвестированием в традиционные бизнесы, где даже самые оптимистичные оценки прибыли заранее известны.

Волнительно инвестировать в те сферы, где у проектов нет потолка развития, а один стартап может кардинально изменить отрасль. Когда сотрудничаешь со стартапами, делающими жизнь людей лучше, испытываешь удовлетворение не только от прибыли, но и от причастности к изменениям.

Какие эмоции испытывает инвестор

Barclays провел пятилетнее исследование, наблюдая за большим числом инвесторов. Аналитики визуализировали "Цикл эмоций инвестора".

Цикл начинается с безразличия. Затем приходят оптимизм и приятное возбуждение, предвкушение выгодной инвестиции. Когда стартап переживает трудности, инвестор может чувствовать страх или разочарование.

Исследование подтверждает, что негативные эмоции — норма в определенных точках развития. Баланс оптимизма и осторожности помогает совершать оптимальные сделки.

Что определяет эмоциональный фон

Инвестор испытывает спектр эмоций: это и возбуждение в предвкушении сделки, и жажда заработка, и азарт. Если проект переживает трудный период или на рынке неблагоприятная ситуация — вполне естественно, что инвестор может испытывать разочарование, злость или гнев.

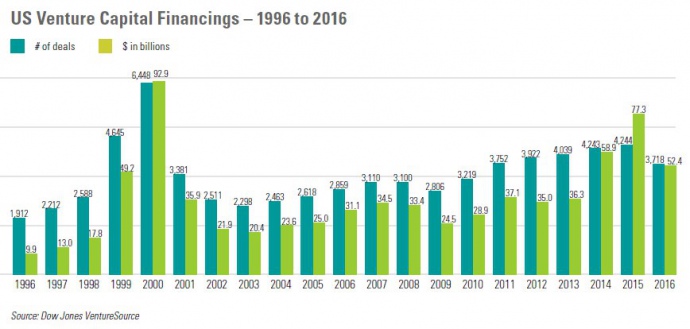

Рынок сильно влияет на эмоциональное состояние инвесторов. Harvard Law School приводит график Dow Jones VentureSource, на котором виден бум доткомов в 2000-м и последовавший за ним кризис.

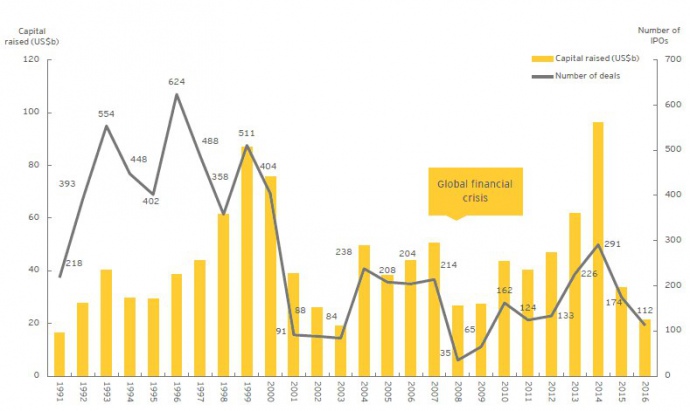

В другой статье HLS рассматривает, как менялся рынок IPO в США. На графике EY отмечен кризис 2008 года, когда количество IPO было рекордно низким.

Многие инвесторы не смогли выгодно завершить цикл инвестирования, поэтому в следующие годы VC относились к сделкам очень осторожно и общий объем инвестированных денег рос медленно.

FOMO инвестора: боремся со страхами

Стоит отдельно выделить FOMO (fear of missing out) и FOLD (fear of losing dollar). Постоянный страх упустить перспективный проект — то, что объединяет практически всех венчурных инвесторов: и у основателей фондов, и у limited partners.

Единственный способ бороться с FOLD и FOMO — принять тот факт, что вы действительно можете пропустить несколько интересных сделок, и это не конец света.

Генеральный партнер ONEVC Педро Соррентино советует посмотреть антипортфолио Bessemer Venture Partners. Это старейшая венчурная фирма США, у которой под управлением 4 млрд дол. За свою историю они провели более 120 экзитов через IPO и более 150 — через слияния и поглощения.

В портфолио фирмы — LinkedIn, Twitch, Shopify, Pinterest, fiverr, Skype и сотни других компаний. В антипортфолио — Apple, Airbnb, Facebook, Google, PayPal, Tesla. И ничего, работают дальше. И зарабатывают.

FOMO и FOLD — катализаторы ранних раундов

FOMO и FOLD наиболее коварны на ранних стадиях, когда сложно точно оценить компанию. Инвесторы часто вкладываются в молодые стартапы именно под воздействием FOMO.

На seed stage возможна самая большая прибыль, поэтому хочется профинансировать будущего "единорога" как можно раньше. Но и риски проиграть здесь намного выше, так что не позволяйте FOMO вами управлять.

Мы сфокусированы на series A – C, инвестируем на этапе sustainable growth, когда уже можно с большой вероятностью предсказать, как компания будет развиваться и сколько денег она принесет инвестору.

Если говорить упрощенно, с помощью наших денег компания будет не проверять гипотезы, а масштабироваться на новые рынки и сегменты, используя уже проверенные тактики.

Эмоциональный интеллект в мире стартапов

Перейдем к общению со стартапами. Fast Company приводит цитаты восьми VC, о том, что эмоциональный интеллект (EQ) жизненно необходим для фаундера. С этим сложно спорить. Высокий EQ позволяет адекватно реагировать на критику, собирать сильную команду и мотивировать ее, решать конфликты и справляться со стрессом.

Часто инвесторы на этапе знакомства специально давят на фаундеров, задают жесткие вопросы. Одна из целей — проверить, готов ли основатель к стрессовым ситуациям.

Разумеется, всегда стоит оставаться в рамках приличия и не путать жесткость с жестокостью. А для этого важно сделать "домашнюю работу" и удостовериться, что проект готов к инвестированию и сотрудничеству с вашим фондом. Мы в GR Capital выстроили процесс так, что неподходящие проекты отсеиваются аналитиками и до синьоров фонда не доходят.

Важно понимать, что жесткость и давление (разумное!) оправданы только до заключения сделки. Подписывая соглашение о финансировании, вы с компанией оказываетесь в одной лодке.

Мы поддерживаем фаундеров портфельных компаний, помогаем с развитием бизнеса, стратегией, построением команды. Эмоционально привязываемся, и это мотивирует участвовать в жизни проекта, делиться ресурсами и вместе достигать целей.

Как работать с эмоциями

AIG Funds называет период снижения на рынке величайшей возможностью для роста. А период активного роста чреват сверхуверенностью, которая порождает рискованное поведение.

Если вы научитесь рефлексировать свои эмоции, то сможете использовать их как ресурс. Оптимистичные периоды помогут зарядиться мотивацией, а пессимистичные — стать осторожнее и просчитывать на три шага вперед.

Стоит придерживаться таких рекомендаций:

- Принять, что и позитивные, и негативные эмоции — часть одного цикла.

- Иметь несколько запасных планов — для разных сценариев.

- Понимать свою мотивацию и цели: инвесторы, которые имеют долгосрочное видение, не паникуют, когда рынок падает, и в конечном итоге чаще выигрывают, оставаясь верными стратегии.

- Признать, что рынок невозможно предугадать. Это поможет воспринимать резкие изменения более сдержанно и продолжать реализовывать стратегию.

Главное преимущество эмоционального инвестирования

Когда финансируешь в проект, в который по-настоящему веришь, эмоции мотивируют работать больше, находить нужные контакты. Мы инвестируем в проекты, которые нам нравятся, поэтому всегда находим возможность дать им лучшее.

Каждая победа, завоеванная в соответствии с ценностями, вдохновляет продолжать работу.

Например, наша первая инвестиция — в компанию Deliveroo. Мы поверили в перспективу стартапа, а сегодня Deliveroo — юникорн (капитализация более 1 млрд дол). Почти каждую неделю поступают предложения о выкупе нашей доли. В последнее время мы даже слышим о попытках Amazon и Uber купить компанию полностью.

Быстрые внушительные результаты дают много энергии для работы: так, благодаря усилиям команды фактически за одни выходные мы удвоили стоимость инвестиции в Deliveroo.

Подпитка позитивными эмоциями происходит также через благодарность и доверие партнеров, через положительный фидбек фаундеров.

Инвестировать сердцем или разумом?

Бизнес, в первую очередь, — это логичная система и рациональная стратегия. Но нельзя отключить эмоции. Если мы будем притворяться машинами, не получится наладить личный контакт с партнерами и основателями стартапов. А это часто необходимо для сделки.

Стараясь убедить фаундера одной компании, что мы надежный партнер, я провел месяц в его городе, чтобы иметь возможность встречаться тет-а-тет ежедневно. А с основателем другой компании и его мамой мы ходили в театр, чтобы узнать друг друга в неформальной обстановке.

Отрицать эмоциональною сторону ведения дел — нерационально. Опытный инвестор знает свои эмоции и умеет с ними работать.