Зачем НБУ ограничивает кредитование связанных с банками лиц

Три роки тому Національний банк докорінно змінив підходи до регулювання кредитування пов’язаних з банками осіб.

Змінилися як правила визначення пов’язаних осіб банків (далі - ПО), так і правила роботи банків з такими кредитами.

З травня 2015 року банки мають обмеження на кредитування ПО – обов’язковий до виконання норматив Н9, що не може перевищувати 25% від регулятивного капіталу банку.

Якщо певний банк порушує норматив, НБУ має право застосувати заходи впливу – аж до виведення банку з ринку.

НБУ планує надалі підвищувати вимоги до кредитів ПО, забезпечення за ними та до самих позичальників, пов’язаних з банками. Такі дії мають на меті поступове зменшення кредитування ПО, та, в ідеалі, ліквідацію кредитування бізнесів, пов’язаних із власниками банків як такого.

Чому регулятор настільки суворо ставиться до кредитування ПО? Цього року ми зробили дослідження особливостей такого кредитування.

Його результати засвідчили, що кредитування бізнесів, пов’язаних з акціонерами банків, дійсно є значним джерелом системних ризиків у банківському секторі.

Під час останньої банківської кризи ці ризики повною мірою реалізувалися. Втрати економіки від кредитування ПО перевищили 80 млрд грн (навіть без урахування Приватбанку), а прямі витрати держави на компенсацію вкладникам банків, чиї власники активно кредитували свій бізнес, склали декілька десятків мільярдів гривень (більше деталей у Звіті про фінансову стабільність за червень 2018).

Цих втрат можна було уникнути, якщо б власники компаній-ПО обслуговували борги.

Надання кредитів "своїм" було звичною та розповсюдженою практикою для українських банків протягом багатьох років. Тодішнє законодавство та норми НБУ обмежували таке кредитування лише формально, на практиці банки легко обходили ці обмеження.

Насамперед тому, що банки визначали ПО за формальними ознаками, такими як спільний прямий власник у банку та позичальника. Багато кредитів, виданих ПО, було неналежно відображено у звітності банків.

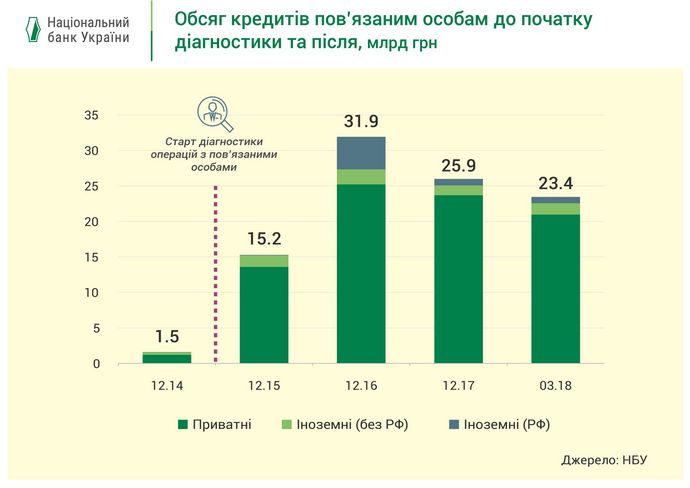

Наприклад, у середині 2015 року банки, які на сьогодні є платоспроможними, звітували, що обсяги кредитів ПО на той момент складали 1.5 млрд грн. Після того, як НБУ у 2015-2016 роках провів діагностику активних операцій банків з ПО, заявлені обсяги в тих же банках – станом на кінець 2016 року – склали майже 32 млрд грн.

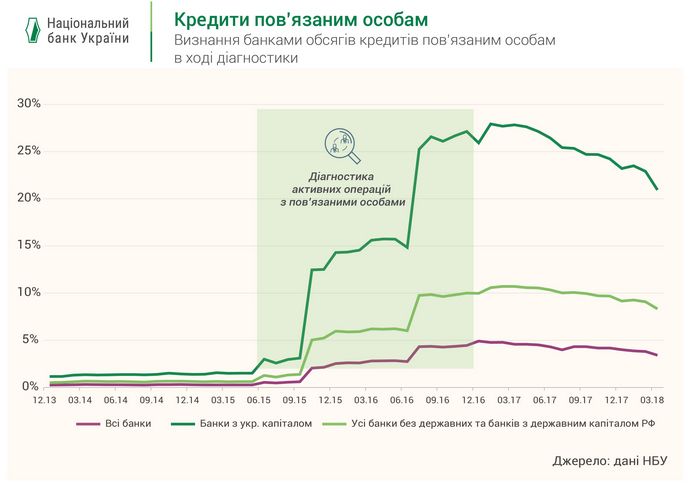

Та ж діагностика засвідчила, що у приватних банках з українським капіталом кредитування ПО перевищувало 25% від їхнього загального кредитного портфелю. І це без урахування великих банків, які активно кредитували бізнеси своїх акціонерів, але формально не встигли пройти діагностику до того, як їх було виведено з ринку.

Основний аргумент банків, їхніх власників та менеджерів на підтримку кредитування ПО – близькість до клієнта.

Банк, начебто знає все про такого позичальника, може запитувати будь-яку інформацію та має можливість напряму спілкуватися з менеджерами та власниками компанії-позичальника. Відтак такий позичальник нібито є менш ризиковим та більш надійним клієнтом.

Теоретично такий національний "ризик-менеджмент" міг би спрацювати. Але на практиці саме компанії-ПО були першими, хто перестав обслуговувати борги під час економічної кризи.

У певних випадках власникам банків, що "спеціалізувалися" на кредитуванні ПО, було простіше відмовитися від банку, аніж повертати борги власних компаній.

Дуже часто компанії-ПО банків належали до одного виду економічної діяльності, що створювало додаткові ризики концентрації.

У багатьох випадках отримані кредити спрямовувалися на неефективні та зрештою нерентабельні вкладення. Іншими словами, кредитування ПО відволікало фінансові ресурси від ринкового бізнесу, який міг використати їх значно ефективніше.

Кредити ПО як правило, отримували фінансово слабкі або неопераційні компанії, часто створені винятково для отримання кредиту.

У такий спосіб фінансово-промислові групи – власники банків - намагалися замаскувати, що ці позичальники належать до групи, а також ускладнити стягнення заборгованості у разі банкрутства фінустанови-кредитора або самого боржника.

З таких позичальників фактично не було чого взяти у випадку несплати ними боргів. Це підтверджується даними фінансової звітності за 2016 рік: 37% боржників-ПО займаються "фінансовою діяльністю" та "іншими" видами економічної діяльності, тобто по суті не розкривали справжнього напряму діяльності.

Водночас серед звичайних непов’язаних боржників частка цих видів діяльності становить лише 19%. Більше половини всіх боржників-ПО припадає на компанії з "порожнім" або "напівпорожнім" балансом – наприклад, компанії, в яких відсутні основні засоби, а більша частина активів та зобов’язань відносяться до категорій "інше".

Боргове навантаження (відношення чистого боргу до EBITDA) ПО перевищує цей показник для звичайних боржників більше, ніж удвічі, а 63% кредитів ПО припадає на компанії з від’ємним прибутком EBITDA.

Простіше кажучи, це збиткові компанії, які самі не генерують грошових потоків для обслуговування та повернення боргу – платити за кредитами вони можуть тільки за рахунок фінансової допомоги від акціонерів.

Такі компанії ніколи б не отримали кредит на ринкових умовах в іншому банку. Саме тому більшості банків вкрай важко перекредитувати своїх ПО в інших фінустановах.

У окремих випадках кредити ПО були структуровані так, що це виглядало звичайним виведенням грошей з банку без намірів у майбутньому повернути борги.

На сьогодні проблема кредитування ПО вже не є системною. Банки поступово зменшуюсь обсяги кредитів ПО відповідно до погоджених з НБУ графіків.

Джерелом погашення кредитів ПО майже завжди є фінансова допомога акціонерів – переважна більшість позичальників-ПО самостійно не можуть гасити кредити. Наслідок – протягом п’ятьох кварталів після завершення діагностики сумарний обсяг кредитів ПО в системі знизився на 26% - з 31.9 до 23.4 млрд грн на 1 квітня 2018 року.

Однак з огляду на величину втрат для економіки та банків, до яких призвело таке кредитування, НБУ прискіпливо відстежуватиме операції банків із пов’язаними особами та докладатиме всіх зусиль, щоб надалі знижувати кредитування ПО.