Газовая математика по-Минфиновски

Роман Опимах — Пятница, 12 сентября 2014, 09:48

Как срочно заполнить возникшую брешь в госбюджете? Рыночным компенсатором должно выступить повышение отпускных цен на природный газ, добытый "Укргаздобычей", с текущих 349 грн до 4500 грн за тыс куб м. Прямые годовые поступления в госбюджет осоставили бы почти 19 млрд грн против запланированных на 2014 год 1,01 млрд грн.

Ниже изложенные материалы касаются налоговой политики государства относительно сектора добычи углеводородов.

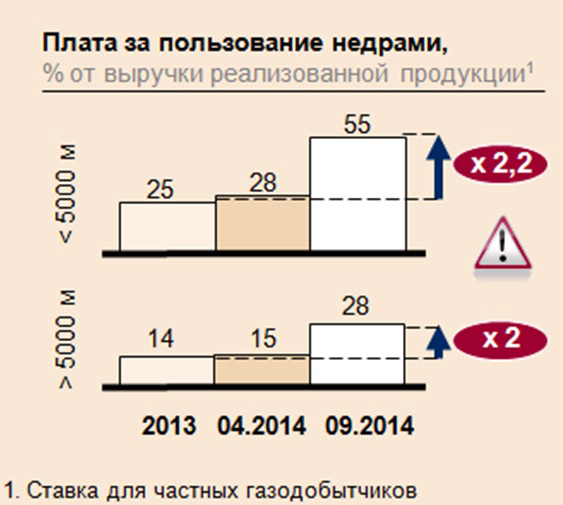

Напомню, что начиная с сентября текущего года выручка от реализации изъятого из украинских недр природного газа временно (до конца 2014 года) облагается новой налоговой ставкой. Она увеличена более чем вдвое, и достигла уровня 28% и 55%.

В данном контексте, пугает не только пагубная для отрасли тенденция непрерывного роста налогового бремени, который происходит на фоне явного дефицита собственных энергоресурсов и долгоиграющего конфликта с Россией (до недавнего основным поставщиков газа в Украину).

Беспокойство вызывает сама система координат, которой руководствуются инициаторы таких нововведений.

|

Недавно опубликованное интервью с представителем Минфина довольно показательно с точки зрения существующих предрассудков по отношению к нефтегазовой отрасли, которыми, к сожалению, традиционно руководствуются налоговики.

Не вправе судить о низкой компетенции или злом умысле сотрудников Минфина (пусть решают читатели), поэтому постараюсь опровергнуть основные аргументы, которые были приведены ими в качестве оправдания трехкратного (в соответствии с первой редакции законопроекта) поднятия природной ренты для газодобытчиков.

Минфин выделил три ключевых аргумента в пользу своей инициативы:

(I) себестоимость добычи украинского газа составляет 243 грн за тыс кубометров (поднятого с глубины до 5 тыс м, а это более 95% всего добываемого газа);

(II) сверхретнабельность частных добытчиков, проекты которых окупаются в течение не более 2 лет;

(III) размер ресурсных платежей является незначительным, и должен быть увеличен до 70%.

Во-первых, при определении новых ставок Минфин исходил из того, что показатель себестоимости "Укргаздобычи" корректен (243 грн за тыс куб м), и приемлем для всех газодобытчиков на территории Украины. В качестве дополнительного аргумента приводится близость к затратам на добычу российского природного газа компанией "Гапром".

На самом деле, это не так. Общая структура традиционных залежей нефти и газа в Украине ухудшается, что требует все больше средств для их добычи, и значительно повышает риск неудачи на начальных этапах их разработки. Более того, будущее нефтегазовой отрасли Украины — не столько в обнаружении новых крупных залежей. Оно в большей мере связано с использованием новой технологии и методов повторной разведки, позволяющих интенсифицировать эксплуатацию уже известных нефтегазоносных провинций за счет извлечения тех запасов, которые прежде оставили без внимания или сочли экономически нерентабельными для промышленной добычи.

Высокие цены на газ делают привлекательными многие месторождения с небольшими запасами, высокие расходы на разведку и разработку в труднодоступных районах становятся вполне приемлемыми. В частности, по прогнозным расчетам Wood Mackenzie, в реалиях Украины 2013 года себестоимость добычи газа из нетрадиционных газоносных коллекторов Днепровско-Донецкой впадины составляет не менее 265 дол.

Украина относится к зрелым регионам добычи, где большие и средние месторождения уже находятся на стадии истощения. Остаются или небольшие залежи, или запасы, которые значительно сложнее извлечь.

|

| Интервью с представителем Минфина в "Зеркале недели" |

Хорошо известно, что все базовые месторождения "Укргаздобычи" уже давно вступили в стадию падающей добычи. На балансе у компании почти 2,5 тыс скважин, из них на большой глубине (более 5 тыс м) пробурено всего 42 (!).

Главной причиной бездействия "Укргаздобычи" в разработке трудноизвлекаемых залежей является полное отсутствие средств на капитальные инвестиции. Это происходит из-за 94% фискальной нагрузки на компанию. А поскольку перед каждым новым руководством предприятия ставится задача любыми способами избежать падения добычи, происходит постепенная передача скважинного фонда в аренду частным компаниям. Они, в свою очередь, обязуются поддерживать текущий уровень добычи, а все дополнительно добытые объемы имеют права реализовывать по коммерческим ценам промышленным потребителям (вместо населения).

Так, по результатам 2013 года из 15,1 млрд куб м в рамках совместной деятельности "Укргаздобычей" было добыто порядка 0,8 млрд куб м. Без привлечения внешнего ресурса, объем добычи компании уже колебался бы на отметке в 14 млрд куб м, и продолжал бы стремительно падать.

На первый взгляд, себестоимость добытого газа из месторождений, введенных в эксплуатацию еще в советское время, должна бы быть ниже, нежели при реализации нового проекта "с нуля" в наши дни. Однако в нефтегазовой индустрии приток доходов естественным образом иссякает вместе с дебитом скважины.

Поэтому, если учесть степень выработанности крупных украинских месторождений, масштаб обновления основных фондов и стоимость привлеченного капитала для госпредприятий, а также необходимые инвестиции в поиск и освоение новых залежей с применением современных технологий (3D- и 4D-сейсмика, горизонтальное и разветвленное бурение, гидроразрыв пласта), экономическая цена тысячи кубометров не опустится ниже 200 дол.

|

| Фото espreso.tv |

Что касается проведённых параллелей с себестоимостью газа добываемого "Газпромом", то они не выдерживают критики.

Во-первых, себестоимость для "Газпрома" отличается в два раза от установленного уровня для "Укргаздобычи" (42 против 19 дол). Кроме того, имеется более существенное различие, упускать (умалчивать) которое было бы не справедливо, так как в корне меняется вся картина.

В отличие от украинского государственного "флагмана", группа "Газпром" является монопольным поставщиком трубопроводного газа заграницу. В 2013 году деятельность по экспорту газа в объеме 221 млрд куб м принесла российской компании доход в размере 66,4 млрд дол. Поставки осуществлялись по ценам от средних 224 дол для стран бывшего СССР до 304 дол за тыс куб м для стран Евросоюза.

К тому же, еще 228 млрд куб м "Газпром" продал на внутреннем рынке по средней цене в 106 дол за тыс куб м. Напомню, "Укргаздобыча" сейчас реализует свой газ населению по 27 дол, или в четыре раза дешевле.

По неоднократным заявлениям самого "Газпрома", текущая регулируемая цена не позволяет ему получать от реализации газа на внутреннем рынке прибыль, достаточную для формирования собственных источников финансирования инвестиций в создание новых и поддержание действующих объектов добычи.

Таким образом, фактически "Газпром" страдает от схожих проблем. Но при этом он располагает прочным рычагом (экспортный канал), позволяющим продолжать удерживать более низкие цены для внутреннего потребителя. Как известно, такие инструменты в распоряжении "Укргаздобычи" отсутствуют.

Это еще раз подтверждает, что регулируемая себестоимость добычи на газ для "Укргаздобычи", не меняющаяся с 2010 года, абсолютно противоречит здоровой логике, учитывая реалии сегодняшнего дня.

Во-вторых, по убеждению Минфина, срок окупаемости проектов частных газодобытчиков

составляет не более 2 лет.

Действительно, такие проекты могут иметь место. Однако, это сугубо индивидуальный показатель, который зависит от уровня дебита скважины – он варьируется от 50 до 400 тыс куб м в сутки, то есть рентабельность может отличаться в 8 раз. Имеет значение также количество "пустых" скважин, которые были пробурены до удачного открытия.

К примеру, если только сделать поправку на коэффициент успешности поисково-разведочного бурения в условиях Украины, попадание в продуктивный пласт в среднем происходит с второго-третьего раза. По сравнению с мировыми показателями, это довольно высокий уровень успешности. Но связан он, в первую очередь, не с искусностью наших геологов, а с хорошей изученностью региона и бурением абсолютного большинства скважин все еще на традиционных глубинах с типичными параметрами.

Между тем, с учетом только указанной поправки на "пустышки", срок окупаемости проекта возрастает до 4–6 лет. Плюс два года могут быть потрачены на предварительное прохождение разрешительно-согласовательных процедур и оформление земли. Необходимо также время на геолого-разведывательные работы.

|

| Фото dt.ua |

Качественное проведение последних крайне необходимо, так как наиболее часто выставляемыми ресурсами на украинских аукционах являются прогнозные категории D1 и D2, вероятность перевода в запасы которых не превышает 10%. К тому же, с глубиной скважины увеличивается риск промаха и издержки на бурение. Напомню, что средняя стоимость работ по одной скважине в условиях Украины превышает 15 млн дол, а с учетом проведения гидроразрыва и сложной сейсмики достигает 25 млн дол.

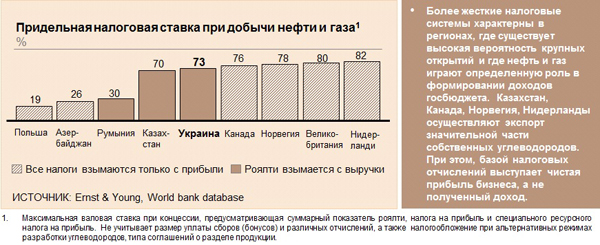

В третьих, Минфин утверждает, что размер ресурсных платежей в Украине является незначительным, и достигнутое повышение ренты должно быть не только продлено на следующий год, но и увеличено с 55% до максимальных 70%.

В целом отмечу, что в мире отсутствует практика, когда компании вынуждают выплатить 55% полученной выручки, как это сейчас происходит в Украине. То есть, выплаты взымаются не с финансового результата предприятия (что решило бы вопрос сверхприбылей, связанных с высоким дебитом на некоторых объектах), а напрямую с кумулятивного дохода фирмы.

Кроме того, этот доход является лишь потенциальным, так как отчисления происходят в момент изъятия ресурса из недр, а не в момент его реализации (который может произойти и через год, в случае с хранением газа в подземных хранилищах).

Более того, размер налогооблагаемой базы в Украине теперь устанавливается не рынком на основе прозрачных показателей (в частности импортного паритета), а госрегулятором в виде граничной цены на природный газ для коммерческих потребителей. Это тоже несет в себе определенный элемент риска, связанный с той или иной проводимой политикой правительства.

|

Для дополнительной справки, так как традиционно звучит ссылка на менее благоприятное налогообложение в России, приведу следующую информацию. Банально, но несмотря на евроинтеграционный курс, не-российскую практику наши фискальные органы упорно не видят, хотя материалов в открытом доступе предостаточно.

В 2014 году частные газодобытчики РФ платят совокупно 36% (из них налог на добычу полезных ископаемых составляет 19,4 дол с тыс куб м). "Газпром" отчисляет 32% с реализуемого газа внутри страны, и порядка 55% от цены его реализации на экспорт (в обоих случаях, НДПИ – 13 дол). Кроме того, используются разнообразные льготы для добытчиков, работающих в труднодоступных регионах страны со сложными климатическими условиями работы.

Внимательный читатель может заметить разницу между ценами на газа для промышленности в России и Украине (120 и 375 дол за тыс куб м). В данном контексте, отмечу, что преимущественно газовыми компаниями России являются только "Газпром" и "НОВАТЭК". Все остальные получают основную часть дохода от продажи жидких углеводородов (нефть и конденсат) и продуктов их переработки, а газ рассматривается как попутный товар, стоимость которого, в большинстве случаев, не имеет критичного значения для предприятия.

Имеется ответ и на вечный вопрос: "Как срочно заполнить возникшую брешь в госбюджете Украины?"

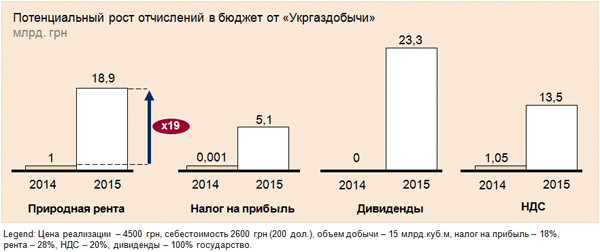

Рыночным компенсатором должно выступить повышение отпускных цен на природный газ, добытый "Укргаздобычей", с текущих 349 грн до 4500 грн за тыс куб м (средняя таможенная стоимость импортируемого газа), и зеркальное выравнивание рентной ставки для госпредприятия с 20% до 28%. Это прежде действовавшая рента для частных газодобытчиков. В результате, прямые годовые поступления в госбюджет от удержания роялти составили бы почти 19 млрд грн, против запланированных на 2014 год 1,01 млрд грн.

Полученная сумма позволила бы полностью перекрыть рост компенсаций для нуждающихся слоев населения за дорожающий газ и коммунальных услуги, а также поддержать программы по энергосбережению.

Кроме того, прямым следствием этого решения стало бы существенное пополнение казны (42 млрд грн) за счет выплачиваемых государству налога на прибыль, НДС и дивидендов от деятельности одной госкомпании.

Были бы сведены на "нет" какие-либо махинации на рынке газа, связанные с арбитражем цен, приносящим миллиардные убытки стране и порождающим коррупцию.

Естественно, такой шаг активизирует приток инвестиционных средств в собственную добычу. Как результат - повышение стоимости госактива, стремительный рост налогооблагаемой базы за счет прироста добычи (как минимум на 3 млрд куб м в ближайшие два-три года), укрепление энергетической безопасности государства.

|

Таким образом, сохранение ненормально высокой ренты для частных добытчиков газа, на чем настаивает Минфин, и дальнейшее сдерживание поднятия отпускных цен для государственных газодобывающих компаний приведет к полному замораживанию инвестиционных проектов в отрасли. Оно спровоцирует отток иностранного капитала заграницу и рост импорта из-за падения добычи по причине непривлекательности разработки собственных ресурсов.

Вот такая математика с цифрами в руках.

* * *

Фото на главной geografica.net.ua

***

Колонка є видом матеріалу, який відображає винятково точку зору автора. Вона не претендує на об'єктивність та всебічність висвітлення теми, про яку йдеться.

Точка зору редакції "Економічної правди" та "Української правди" може не збігатися з точкою зору автора. Редакція не відповідає за достовірність та тлумачення наведеної інформації і виконує винятково роль носія.

© 2005-2020, Экономическая правда. Использование материалов сайта возможно лишь при условии ссылки (для интернет-изданий - гиперссылки) на "Экономическую правду".

"Всі матеріали, які розміщені на цьому сайті із посиланням на агентство "Інтерфакс-Україна", не підлягають подальшому відтворенню та/чи розповсюдженню в будь-якій формі, інакше як з письмового дозволу агентства "Інтерфакс-Україна". Назва агентства "Інтерфакс-Україна" при цьому має бути оформлена як гіперпосилання.

"Всі матеріали, які розміщені на цьому сайті із посиланням на агентство "Інтерфакс-Україна", не підлягають подальшому відтворенню та/чи розповсюдженню в будь-якій формі, інакше як з письмового дозволу агентства "Інтерфакс-Україна". Назва агентства "Інтерфакс-Україна" при цьому має бути оформлена як гіперпосилання.