Раскол в американской элите

Как и несколько лет назад, мир снова с напряжением смотрит на Федеральную резервную систему США.

Тогда, правда, всех сначала интересовало, как будет снижаться учетная ставка, а потом - не будет ли она расти.

Сегодня речь идет о прекращении эмиссионных программ QE3.

Однако прежде чем обсуждать конкретные действия конкретных лиц, нужно сказать несколько слов о том, зачем вообще останавливать эмиссию.

Действительно, инфляция, хотя она и выше официальных показателей, тем не менее, вроде бы остается в более или менее приличных рамках.

Официальные показатели экономики тоже демонстрируют позитивную динамику. Так что же копья-то ломать? На самом деле все сложнее.

Во-первых, статистические данные, если их интерпретировать правильно, вовсе не показывают улучшения ситуации, скорее наоборот.

Во-вторых, нет никакой уверенности, что эмиссионные деньги вообще позитивно влияют на экономику, точнее, на ее реальный сектор.

Большая их часть тут же выходит в спекулятивный сектор, который показывает исторические максимумы, как, например, Нью-Йоркская фондовая биржа, при далеко не выдающихся показателях экономики. В некотором смысле это и есть инфляция - рост биржевых показателей на фоне стагнации их эмитентов.

Впрочем, традиционно инфляция считается негативным показателем, а рост фондовой биржи - позитивным, так что тут никто не волнуется.

В-третьих, серьезные проблемы образовались при инвестировании реального сектора. Спрос падает, а банки все менее охотно дают деньги предприятиям. При низкой ставке возврат задерживается на многие годы, и на фоне общего спада нет никакой гарантии, что деньги вообще вернутся.

Если бы у банков не было альтернативы, этот вопрос можно было бы разрешить, но когда банки могут получать "стороннюю" прибыль за счет перераспределения эмиссионных денег, нужно быть дураком, чтобы инвестировать в производство. Попытки ФРС заставить банки кредитовать предприятия и физлиц безуспешны.

Есть еще одна причина. Дело в том, что эмиссия не приводит к высокой инфляции, в том числе потому, что меняется структура денежной массы. Происходит замена кредитных денег на наличные или снижение кредитного мультипликатора, который с 2008 года упал больше чем в три раза, с 17 до 5.

Причем этот процесс продолжается. Однако опускать мультипликатор до единицы нельзя. Значит, рано или поздно эмиссия приведет к росту инфляции. Это еще одна причина, по которой стоит рассмотреть вопрос о прекращении эмиссии.

При этом нужно учесть еще одно важное обстоятельство. За время "рейганомики" доля финансового сектора в перераспределении общей прибыли, создаваемой в экономике, сильно выросла - до более чем 50%.

|

| Барак Обама. Фото telegrafist.org |

Иными словами, успешные предприятия, в основном финансовые структуры, наиболее активно выступают против прекращения эмиссии. Их голос слышен намного сильнее, чем голоса других, поскольку у них просто больше денег.

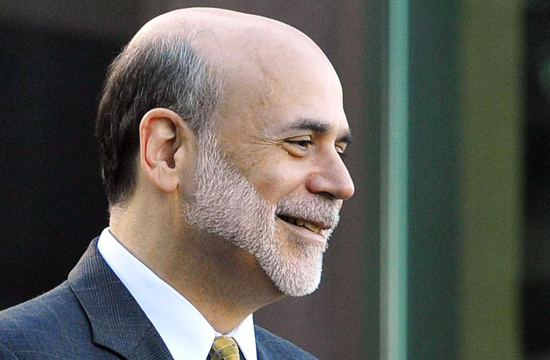

В такой ситуации ФРС должна тщательно готовить общественность к снижению ставки. Поскольку глава этой организации Бен Бернанке связан разными политическими обстоятельствами, на первый план выходят другие руководители.

Так, президент ФРБ Кливленда Сандра Пианалто сказала: "Рост занятости оказался более заметным, чем я ожидала. В частности, текущий уровень безработицы в экономике США более чем на полпроцента ниже, чем я и мои коллеги по ФРБ Кливленда прогнозировали в сентябре 2012 года.

В свете этого улучшения вполне вероятно, что ФРС снизит ежемесячный объем покупки активов. Конечно, при условии, что тенденция к улучшению продолжится".

От нее не отстает глава ФРБ Атланты Деннис Локхарт. По его словам сокращение объемов QE3 может начаться на одной из оставшихся в 2013 году встреч ФРС.

Глава ФРБ Чикаго Чарльз Эванс не исключил начала сворачивания программы в сентябре. По его словам, скорее всего, это произойдет в несколько этапов. Глава ФРБ Далласа Ричард Фишер отметил, что ФРС близка к решению о замедлении QE3 после публикации данных о снижении уровня безработицы до 7,4%.

Главный аргумент - низкая безработица. Поскольку власти США отчаянно фальсифицируют статистику, выкидывая из состава рабочей силы тех, кто долго не может найти работу, возникает подозрение, что речь идет о целенаправленной кампании, суть которой - поддержка решения о сокращении эмиссии.

Значит, власти понимают: дела идут совсем не так хорошо, как казалось раньше. Также очевидно, что существует противостояние между административной властью США и финансовой элитой, которую эмиссия вполне устраивает.

Если данная гипотеза верна, то это самый интересный эффект продолжающейся эмиссии. Фактически бесплатные деньги, которые ФРС закачивает в экономику, достаются участникам экономического процесса неравномерно, что вызывает серьезный раскол в элите. И это очень важный эффект.

|

| Бен Бернанке. Фото reuters |

Оригинал публикации: Раскол в американской элите и судьба "бесплатных денег"