Борги банків: відкласти у довгу скриньку

У 2010 рік українська банківська система увійшла нещадно пошарпана кризою, з так-сяк залатаними фінансовими дірками та значними людськими втратами серед клієнтів і персоналу. Хоча деякі установи не змогли вчасно розплатитися з кредиторами, апокаліптичні прогнози радикальних скептиків не здійснилися.

Топ-менеджмент банків вдало провів реструктуризацію простроченої заборгованості, поставивши західних інвесторів перед безальтернативним вибором: якщо зараз - то нічого не отримаєте, якщо пізніше - щось та й віддамо.

Як результат, основне боргове навантаження на банки припадатиме на 2012 рік. Банкіри вірять, що до того часу ситуація стабілізується, і ресурси знайдуться.

Крім установ, які дивом зуміли уникнути дефолту, є системні банки, що погасили кредити та єврооблігації, але винятково за рахунок суттєвих вливань з боку акціонерів або ж перекредитування у міжнародних фінансових організаціях.

Завбачливі материнські структури таких банків проводять стратегію закріплення на українському ринку, незважаючи на невтішні фінансові результати своїх "дочок".

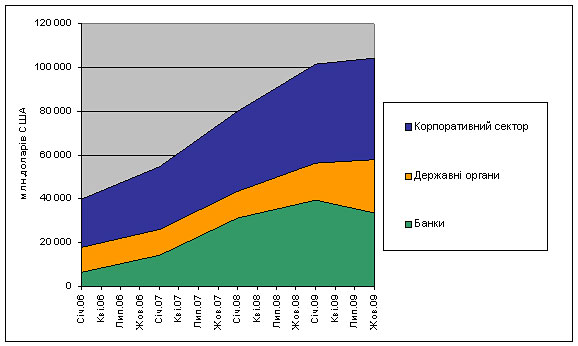

Структура зовнішнього боргу України, 2006-2009 роки

|

Джерело: НБУ

Як свідчить статистика, приватні позики багатьох інших банків були швидко трансформовані у єдиний державний борг. За кредитну бульбашку, крім іноземних материнських структур, довелося розраховуватися уряду та Нацбанку, які, у свою чергу, рятували ситуацію за рахунок МВФ та платників податків.

Масові затримки і відмови у виплаті депозитів вказують на неоціненну "допомогу" простих вкладників, кошти яких без їхньої згоди були цинічно використанні для вирішення фінансових проблем недобросовісних установ.

Ціна боргу

Зовнішні позики у вигляді синдикованих кредитів та єврооблігацій боляче вдарили по сектору. Установи, обтяжені ростом проблемних активів, домагалися реструктуризації або ж заспокоювали інвесторів показовим урізанням витрат.

Однак замінити запозичені боргові ресурси депозитними стало вкрай важко. Населення, незважаючи на нав'язливі рекламні ролики, ощадливо притримує гроші у матрацах або ж віддає банкірам на дуже короткі строки.

Відтік внутрішніх депозитів та зниження зовнішнього боргу вносять свій вклад у згортання кредитної активності. На фоні росту списань у резерви за проблемними позиками, без "довгих" ресурсів більшість установ залишаються "інвалідами", не здатними повноцінно виконувати свою головну функцію - кредитувати економіку.

У такій ситуації банкірам залишається битися за нові довгострокові позики усіма можливими способами, та чи вдасться це їм?

Синдиковані та двосторонні кредити

З приходом кризи ринок синдикованих кредитів поринув у глибоку стагнацію. Банки з великими проблемами погашали старі позики, отримані в часи кредитної ейфорії.

Іноземні установи справилися з цим завданням здебільшого завдяки новим кредитам та фінансовим вливанням материнських компаній чи міжнародних організацій, а деякі вітчизняні банки були змушені реструктурувати борги.

Так, ПУМБ об'єднав кілька непогашених кредитів в єдиний синдикатний пул, зобов'язавшись повернути його до 31 грудня 2014 року.

Укргазбанк, що влітку перейшов під контроль держави, домовився з кредиторами про перенесення строку остаточного погашення на три роки без зміни відсоткової ставки. Проте 20% боргу погашалося на момент підписання договору, а решта - амортизаційними платежами, починаючи з лютого 2010 року.

Синдиковані кредити деяких українських банків

Банк-позичальник | Обсяг, мільйони доларів | Дата погашення | Дата отримання | Ставка, % | Організатори |

Райффайзен Банк Аваль | 116,5 | 2010, липень | 2008, липень | LIBOR+1,5 | Bank of Tokyo-Mitsubishi UFJ, BayernLB, HSBC, Standard Bank |

Сведбанк | 14,0 | 2010, серпень | 2008, серпень | LIBOR+1,7 | МФК |

ОТП Банк | 37,0 | 2010, серпень | 2008, серпень | LIBOR+1,65 | RZB, BayernLB |

Укргазбанк * | 23,0 | 2012, серпень | 2008, серпень | LIBOR+3,25 | ING, Standard Bank |

Родовід Банк | 25,0 | 2013, червень | 2008, червень | LIBOR+3,85 | FMO, DEG |

ПУМБ * | 237,0 | 2014, грудень | Об'єднаний пул | LIBOR+2,5-3 | - |

* - кредит пролонговано в ході реструктуризації

Джерело: офіційні ЗМІ та прес-релізи банків

Решта відомих громадськості синдикованих позик, що числяться на балансах українських банків, - це старі кредити, отримані ще 2008 року, у поверненні яких мало хто сумнівається з огляду на значний рівень підтримки акціонерів банків-боржників і відносно невеликі обсяги боргу.

Отримати двосторонні кредитні лінії від афільованих структур під час кризи було легше порівняно з виходом на заморожені ринки синдикованих позик. Зростання ризиків інвестування в економіку України, виражене падінням суверенних рейтингів та політичним хаосом, не сприяє відновленню синдикованого кредитування.

Відтак, 2009 року синдиковані позики українським банкам не видавалися. Виняток - кредит державному Укрексімбанку, наданий ЄБРР разом із Standard Bank, Calyon Bank та Citi Bank.

Проте навіть ЄБРР під час кризи надавав перевагу двостороннім кредитам, субординованим позикам та прямому поповненню капіталу. Ця установа продовжувала кредитувати банківський сектор у рамках програм розвитку енергоефективності та підтримки малого і середнього бізнесу.

Кредити українських банків, отримані від ЄБРР

Банк-позичальник | Обсяг проекту, млн. доларів | Частка ЄБРР, млн. доларів | Тип кредиту | Дата підписання договору | Особливості позики |

Кредити на стадії повернення, обсягом понад 10 мільйонів доларів | |||||

Форум | 87,0 | 8,6 | Синдикований | 13.03.2007 | кредитування малого бізнесу |

Кредитпромбанк | 71,9 | 20,1 | Синдикований | 03.07.2007 | - |

Райффайзен Банк Аваль | 36,0 | 36,0 | Двосторонній | 19.06.2006 | кредитування малого бізнесу |

Укрексімбанк | 36,0 | 36,0 | Двосторонній | 25.04.2007 | програма енергоефективності |

Прокредитбанк | 33,1 | 8,5 | Синдикований | 02.10.2000 | розвиток мікрофінансування |

Кредитпромбанк | 30,2 | 9,3 | Синдикований | 12.10.2006 | - |

Кредитпромбанк | 20,1 | 20,1 | Двосторонній | 20.10.2004 | програма розвитку торгівлі |

Прокредитбанк | 19,4 | 6,5 | Синдикований | 20.12.2006 | - |

Ренесанс Капітал Україна | 18,0 | 18,0 | Двосторонній | 24.09.2008 | старший кредит |

Форум | 14,4 | 14,4 | Двосторонній | 10.08.2007 | іпотечний кредит |

Платинум Банк | 14,4 | 14,4 | Двосторонній | 19.12.2007 | - |

Кредити на стадії видачі, обсягом понад 10 мільйонів доларів | |||||

Укрексімбанк | 96,7 | 36,0 | Синдикований | 26.06.2009 | - |

Укрсоцбанк | 53,9 | 53,9 | Двосторонній | 19.05.2008 | іпотечна кредитна лінія |

Укрексімбанк | 36,0 | 36,0 | Двосторонній | 29.12.2008 | програма енергоефективності |

Укрсиббанк | 36,0 | 36,0 | Двосторонній | 14.03.2008 | кредитування малого бізнесу |

Райффайзен Банк Аваль | 18,7 | 18,7 | Двосторонній | 27.05.2003 | програма розвитку торгівлі |

Форум | 18,0 | 18,0 | Двосторонній | 28.01.2008 | програма енергоефективності |

Прокредитбанк | 14,4 | 14,4 | Двосторонній | 22.08.2008 | кредитування малого бізнесу |

Укрексімбанк | 14,1 | 14,1 | Двосторонній | 20.05.2007 | програма розвитку торгівлі |

Мегабанк | 13,3 | 13,3 | Двосторонній | 27.09.2007 | кредитування малого бізнесу |

Мегабанк | 10,8 | 10,8 | Двосторонній | 23.09.2009 | кредит для підтримки ліквідності |

Джерело: ЄБРР

Отже, ринок синдикованих кредитів для українських банків заліг на глибоке дно. Підйом розпочнеться лише після виходу банків на достатній рівень самоокупності та вирішення численних проблем з проблемною заборгованістю їхніх клієнтів.

Субординовані кредити

У час кризи особливої популярності набули субординовані позики з терміном погашення більше п'яти років. Вони повертаються кредиторам в останню чергу після задоволення вимог усіх інших контрагентів у випадку банкрутства установи.

Такі кредити включаються у додатковий капітал банку-позичальника і зазвичай надаються акціонерами для екстреної підтримки власного бізнесу. Якщо ресурсів власників виявляється недостатньо, субординовані позики можуть надаватися державою чи міжнародними фінансовими організаціями.

Особливо активними у наданні субординованих кредитів українським банкам, крім акціонерів та держави, були ЄБРР та Міжнародна фінансова корпорація.

Субординовані кредити від ЄБРР на стадії видачі

Банк-позичальник | Обсяг проекту, мільйони доларів | Дата підписання договору |

Укрексімбанк | 179,8 | 20.05.2009 |

Райффайзен Банк Аваль | 107,9 | 30.11.2009 |

Укрсоцбанк | 71,9 | 27.07.2009 |

Укрсиббанк | 71,9 | 25.09.2009 |

Форум | 57,5 | 20.07.2009 |

Райффайзен Банк Аваль | 53,9 | 22.12.2008 |

ОТП Банк | 46,7 | 09.04.2008 |

Джерело: ЄБРР

Серед банків, які отримують таку допомогу, є системні установи з іноземним або державним капіталом. Підтримка їхньої капіталізації в умовах падіння ліквідності та росту резервів за проблемною заборгованістю сприяє стабілізації ринку.

Разом з тим, вкладники, відчуваючи стійкість таких банків, переходять на обслуговування саме до них. Решта установ зіштовхується з ризиком відтоку клієнтської бази. Відбувається природний процес перерозподілу та концентрації сектора за дарвінівським принципом "виживає найсильніший".

Головне, щоб "сильні" виявилися такими насправді, продемонструвавши вищу ефективність та фінансову стійкість без застосування монополістичних методів.

Єврооблігації

Ринок облігацій, емітованих українськими банками для іноземних інвесторів, як і ринок синдикованих кредитів, серйозно постраждав під час фінансової кризи.

Боргові папери вітчизняних установ виявились настільки неліквідними, що продавалися з дисконтом менше 60% у найбільш панічний період. У 2009 році не зафіксовано жодного випуску банківських єврооблігацій, якщо не брати до уваги виходу на ринок компанії "ВТБ Лізинг Україна", пов'язаної з ВТБ банком.

Інвесторів, які володіли єврооблігаціями українських банків, найбільше хвилювала лавина проблемної заборгованості та випадки неповернення коштів деякими фінансовими установами. Реструктуризацію зобов'язань за єврооблігаціями довелося провести Альфа-Банку, ПУМБ, банку "Фінанси та Кредит". Купонні ставки були дещо підвищені, термін погашення відкладений до 2012-2014 років.

Окрім цих боргових паперів з продовженим терміном погашення, в обігу знаходяться єврооблігації, випущені в період економічного зростання банками, що мають високий рівень підтримки з боку акціонерів: великих європейських фінансових груп, вітчизняних фінансово-промислових груп чи уряду України.

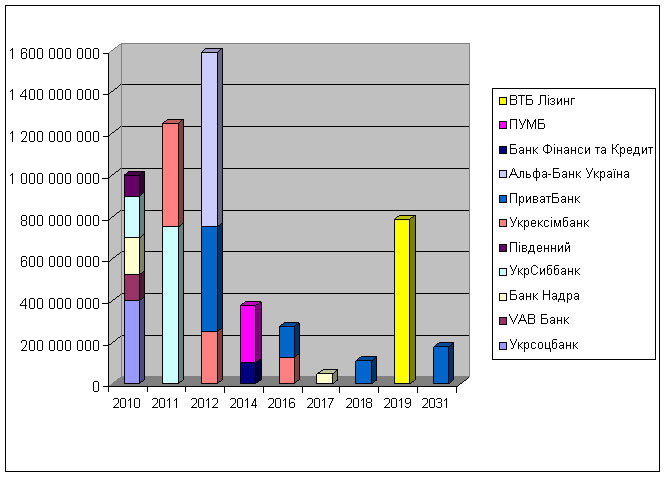

Найбільші обсяги емісій єврооблігацій будуть погашатися протягом наступних трьох років. Пік боргового навантаження припадає на 2012 рік, отже, є шанс, що до того часу економічна ситуація стабілізується.

Єврооблігації банків та пов'язаних фінансових структур: графік погашення та обсяг емісії, долари

|

Джерело: http://www.cbonds.info/

За словами аналітика компанії iTrader Павла Ілляшенка, у 2012 році Україна також рефінансуватиме чимало банківських зобов'язань, не погашаючи основні суми.

"У 2010-2011 роках на світових боргових ринках відбудеться переоцінка цінностей, що спонукатиме інвесторів вимагати вищі премії за ризик. З іншого боку, існує ймовірність суттєвого зростання доходності казначейських запозичень США, які й надалі визначатимуть рівень світових відсоткових ставок", - стверджує аналітик.

За його словами, ближче до 2012 року напруженість на боргових ринках піде на спад, що викличе зростання апетитів до ризику і підвищить попит на боргові зобов'язання держав на кшталт України, які переживатимуть період сталого помірного підйому. Тож вітчизняні борги будуть порівняно легко рефінансовані.

Також позитивним є факт, що погашатимуть єврооблігації банки з сильним рівнем зовнішньої підтримки. Це зменшує ризики дефолтів, а отже, навряд чи загрожує стабільності ринку. Як свідчить досвід кризового 2009 року, найгірший сценарій зводиться до реструктуризації облігаційної позики на компромісних засадах.

Значно серйозніша проблема - відновлення довіри західних інвесторів до боргових інструментів українських банків. Зважаючи на численні випадки реструктуризації, наступні покупці вітчизняних єврооблігацій завищуватимуть купонну ставку, закладаючи цілком ймовірний ризик неповернення коштів.

У кінцевому підсумку, платитиме за дорогі ресурси український банківський клієнт.

Облігації

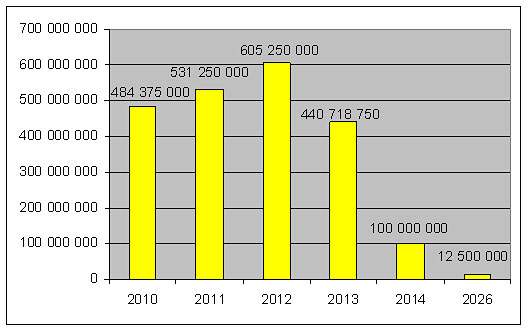

Ситуація на ринку корпоративних облігацій, що торгуються на біржах, подібна до історії з єврооблігаціями. Відмінні риси - менша ємність ринку, більша кількість учасників та відсутність прив'язки до курсу долара, що нівелює валютні ризики.

При цьому покупцями корпоративних облігацій часто є нерезиденти, які працюють на українському фондовому ринку через іноземні банки та інвестиційні фонди. Графік погашення гривневих облігацій повторює картину з євробондами: найбільші виплати заплановані на наступні три роки з максимумом у 2012 році.

Облігації українських банків: графік погашення та обсяг емісії, долари, курс 8 гривень за долар

|

Джерело: www.cbonds.info

Ці розрахунки приблизні, оскільки вони не враховують частки облігаційних позик, викуплених банками у рамках оферти. Зокрема, під час кризи реструктурували зобов'язання за корпоративними облігаціями Кредитпромбанк та Укргазбанк.

Висновки

Схоже, проблему можливих дефолтів змінює давня проблема високої вартості банківських ресурсів, яка, в кінцевому підсумку, паралізує кредитну сферу.

Павло Ілляшенко вважає, що в подальшому вартість обслуговування корпоративних зовнішніх запозичень та умови рефінансування будуть визначатися стратегією НБУ у площині необхідності залучення додаткового капіталу банками.

"Якщо будуть рішучі кроки, насамперед використання емісійних методів, то у 2012 році можна очікувати вирішення проблеми "поганих" активів, що позитивно позначиться на вартості позик для банківської системи загалом", - прогнозує він.

У випадку поступового вирішення проблеми "поганих" активів банківські баланси залишатимуться складними під час ймовірно важкого 2011 року, що лише підвищить вартість запозичень, додає аналітик.

Загалом, перспективи боротьби українських банків з власною заборгованістю виглядають доволі оптимістично, порівняно з ситуацією, що складалася 2009 року.

Відновлення глобальної економіки підвищить лояльність кредиторів до непевних українських емітентів. Підтримка системних банків з боку акціонерів та держави навряд чи припинятиметься. Вплив боргового тягаря банків на здоров'я економіки залежатиме від ефективності роботи НБУ в нових економіко-політичних умовах.