Америка починає виходити з кризи?

Ліквідація чи, принаймні, суттєве зниження дисбалансів у міжнародній торгівлі та фінансах є необхідною умовою відродження світової економіки.

При цьому, насамперед, слід вести мову про можливості покращення позицій платіжного балансу США, який є справді глобальним "споживачем" світового виробництва.

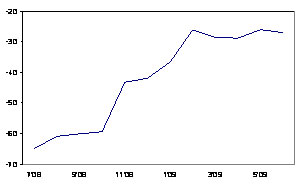

Чи є сьогодні, у кризовий період, свідчення такого очікуваного покращення? Насамперед, зовнішньоторговельний дефіцит США суттєво скоротився.

Якщо до середини 2008 року середньомісячний дефіцит сягав 60-70 мільярдів доларів, то з початку 2009 року він утримується у вузькому діапазоні 26-29 мільярдів доларів.

Зовнішньоторговельне сальдо США, | Курс долара до євро | ||||

|

| ||||

Джерело: Credit Suisse (CS), | Джерело: NBER |

Певну роль відіграла незначна девальвація долара у 2009 році порівняно з його посиленням восени 2008 року. Втім, цьогорічне послаблення не було ані стрімким, ані значним, тому воно, вірогідно, суттєво не вплинуло на зовнішню торгівлю США - більш вагомий вплив має зміна характеру світової економіки.

Звичайно, зменшення рівня споживання та інвестицій у США означає падіння зовнішнього попиту для інших країн, насамперед, для держав з висхідними економіками, що може погіршити результативність їх стабілізаційних заходів.

Однак у довгостроковій перспективі зменшення зовнішньоторговельних дисбалансів для США є значущим чинником зміцнення світової економіки.

Рахунок поточних операцій найважливіших країн і регіонів, млрд. дол.

2007 | 2008 (о) | 2009 (п) | 2010 (п) | |

США | -731 | -673 | -313 | -307 |

Єврозона | 19 | -136 | -152 | -161 |

Японія | 213 | 159 | 86 | 98 |

Висхідні економіки | 634 | 697 | 331 | 441 |

Джерело: Capital Flows to Emerging Market Economies

Поряд з цим, у дискусіях про ризики світових дисбалансів часто згадується високий зовнішній борг США, особливо в частині державних облігацій, які тривалий час виступають інструментами високої привабливості наповнення резервів країн світу.

Причому, незважаючи на розкручування кризових явищ, а відтак, зниження ледь не до нуля ставки рефінансування центрального банку, приплив капіталів у США не припиняється. Отже, навіть у кризовий період довгострокові облігації Штатів розглядаються, насамперед, як надійний засіб збереження резервів.

Водночас, погляд на інвестиційну позицію США з точки зору структури інвестиційних потоків ставить під сумнів чергові сценарії "банкрутства США".

Американські інвестори активніше вкладають ресурси у прямі та портфельні інвестиції приватного бізнесу, які прийнято розглядати як більш дохідні, проте й більш ризикові. Іноземні ж інвестори віддають перевагу довгостроковим державним облігаціям США, розглядаючи їх як найбільш надійний інструмент.

Структура закордонних активів американських інвесторів, млрд. дол., %

|

Структура активів іноземних інвесторів у США, млрд. дол., %

|

Джерело: Economic Report of the President

Хоча економіка США має великий зовнішній борг - 20,1 трильйона доларів за підсумками 2007 року, однак американські активи за кордоном не набагато менші - 17,6 трильйона доларів. Тому сальдо активів-пасивів становить 2,5 трильйона доларів, або 18% ВВП, і не становить реальних ризиків для економіки США.

Оскільки американські "бізнес-інвестиції", куди входять ПІІ та акції приватного сектора, істотно перевищують аналогічні вкладення іноземного бізнесу в Штатах і є більш прибутковими порівняно з державними облігаціями, то й доходи США від відповідних капіталів значно перевершують доходи іноземних інвесторів. Різниця у прибутковості досягала 4,2 процентних пунктів.

Скорочення ділової активності у розвинутих країнах, а також у Китаї, Індії, Бразилії та Мексиці, де розміщені асоційовані з американськими транснаціональними корпораціями підприємства, не є критичним. Отже, можна чекати збереження суттєвого перевищення прибутковості американських активів над пасивами.

Крім того, останніми роками при репатріації доходів додаткові вигоди від ділової активності за кордоном компанії США одержують внаслідок девальвації долара.

Так, за деякими оцінками, ослаблення долара на 10% генерує додатковий дохід у 880 мільйонів доларів від активів, номінованих в інших світових валютах, внаслідок конвертації доходу від капіталу, що працює, скажімо, у зоні євро, у долари.

Тобто генерований прибуток у доларах виявлявся суттєво більшим як за рахунок вищої дохідності "бізнес-інвестицій" за кордоном, так і завдяки послабленню долара щодо інших міжнародних валют.

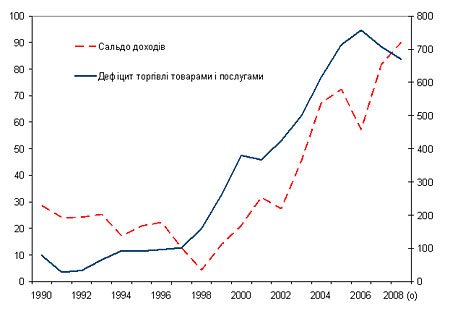

Підтвердженням двох останніх чинників та посиленням їх вагомості є зростання доходів у структурі рахунку поточних операцій платіжного балансу, особливо після 2002 року, коли долар почав неухильно дешевшати.

Дефіцит зовнішньоторговельного балансу (справа) і сальдо доходів (зліва), млрд. дол.

|

Джерело: ERP

Отже, зовнішній сектор економіки США виявляє помітні тенденції до покращання торговельних дефіцитів при цілком помірному рівні зовнішньої заборгованості.

Якщо оцінка динаміки рахунку поточних операцій платіжного балансу США є раціональною (див. наведену вище табл. "Рахунок поточних операцій найважливіших країн і регіонів"), то це означає, що дефіцит вказаного рахунку за результатами 2009 року складе менше 2,5% ВВП.

За оцінками експертів, "допустимий" для США довгостроковий дефіцит рахунку поточних операцій може бути на рівні 3% ВВП, що є вагомим чинником стабілізації макроекономічного середовища США та завершення світової кризи.

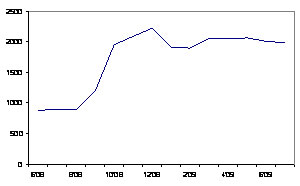

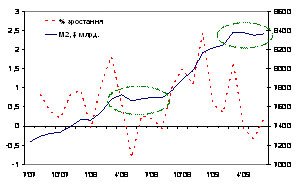

Певним підтвердженням монетарного збалансування є помітне заспокоєння на грошових ринках США.

Так, після досить стрімкого зростання розширення пропозиції грошей восени 2008 року і на початку 2009 року, у весняно-літній період 2009 року динаміка пропозиції грошей є цілком стійкою, а динаміка "широких" грошей М2 загалом подібна до динаміки агрегату у відповідний період 2008 року.

Кредити Федерального резерву, | Грошовий агрегат М2, млрд. дол., (справа) і його зростання, до попереднього місяця | ||||

|

| ||||

Джерело: CS, NBER | Джерело: NBER |

Вказані складові монетарної стійкості у поєднанні з появою сигналів відновлення у реальному секторі економіки США надають певного позитиву стосовно характеру макроекономічної динаміки найкрупнішої країни, а отже - і можливостей поступового виходу із глобальної рецесії для більшості країн світу.

Читайте також інші матеріали цього автора на "Економічній правді":

|

Василь Юрчишин, директор економічних програм Центру Разумкова