Нацбанк готується "відв'язати" курс долара. Коли це може статися і від чого залежатиме?

Через два місяці Національний банк має завершити розробку стратегії пом’якшення валютних обмежень та переходу до більш гнучкого курсу. Таке зобов’язання НБУ взяв на себе в межах домовленостей, досягнутих з Міжнародним валютним фондом про нову кредитну програму на 15,6 млрд дол.

Повна відмова від фіксації курсу – ще одна вимога МВФ, яку Україна виконає на другому етапі співпраці з фондом, тобто після закінчення активної фази війни.

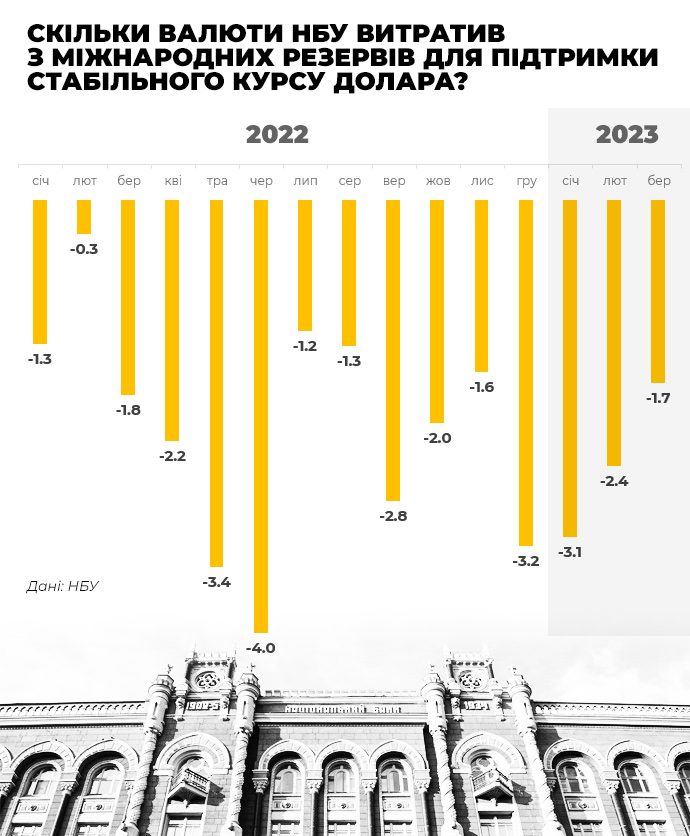

Зафіксований офіційний курс долара існує в Україні 14 місяців, з 24 лютого 2022 року. Це рішення допомогло регулятору втримати цінову стабільність та вгамувати панічні настрої громадян на початку великої війни. Однак воно мало свою ціну. На підтримку стабільності курсу Нацбанк витратив із золотовалютних резервів України понад 30 млрд дол і розмір цього "цінника" щодня зростає.

Коли гривня може повернутися у "вільне плавання"?

Підготовка почалася

Фіксований курс долара мав бути тимчасовим заходом. Про це в Національному банку говорять за першої-ліпшої нагоди, нагадуючи, що український банківський регулятор залишається прихильником ринкових методів в економіці.

Наприкінці березня 2023 року слова представників НБУ стали його офіційним зобов’язанням. У межах домовленостей з МВФ про нову кредитну програму на 15,6 млрд дол українська влада пообіцяла повернутися до плаваючого курсу валют та скасувати запроваджені після 24 лютого 2022 року обмеження.

Домовленості передбачають, що до кінця червня НБУ має розробити стратегію скасування валютних обмежень та переходу до більш гнучкого обмінного курсу. Повністю відпустити курс гривні у "вільне плавання" Нацбанк має на другому етапі програми з МВФ, який, як очікується, настане через 12-18 місяців.

В НБУ не розкривають деталей плану валютної лібералізації. Запит ЕП на цю тему там залишили без відповіді, посилаючись на "режим тиші" перед ухваленням рішення регулятора щодо монетарної політики. Відомо лише, що зняття валютних обмежень та відхід від фіксації офіційного курсу проходитимуть поступово.

"Ми завжди підкреслювали, що повернення до більш гнучкого курсоутворення відбудеться поступово, коли будуть створені належні передумови. Такий перехід не має створювати шоків для валютного ринку та інфляції. Навпаки, він має бути користю для економіки", – говорив заступник голови НБУ Юрій Гелетій.

Умови програми МВФ дають Нацбанку широкі межі розуміння того, як і коли знімати валютні обмеження. Усе це має визначати регулятор, виходячи з власного бачення та економічної доцільності. Ніяких чітких дат щодо цього в програмі фонду нема.

"Кожен крок робитиметься за наявності належних макроекономічних передумов і на підставі аналізу потенційних наслідків", – додав Гелетій.

Як працював режим плаваючого курсу валют? До 24 лютого 2022 року офіційний курс встановлювався на підставі балансу між попитом та пропозицією на ринку. Після початку великої війни шальки цих терезів хронічно перебували на боці попиту. Якби НБУ не зафіксував курс, то його значення могло б уже бути тризначним.

"Поточний стан торговельного балансу вказує на значний розрив між експортом та імпортом, який може бути покритий лише одним джерелом надходження валюти: прямою міжнародною допомогою та інтервенціями Нацбанку", – нагадує директор департаменту аналітичних досліджень "Райффайзен банку" Олександр Печерицин.

З лютого 2022 року регулятор для підтримки режиму фіксованого курсу продав з резервів 32,1 млрд дол. Це більше, ніж обсяг усіх наявних на початку квітня 2023 року резервів, який виявився рекордним за останні одинадцять років.

Хоча наразі режим фіксованого курсу долара приносить більше користі для економіки, ніж шкоди. Поки ця ситуація зберігатиметься, відмовлятися від нього не будуть. Перед ухваленням будь-яких рішень у напрямку валютної лібералізації Національному банку потрібно буде вирішити низку важливих проблем.

Що заважає відпустити курс

Регулятор побоюється, що якщо він занадто різко зніме обмеження, то це може спричинити ажіотажний попит на валюту серед громадян. Люди намагатимуться вберегти свої заощадження від потенційної девальвації гривні. Ці побоювання не безпідставні. За ними стоїть те, що Нацбанк називає "гривневим навісом".

Хоча формально обсяги коштів фізичних та юридичних осіб у банках стрімко наближаються до 2 трлн грн, проте їх строкова структура невпинно погіршується.

У 2020 році близько 40% усіх коштів у банках лежали на строкових депозитах, 60% були коштами на вимогу. Наприкінці 2022 року частка строкових депозитів упала до 27,6%. Особливо яскраво цей тренд проявляється на рахунках фізичних осіб.

До 2020 року українці тримали на строкових депозитах у банках більше коштів, ніж на поточних рахунках, звідки гроші можна зняти в будь-який момент. Після початку пандемії та великої війни ця ситуація кардинально змінилася.

У лютому 2023 року дві третини грошей українців у банках лежали на рахунках до запитання і лише близько третини – на строкових депозитах. Причин кілька: перестороги щодо стійкості банківської системи, бажання мати постійний доступ до грошей, значні бюджетні виплати, передусім на рахунки військових.

Така структура вкладень свідчить, що у випадку швидкого зняття валютних обмежень гроші з поточних рахунків можуть конвертуватися в іноземну валюту.

НБУ намагається боротися з цим ризиком, заохочуючи банки збільшувати ставки за депозитами. Спершу регулятор підвищив норми щодо резервування за коштами до запитання, обмеживши можливості фінансових установ їх використовувати.

Під час березневого засідання з питань монетарної політики Нацбанк пішов далі, знизивши ставку за депозитними сертифікатами (у них банки зберігають надлишкову ліквідність) з 23% до 20% та водночас підвищивши її до 25% для банків, які сформують достатній портфель депозитів терміном від трьох місяців.

Бореться регулятор і з намаганням банків обіграти його за допомогою ультракоротких вкладень. Усе це, а також можливість безготівкової купівлі іноземної валюти за умови відкриття тримісячних депозитів, привело до того, що частка строкових вкладень у банках з початку 2023 року почала зростати.

Якщо цей тренд триватиме, то Нацбанк охочіше скасовуватиме валютні обмеження, не боячись, що це призведе до ажіотажного попиту на валюту.

Додаткові побоювання в НБУ викликає ситуація з множинністю курсів. Якщо валютні обмеження, зокрема для фізичних осіб, скасовуватимуть непродумано, то це може призвести до численних зловживань, зокрема до заробітку на різниці між курсами.

Приклад – "картковий туризм", для боротьби з яким Нацбанку довелося запроваджувати жорсткіші обмеження на розрахунки за кордоном. Тому перед послабленням валютних обмежень регулятору доведеться докласти додаткових зусиль для зменшення різниці між офіційним та готівковим курсами.

Щоправда, на початку квітня ці курси максимально зблизилися майже без втручання НБУ. Пропозиція валюти на готівковому ринку почала переважати під впливом продажу доларів дрібними аграріями та зняття коштів з тримісячних валютних депозитів. Через це в окремі дні курс купівлі падав нижче офіційного курсу долара.

У питанні зняття валютних обмежень Нацбанк також буде відштовхуватися від того, як вони впливатимуть на інфляцію, адже це основна мета діяльності НБУ.

Коли і з чого почнеться лібералізація

Попри наявність зобов'язання Нацбанку розробити стратегію пом’якшення валютних обмежень аналітики, з якими поспілкувалася ЕП, висловили великі сумніви, що цьогоріч буде значний прогрес у напрямку плаваючого курсу. Не кажучи про можливість повного скасування режиму фіксованого курсу долара.

"Не думаємо, що це відбудеться до кінця 2023 року. Зняття валютних обмежень стане можливим і необхідним для залучення приватного капіталу на відбудову після війни", – вважає заступниця директора Центру економічної стратегії Марія Репко.

Зрештою, НБУ своїми діями сигналізує про неготовність відпускати гривню у "вільне плавання" і запроваджувати анонсовані пом’якшення щодо виведення капіталу.

"Показовим був квітень, коли замість обіцяного раніше дозволу на репатріацію вкладень нерезидентів в ОВДП було дозволено виводити лише доходи за ними", – пригадує начальник аналітичного відділу Sense Bank Олексій Блінов.

Більшість аналітиків переконані, що стратегія послаблень валютних обмежень Нацбанку передбачатиме косметичні зміни і так триватиме до кінця війни. Тому вони не очікують радикальних змін у валютному регулюванні до кінця 2023 року.

"Швидше за все, НБУ робитиме лише символічні кроки, щоб усунути дрібні незручності для бізнесу. Тож факт розробки дорожньої карти валютної лібералізації не наближає нас до зміни режиму курсоутворення", – вважає голова департаменту макроекономічних досліджень групи ICU Віталій Ваврищук.

Незначні вдосконалення валютних обмежень НБУ робить і без стратегії. Його дії передусім спрямовані на зменшення різниці між готівковим і безготівковим курсами. Так, днями НБУ розширив можливості банків щодо продажу валюти населенню.

У зміни на валютному фронті не вірить і бізнес. Компанії-члени Європейської бізнес-асоціації закладали середній офіційний курс долара на 2023 рік на рівні 43 грн. Наразі вони впевнені, що курс не зміниться до кінця боїв.

"Нацбанк буде дотримуватися політики фіксованого курсу до кінця гарячої фази війни. Якщо фінансова підтримка партнерів триватиме в потрібних обсягах, потреби в рефіксації курсу не виникне. Про повернення до плаваючого курсу можна буде говорити тільки після зниження безпекових ризиків у країні", – вважають в асоціації.

Зрештою, доля валютної лібералізації майже повністю залежить не стільки від Нацбанку та його політичної волі впроваджувати певні зміни, скільки від успіхів армії. Військова ситуація впливатиме на рівень безпекових ризиків, доступність морських шляхів експорту та можливості в залученні інвестицій.

"Позитивні новини з фронту послаблюють ризики конфронтації і підсилюють надію на більш швидке завершення конфлікту. Це зменшує девальваційні побоювання.

Успішний контрнаступ здатний покращити очікування на ринку щодо валютних потоків і може теоретично прискорити деякі заходи регулятора з валютної лібералізації. Однак миттєво на дії НБУ це не вплине", – переконаний Печерицин.

Водночас новини з фронту можуть впливати на майбутнє валютної лібералізації і протилежним чином. Існує ймовірність, що навіть після завершення війни Україна не буде готова до відмови від фіксації курсу та скасування всіх валютних обмежень.

"Не варто очікувати, що Перемога України відразу поліпшить її зовнішній баланс. Через значні пошкодження виробничої та іншої інфраструктури відновлення експорту до довоєнного рівня не є можливим. Водночас є ризик втрати регулярного потоку міжнародної фінансової допомоги після Перемоги", – додає Блінов.