У банках лежать "зайві" 400 мільярдів. Чому вони не кредитують економіку та державу?

Щоб профінансувати всі видатки уряду, потрібно щомісяця знаходити додаткові 5 млрд дол. У 2023 році дефіцит бюджету становитиме 38 млрд дол. Майже всі ці кошти планують отримати від міжнародних партнерів.

Поки держава шукає джерела покриття рекордної бюджетної діри, в українських банках "без діла" лежать близько 400 млрд грн – понад чверть необхідної на 2023 рік суми.

Ідеться про рекордні обсяги надлишкової ліквідності банківської системи, тобто про кошти, які залишилися в банків після видачі кредитів, інвестицій в облігації уряду та інші активи. Банки зберігають їх на кореспондентських рахунках та в депозитних сертифікатах НБУ.

Майже пів трильйона гривень – ласий шматок для урядовців, які критикують Нацбанк за занадто високі ставки за депозитними сертифікатами. Мовляв, через це банки не зацікавлені купувати облігації чи кредитувати.

Що таке депозитні сертифікати і як саме вони працюють? Звідки в банків такі рекордні запаси надлишкової ліквідності? Чому ці кошти не можна використати для відновлення економіки чи кредитування уряду?

Про що йдеться

У перші дні після початку великої війни банки взяли в НБУ рекордні обсяги рефінансування, аби підтримати власну ліквідність та забезпечити запити клієнтів на зняття коштів та розрахунки. Дехто брав такі кредити "про всяк випадок", очікуючи погіршення ситуації.

Зрештою, відплив коштів з банків вдалося швидко зупинити. Довіра людей до системи повернулася, магазини та АЗС, які спочатку приймали оплату лише готівковою, увімкнули термінали для безготівкових розрахунків.

З того часу ситуація з наявністю вільних коштів у банках не просто повернулася на довоєнні показники, а й кратно їх перевершила.

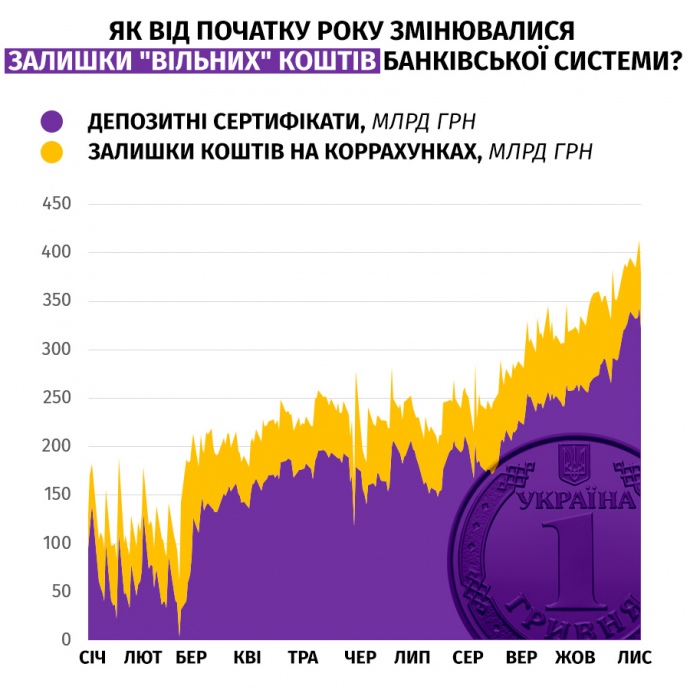

На початку листопада українські банки акумулювали на своїх кореспондентських рахунках та в депозитних сертифікатах НБУ рекордні обсяги тимчасово вільних коштів – понад 400 млрд грн.

Попри складну ситуацію в економіці, яку спровокувала війна, обсяги надлишкової ліквідності зростають. Якщо влітку вони коливалися в межах 200-250 млрд грн, то восени перетнули позначу 300 млрд грн і стрімко попрямують у напрямку половини трильйона гривень.

На перший погляд, ситуація може здатися парадоксальною: стан банківської ліквідності покращується, хоча самі банки значно зменшили прибутки і почали фіксувати збитки за деякими кредитами.

Мало того, свої вільні кошти банки продовжують тримати в НБУ замість того, аби допомагати державі фінансувати рекордну дірку в бюджеті, а підприємствам та людям – відновити зруйновані житло, автомобілі та інші активи.

Ще більш парадоксально виглядає твердження про те, що навіть якщо банки вкладуть усі вільні кошти в урядові облігації чи видадуть на них кредити населенню та підприємствам, то запаси вільної ліквідності суттєво не зміняться.

Усе стане на свої місця, якщо зрозуміти, як працює банківська система України.

Як працює банківська система

Банківська система має два рівні. На нижньому існують комерційні банки, у яких населення та компанії відкривають рахунки, беруть кредити, здійснюють перекази. На верхньому розташувався НБУ, у якому свої рахунки мають банки.

Якби банківська система була фастфудом, то нижній рівень був би касою, куди звертається покупець, аби зробити замовлення. Верхній рівень – це кухня, захована за прилавком.

Звичайний покупець не впливає на її роботу, а робить замовлення в касі. Подальші дії касира спонукають кухарів організувати свою роботу так, аби виконати замовлення.

Наприклад, проста оплата за товар у супермаркеті може запустити низку операцій на верхньому рівні банківської системи. Якщо в покупця рахунок відкритий у банку "А", а в магазину – у банку "Б", то гроші банку "А" з його рахунку в НБУ переказуються на рахунок банку "Б" в НБУ.

Гроші в такій системі мають подвійну природу. На нижньому рівні банківської системи вони лежать на рахунках клієнтів банків та є банківськими зобов’язаннями перед клієнтами.

На верхньому рівні кошти, які залишаються після видачі кредитів та інвестицій в цінні папери, банк кладе на депозитні сертифікати, через що в Нацбанку виникає зобов’язання перед ним.

Таким чином, одні і ті ж кошти є одночасно зобов’язаннями банку перед клієнтами (за їхніми рахунками) і зобов’язаннями НБУ перед банками (за депозитними сертифікатами).

Що таке депозитні сертифікати

Депозитні сертифікати – це цінні папери, у які банки вкладають тимчасово вільні кошти за підсумками робочого дня. Це так звані інструменти "овернайт", тобто термін їх обігу – один день.

Цей інструмент має ключову роль у регулюванні НБУ ліквідності банківської системи та допомагає йому впливати на процентні ставки за борговими інструментами.

Розмір процентної ставки за депозитним сертифікатом наразі становить 23% річних. Він прив’язаний до облікової ставки (25% мінус 2%) так само, як і вартість кредитів рефінансування (25% плюс 2%).

Змінюючи облікову ставку, Нацбанк автоматично змінює ставки за цими інструментами та, як наслідок, – вартість грошей в економіці.

"У мирні часи депозитні сертифікати були інструментом для розміщення тимчасово вільних коштів. Туди під мінімальний процент банк клав гроші після того, як видав усі заплановані кредити чи здійснив інші інвестиції", – пояснює асоційований експерт "CASE-Україна" Євген Дубогриз.

Іншими словами, у депозитні сертифікати банки вкладали кошти за залишковим принципом, аби за тимчасово вільними коштами отримувати хоча б мінімальний дохід.

Ще одна сутність депозитних сертифікатів полягає в тому, що за допомогою цього інструменту відбувається стерилізація грошей.

Коли банк кладе кошти на депозитний сертифікат, відбувається процес, зворотний до того, що називають "друком" гривні. Вилучаючи гроші з обігу, НБУ гальмує зростання цін.

Під час війни налагоджена робота монетарних інструментів НБУ дала збій. Зокрема, через те, що в червні Нацбанк різко підвищив облікову ставку для стримання інфляції.

"Наразі активні операції банків відсутні: кредитування майже нема (крім кредитів, які видаються в межах державних програм), а за ОВДП ставка не зростає. Виходить парадоксальна ситуація, коли ставка за операціями із стерилізації коштів вища, ніж за державним боргом", – додає Дубогриз.

Тобто банкам вигідніше вкладати гроші в депозитні сертифікати, ніж в урядові облігації: 23% проти 13,5-18,5% річних відповідно.

Звідки у банків "зайві" гроші

До 24 лютого банки були ключовими покупцями облігацій уряду. Вони зосередили у своїх портфелях ОВДП на понад пів трильйона гривень. З того часу обсяги їхніх інвестицій у державний борг суттєво скоротилися.

Оскільки Мінфін не бажає підвищувати ставку за облігаціями, банки відмовляються вкладати в них кошти. Вони очікують терміну погашення цих цінних паперів і виводять їх з цього інструменту.

За даними НБУ, з 24 лютого обсяг інвестицій банків в ОВДП скоротився на 44,5 млрд грн. Кращого застосування цим коштам банки не знайшли, тому вони опинилися в депозитних сертифікатах.

Низькі ставки за державним боргом – лише частина історії, яка пояснює причину виникнення надлишкових запасів ліквідності в банків. Інша причина – це "друк" грошей Нацбанком.

З початку 2022 року обсяг грошової емісії НБУ внаслідок купівлі ОВДП становив 340 млрд грн. Ці кошти Нацбанк переказує на рахунки уряду, який використовує їх для фінансування видатків.

Зрештою, емісійна гривня знову потрапляє на депозитні сертифікати в НБУ. Як це працює?

Беручи кошти в Нацбанку, Мінфін витрачає їх для виплати зарплат бюджетникам та військовим. Частину коштів ті витрачають на купівлю товарів, а частину залишають на своїх рахунках.

Кошти населення та підприємств банки вкладають у депозитні сертифікати. По-перше, це вигідніше та менш ризиковано, ніж кредитування. По-друге, банки обмежені в інвестуванні цих грошей, бо вони лежать на рахунках, звідки їх у будь-який момент можуть зняти.

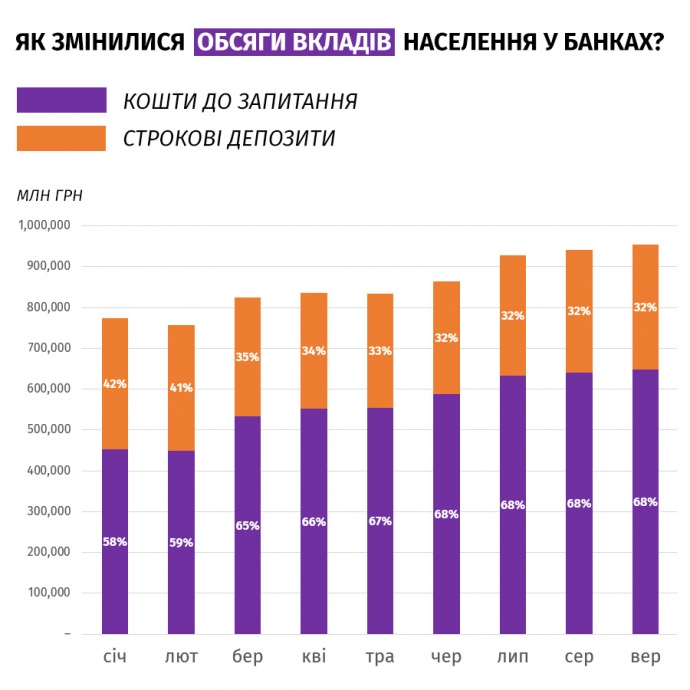

Як свідчить статистика НБУ, обсяги вкладень населення в банках у січні-вересні 2022 року зросли на 180 млрд грн. Це відбулося, у першу чергу, завдяки росту залишків на поточних рахунках: із 452 млрд грн до 648 млрд грн.

Водночас обсяги строкових депозитів зменшилися з 321 млрд грн до 306 млрд грн.

Рахунки до запитання – це, зокрема, карткові рахунки, на які люди отримують зарплати, соцвиплати чи стипендії. Їх особливість у тому, що людина може будь-коли зняти з них кошти або витратити на купівлю товарів чи оплату послуг.

Це означає, що банку потрібно бути готовим забезпечити такі операції грішми. Тому він вкладає ці кошти в надкороткі інструменти: депозитні сертифікати НБУ.

Банки мають інший спосіб використання цих коштів. Вони можуть розрахувати, яку частину коштів на поточних рахунках їх клієнти не використовуватимуть протягом певного періоду і вкласти їх на цей термін, наприклад, в ОВДП.

"Маючи багато короткострокової ліквідності, банки можуть вкласти її в довгі інструменти. При цьому загальна ліквідність банківської системи не зміниться. Питання лише в ціні.

Банкам не вигідно вкладатися в інструменти з нижчою ставкою, якщо на ринку є вища, зокрема, на вторинному ринку ОВДП", – каже директор департаменту монетарної політики та економічного аналізу НБУ Володимир Лепушинський.

Чому надлишок ліквідності не зміниться

Через дворівневість банківської системи та подвійну природу грошей у ній позбутися надлишкової ліквідності банків доволі непросто.

Іншими словами: навіть якщо банки в один момент перенесуть усі гроші з депозитних сертифікатів в ОВДП, то обсяг вкладень на депозитних сертифікатах від цього майже не зміниться.

Залучені кошти від продажу банкам ОВДП Мінфін одразу витратить на проведення державних видатків.

Переважна частина цих видатків – зарплати військових, бюджетників, соціальні виплати. Іншу частину видатків Мінфін спрямує на закупівлю товарів чи послуг у приватного сектору.

В обох випадках отримані урядом кошти знову потраплять у банківську систему, і банки знову вкладуть їх у депозитні сертифікати НБУ.

У такому разі виникає питання: якщо після вкладення всіх коштів з депозитних сертифікатів в урядові облігації загальна ліквідність банків не зміниться, то чому вони цього не роблять?

По-перше – через необхідність мати постійний доступ до цих грошей.

Якщо в банку не буде "подушки" ліквідності, то в якийсь момент може виникнути ситуація, коли він не зможе вчасно провести розрахунки клієнтів. Це підірве довіру до банківської системи і спричинить паніку серед населення.

По-друге, ліквідність не зміниться у всієї банківської системи, але вона може змінитися в конкретного банку. Як це виглядає?

Наприклад, банк "А" всі гроші з депозитних сертифікатів заплатив Мінфіну за ОВДП. Ці кошти Мінфін витратив на зарплати бюджетникам, але рахунки цих бюджетників відкриті в банку "Б".

Банк "Б" вкладе ці гроші в депозитні сертифікати НБУ. Загальна ліквідність системи не постраждає, але банк "А" втратить доступ до цих коштів.

Чому не можна зменшити ставку за депозитними сертифікатами

Велика різниця в дохідності між депозитними сертифікатами та ОВДП – одна з ключових причин, чому банки не інвестують тимчасово вільні кошти в державний борг.

У публічному просторі лунають заклики до Нацбанку знизити рівень ставки за сертифікатами, аби стимулювати банки активніше вкладати кошти в держоблігації.

НБУ ці заклики відкидає, застерігаючи, що такий крок може поставити під питання його здатність впливати на ціни.

"Наразі облікова ставка має вплив, насамперед, через те, що до неї прив'язані ставки за депозитними сертифікатами та кредитами рефінансування. Якщо ці ставки існуватимуть окремо, то облікова ставка просто не працюватиме.

Звісно, за певних умов можна рухати ставки, але лише в контексті всієї монетарної політики, коли будуть виконуватися відповідні передумови", – пояснює Лепушинський.

Знизити облікову ставку, аби дохідність депозитних сертифікатів стала меншою, Нацбанк теж поки не може. Інфляція в Україні досі зростає, а регулятор оголошував, що політика високих ставок триватиме до 2024 року.

Крім того, високі ставки за депозитними сертифікатами мають ще одну функцію. Наразі це доволі відчутне джерело доходів банківської системи, яка починає визнавати збитки від збройної агресії Росії.

За консервативними оцінками, частка непрацюючих кредитів за війну може зрости на 20%. Через це банки отримуватимуть збитки, які потрібно перекривати докапіталізацією. Одним з джерел додаткового капіталу можуть стати доходи від депозитних сертифікатів.

Однак доходи банків – це витрати НБУ, який платить проценти за депозитними сертифікатами. Прибуток регулятора, за законом, переказується до бюджету. Отже, чим більші його витрати, тим менше доходів отримає держава.

Хоча наразі високі проценти за депозитними сертифікатами не зроблять НБУ збитковим.

"Основним джерелом прибутку НБУ буде переоцінка валютних активів за курсом 36,56. Оскільки в НБУ активів у валюті більше, ніж зобов’язань, зміна офіційного курсу приводить до прибутку.

Нацбанку до снаги переказати наступного року до бюджету 71 мільярд гривень без ще одного перегляду офіційного курсу, який у 2022 році не планується", – вважає фінансовий аналітик групи ICU Михайло Демків.

У наступні роки витрати на виплату процентів банкам, імовірно, перекриватимуть проценти, які Нацбанк отримає за придбаними в держави ОВДП в ході "друку" гривні.

Чому депозитні сертифікати – це також ризик

Депозитні сертифікати – це спосіб вилучення гривні з обігу. Завдяки тому, що банки вкладають гроші в Нацбанк, "друк" гривні не так сильно позначається на цінах. Проте ситуація може змінитися після війни.

Населення та підприємства активніше витрачатимуть кошти, через що зменшуватимуться залишки на рахунках до запитання. З початком активної повоєнної відбудови активізуються кредитування та імпорт.

Депозитні сертифікати – це наче дамба, яку може прорвати, щойно знизяться безпекові ризики та почнеться активна відбудова економіки. Тоді гривня, яку НБУ абсорбував за допомогою депозитних сертифікатів, виллється в обіг, створюючи додатковий тиск на ціни та курс валют.

"Це серйозний ризик. Що з ним робити, наразі незрозуміло. Актуального досвіду боротьби з інфляцією після війни немає", – пояснює Дубогриз.

Одним із способів мінімізації цього ризику в НБУ називають перетікання коштів з рахунків до запитання в строкові інструменти. Якщо люди і компанії кластимуть гроші на депозити чи купуватимуть ОВДП, то "прориву дамби" не буде.

Для цього банкам та уряду потрібно заохочувати українців вкладати кошти в строкові інструменти, зокрема, привабливішими ставками.

Інакше надлишкова ліквідність банківської системи стане бомбою уповільненої дії, яка підірве платоспроможність українців одразу після довгоочікуваної перемоги.