Too big to fail по-українськи: як вкладники Дельта банку втратили мільярди гривень

До финансового кризиса, который начался в 2014 году, "Дельта Банк" был главным конкурентом "Приватбанка" в рознице, а его главного акционера Николая Лагуна называли — финансовым гением.

Спустя примерно год после финансового кризиса, Дельта стал крупнейшим частным банком, который был признан неплатежеспособным и отправлен на ликвидацию.

Десятки тысяч вкладчиков потеряли миллиарды гривень, некоторые из них покончили жизнь самоубийством, но за выведение десятков миллиардов виновных не могут найти по сей день.

I

Людмила Самковская стала клиентом Дельта банка в 2013 году. Банк находился недалеко от ее дома, ей понравился работавший там персонал и выгодные условия по депозиту, который она решила разместить в банке. "Это был современный банк, с которым было приятно работать", — говорит Самковская.

Забрать депозит из банка она уже не смогла, с осени 2014 года вклады физлицам банк не возвращал, а 3 марта 2015 года банк был признан неплатежеспособным.

Вкладчикам компенсировали гарантированные законом 200 тыс грн. Однако Людмила оказалась среди тех 30 тысяч людей, чьи вклады эту сумму превышали. С тех пор она вынуждена часто наведываться в Киев по делам банка.

В голосе и манере разговора Самковской легко различить командные задатки. В прошлом она управляла различными предприятиями и работала в пищевой промышленности вооруженных сил. Сегодня она один из ключевых руководителей Союза вкладчиков Дельта Банка. Эта организация борется за возврат своих средств уже 4 года.

По словам Самковской, сегодня в Союзе около 200 активных членов, хотя ранее было более 800.

"У нас есть правление из 5-ти человек и секретарь. 6 человек задают тон, собираемся, или в скайпе созваниваемся. У нас свои 2 юриста, они ведут наши судебные дела, изучаем другие практики банков, боремся за свои активы", — рассказывает Самковская.

Были среди вкладчиков и те, кто банкротство банка пережить не смог в буквальном смысле этого слова.

"В нашей области человек не выдержал, повесился. В Запорожье человек сильно болел, банкротство банка его добило, и он покончил с жизнью. Только по Дельте нам известно не менее 4 случаев суицида", — говорит Самковская.

Стоимость активов Дельта банка "на бумаге" достигала более 60 млрд грн. Однако, когда дело дошло до ликвидации оказалось, что банк, как выражаются банкиры, "выпотрошен".

Оценочная стоимость активов едва ли превышала 20 млрд, а самые ценные активы банка были выведены собственниками банка, а также взяты в залог своих кредитов государственными институциями.

II

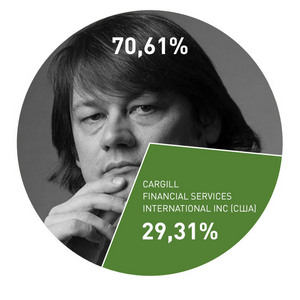

К 2013 году Дельта был одним из крупнейших банков Украины. Главным акционером банка был участник украинского списка Forbes – Николай Лагун, состояние которого журнал оценивал более чем в 100 млн долларов. Ему принадлежало 70% акций банка.

Другим акционером с долей 29% акций была крупнейшая частная компания США — Cargill. Как писал тот же Forbes, порядка 90% акций гиганта контролируют около ста человек, носящих фамилии Каргилл и Макмиллан. Из них — 14 миллиардеров, больше, чем в любом другом клане как в США, так и за пределами страны.

Однако определяющую роль в банке все же играл Николай Лагун. Лагун начал карьеру банкира еще в 90-тых. Он начинал работать в валютном департаменте VAB банка, но очевидно, что главным в его карьере до "Дельты" можно считать Укрсоцбанк, где он дослужился до того, что главный акционер банка Валерий Хорошковский передал ему 10%.

Когда спустя пару лет украинский олигарх Виктор Пинчук выкупил банк за 250 млн долларов, Лагун стал миллионером.

После этого Лагун стал развивать собственный бизнес. Банковский рынок Украины был на пике в 2008 году, до начала глобального финансового кризиса. Тогда Дельта банк находился в четвертом десятке украинских финучреждений с активами около 5 млрд грн.

За следующие 5 лет, несмотря на стагнацию банковского сектора, Дельта банк нарастил активы более чем в 10 раз. К началу нового кризиса 2014 года, Дельта был уже одним из крупнейших банков страны и считался главным конкурентом "Приватбанка".

III

После Революции Достоинства и бегства властей Януковича банковская система оказалась в незавидном положении. В экономике накопились очевидные дисбалансы, девальвация национальной валюты казалась неизбежной. Дабы избежать дефолта, страна вынуждена была работать с кредиторами последней инстанции, в частности с МВФ и Мировым банком.

Последние, в свою очередь большое внимание уделяли банковской системе. Они требовали докапитализации банков от акционеров и выведения "слабых" банков с рынка. Деньги из банков начали забирать не только "убегающая" власть, но и вкладчики, предвкушающие девальвацию.

У банков начались проблемы с ликвидностью. Начиная с 2014 года один за одним в Украине начались банкротства банков.

К концу 2014 года, проблемы в Дельта банке уже невозможно было скрыть. Вкладчики уже не могли просто забрать свои средства. Однако, учитывая размеры Дельты, мало кто верил в то, что банк станет банкротом.

"Мы работаем с акционерами по выполнению плана докапитализации. Дельта Банк предоставил план рекапитализации, в соответствии с которым мы движемся", — сказала глава НБУ Валерия Гонтарева на итоговой пресс-конференции 30-го декабря 2014 года.

Она добавила, что регулятор знает о ситуации в банке, но в Нацбанке уверены, что акционеры смогут докапитализировать финансовое учреждение и восстановить его нормальную деятельность.

Помимо вербальной поддержки, Дельта банк с февраля 2014 года получил 15 траншей рефинансирования от НБУ на общую сумму в 8 млрд грн.

"Я не хотела забирать свой депозит. Я не верила в крах, писали, что это системный банк, я была уверена в том, что, если проблема и будет банк будет национализирован", — говорит Самковская.

IV

3 марта 2015 года неожиданно для многих вся банковская империя Лагуна рухнула. Сразу три его банка были признаны неплатежеспособными, среди них и Дельта — одно из крупнейших финучреждений Украины.

В день введения временной администрации в Национальном банке состоялся пресс-брифинг. На брифинге обсуждались темы усиления ответственности банкиров за банкротства банков и конечно же ситуация с Дельта банком.

С того момента, как глава НБУ заявляла, что руководство Дельта банка пытается спасти ситуацию прошло всего три месяца, но Гонтарева кардинально поменяла риторику по отношению к финучреждению.

На брифинге она рассказала, что дыра в активах этого банка достигла 22 млрд гривен. Также глава НБУ заявила, что Николай Лагун не хочет возвращать НБУ рефинансирование в 4 млрд гривен.

Тогда же, по словам банкиров, у многих возникал резонный вопрос: зачем рефинансирование выделялось, если валютные вклады банк перестал возвращать еще в мае, а с осени и другие вкладчики учреждения не могли забрать свои депозиты?

Некоторые чиновники НБУ продолжали твердить о том, что Дельту можно было спасти.

"Он (Николай Лагун) держался за банк. Все руководство НБУ отстаивало национализацию учреждения до последнего, потому что это системный банк, в котором были средства и вкладчиков, и госбанков, и крупных предприятий…", — рассказывала Алла Шульга, которая отвечала в НБУ за банковский надзор.

V

Акционеры банк "на плаву" не удержали. В руках государства оказался один из крупнейших частных банков страны. Мировая практика предполагает, что в случае, когда проблемы наблюдаются у таких больших банков, они могут подлежать национализации.

Таким был основной публичный сценарий и в случае "Дельты", ведь пострадать могли десятки тысяч вкладчиков. Но несмотря на публичные заявления ответственных чиновников, банк был выведен с рынка по стандартной процедуре.

"То, что мы в рамках своего мандата встретимся с этим банком, для нас не было новостью, поскольку в банке наблюдались очень серьезные проблемы на протяжении длительного времени. Банк не выполнял свои обязательства перед физлицами, а взамен предлагал "дробить" свои вклады по 200 тысяч, чтобы они попали под выплаты Фонда гарантирования. Не видеть этого невозможно было.

Что для нас было неожиданным, мы до последнего момента, и к этому было много сигналов с разных сторон и со стороны соответствующих властных структур, и экспертной среды — мы рассчитывали, что банк будет национализирован, учитывая его масштаб.

Для нас момент неожиданности заключался в том, что в какой-то момент банк был признан неплатежеспособным и все. Минфин и НБУ вышли из этого процесса", — вспоминает заместитель Директора-распорядитель Фонда гарантирования Андрей Оленчик.

Национализация не состоялась, но что еще хуже для вкладчиков, банк ушел с рынка не только по объективным экономическим причинам. К тому моменту, когда нужно было принимать решение о национализации банка, дыра в балансе на самом деле превышала озвученные 20 млрд грн.

Как позже заявил ликвидатор банка Владислав Кадыров, по данным отчетности, которая подавалась банком в НБУ, активы Дельты составляли более 74 млрд грн, а сумма вкладов только физических лиц превышала 31,4 млрд. грн.

"Когда мы сделали инвентаризацию и сформировали ликвидационную массу, мы увидели, что балансовая стоимость активов банка составляла 87,5 млрд грн, а оценочная стоимость в 3 раза меньше – 29,2 млрд грн", — рассказывал Кадыров в интервью изданию Минфин.

VI

В ситуации, когда из банка исчезло активов почти на 50 млрд грн, возник резонный вопрос, как это произошло.

"Таких масштабных схем как в "Дельте", я не видел еще нигде. Аудиторы, которых привлекли к анализу ситуации в банке, установили, что отчетность не просто искажалась — ее, по сути, в последние годы перед временной администрацией, "рисовали".

Я не понимаю, как регулятор этого не увидел? Ведь в банке работал куратор НБУ. Куда он смотрел?", — сокрушался ликвидатор банка Кадыров в одном из своих интервью.

Вопрос ликвидатора Дельты особенно актуален на фоне того, что банки, которые имеют статус "проблемных" и получают рефинансирование от НБУ согласно законодательству, находятся под усиленным надзором. Они подвергаются не только плановым и внеплановым проверкам, но в них делегируются также представители регулятора, так называемые "кураторы", которые должны следить за недопущением выведения активов и нарушением законодательства.

Тем не менее, регулятор всех нарушений не видел. Происходило это в том числе и потому, что как сказано в аудиторском отчете, в НБУ подавалась совершенно другая отчетность, которая не соответствовала действительности.

В рамках подготовки статьи, автору удалось ознакомится с десятками уголовных дел, которые "пылятся" в правоохранительных органах.

Операции, задокументированные в этих уголовных делах, говорят о том, что масштабные финансовые махинации в банке начали проводится еще за несколько лет до начала финансового кризиса.

Вывод средств из Дельта-банка — это огромные тома уголовных дел, а на прочтение одного форенсик-аудита может уйти неделя. Так выглядят основные направления вывода средств из банка.

Операции с блэк-листом

Показать детальную информацию

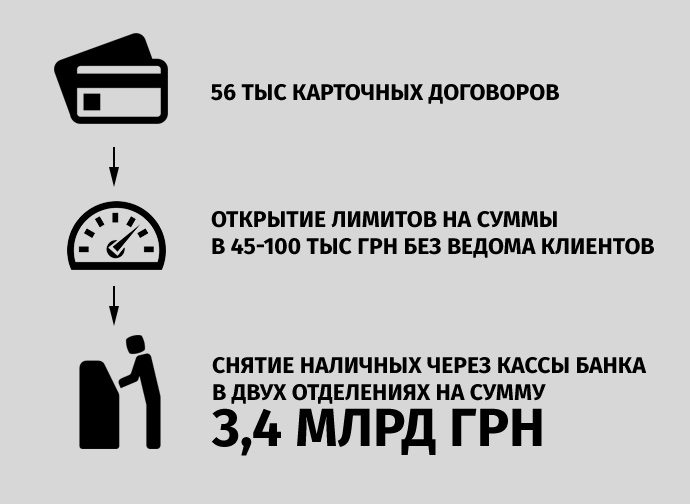

Операции с использованием сфальсифицированных данных для пополнения счетов клиентов банка, проведения ими операций. Вывод средств и искажение отчетности

Показать детальную информацию

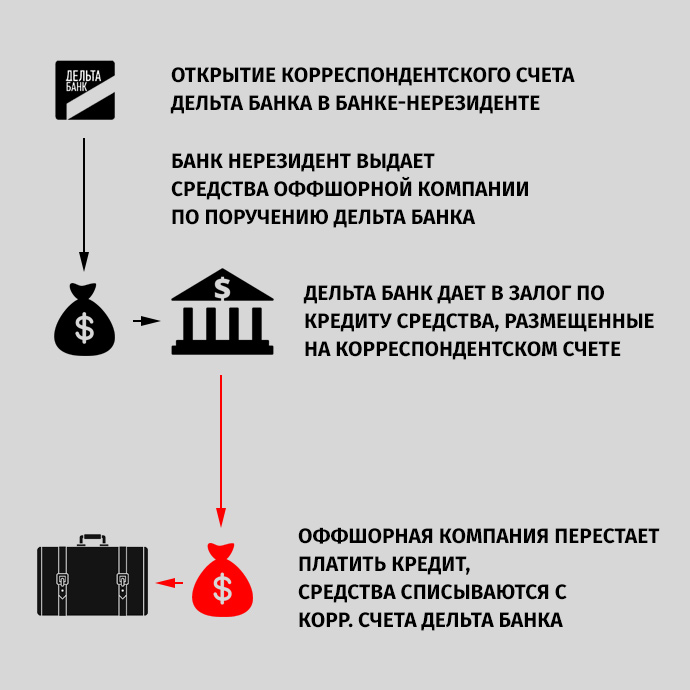

Операции с банками-нерезидентами, которые привели к потере средств на корреспондентских счетах. Выведено 252 млн долларов

Показать детальную информацию

Выведение активов путем "ничтожных" сделок. Общая сумма убытков – 23 млрд грн

Показать детальную информацию

ЭП впервые публикует документ, который свидетельствует об искусственном увеличении капитала банка и десятках других нарушений, которые наблюдались в банке.

Конкретные указанные схемы вывода средств Николай Лагун не прокомментировал, однако обтекаемо объяснил почему не считает себя виновным.

|

"Все мои действия были исключительно в правовом поле и направлены на рост капитализации банка в моменты нормального функционирования и его спасение во время кризиса. Отмечу, что банковский бизнес это был мой основной бизнес, других бизнес проектов я не имел, поэтому умышленно вредить главному активу это нелогично и даже глупо. Относительно системного нарушения законодательства в банке не знал, да и сейчас не согласен с такой формулировкой, никакой системы нарушений в банке не было и быть не могло. Банк постоянно находился на усиленном контроле надзорных органов, десятки проверок/ ревизий, ни одного отчета о систематических и грубых нарушениях мне на стол не попадало. Да, в результате проверок были рекомендации, были требования устранить/улучшить/разработать, но все они были рабочими, носили точечный характер и не сопрягались с значительными угрозами бизнесу". *Николай Лагун передал ответы через адвоката |

VII

В Дельта банке после введения временной администрации осталось активов на сумму в 29 млрд грн. Потенциально, при их успешной реализации на торгах, денег могло бы хватить как минимум для расчётов с вкладчиками физлицами. Но шансы вернуть свои сбережения у них невелики.

После того как банк становится неплатежеспособным, Фонд гарантирования вкладов составляет акцептированный список кредиторов, который складывается из десятка очередей.

Первыми погашаются требования по зарплате сотрудников банка, вторая очередь — требования обеспеченных кредиторов (таким является НБУ), третья — Фонд гарантирования вкладов, который выплатил вкладчикам гарантированные 16 млрд грн, и только потом погашаются требования вкладчиков.

Регулятор за последний год до банкротства банка выдал несколько траншей рефинансирования, в результате чего общая сумма задолженности банка достигла 8 млрд грн.

Так, большая часть активов оказалась в залоге у регулятора, и при их реализации, деньги будут возвращаться не вкладчикам, а НБУ.

То есть, при оценочной стоимости активов в 29 млрд грн первые 8 млрд получит НБУ, еще 16 — Фонд гарантирования, и только потом начнут рассчитываться с вкладчиками. Учитывая, что оценочная стоимость активов часто выше рыночной, шансы вкладчиков вернуть свои средства практически равны нулю.

В то же время регулятор вместо того, чтобы вовремя ввести в банк временную администрацию, оттягивал решение до последнего.

Многие банкиры, опрошенные ЭП, не верят в то, что НБУ не видел такого колоссального вывода активов. Как регулятор не заметил вывода десятков миллиардов гривень? Этот и другие вопросы были адресованы экс-главе надзора НБУ Алле Шульге, но ответов на них редакция не получила.

Пока НБУ выдавал банку кредиты рефинансирования, забирая под залог ликвидное имущество банка, из банка выводились активы, увеличивалась гарантированная сума вкладов, а частные и государственные компании выводили свои активы, что сделало шансы вкладчиков вернуть свои средства практически невозможным.

В распоряжение ЭП оказался документ, который был направлен в адрес первых лиц государства, в том числе президенту, пинистру МВД, главе Верховной рады. Документ был подготовлен Фондом гарантирования вкладов после того как, Фонд получил обращение вкладчиков с 1670 подписями вкладчиков банков-банкротов.

В своем письме Фонд указывает, что задолженность перед 13-ти тысячами вкладчиков по сей день составляет 35,7 млрд грн. При этом, Фондом к этому моменту было выплачено 89 млрд грн в рамках гарантированных сумм до 200 тыс грн, для чего он был вынужден взять кредит у Минфина в сумме около 60 млрд грн.

Фонд в своем письме соглашается с вкладчиками в том, что помимо выведения активов, плохого качества банковских портфелей существует проблема в виде НБУ как залогового кредитора, так как "наиболее ликвидное имущество банков, которые выводятся Фондом с рынка находится в залоге у НБУ по кредитам рефинансирования, и как следствие погашается вне очереди согласно Закону".

На 1 февраля 2019 года задолженность неплатежеспособных банков перед НБУ составляет 59,7 млрд грн, а оценочная стоимость активов, которые являются залогами по этим кредитам – 23,2 млрд грн. Среди этих активов значительная часть принадлежит Дельта банку.

VIII

В день введения временной администрации в Дельта банка были приняты изменения в законодательство Украины, которые предусматривали ужесточение наказания для собственников банков за доведение их до банкротства.

Спустя более чем 4 года, которые произошли с того дня, ни один банкир собственник банка или крупный топ-менеджер так и не получил реального наказания за выведение активов, несмотря на громкие заявления власти.

Дельта банк стоит в этом списке особняком. Фондом гарантирования при осуществлении процедуры вывода с рынка в правоохранительные органы направлено 638 заявлений о совершении уголовных правонарушений (в Национальную полицию — 547 заявлений, в прокуратуру — 6, в ДФС — 83, в СБУ — 2).

Из них по 181 заявлению принято решение о внесении сведений в Единый реестр досудебных расследований и начато досудебное расследование. Тем не менее, расследование продолжается уже несколько лет, а результатов нет.

"Несмотря на очевидные нарушения требований законодательства со стороны должностных лиц и собственников банка и наличие необходимой доказательной базы, до сих пор владельцы и руководители банка не привлечены к уголовной ответственност", — так лаконично в Фонде гарнатирования ответили на вопрос о том, насколько они довольны сотрудничеством с правоохранительными органами.

Куда более красноречивы высказывания сотрудников Фонда не под запись.

"Я могу понять задержки в общих сложные делах, например про неплатежеспособность как таковую. Но "блэк-лист"? Фиктивные деньги? Неужели так сложно установить лиц — исполнителей?

НАБУ и ГПУ понимают, о чем идет речь по операциям, но, например, полиция, в которой по подсудности попадали дела — нет. Им "на пальцах" объясняли, что такое поручительство, залог, а в чем суть фиктивных средств, но они так и не поняли, кажется. Спрашивают — "кто имел доступ в систему", отвечаем — "ребята, вы и установите!", — рассказывает собеседник ЭП в Фонде.

У Николая Лагуна своя позиция:

"Я сотрудничаю с правоохранителями уже более 4-х лет, являюсь на все их вызовы и даю показания. Количество вызовов просто поговорить и официальных на допрос я не считал, но их много и в разные ведомства. Обыски проводились, и не один раз.

Природу такого интереса я понимаю и по мере сил помогаю в установлении истины. Сначала сил, желания и энтузиазма было больше. Но все это длится уже более 4-х лет и поверьте, я очень устал."

IX

Людмила Самковская не сдерживает эмоций, своему собеседнику по телефону она оживленно рассказывает — "Разумков ответил в фейсбуке! Сказал, что сейчас занят, но пообещал, что обязательно встретится с нами".

Эту информацию она проговаривает несколько раз в течении следующих 20-ти минут другим членам сообщества вкладчиков, которые ей звонят.

Дмитрий Разумков — глава пропрезидентской партии "Слуга народа".

Вкладчики "Дельты" в борьбе за свои средства пытаются всеми способами достучатся до "новой власти". Их сообщество разработало законопроект, суть которого заключается в том, чтобы отобрать у НБУ статус обеспеченного кредитора, который сегодня не оставляет им шансов вернуть средства после реализации активов.

Кроме того, вкладчики судятся с НБУ и пытаются признать договоры залога недействительными, так как они, по их мнению, были оформлены с юридическими нарушениями. В случае успеха в судах, вкладчики смогут рассчитывать на дополнительные активы стоимостью в несколько миллиардов грн.

Этот законопроект вкладчики считают своим главным и последним шансом получить возмещение средств.

"Поймите, мы не просим бюджетных денег, мы просто просим, чтобы нас услышали, разобрались в том, что произошло. НБУ не мог не видеть того что происходило, там было несколько кураторов! Но вместо того, чтобы вводить временную администрацию, они дают еще один транш рефинанса и под него берут еще в 4 раза больше активов себе в залог!

Почему они должны быть обеспеченным кредитором, если они виноваты в этом? Какая у них мотивация следить за выведением активов? Как мы, обычные люди могли повлиять на ситуацию?", – сокрушается Самковская.

До ликвидации банка остается примерно около года. То есть, спустя год банк прекратит существовать как юридическое лицо, а значит все акцептированные требования кредиторов будут считаться погашенными. У вкладчиков, чтобы вернуть свои деньги, теоретически остается лишь год.

По словам Самковской вкладчики понимают, что полностью они уже не вернут свои вклады, тем не менее все еще рассчитывает вернуть хотя бы часть из них.

"Даже с учетом активов, которые есть в залоге у НБУ, средств не хватит, но хотя бы 40-50% процентов вкладчики могут получить. Позади 4 года, таких тяжелых, не хочется думать, что вся эта борьба прошла зря", – говорит Самковская.

Материал написан при поддержке OPEN Media Hub и Европейского союза.

This production was supported by OPEN Media Hub with funds provided by the European Union.

Cette production a été réalisée avec le soutien d’OPEN Media Hub et le financement de l’Union européenne.