Що буде з державними банками. Нова стратегія Кабміну

Продати Укргазбанк та Приватбанк протягом п'яти років, вивести Ощадбанк на ІРО, запровадити механізм управління проблемними кредитами у 2018 році — цілі, яких планує досягти Міністерство фінансів у середньостроковій перспективі.

Вони задекларовані у стратегії розвитку державних банків, яку Кабмін ухвалив 21 лютого.

Перед цим представники Мінфіну обговорили стратегію з експертами МВФ.

За інформацією джерел ЕП, на останній стадії доопрацювання стратегії з фондом був узгоджений ще один стратегічний орієнтир: зменшення частки ОВДП в активах державних банків до 25%.

ЕП раніше писала про те, що чекає кожен державний банк в рамках проекту стратегії. Цього разу ми зосередилися на аналізі основних проблем, які потрібно вирішити для її реалізації.

Як перемогти "проблемку"

Криза 2014-2015 років залишила фінансову систему з величезним обсягом проблемних кредитів — 813 млрд грн. Такий показник наводить Центр економічної стратегії.

Міністерство фінансів оцінює портфель непрацюючих активів державних банків 400 млрд грн. Найменше проблемних активів — в Укргазбанку. Найбільше — припадає на корпоративні активи Приватбанку.

Спершу Мінфін розглядав варіант передавання проблемних активів в управління Компанії з управління активами, але тепер схилився до іншого варіанта: створити незалежний комітет, який вирішуватиме, що робити з "проблемкою".

Ймовірно, такий інститут буде створений при Раді фінансової стабільності НБУ, але це питання ще обговорюється.

Передбачається, що комітет буде ухвалювати рішення щодо проблемних активів лише державних банків. Йдеться про кредити переважно корпоративного сегменту, які накопичилися до 2014 року.

"У приватних банках в цьому напрямку було зроблено багато, рівень проблемної заборгованості зменшився. Зараз вони не так гостро потребують додаткових інструментів врегулювання, як державні банки", — пояснює перший заступник міністра фінансів Оксана Маркарова.

За її словами, комітет розглядатиме активи за реальною, а не балансовою вартістю, і ці врегулювання будуть "разовою акцією". Тобто комітет не працюватиме з активами, які стали проблемними після 2014 року, якщо такі з'являться.

Створення комітету та визначення його функцій Мінфін планує врегулювати нормативними актами без зміни законодавства.

Головне — продати

Усі державні банки чекає продаж, але за різними сценаріями.

У 2019 році держава планує повністю вийти з Укргазбанку.

Наступний у черзі — Ощадбанк. Його приватизація передбачатиме анулювання державної гарантії для депозитів, розміщених в банку.

"Ми плануємо поступовий перехід Ощадбанку в систему ФГВФО. Всі банки на ринку повинні мати однакові конкурентні умови", — сказав ЕП міністр фінансів Олександр Данилюк.

На засіданні 21 лютого уряд ухвалив стратегію розвитку Ощадбанку. Документ

Мінфін також зацікавлений у якомога швидшому виході з Приватбанку. Відомство розглядатиме пропозиції і разової, і поступової приватизації. За планом, банк знову стане приватним у 2022 році.

"Держава планує залишитися мажоритарним власником Ощадбанку та Укрексімбанку. Це означає, що лише два банки будуть повністю продані. Навіщо державі ці банки? Якщо якийсь продукт або послугу можуть надати приватні банки, то для держави нема сенсу конкурувати з ними", — зазначає заступник директора ЦЕС Дмитро Яблоновський.

У випадку присутності держави на конкурентному банківському ринку, додає він, виникає спокуса використовувати державні банки для фінансування дефіциту державного бюджету. В українській історії вони є основними покупцями ОВДП, які уряд випускає для погашення дефіциту, або для кредитування бізнесів пов'язаних з владою осіб.

"У нас вже є кейси братів Клюєвих і їх боргу державним банкам (екс-чиновники часів Віктора Януковича Сергій та Андрій Клюєви заборгували державним банкам близько 28 млрд грн. — ЕП), кейс приватизації "Укртелекому" за кредити державних банків", — нагадує експерт.

У стратегії розвитку держбанків також нема згадки про "Укрпошту", менеджмент якої не раз заявляв про плани надавати фінансові послуги. Генеральний директор державної компанії Ігор Смілянський раніше відзначав, що "Укрпошта" могла б відкривати поточні, ощадні та карткові рахунки для громадян.

Позиція Мінфіну тут незмінна.

"В оновлених засадах реформування державного банківського сектору ми не передбачаємо появи нових держбанків, у тому числі поштового. Навпаки, головний фокус стратегії — на зменшенні частки держави в банківському секторі. У той же час ми впевнені, що банки і державного і приватного секторів можуть надавати якісні послуги "Укрпошті" та її клієнтам", — сказала Маркарова ЕП.

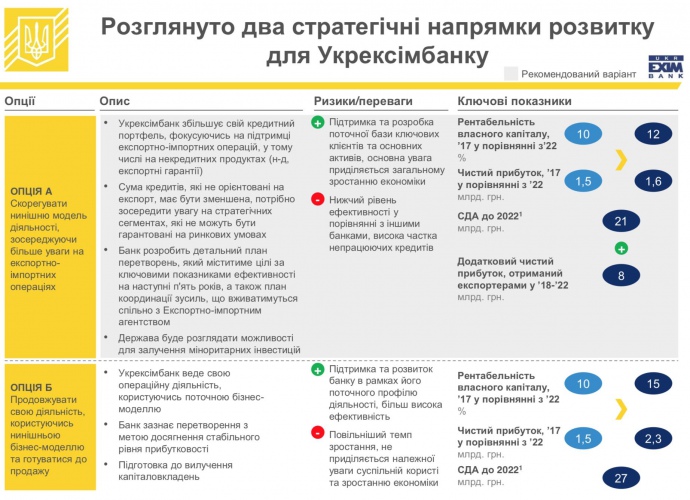

Укрексімбанк чи Експортно-кредитне агентство

Одне з головних завдань — визначитися з форматом співіснування Укрексімбанку та Експортно-кредитного агентства — ЕКА. Мета їхньої діяльності схожа — підтримка експортерів.

За інформацією джерел ЕП, позиція Мінфіну щодо ЕКА поки що м'яка. Міністерство не виключає паралельного існування банку та ЕКА, але з чітко розмежованими функціями. Розподіл сфер впливу такий: банку — кредитування, ЕКА — страхування. Наразі це питання не вирішене.

Поки що за законом в ЕКА широкі повноваження. Воно займатиметься страхуванням, наданням експортних гарантій, частковою компенсацією відсоткової ставки за експортними кредитами.

Міністерство економічного розвитку і торгівлі уже розробило зміни до закону про ЕКА. Документ є в розпорядженні ЕП.

Зокрема, пропонується уточнити функції наглядової ради в частині передавання права ініціативи до правління і термінів видачі гарантій ЕКА — агентство зможе видавати їх лише після отримання міжнародного рейтингу не нижче суверенного. Крім того, документ врегульовує питання призупинення строків розрахунків за експортними операціями при зверненні до ЕКА.

Усі ці зміни точкові і не вирішують проблем, пов'язаних із суміщенням повноважень двох установ.

Що це дає

Результати реалізації стратегії: прибуток банківського сектору — 38 млрд грн, поява додаткових 440 млрд грн для фінансування корпоративного сегменту, зменшення відсоткових ставок у гривні на 7-12 в. п.

Реструктуризація державних банків, на думку розробників проекту, також згенерує до 160 млрд грн, включаючи 35 млрд грн дивідендів та 85 млрд грн від продажу акцій.

Усі ці пункти — дуже амбітні. Їх реалізація залежить від кількох факторів, на які Мінфін може вплинути лише частково або не може вплинути взагалі.

Фактор перший — монетарна політка НБУ. Зниження кредитних ставок найближчим часом малоймовірне через курс НБУ на підвищення своєї облікової ставки.

У неформальних розмовах представники банківського середовища зазначають, що висока облікова ставка — основний ризик і фактор впливу на кредитні ставки у 2018 році. Принаймні, у цьому році зниження кредитних ставок не очікується.

"Оскільки НБУ відданий політиці інфляційного таргетування, і Мінфін при трирічному бюджетуванні також орієнтований на зниження інфляції, то ми сподіваємося, що наші спільні дії приведуть в перспективі до вповільнення зростання цін і зниження облікової ставки НБУ", — пояснила Маркарова.

Вона додала, що головна причина високих кредитних ставок — не облікова ставка, а ризики кредитування, пов'язані із слабким захистом прав кредиторів.

Фактор другий — оперативність ухвалення банківських законопроектів Верховною Радою, насамперед законопроекту №7180 про особливості управління державними банками.

Законопроект змінює підходи до формування наглядових рад держбанків.

Якщо зараз наглядові ради формуються за квотним принципом — Верховна Рада, президент і Кабмін призначають по п'ять членів, то в майбутньому вона складатиметься із семи членів, з яких п'ять будуть незалежними, а два представлятимуть державу.

"Cтратегія можлива за умови формування незалежних наглядових рад в усіх чотирьох державних банках. Якщо законопроект не буде ухвалено, стратегія частково не буде реалізована", — сказав Данилюк.

Зараз незалежні наглядові ради є у Приватбанку та Укргазбанку.

Проте це ще не все. У Верховній Раді є близько десяти фінансових законопроектів, від яких залежать перспективи реалізації стратегії і майбутнє банківського сектору. Ухвалення більшості з них передбачає програма співпраці України з МВФ.

Фактор третій — швидкість запровадження механізму управління непрацюючими кредитами. Поки що орієнтири Мінфіну такі: питання проблемних активів потрібно вирішити у 2018 році, а комітет повинен запрацювати у березні.

Терміни для такого масштабного завдання дуже стислі. Чи вдасться з ним упоратися, стане зрозуміло зовсім скоро. Як зазначають співрозмовники ЕП у Кабміні, запуск механізму управління проблемними активами — головна умова, за якої МФО погодяться купити державні банки.