Кредитори відмовляються списати частину боргу України

Пока не высохнут чернила на последнем подписанном контракте – условия сделки не должны быть разглашены.

Так ведут себя в публичном поле представители Министерства финансов и держатели украинских долгов по части новостей о реструктуризации госдолга.

По-своему, это правильно. Переговоры подобного уровня – дело строго конфиденциальное и любая просочившаяся в СМИ "лишняя" информация может обернуться их срывом.

Однако сейчас сложилась весьма интересная ситуация – вопреки всем приниципам конфиденциальности стороны время от времени "засвечивают" информацию о переговорах. Но делают это в избирательном порядке.

В основном, это происходит не в украинском информационном пространстве, а в иностранных СМИ. Министр финансов Наталья Яресько до недавних пор находилась в США – там она вела переговоры с держателями украинских долгов.

За рубежом она общалась с иностранными журналистами. Судя по основным посылам в своих интервью, Яресько старается убедить инвесторов cтать более сговорчивыми.

Министр пытается донести до кредиторов, что на самом деле в Украине с долговыми проблемами все серьезно, и надо договариваться.

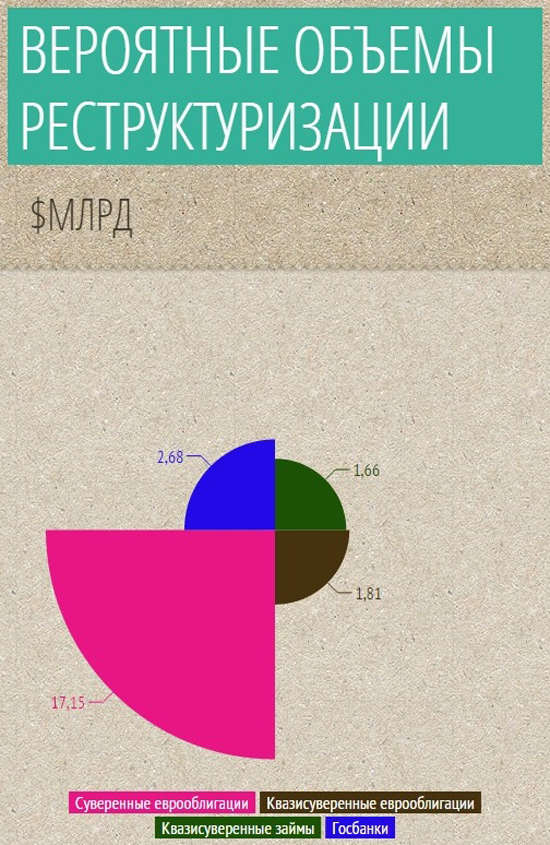

Причем, не только по суверенным еврооблигациям, но и по квазисуверенным долгам Ощадбанка, Укрэксимбанка, "Укрзализныци" и Киева - на общую сумму 23 млрд дол (по оценке премьера Арсения Яценюка).

Договариваться держатели украинских бондов не спешат. И дело тут не в Украине, которая предлагает сделать так называемый haircut – списание части долга, помимо изменения условий по срокам и процентам.

В своей информационной политике дров немного наломал МВФ. Именно ему, а также официальным властям США следовало сыграть ключевую роль в убеждении кредиторов.

Держатели бумаг должны были понять, что самая мощная страна в мире очень решительно настроена в вопросе помощи Украине. И тогда многие из них решились бы согласиться на haircut - тем более, что многие уже были к этому готовы, по словам нашего источника в одной из международных финансовых компаний.

Но… В апреле первый заместитель главы МВФ Дэвид Липтон заявил, что Фонд не бросит Украину в беде и поможет, не смотря на конфликт на Востоке и кредитные проблемы. На первый взгляд невинное заявление имело неприятные последствия.

|

| Дэвид Липтон. Фото ipress.ua |

"Это была катастрофа. Кредиторы максимально чувствительны к подобным заявлениям и восприняли слова Липтона как сигнал, что на реструктуризацию можно не соглашаться. Дескать, МВФ поможет", – говорит в разговоре с ЭП источник из Кабмина.

Сейчас Фонд "исправился" – после заявления Липтона последовали новости о том, что МВФ "приветствует реформы в Украине" и поддерживает реструктуризацию. В то же время, кредиторы пока не сменили линию поведения.

Наоборот, они ждут 27 апреля, на которое намечено погашение еврооблигаций Укрэксимбанка. Пойдет Украина на дефолт по этим квазисуверенным бумагам – вот что интересует их. "Это был бы сильный ход", - уверяет наш источник в международной финансовой компании. Но решится ли на него Украина, не понятно.

По мнению старшего финансового аналитика группы ICU Тараса Котовича, говорить о попытках давления на инвесторов со стороны Украины, по мнению эксперта, нельзя. Любые шаги, идущие вразрез с программой МВФ, могут ухудшить ситуацию, и привести к приостановке финансирования фондом, даже в случае успешной реструктуризации.

Сейчас министр финансов вернулась в Киев. На неделе должен прилететь уполномоченный по вопросам госдолга Виталий Лисовенко. Однако каких-либо новостей, даже самых общих, о ходе переговоров пока нет. Комментарий Минфина пока не доступен.

|

Строптивый haircut

По словам собеседника издания из Кабмина, до сих пор переговоры сводились к встречам с кредиторами и представлению позиций обеих сторон. Следующий их этап – разговор "по сути", обсуждение конкретных параметров.

"Пока я не вижу срыва графика. Идем по плану, и к концу мая надеемся их завершить. Вариант, что мы этого не сделаем – мы даже не рассматриваем", – уточняет наш собеседник.

ЭП уже писала о том, что у переговоров есть три цели.

Как следует из обнародованной Министерством финансом презентации, на сегодня сформирован комитет кредиторов, которые владеют долговыми обязательствами Украины на сумму 10 млрд долл. Советники комитета - Blackstone и Weil Gotshal.

Cоветники направили украинской стороне документ, в котором представлено их видение основных принципов реструктуризации. Украина не согласна с некоторыми из этих принципов.

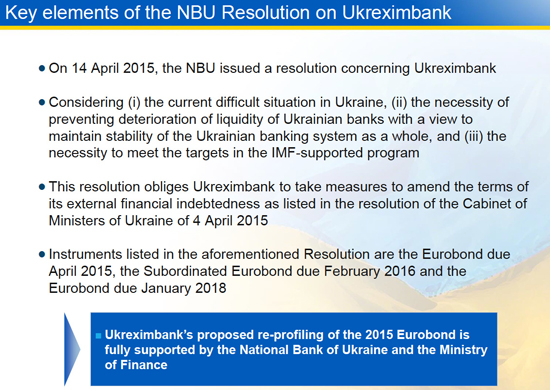

Переговоры продолжатся в апреле и мае. Вот несколько слайдов, которые описывают подробности переговоров по долгу Укрэксимбанка (на английском).

|

|

|

Основной камень преткновения в переговорах – размер haircut (списания части долга).

"Кредиторы настаивают на его отсутствии, тогда как для украинской стороны это принципиальное условие", – уточнил источник из министерства финансов.

Некоторые держатели действительно вкладывались в украинские бумаги изначально, под 100% их стоимости. Для них предложение нашего Минфина, безусловно, ведет к потере части вложенных средств. Но среди кредиторов есть и другие, которые купили бумаги с большим дисконтом. Поэтому, в целом, предложение haircut является вполне резонным.

"Списание может составить 20-25%. Сейчас государственные бонды торгуются с наполнением 43-48%, поэтому даже при haircut до 25% инвесторы все равно окажутся в плюсе", - говорил ЭП в середине марта финансовый эксперт Артемий Ершов.

"Кроме того, будет обсуждаться ставка купона по новому долгу, а также сроки его погашения", – говорит Тарас Котович, старший финансовый аналитик группы ICU. Результатом договоренности будет компромиссная комбинация этих трех элементов, приемлемая для всех сторон.

Для Минфина это необходимо, чтобы упростить задачу снижения отношения долга к ВВП, уменьшения стоимости обслуживания госдолга, и соответственно потребности в финансировании бюджета в будущем.

"Украина может настаивать на более существенном списании, чтобы согласиться с меньшим уровнем haircut, в обмен на более низкую ставку или увеличение срока погашения нового долга", – отмечает он.

|

Укрэксимбанк проявил упрямство

На уровне официальных новостей пока больше всего конкретики об условиях реструктуризации бондов Укрэксимбанка.

Банк продлил срок обращения облигаций с погашением в 2015 году на три месяца для того, чтоб завершить переговоры о реструктуризации.

Как следует из официального сообщения банка, Укрэксимбанк предложил держателям своих бондов на $750 млн продлить конечный срок их погашения на семь лет с выплатой 50% основной суммы 27 апреля 2019 года, а оставшихся 50% - шестью равными полугодовыми траншами. Ставка купона повышается с 8,375% годовых до 9,625% годовых.

По информации источников ЭП, до последнего момента не было уверенности, что банк пойдет до конца и согласится на реструктризацию.

"Изначально Укрэксимбанк был настроен на то, чтоб погасить эти облигации в срок. Для переговоров это имело бы непоправимые последствия – кредиторы поняли бы, что Украина может выполнять свои долговые обязательства. Возник бы логический вопрос: зачем реструктуризация?" – отмечает в разговоре с ЭП собеседник из Кабмина.

В итоге, в этом вопросе Украина не выдержала на 100% свою позицию. "Повышение процентов по купону – это уступка кредиторам. Можно было бы занять жесткую позицию, настаивать на сохранении действующей ставки купона, а то и вовсе ее снижении. Можно было бы идти до конца, вплоть до дефолта Укрэксимбанка. Это бы точно стало знаком для кредиторов, что дело нешуточное и надо договариваться", – отмечает источник ЭП.

По другим бондам продления сроков обращения не планируется.

|

| Фото eximb.com |

России до декабря не заплатят

Как ранее писала ЭП, одна из наиболее проблемных линий переговоров – реструктуризация выкупленных Россией бондов на сумму 3 млрд долл. Украина должна погасить их в декабре 2015 года. Но это в лучшем для России варианте, потому что Минфин пытается отсрочить выплаты по ним на общих основаниях.

"Эти бонды включены в пакет подлежащих реструктуризации долгов. И Украина готова погашать их только на новых условиях", – утверждает источник из Минфина.

Однако вряд ли это возможно. Сейчас один из самых вероятных сценарий развития событий по этой линии такой. Россия не соглашается на реструктуризацию, Украина не погашает бонды в декабре.

Но даже в этом случае, отмечает специалист отдела продаж долговых ценных бумаг Dragon Capital Сергей Фурса, дело чревато судебными разбирательствами.

"Если дело дойдет до суда в Лондоне, возможны самые разные варианты. В международном праве есть такой понятие, как "одиозный долг" – когда правительство берет деньги не для нужд народа, а на собственные потребности. А после такое правительство исчезает", – объясняет эксперт, явно имея в виду режим Виктора Януковича.

Напомним, именно предыдущий режим получил 3 млрд дол в конце 2013 года. Однако по утверждению многих экспертов, те деньги были пущены не на собственные нужды, а на покрытие дефицита госбюджета. Другое дело, что 3 млрд дол поступили в валютные резервы НБУ, а после этого возможно были выведены через ряд сомнительных операций.

Поэтому доказать "одиозность" долга может оказаться очень сложно. Кроме того, судебные тяжбы займут много времени. То есть, для России этот сценарий точно не предполагает скорейшего возврата своих средств. Как минимум, раньше декабря эти деньги никто выплачивать не собирается.

Бюджет готовится к пересмотру

Следующим шагом после окончания переговоров станет пересмотр госбюджета-2015. Предварительно он планируется на июнь. Основные изменения, безусловно, коснутся сокращения расходов на обслуживание и погашение госдолга.

Помимо прочего, по информации ЭП, министерство планирует пересмотреть свои планы по финансированию выплат госслужащим на Востоке, а также увеличить социальные расходы. Речь о повышении социальных стандартов, в частности минимальной заработной платы.

Минфин уже приступил к подготовке новых параметров, однако все рассчеты зависят от того, как пройдут переговоры о реструктуризации и каким будет уровень выполнения бюджета по доходам.