Харківський суд вбив іпотеку

Десять днів тому Вищий господарський суд підклав під банківську систему нову міну. Він заборонив "ВТБ банку" забирати і реєструвати за собою нерухомість, якщо боржник не платить за кредитами. Причому мова йде про ті землі і будівлі, які боржник віддавав у заставу, тобто готовий був віддати, якщо борги не погашаються.

Якщо цю практику підхоплять інші українські суди, будь-яке підприємство, яке отримало кредит під заставу нерухомості, перестане боятися втратити цю заставу. Природно, платити за кредитом в таких умовах вже не потрібно.

Юристи ВТБ вважають, що Вищий господарський суд відкрив шлюз для подібних рішень в іпотечних спорах. Будь-який недобросовісний позичальник тепер потенційно захищений судами, адже зареєструвати право власності на здане в заставу майно банк уже не зможе. Відтепер великий кредит має все більше шансів стати безповоротним.

"Іпотека як вид кредитування під питанням. Тепер це не проблема "ВТБ банку", це проблема всієї системи. Суди поставили хрест на іпотеці і дали сигнал усім несумлінним боржникам. Вони створили умови для ланцюгової реакції з подібних випадків", - вважає голова правління "ВТБ банку" Вадим Пушкарьов.

"І без того регулювання іпотечного ринку є дуже слабким, і повноцінно працювати на ньому не хоче практично жоден банк. Ось ми розвиваємо всі напрямки кредитування, а іпотеку - припинили. Думаю, що після останніх судових рішень робота банків з іпотекою взагалі зведеться до мінімуму", - вважає голова правління банку "Фінанси та Кредит" Володимир Хливнюк.

У 2009 році "ВТБ Банк" вже був головною дійовою особою в гучному випадку, коли Господарський суд Донецької області оскаржив існування валютних позик.

Тоді за позовом готелю "Централь" суд ухвалив таке: якщо банк не отримував в НБУ індивідуальну ліцензію на видачу кожного з наданих валютних кредитів, то ці гроші видані незаконно. Природно, за такими позиками можна не платити.

Слідом за цим рішенням з'явилася низка аналогічних судових рішень в різних частинах України. Спираючись на досвід донецьких колег, судді масово визнавали валютні кредити недійсними і звільняли від необхідності повертати банкам гроші.

Півроку пішло на те, щоб у процес втрутився Нацбанк, який нарешті побачив загрозу для всієї банківської системи. Ще півроку зайняли судові процеси, в ході яких таки вирішили раз і назавжди: за кредитами треба платити.

Не встигли закрили одну "дірку", як з'явилася нова - за іпотечними позиками.

"Вищий господарський суд України створив судовий прецедент, при якому банки позбавляються законної можливості стягнути предмет іпотеки, якщо юридичні особи порушують свої зобов'язання і не повертають вчасно кредити", - йдеться в листі юридичного департаменту "ВТБ банку" "Економічній правді".

ВГС залишив чинними рішення, які прийняли Господарський суд та Апеляційний господарський суд Харківської області. Перший постановив повернути нерухомість, вилучену "ВТБ банком" у фірми "Тагіт", яка перестала платити за позиками.

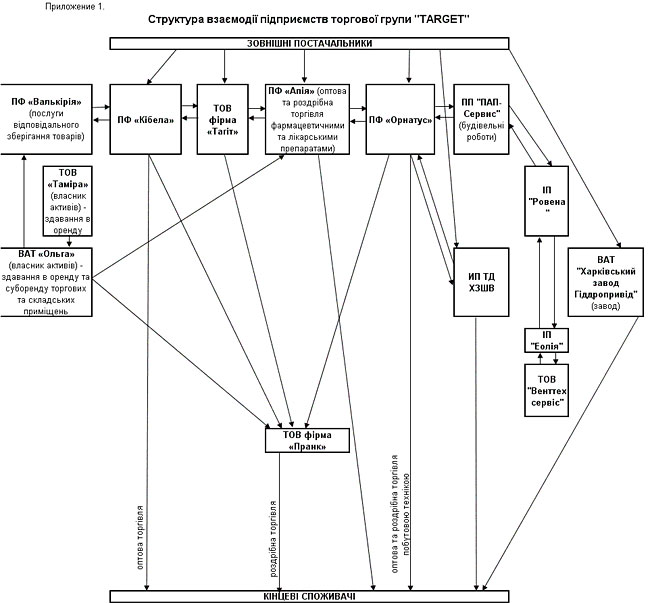

Як і у випадку з донецьким рішенням щодо валютних кредитів, важливим виявилося те, що "Тагіт" належить впливовим місцевим бізнесменам. Вона входить до групи підприємств Target, яку контролюють харків'яни Андрій і Владислав Протаси.

Жителям східної столиці вони відомі як власники семи найбільших у місті супермаркетів Target та місцевого заводу шампанських вин. Певний час вони також вважалися опонентами нової влади.

Схема групи Target

|

Коли настала криза 2008-2009 року, відразу п'ять підприємств братів Протасів перестали платити за кредитами. Серед них була фірма "Тагіт", за повернення грошей якої ручалися дві інші структури - ТОВ "Таміра" і ТОВ "Ольга".

Вони уклали з ВТБ іпотечні угоди, суть яких зводилася до обіцянки продати свою нерухомість і повернути банку гроші, якщо "Тагіт" перестане платити за кредитами.

Офіційно "Тагіт" стала проблемним боржником в кінці 2009 року. Наступні півтора року ВТБ намагався змусити підприємство платити.

"Бізнес-підрозділ банку неодноразово проводив робочі зустрічі і переговори з боржником з метою врегулювання заборгованості в добровільному порядку. Переговори до позитивного результату не привели", - констатують у банку.

Група Протасова перестала платити не тільки за кредитами ВТБ. За позовом Альфа-банку та Укрексімбанку СБУ і прокуратура Харківської області порушили стосовно учасників групи кримінальні справи за фактом шахрайства, привласнення, розтрати майна або заволодіння ним шляхом зловживання службовим становищем.

У 2009 спецпідрозділ СБУ "Альфа" влаштував "маски-шоу" в супермаркетах Target. У відповідь Протаси звинуватили губернатора області Арсена Авакова у рейдерстві. Втім, можливо, дії силовиків мали зовсім інші цілі. З БТІ Харкова на певний час зникли документи, які підтверджують право власності групи на нерухомість.

Боржники також не сиділи, склавши руки. У липні 2009 року з'явилася інформація, що підприємства групи Target - під банкрутством. Справи вів той самий Господарський суд Харківської області, який через два роки поверне Протасам їх нерухомість.

У 2009 році процес був побудований настільки грамотно, що жоден з банків не зміг пред'явити свої претензії до підприємств до оголошення банкрутства. Тим не менш, банки почали атакувати Госпсуд, і через п'ять місяців той закрив усі справи.

Зрештою, всі банки, які кредитували підприємства групи, об'єдналися в клуб кредиторів. Крім ВТБ, в пул увійшли Укрексімбанк, "VAB банк", "ТАС-комбанк", Альфа-банк, дочірній "Ощадбанк Росії", "Базис", "Фінанси і кредит", "Хрещатик" і SEB. Загальний борг групи Target становив майже 200 мільйонів доларів.

У березні 2010 року банки запропонували Протасам загальні умови реструктуризації кредитного портфеля. Пропозиція не була прийнята, і банки почали стягувати майно через суди. Лише ВТБ подав 22 позови, за якими всі рішення були на його користь.

У відповідь юристи братів Протасів вдалися до сценарію, який використовували інші групи, які хотіли уникнути обслуговування кредитів. Зокрема, вони запустили зустрічну хвилю позовів і почали блокувати примусове стягнення нерухомості.

Крім того, деякі підприємства групи Target змінили юридичну адресу на Херсон, хоча залишалися на попередньому місці. Так само вчинив колись інший неплатник - власник гіпермаркетів "Караван". Він теж "переїхав" на південь, на Миколаївщину.

Щоб не віддавати будівлі за борги фірми "Тагіт", у січні 2011 року Протаси вирішили довести до банкрутства два підприємства, які ручалися за них своєю нерухомістю. ТОВ "Ольга", правонаступник ВАТ "Ольга", і ТОВ "Таміра" ліквідувалися.

Перед цим підприємства також "переїхали" з Харкова, цього разу до Дніпропетровська. ВТБ банкрутство зупинити не зміг, зате став в чергу кредиторів, які мусять отримати частину майна при розділі "померлих" підприємств.

Борг фірми "Тагіт" перед ВТБ сягав 85 мільйонів доларів. За рахунок нерухомості банк планував отримати 63,5 мільйона гривень. З часом ці будівлі можна було б продати дорожче, бо мова йшла про два супермаркети і два офіси, кожен площею понад 5 тисяч квадратних метрів, про два склади і офісно-складську будівлю.

7 квітня відбулася подія, яку згодом скасував Господарський суд Харківської області. ВТБ звернувся до БТІ Харкова і зареєстрував на себе право власності на всі ці будівлі. Через п'ять днів реєстрація була закінчена, і банк списав частину боргу Target.

Однак через місяць Протаси вирішили оскаржити ці дії банку. "Таміра" та "Ольга", які перебувають на стадії ліквідації, подали позов до Господарського суду Харківської області проти ВТБ та міського БТІ.

Наприкінці червня суд став на їхній бік і наказав БТІ повернути нерухомість. Потім банк програв справу в апеляційному суді, а десять днів тому - в касаційному.

Юристи ВТБ критично поставилися до рішень судів.

"Крім очікуваної незаконної аргументації, ми також отримали деякі висновки Вищого господарського суду, які взагалі не відповідають дійсності. Звичайно, ми не можемо стверджувати, адже доказів цьому немає, але об'єктивно створюється враження, що тексти рішень писалися або не суддями, або, якщо це результат правової оцінки суду, матеріали справи навряд чи були ним вивчені", - вважають вони.

Нині ВТБ позбавлений права власності на зареєстровані будівлі. Підприємства ж групи Target не платять за кредитами і продовжують процедуру банкрутства.

Тимчасом створений судами Харківської області і Вищим господарським судом юридичний механізм можуть використовувати інші підприємства, які не хочуть платити за кредитами, але й не хочуть втрачати нерухомість, віддану в заставу.

ЕП звернулася за коментарями до групи Target, щоб дізнатися думку з цього приводу Андрія або Владислава Протасових, але відповіді наразі не отримала.

Що буде далі

Як і у випадку з донецькою справою про валютні кредити, банки сподіваються, що Верховний суд стане на їх бік. Крім того, відзначають юристи ВТБ, установа готова до переговорів, якщо Target використовуватиме цивілізовані методи ведення бізнесу.

Думки юристів щодо цієї справи розділилися. Одні вважають, що суди вчинили правильно, інші побачили грубі порушення.

"Суд першої інстанції допустив суттєві грубі порушення норм матеріального і процесуального права. Господарський суд знехтував нормами Господарського процесуального кодексу, внаслідок чого були прийняті незаконні і необґрунтовані рішення. ВГС вирішив спір за відсутності компетенції", - відзначають юристи ВТБ.

Адвокат юрфірми "Ілляшев і партнери" Микола Буртовий наполягає, що з точкою зору "ВТБ банку" про незаконність рішень господарських судів погодитися важко.

"З аналізу судових рішень вбачається, що банк застосував передбачений законом "Про іпотеку" спосіб задоволення вимог власника іпотеки як набуття права власності на предмет іпотеки, стаття 37 закону. Однак не дозволяється застосовувати цю процедуру до договорів іпотеки, укладених до внесення відповідних змін до частини 1 статті 37 закону "Про іпотеку" від 25 грудня 2008 року", - вважає він.

Цими змінами передбачено, що в іпотечному договорі повинна бути окрема обмовка щодо стягнення нерухомості або ж повинна бути укладена окрема угода щодо цього.

Також помилковим Буртовий вважає думку, що господарський суд не може розглядати такі справи.

"Це суперечка про право власності, врегульована цивільним законодавством, тому про публічно-правову суперечку не може йти мова. Суди правильно застосували норми законодавства про іпотеку. Залишається тільки побажати банку успішно реалізувати інші способи звернення стягнення на предмет іпотеки", - зазначив юрист.

У свою чергу, юристи ВТБ відзначили, що Буртовий "не бачив договорів".

На думку старшого партнера АТ Arzinger Сергія Шкляра, судовий процес з "ВТБ банком" зайвий раз довів, що правовідносини, які випливають з договору іпотеки, потребують додаткового законодавчого врегулювання.

"Недосконалість механізму реалізації прав власників іпотеки дозволяє боржникам ухилятися від виконання зобов'язань. Незважаючи на численні роз'яснення судів, суперечки за участю БТІ продовжують мати дискусійний характер", - вважає він.

Зокрема, зазначив юрист, через недосконалість законодавства спори з БТІ можуть розглядатися і в адміністративних, і в цивільних, і в господарських судах.

Крім того, на думку Шкляра, "ВТБ банк" обґрунтовано звернувся до БТІ з вимогою про реєстрацію права власності на предмет іпотеки на підставі існуючого в іпотечній угоді застереження. За його словами, банк справді здійснив реєстрацію права власності на предмети іпотеки після набрання чинності законом 800-VI.

Однак застереження у спірному договорі вже було, просто закон уточнив процедуру її реалізації. "Це не нова матеріальна норма, як це витлумачив суд", - вважає Шкляр.

Крім ВТБ, юридичну війну з групою Протасових ведуть інші установи з пулу кредиторів. Вони поки відмовляються прогнозувати, як розвиватимуться події.

"Target - складний клієнт. Якщо навіть розкрити якісь тонкощі в законодавстві, які їй невідомі, вона добре вчиться і може скористатися ними проти нас", - пояснив свою небагатослівність ЕП голова одного з середніх банків, які мають справу з групою.

Не виключено також, що банкіри спробують поставити під сумнів неупередженість судів, які приймали рішення на користь Target.

"Винесення рішень при заявленому і не розглянутому відводі, а також самостійний розгляд колегією суддів заяв позивача, адресованих на ім'я голови ВГС, є свавіллям і свідчить про безкарність суддів. Судовий і юридичний світ має знати своїх "героїв" в обличчя, тому ми плануємо подати скарги на дії цих суддів у відповідні інстанції", - вважають у "ВТБ".

Загалом ці події негативно вплинуть на фінансову систему, переконані фінансисти. "Банки і так обережно ставляться до кредитних ризиків. Якщо ж позичальники використовують закони та нормативні акти таким чином, то активність кредитування лише зменшиться", - вважає голова правління банку "Хрещатик" Дмитро Гриджук.

За його словами, для усунення подібних ситуацій в українському законодавстві не обійтися тільки недавно прийнятим законом "Про захист прав кредиторів".

"Всі закони треба трохи актуалізувати, аби була чітка відповідальність і позичальників, і кредиторів. Особливо щоби була чітка відповідальність, аж до кримінальної, тих позичальників, які займаються шахрайською діяльністю. Тоді буде менше випадків невиконання зобов'язань", - переконаний Гриджук.

Шкляр також визнав, що зазначена судова практика негативно впливає на поновлення іпотечного кредитування населення та підприємств.

"В Україні відсутнє будь-яке забезпечення, яке б повністю гарантувало захист прав кредитора. Цю ситуацію можна вирішити тільки на законодавчому рівні шляхом внесення комплексних змін до законів. Поки цього не буде зроблено, банки не почуватимуться спокійно, а економіка не буде отримувати кредити", - вважає юрист.