Українські фермери бояться страховиків

Ринок страхування аграрної продукції в Україні вже більше десяти років не може вийти із зародкового стану.

Через фінансові потрясіння і призупинення державної підтримки аграрні підприємства і страхові компанії втрачають інтерес до таких послуг. Одні не вірять у виплату компенсацій, а інші не хочуть брати на себе високі ризики.

Страховка краще, ніж прямі виплати

Звісно, діяльність у сфері АПК не надто безпечна. До того ж, Україна знаходиться у зоні ризикованого землеробства - з повенями, посухами і вимерзаннями.

Природні катаклізми у певні роки зумовлюють значні збитки, які ускладнюють життя фермерам. Це призводить до підвищення вартості кредитів для аграрних виробників та збільшення частки неповернутих позик.

У таких випадках для стабілізації ситуації в секторі і забезпечення продовольчої безпеки держава змушена вдаватися до фінансової допомоги потерпілим. Для цього влада протягом року ініціює внесення змін до бюджету. Зазвичай кошти для допомоги чиновники беруть з резервного фонду.

Державні виплати господарствам, які постраждали від природних катаклізмів, мільйони гривень

2003 | 746,0 |

2004 | 21,0 |

2005 | - |

2006 | 35,0 |

2007 | 24,0 |

2008 | 948,0 |

2009 | 79,5 |

Джерело: IFC

За даними Асоціації фермерів і приватних землевласників, у 2010 році прямі втрати вітчизняних селян досягли астрономічної суми - 15 мільярдів гривень. Рік виявився несприятливим: зимова негода змінилася градом і посухою.

Однак замість відшкодування збитків з резервного фонду фермери отримали від уряду "ніж у спину" - обмеження експорту зерна.

В цілому, вважають у Міжнародній фінансовій корпорації - IFC, видатки бюджету на формування резервного фонду не належать до розряду економічних механізмів, які можуть стимулювати створення доданої вартості.

"Це суперечить самій меті державної підтримки, яка полягає у створенні підприємствам можливості з найменшими втратами пережити критичні періоди і в наданні фінансів для підтримки життєдіяльності суспільства", - кажуть у корпорації.

Експерти наголошують, що всі виплати з казни лише мінімально покривають завдані виробникам втрати. "Суми видатків резервного фонду рідко перевищують 10-20% збитків. Держава фактично самоусувається від надання коштів, які можуть забезпечити хоча б частковий приріст економіки", - вважають фінансисти.

У той же час, в міжнародній практиці управління ризиками в аграрному секторі неможливо уявити без страхування продукції.

"У багатьох країнах, Канаді чи Іспанії, субсидування страхових програм становить 50%. Саме так там стимулюють господарства страхувати ризики", - підтверджує заступник голови дирекції андеррайтингу, методологiї та актуарних розрахункiв СК "Уніка" Ігор Литвак.

Страховики не ризикують

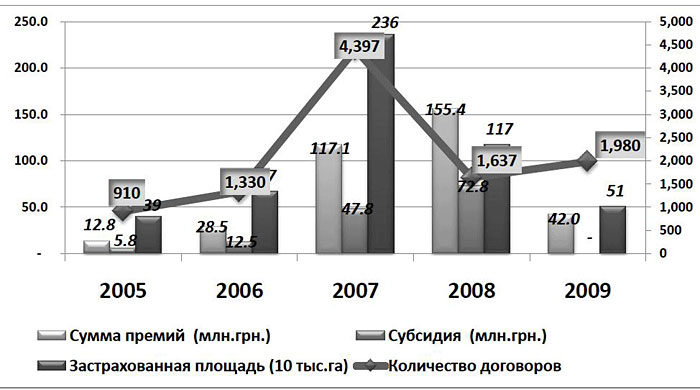

Україна робила спроби впровадити світову практику. Протягом 2005-2008 років аграрії таки користувалися програмою компенсації страхових премій.

Втілення цього задуму стало можливим завдяки змінам законодавства на початку 2000-х років століття. Доти аграрне страхування існувало лише як обов'язкове у радянські часи, а норму сумлінно виконували під страхом втрати партквитка.

Так, 2005 року набули чинності зміни у законі про державну підтримку села, які передбачали підтримку галузевого страхування. Нова норма передбачала здешевлення сплачених аграріями страхових премій на 50% за рахунок бюджету.

У перший рік з державної скарбниці на це виділили 5,8 мільйона гривень. З того часу обсяги аграрного страхування і витрати бюджету на здешевлення премій лише зростали, поки уряд Юлії Тимошенко у 2009 році не відмовився від проекту.

Однак застраховані посіви навіть у цей сприятливий період не перевищували 3% від їх загальної кількості. У той же час, в інших аграрних країнах страхують 15-20% врожаю, каже заступник голови правління "Райффайзен банку аваль" Артур Іліяв.

Після відмови держави від виплати дотацій обсяг ринку скоротився ще більше. За даними IFC, 2009 року аграрії застрахували лише 510 тисяч гектарів посівів, що удвічі менше від показників попереднього року.

Обсяги страхових премій і сплачених субсидій, кількість договорів у сегменті аграрного страхування, 2005-2009 роки

|

Результати 2010 року ще невідомі, утім навряд чи можна очікувати суттєвого покращення. Уряд Миколи Азарова, як і його попередники, не переймається аграрним страхуванням: бюджет-2011 не передбачає підтримки цієї програми.

Відтак, страховиків в аграрному секторі не стає більше. У 2009-2010 роках цим сегментом цікавилося лише 17 компаній з 350, зайнятих у ризиковому страхуванні. На частку семи СК припадає 95% укладених угод.

За словами Литвака, байдужість учасників ринку до страхування сільгоспризиків викликана, щонайменше, двома причинами.

"У першу чергу, це трудомісткий вид страхування. У штаті компанії необхідно мати кваліфікований персонал з певним рівнем знань, який здатен правильно оцінювати ризики і згодом їх регулювати", - зазначає менеджер.

Справді, сьогодні на ринку дуже мало людей, які можуть поєднувати функції відмінних агрономів і кваліфікованих страхових інспекторів, кажуть експерти.

Друга причина - великі ризики цього виду бізнесу. Навесні 2010 року страховики отримали 219 повідомлень про пошкодження або загибель застрахованих посівів і сплатили компенсацію за 200 заявами. Рівень збитковості за портфелем становив 184%, значно перевищивши показники попередніх сезонів.

Втім, на думку керівника програми агрострахування IFC Гарі Роше, такі обставини не повинні лякати страховиків. "Для нас це дивно чути. Так, в аграрному секторі є ризики, але вони контрольовані", - запевняє він.

Аграріям не до страхування

Ще менше цікавляться страховими продуктами сільгоспвиробники. Так, власник фермерського господарства на Луганщині Віктор Богданов каже, що ніколи не страхувався і не збирається цього робити й надалі.

"Я не вірю страховикам і працюю на свій страх і ризик, адже вони не виплачують компенсацій. Це, зокрема, підтверджує і досвід моїх колег, які протягом 2007-2010 років вже стикалися з такими проблемами", - зауважує бізнесмен.

Тимчасом банки не хочуть кредитувати проекти підприємств АПК без гарантій. "У 2010 році аграрії не змогли зібрати 4 мільйони тонн зерна або 10% від врожаю - це велика небезпека. Виробники повинні хеджувати ризики", - каже Іліяв.

У свою чергу, в Українські аграрній конфедерації кажуть, що такі заходи хоч і ефективні, проте вони далекі від реального страхування.

"Для виробників це лише умова для отримання кредиту. Вони не вірять, що їм відшкодують збитки, проте вимушені укладати страховий договір для банків", - підкреслює член ради УАК Василь Назаренко.

Однак, за словами Богданова, не всі фінансові установи вимагають наявності страхового договору, іноді банкам достатньо гарної репутації і вагомої застави.

Експерти вважають, що культура страхування сільгосппродукції серед українців ще не сформувалася. "У селян ще не достатньо сформований попит і нема розуміння суті страхових продуктів", - вважає начальник департаменту корпоративного страхування АСК "ІНГО Україна" Сергій Кривошеєв.

Однак є й інші причини, які змушують українських фермерів згадувати про страхування в останню чергу. Одна з них - складність угод, які пропонують страховики. Їхні тексти доступні хіба що юристам найвищої кваліфікації.

"Дослідження виявляють, що більшість клієнтів не розуміли страхового договору і специфіки аграрного страхування, тому і не довіряли СК", - кажуть в IFC.

Інші причини - брак обігових коштів і невиконання державою програми субсидування. Відсутність державної підтримки дивує експертів.

"Усі країни, які конкурують з Україною в галузі експорту зерна, підтримують страхування. Вони хочуть, щоб їхні селяни мали перевагу", - підкреслює Роше.

За його словами, програму необхідно відновити, але на такому рівні, щоб вона була прозорою, і витрачання коштів перевірялося належним аудитом.

Так, через відсутність контролю і жорстких кваліфікаційних вимог до страховиків частка "схемного" страхування у державній програмі у 2007-2008 роках оцінювалася учасниками ринку на рівні 30-50%.

Законодавчий ступор

Досі не вирішені й правові питання. "Проблем багато. Наприклад, нема окремої спеціалізованої ліцензії на добровільне аграрне страхування. Воно продається за ліцензією на майнове страхування", - пояснює представник "ІНГО-Україна".

При цьому нормативні акти, які регламентують цю діяльність, уже кілька років не можуть вийти з парламентських комітетів.

"Законопроект про специфіку страхування сільськогосподарської продукції з державною підтримкою побив усі часові рекорди. Він найдовше лежить на полиці аграрного комітету Верховної ради", - констатує Роше.

Іншим стримуючим фактором він називає відсутність в уряду чіткої стратегії розвитку профільного страхування. Експерти не розуміють, чому держава зволікає.

"Вирішення цих проблем і відновлення програми субсидування дозволило б державі суттєво урізати видатки на АПК", - зазначає аналітик інвесткомпанії Dragon Capital Олег Пронін.