Емісія: ворог чи союзник?

Украина встретила мировой финансовый кризис крайне неподготовленной. В стране упало промышленное производство, банковская система оказалась слишком зависимой от иностранного заемного капитала, реальный сектор лишен доступа к кредитам, а их стоимость доходит до 40%, растет безработица.

Два-три месяца назад, когда правительство рассылало письма в МВФ и во множество стран с просьбой дать в долг, Украина напоминала нищего, который ходит по миру с протянутой рукой.

Выполняя условия Фонда, Киев теряет самостоятельность в определении своей финансово-экономической и социальной политики и, по сути, отказывается от части своего суверенитета.

Эмиссия в законе

Многие экономисты связывают вывод отечественной экономики из кризиса с эмиссией, причем это понятие превращено в "инфляционную страшилку".

В прессе при освещении вопросов, связанных с возможной или реальной денежной эмиссией часто употребляют выражения "печатный станок", "печатание денег". Такие материалы обычно подаются в негативной форме.

Безусловно, бесконтрольная эмиссия может быть очень вредной. Если основная часть создаваемых денег проедается, то рост инфляции неизбежен. Кроме того, в условиях острой политической борьбы у действующей власти всегда будет соблазн использовать эмиссию в своих корыстных политических целях.

Однако при надлежащем контроле и направлении новых денег на реальные инфраструктурные проекты эмиссия является колоссальным общественным благом. Инфляция при этом не будет серьезной угрозой, поскольку создаваемые деньги будут обеспечиваться реальной работой людей и новыми объектами.

Сейчас, в условиях кризиса, переоценка понятий денежной эмиссии и денежного суверенитета особенно важна.

Суть понятия денежного суверенитета - это право и реальная возможность суверенного государства на эмиссию своей национальной валюты в любом объеме и в любое время в наличной или в электронной форме.

Поскольку в украинском законодательстве нет норм, которые бы ограничивали указанные право, то можно считать, что страна обладает денежным суверенитетом. Однако обладать - еще не значит полноценно пользоваться.

Конституция дает название денежной единице Украины - "гривна" (статья 99), но о выпуске денег в ней не сказано ничего.

На уровне законов понятие эмиссии денег определено слабо. В законе о Национальном банке Украины четко определено лишь то, что исключительное право на эмиссию национальной валюты принадлежит НБУ (статья 7), а соответствующие решения принимаются правлением регулятора.

Само же определение эмиссии отсутствует. Правда, в законе о Нацбанке есть статья 34, которая так и называется - "Эмиссия". Под эмиссией валюты там подразумевается "введение в обращение гривны и разменной монеты".

Если принять во внимание, что данная статья находится в разделе "Управление наличным денежным обращением", то можно сделать вывод: в законе о Нацбанке понятие эмиссии трактуется как эмиссия национальной денежной единицы исключительно в наличной форме.

Итак, в законодательстве Украины отсутствует понятие эмиссии национальной валюты в безналичной (электронной) форме, а понятие эмиссии в наличной форме имеется, но определения ему не дано - нет перечня ситуаций, при которых НБУ может принимать решения о "введении в обращение гривны".

При таких пробелах в законодательстве НБУ может сам определять порядок эмиссии национальной денежной единицы.

Как работает "печатный станок"

В феврале 2009 года "с целью предоставления объективной информации об эмиссионной деятельности Национального банка Украины" регулятор опубликовал свое понимание эмиссии денег.

Из данного пресс-релиза следует, в частности, следующее.

1. Под общим объемом денег, выпущенных на данный момент в обращение центральным банком, НБУ понимает сумму средств на корсчетах банков в НБУ плюс наличные деньги в обращении, то есть так называемую монетарную базу.

Непонятно, почему он не считает деньгами средства правительства на едином казначейском счету Госказначейства в НБУ. Ведь эти средства обладают уж точно не меньшей степенью ликвидности, чем средства на корсчетах банков в НБУ или наличные деньги.

2. Наличные деньги выпускаются в обращение, по словам регулятора, только в обмен на безналичные. То есть если банкам для обслуживания своих клиентов требуется больше наличности, они покупают ее у НБУ за счет средств, находящихся на их корсчетах в НБУ.

При этом, естественно, общий объем денег не меняется - происходит просто преобразование безналичных денег в наличные. В пассиве баланса НБУ произойдут следующие изменения: увеличится строка "Банкноты и монеты в обращении" и на такую же сумму уменьшится строка "Средства банков".

Возникает вопрос: а если правительству потребуются наличные деньги, оно должно будет покупать их у коммерческих банков? Или у НБУ? На это ответа в пресс-релизе нет. Ясно лишь то, что государство в лице правительства должно будет покупать свои собственные (национальные) наличные деньги.

3. Безналичные деньги выпускаются исключительно на компенсационной основе.

Способов такого выпуска всего три.

Первый - покупка Нацбанком валюты на межбанковском рынке. При этом увеличится строка "Средства банков" в пассиве баланса НБУ и на такую же сумму увеличится строка "Средства и депозиты в иностранной валюте" в активе.

Второй - покупка Нацбанком государственных ценных бумаг. При этом по активу увеличится строка "Государственные ценные бумаги Украины" и на такую же сумму увеличится по пассиву строка "Средства банков".

Третий способ - рефинансирование (кредитование) банков под соответствующее обеспечение. При этом по активу увеличится строка "Кредиты банкам и другим заемщикам" и на такую же сумму увеличится по пассиву строка "Средства банков".

Как видно, непосредственно, без каких-либо встречных обязательств в пользу НБУ, народ Украины в лице правительства не может выпустить своих денег.

4. Через указанные три канала выпуска безналичных денег - валютный, фондовый и кредитный - деньги из обращения и изымаются. Это происходит при продаже НБУ валюты на межбанковском рынке или государственных ценных бумаг, а также при погашении банками выданных им НБУ кредитов.

НБУ это тщательно подчеркивает в своем пресс-релизе. Он обращает внимание на то, что любые операции по эмиссии безналичной гривны носят временный характер - они либо точно будут, либо могут быть "обнулены" в будущем путем изъятия соответствующего объема денег из обращения через один из каналов.

Важно отметить, что в соответствии со статьей 54 закона о НБУ прямые кредиты Нацбанка на финансирование расходов госбюджета запрещены.

Поскольку покупку регулятором государственных ценных бумаг (ОВГЗ) при их первичном размещении Минфином можно отнести к таким прямым кредитам, считается, что выкупать ОВГЗ при их первичном размещении НБУ не может.

Это значит, что единственным способом для правительства профинансировать напрямую те или иные крупные инвестиционные программы эмиссионным путем является покупка Нацбанком на вторичном рынке значительного объема ОВГЗ.

При этом либо срок погашения таких облигаций должен быть значительным - несколько лет, либо должна быть четкая уверенность в том, что НБУ рефинансирует правительство при наступлении срока погашения облигаций путем покупки новой порции ОВГЗ соответствующего объема.

Все это, естественно, возможно при наличии договоренностей с банками, у которых НБУ будет выкупать вновь выпускаемые ОВГЗ. Учреждения должны быть уверены, что регулятор проведет выкуп в оговоренные сжатые сроки.

В законе о госбюджете Украины на 2009 год были статьи 84 и 86, направленные на увеличение полномочий правительства в сфере эмиссии денег.

Первая из них налагала на Нацбанк обязанность выкупать ОВГЗ по номиналу в течение трех банковских дней с дня получения предложения о выкупе от банков. Вторая - согласовывать свою политику рефинансирования с правительством.

Однако действовали эти статьи недолго - до 21 марта. Вследствие давления МВФ 11 марта правительству пришлось внести в парламент проект закона, которым статьи 84 и 86 были исключены из госбюджета.

Есть еще, правда, закон "О первоочередных мерах по предотвращению негативных последствий финансового кризиса", принятый в октябре 2008 года.

Статья 2 этого закона также косвенно несколько расширяет полномочия Кабмина в сфере эмиссии денег. Она говорит о возможности участия государства в лице Минфина в формировании и увеличении капиталов банков путем обмена акций банков первичных или дополнительных эмиссий на ОВГЗ.

Причем такие ОВГЗ подлежат обязательному выкупу Нацбанком по их номиналу на протяжении пяти банковских дней с дня поступления предложения по их выкупу. Однако решения об участии государства в таких капитализациях банков Кабмин принимает исключительно на основе предложений НБУ.

Как видно, возможности официального воздействия исполнительной власти Украины на процессы денежной эмиссии невелики. При этом попытки расширить свое влияние в этой сфере пока заканчиваются для правительства неудачно.

То, что Кабмин идет на поводу у МВФ - это явное проявление слабости и частичная сдача суверенитета в ущерб национальным интересам.

Инфляция, безработица и прямая эмиссия

Среди известных украинских экономистов, к сожалению, немного тех, кто бы четко выступал за разумное использование суверенного права Украины на эмиссию денег.

Один из них - Юрий Полунеев, народный депутат от фракции БЮТ, секретарь парламентского комитета по вопросам финансов и банковской деятельности.

Не исключено, что он как член правящей коалиции вынужден продвигать идею расширения эмиссионных полномочий правительства, без которых, скорее всего, удержать экономику от дальнейшего падения не удастся.

18 марта, сразу же после принятия закона об отмене статей 84 и 86, появилась его статья "Украинский прорыв из кризиса: стимулирование экономики и временная "национализация" НБУ".

Взгляд на эмиссию у Полунеева традиционный: он понимает под ней монетизацию долга, то есть выкуп Нацбанком облигаций правительства. Если же регулятор займет отстраненную позицию, на время выхода страны из кризиса его следует переподчинить правительству, уверен депутат.

Огорчает лишь то, что Полунеев ориентируется на использование известных западных экономических теорий. Из-за этого он вряд ли воспримет идею, чтобы денежная эмиссия не имела кредитного характера.

Эмиссию денег он рассматривает не как чрезвычайно важное право суверенного государства, грамотно пользуясь которым, страна может реализовывать огромные инфраструктурные проекты внутреннего развития, а скорее как "меньшее из двух зол" в условиях кризиса: "инфляция лучше безработицы".

Более актуальными представляются взгляды и высказывания бывшего зампреда НБУ Сергея Яременко, нынешнего советника министра экономики. Соглашения Украины с МВФ он прокомментировал следующим образом.

"Мы делаем фундаментальную ошибку: не надеемся на собственную экономику, а выпрашиваем очередную порцию "марихуаны", которая никоим образом не устраняет внутренних проблем, но добавляет внешние. И лишает нас возможности принятия самостоятельных решений".

А вот как он высказывается по поводу независимости Нацбанка. "Поднимая на щит независимость НБУ, мы превратили его в автономный орган, который никоим образом не отвечает за экономический рост и занятость".

Еще более актуальные высказывания Сергея Яременко можно встретить в его интервью от 15 апреля "Экономической правде".

Другим украинским экспертом с позитивным отношением к использованию денежной эмиссии является гендиректор ГП "Укрпромвнешэкспертиза" Владимир Власюк.

В одной из статей приводится такое его высказывание: "Прямая эмиссия гривны, которая будет размещена на счетах Госказначейства, а затем направлена на финансирование программ по обновлению инфраструктуры страны, даст больше позитивного эффекта для экономики, чем возможные убытки от инфляции".

Под "прямой эмиссией" Власюк, скорее всего, имел в виду выкуп Нацбанком гособлигаций сразу после их выпуска либо предоставление регулятором прямых кредитов правительству.

Причем если он имел в виду прямое поступление эмиссии гривны на единый казначейский счет Госказначейства в НБУ, то он либо не знал, что в условиях сложившейся практики это невозможно - запрещены как прямые кредиты правительству, так и покупка Нацбанком ОВГЗ на первичных аукционах, либо подразумевал изменение существующего положения законодательным путем.

На самом деле, понятие прямой эмиссии денег принципиально отличается от эмиссии денег. Оно у нас просто некорректно употребляется.

Суть понятия прямой эмиссии забыто и искажено. Сейчас при его использовании имеют в виду то же самое, что и при использовании выражений "эмиссия денег" или "денежная эмиссия" при применении этих выражений к случаям, когда тем или иным образом эмитируемые деньги получает в свое распоряжение Кабмин.

Все эти случаи являются примерами кредитной эмиссии. При этом неважно, предоставляет ли центробанк кредит правительству, или выкупает его долговые ценные бумаги - кредитная суть эмиссии все равно сохраняется, поскольку правительство получает эмитируемые деньги в долг.

Прямая же эмиссия подразумевает, что правительство само эмитирует гривну и при этом не берет на себя никаких долгов.

Как пользоваться денежным суверенитетом

В конечном счете, право на эмиссию денег принадлежит народу. Наиболее представительский орган власти - парламент, поэтому изначальное право на санкционирование денежной эмиссии должно принадлежать именно ему.

Собственно, такое право и сейчас принадлежит Верховной Раде, однако она им не пользуется при принятии финансового плана страны. Включение статей 84 и 86 в закон о госбюджете на 2009 год - это "детский лепет" в сравнении с реальными шагами к полноценному использованию денежного суверенитета.

Чтобы запустить в Украине масштабные инфраструктурные проекты, необходимо начинать грамотно использовать прямую эмиссию. Грамотно - значит при строгом контроле и на реальные проекты, а не на стимулирование потребления.

Переход от механизма кредитной эмиссии к прямой эмиссии подразумевает переподчинение Нацбанка правительству, логичнее всего - Минфину.

Санкционировать эмиссию денег будет парламент при принятии закона о госбюджете. Непосредственно же проводить ее станет правительство в лице Минфина, отдавая соответствующие указания Национальному банку.

Следует отметить, что для перехода к практике прямой денежной эмиссии изменения одного закона о НБУ может быть недостаточно. Рано или поздно потребуется исключение из 99 статьи Конституции нормы о том, что основной функцией Нацбанка является обеспечение стабильности денежной единицы.

Обусловлено это тем, что в условиях отсутствия единства в украинской политической элите наверняка будут попытки признания неконституционными норм законов о госбюджете, предусматривающих прямую эмиссию гривны.

Независимость центрального банка

Для монетарной политики центральных банков приоритетом является стабильность национальной денежной единицы, а денежные нужды внутреннего экономического развития, как правило, игнорируются.

Это означает, что национальная экономическая политика становится в значительной мере заложницей монетарной политики центробанка.

Чтобы иметь возможность поддерживать стабильность курса национальной валюты в кризисных условиях, центральные банки должны накапливать значительные валютные резервы.

Для этого в экономической политике приоритет, как правило, отдается развитию экспортирующих отраслей, а не развитию инфраструктуры и отечественного производства для внутреннего рынка.

В результате денежная эмиссия происходит в основном при выкупе центральным банком части экспортной валютной выручки и валютных займов, которые экспортеры берут для финансирования своей деятельности.

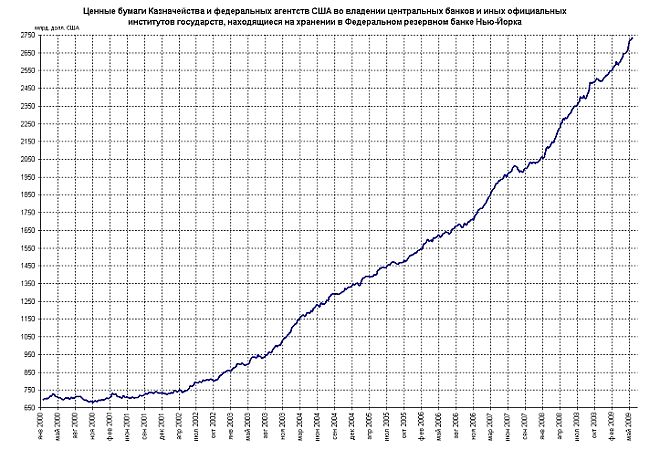

|

Источник: ФРС

Потом валютные резервы центробанк размещает в надежные ценные бумаги - как правило, правительств ведущих западных стран, прежде всего США.

В этом и состоит суть функционирования глобальной финансовой архитектуры. Несмотря на то, что США - практически банкрот, все продолжают исправно платить "дань" этой стране.