У чому криється "секрет успіху" економічної політики України

Я нещодавно писав про те, що завдяки відносній стабільності курсу долара, ми всі в Україні більш-менш спокійно переживаємо найбільшу економічну кризу в нашій історії, що спричинена російською агресією.

Адже в доларовому еквіваленті ми збідніли не так сильно, як під час попередніх криз, які ми мали у 1998-1999, 2008-2009 та 2014-2015 роках.

Найпростіший висновок, який напрошується з цього феномену – що "секрет успіху" економічної політики України криється у забезпеченні повної стабільності обмінного курсу гривні. Тобто, те, що робили за Януковича – тримали курс долара на незмінному рівні протягом багатьох років, не зважаючи ні на що, це і є найкраща політика.

Відповідно, з такої точки зору, рішення Нацбанку відмовитися від політики фіксованого курсу в жовтні минулого року було неправильним. Але такий висновок є помилковим.

Як це не парадоксально виглядає, але рішення Нацбанку відійти від політики фіксованого курсу покращило віру українців у гривню. Адже віра в гривню покращується не тоді, коли уряд чи Нацбанк переможно звітує про незмінний курс чи якусь курсову стабільність.

Віра в гривню – це коли українці очікують відносно стабільний курс долара у майбутньому. І такі очікування дуже важко сформувати, тримаючи фіксований курс. Адже українці вже навчені на власному досвіді, що період фіксації курсу рано чи пізно закінчиться.

Тож віра в гривню – це насамперед довіра економічній та курсовій політиці уряду, і уряду цю довіру треба заслужити.

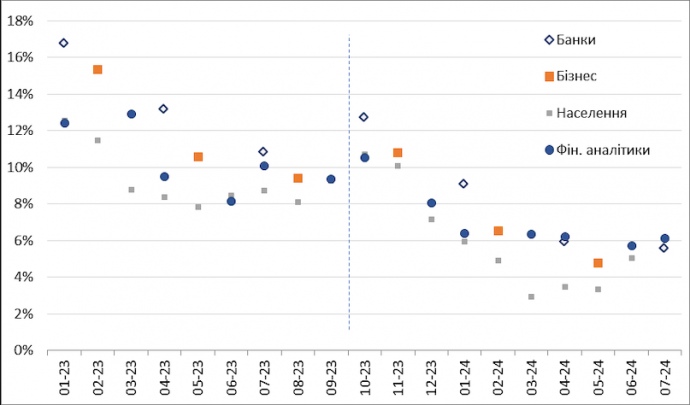

Як ми можемо побачити на графіку нижче, очікування зростання курсу долара в Україні (при чому різними категоріями економічних агентів) були значно гіршими до жовтня минулого року, коли НБУ проводив політику фіксованого курсу.

Зараз же, коли курс перебуває в режимі "контрольованого" плавання, очікування подорожчання долара на наступні 12 місяців є скромнішими. І це не зважаючи на те, що Нацбанк декларує політику "конструктивної невизначеності" на валютному ринку. Схоже, що така політика все-таки виглядає конструктивненько.

Очікування здорожчання долара за 12 місяців за опитуваннями НБУ

Відмова від фіксації курсу долара в жовтні минулого року дала ринку відчуття того, що курс валюти рухається в тому напрямку, який диктують наші економічні реалії. А отже валютний шок зразка 1998, 2008 чи 2014 років нам не загрожує.

До того ж, попри відмову від фіксації курсу, Нацбанк показав, що він залишається активним гравцем на валютному ринку, і що його курсова та монетарна політики є узгодженими. Все це, а також сповільнення інфляції в Україні, створюють основу для покращення курсових очікувань.

Ну, і до речі, цей графік наочно демонструє, що курсові очікування українців важко обманути. Адже коли у жовтні-листопаді минулого року гривня, під натиском НБУ, неприродньо укріпилася, курсові очікування українців тимчасово погіршилися.

Очікування відносно стабільної гривні у майбутньому дає нам не просто впевненість у завтрашньому дні. Це безпосередньо впиває і на економіку, і на державні фінанси. Адже очікування скромної девальвації дозволяє Нацбанку знижувати процентні ставки без побоювань, що гривневі депозити чи боргові цінні папери втратять свою привабливість у порівнянні з доларом чи євро.

Відповідно, Нацбанк має змогу знижувати ставки, а уряд має змогу позичати дешевше, а отже більше бюджетних коштів залишати на військові потреби. А бізнес може розраховувати дешевше фінансування свого розвитку. Загалом, такі очікування роблять нашу економіку сильнішою та стійкішою.

Що може похитнути довіру українців до гривні у найближчий час? Ну, точно не "новини" про "український дефолт", які неодмінно з’являться вже на початку серпня. Адже Україна провела успішні переговори з приватними кредиторами, але формалізувати їх результати навряд чи встигне до дати найближчого платежу за єврооблігаціями, тобто до першого серпня.

Відповідно, доведеться тимчасово ввести мораторій на виплату за єврооблігаціями, і це обов’язково назвуть дефолтом. Але ця формальна подія ніяк не вплине на курсову стабільність гривні.

Адже той дефолт, якого ми усі боїмося, російський дефолт зразка 1998 року, який призвів до трикратного збільшення курсу долара до російського рубля, не має нічого спільного із нашою ситуацією.

Адже той дефолт для росіян був страшний тим, що іноземні кредитори тут же припинили їх фінансувати. А отже у росіян не було валюти, яку вони могли використати на підтримку стабільного до того курсу рубля, бо власних валютних резервів у них не залишилося.

Нам же приватні кредитори не надали ні цента за останні два з половиною роки, тож і зараз ми на них не можемо розраховувати. Нас фінансують наші міжнародні партнери (іноземні уряди та МФО), і від факту нашого дефолту перед приватними кредиторами, вони не припинять надавати нам необхідну фінансову допомогу.

До того ж, наші золотовалютні резерви у рази вищі, ніж були в росіян 26 років тому, тож спроможність НБУ надалі проводити політику контрольованої гнучкості обмінного курсу залишається високою.