СПГ – нова глобальна карта газового ринку

2022 рік був бурхливим для світових енергетичних ринків, коли ціни на енергоносії, зокрема на природний газ, стрімко зросли в ЄС та багатьох інших частинах світу.

Наслідки різких цінових коливань для споживачів були значною мірою пом'якшені втручанням урядів країн ЄС. Запобіжником майбутніх цінових криз стало рішення країн-членів ЄС про створення гарантованого запасу газу, укладення довгострокових угод та програми з ефективного споживання. Глобальний попит на енергію зріс на 1,3%, відповідно до середнього рівня за останній час.

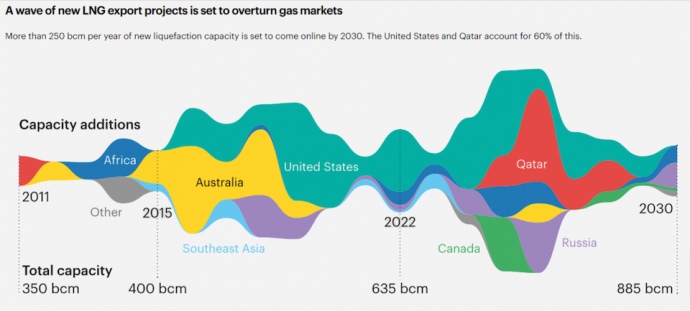

У World Energy Outlook 2023 - звіті Міжнародного енергетичного агентства (IEA) прогнозується "хвиля" нових експортних СПГ-проєктів з середини цього десятиліття.

США та Катар – країни, на які до 2030 припадатиме до 60% від запланованих до введення в експлуатацію нових потужностей зі зрідження. В IEA підкреслюють, що це буквально "повністю змінить баланс газових ринків".

Ще один потужний постачальник – Австралія, яка за даними Refinitiv у 2022 році експортувала 81,3 млн т. СПГ (20,1% світових поставок) обігнавши Катар. Майже весь свій газ Австралія реалізує на східноазіатських ринках

Що стосується росії, то наразі спостерігаємо поступовий вихід світових енергетичних гігантів, таких, як BP, Equinor, Total, ExxonMobil та інших зі спільних проєктів та їх переорієнтацію на альтернативні. Наприклад, Greater Tortue Ahmeyim (GTA) — офшорний проєкт на морському кордоні Мавританії та Сенегалу.

Він вироблятиме 2,3 млн т. СПГ на рік на першому етапі і до 3 млн т. на другому. Активну участь в ньому бере BP.

Ще один африканський проєкт – розробка родовища Golfinho-Atum в якому Total володіє контрольним пакетом акцій консорціуму. Цей проєкт, з огляду на географічне розташування буде орієнтуватися на азіатський ринок.

Відкриті значні поклади газу на африканському континенті стануть ресурсною базою для покриття потреб ЄС та інших регіонів світу вже в найближчій перспективі – у 2030-2035 рр.

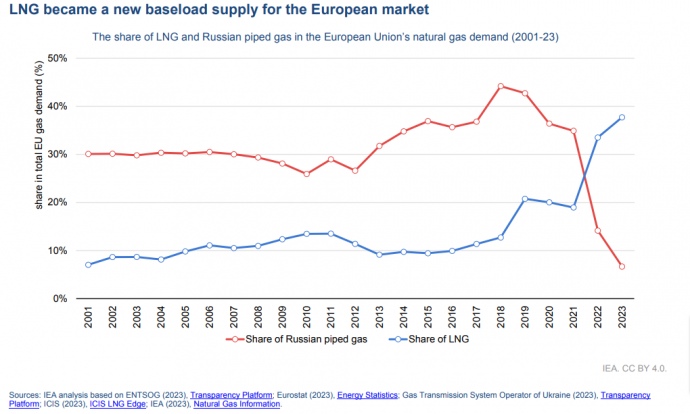

В огляді газового ринку за ІІІ квартал 2023 року, опублікованому ІЕА, СПГ називають "новим базовим джерелом постачання на європейський ринок". Там зауважують, що зміни, які виникли на ринку у 2022 році є структурними і триватимуть роками. Тому їх слід ретельно оцінювати не лише національним урядам, а й компаніям – учасниками ринку.

В IEA підкреслюють, що якщо раніше СПГ розглядався трейдерами як інструмент реалізації спотових об’ємів за "преміальною" ціною від котирувань на азіатському ринку, то тепер об’єм скрапленого газу зростає в портфелі трейдерів саме за довгостроковими контрактами.

За даними агентства, частка СПГ в попиті на газ в ЄС зросла втричі за останні 8-10 років – з 12% в середньому у 2010-х до майже 35% у 2022 році. І ця частка, на думку експертів ІЕА, в майбутньому буде подібна до частки російського трубопровідного газу (до вторгнення росії в Україну).

Окрема роль у стабілізації європейського ринку відводиться заключенню довгострокових контрактів, причому більшість з них з початком поставок у 2026-2030 роках. Наразі переважна кількість угод на 2023 – 2024 рік є спотовоми (їх частка зросла з 20% у 2021 році до понад 51% у 2023 р.).

Якщо не вжити заходів, то до 2030 року спотові закупівлі зростуть до 70%, у випадку, якщо контракти, термін дії яких закінчується, не будуть продовжені. Звичайно, що це негативно вплине на ціни і збільшить волатильність самого спотового ринку в середньостроковій перспективі.

Тому зараз важливо зосередитися на довгострокових контрактах. З останніх прикладів – угода, розрахована на 27 років між TotalEnergies та Катаром про щорічне постачання до 3,5 млн т. СПГ до Франції, починаючи з 2026 року.

Також Катар буде постачати СПГ до Італії (27-річна угода, до 1 млн т. СПГ щороку) і Нідерландів (27-річна угода, до 3,5 млн т. СПГ на рік). Довгострокові угоди про постачання СПГ в Європу стають трендом, під який будується додаткова інфраструктура – FSRU та СПГ-термінали (з можливістю зберігання).

Не відстають від Катару і Сполучені Штати. В серпні концерн BASF та американська Cheniere Energy уклали угоду про постачання до 2043 року 800 тис т. СПГ щороку.

Довгострокові контракти – запорука стабільності європейського ринку СПГ, гарантія стійких постачань та передбачуваність ціноутворення.

Експортери-лідери

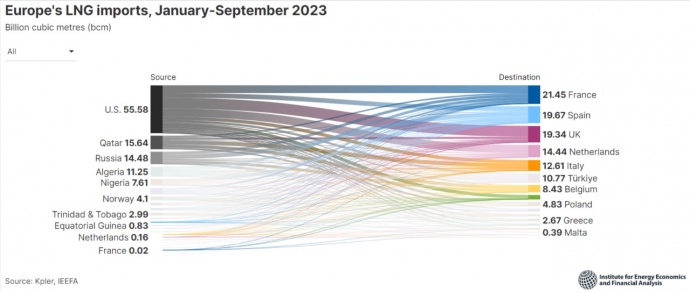

За даними London Stock Exchange Group (LSEG), в жовтні американські виробники СПГ збільшили експорт до 7,92 млн тонн. Це другий за обсягами місячний рівень в історії. Рекорд був встановлений у квітні цього року (8,01 млн тонн). США залишаються незмінним лідером з постачань СПГ на європейський ринок.

Імпорт ЗПГ до Європи, січень-вересень 2023

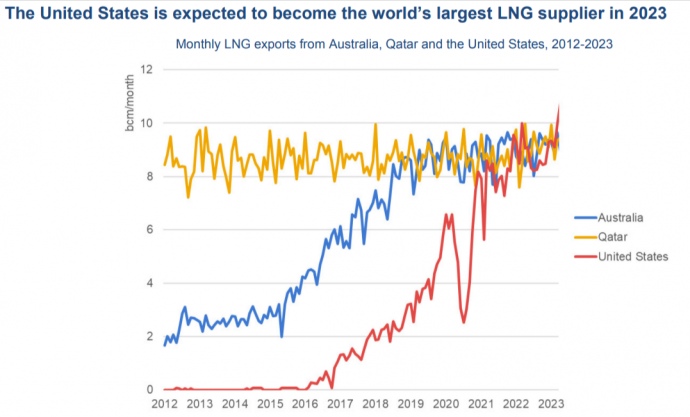

U.S. Energy Information Administration (EIA) наводять дані, які свідчать про те, що США були найбільшим у світі експортером СПГ у першій половині 2023 р. На другому місці – Катар, на третьому – Австралія. Ця інформація відповідає прогнозу ІЕА, згідно з яким США стануть найбільшим постачальником СПГ у світі за підсумками 2023 р.

ТОП-3 країн-постачальників СПГ. Динаміка 2012-2023 рр.

В агентстві також прогнозують, що США зміцнять свої позиції як постачальника СПГ в короткостроковій перспективі.

Проблеми Китаю, як стабілізуючий фактор ринку LNG

Стабілізуючим фактором на світовому ринку СПГ залишається відсутність значного попиту з боку Китаю, економіка якого відновлюється після пандемії досить повільно, всупереч прогнозам.

Також свою роль відіграють постачання трубопровідного газу: наприкінці 2022 року великі промислові підприємства підписали контракти на додаткові постачання газу з PetroChina та Sinopec і зараз використовують цей ресурс. Крім цього, в країні накопичилися значні запаси вугілля - більше 30 млн т, і це на 20% більше ніж у 2021-2022 рр. (дані Китайської асоціації транспортування та розподілу вугілля).

Арктичний маневр росії

На жаль, країни ЄС все ще закуповують СПГ російського походження. За 7 місяців поточного року імпорт СПГ з росії до Європи зріс на 40% порівняно з аналогічним періодом 2021 року. За даними Global Witness, Європа у 2023 році закупила у росії СПГ на суму майже €5,3 млрд.

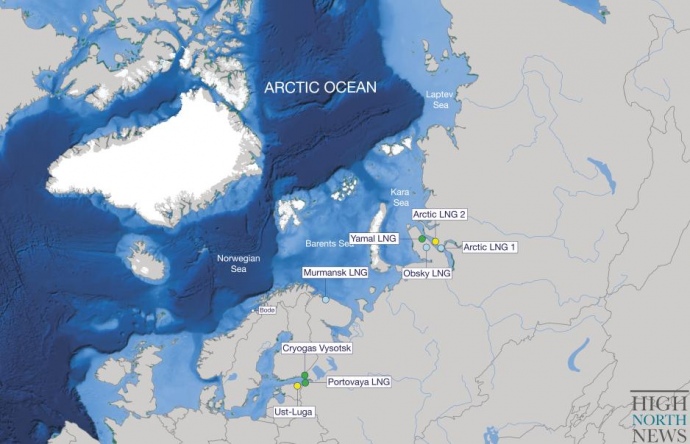

Зазначу також, що росія наразі масштабує свої СПГ-проєкти, особливо в арктичному регіоні

Існуючі (позначені зеленим), ті, що будуються (позначені жовтим) та заплановані (позначені синім) російські заводи з виробництва СПГ

Зараз більшість арктичного російського СПГ на європейські ринки постачає завод "Ямал СПГ", мажоритарним акціонером якого є "Новатек".

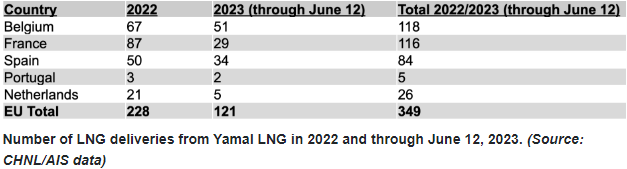

Кількість поставок СПГ з "Ямал СПГ" у 2022 році та до 12.07.2023 р.

На Бельгію, Францію та Іспанію припадає майже 75% європейських поставок російського СПГ з порту Сабетта, який використовує "Ямал СПГ". Але останнім часом у російських компаній-експортерів скрапленого газу з’явилися проблеми, які можуть збільшитися в майбутньому.

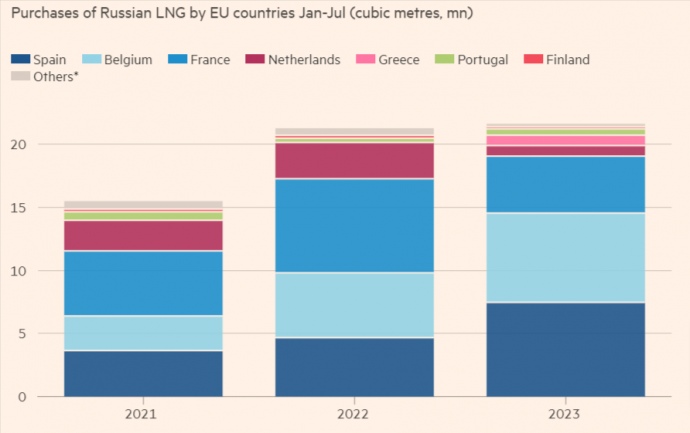

У серпні поточного року Financial Times проаналізував дані аналітичної компанії Kpler щодо надходжень російського СПГ до Європи і опублікував відповідну інфографіку. Вона демонструє, що найбільшими імпортерами російського СПГ з 2021 року залишаються Іспанія, Бельгія та Франція. При чому, якщо Франція скоротила імпорт, то дві інші країни навпаки – наростили його. Бельгія – з 2,74 млн куб м у 2021-му до 7,08 за 6 місяців 2023-го. Іспанія закупила ще більше – 7,47 млн кубометрів.

Імпортери російського СПГ в січні-липні 2023 р.

Інший проєкт "Новатеку" – "Арктик СПГ-2" це три заводи загальною потужністю майже 20 млн т. СПГ на рік. Його акціонерами, також є 2 китайські компанії, французька TotalEnergies та японська Mitsui (по 10% акцій). І хоча раніше планувалося, що 80% скрапленого газу з "Арктик СПГ-2" буде експортуватися в Азію і лише 20% в Європу, сьогодні ці плани виглядають не дуже реалістичними.

Справа в тому, що на початку листопада США додали "Арктик СПГ-2" у свій санкційний список Specially Designated Nationals. До цього туди потрапили компанії, які надають інжинірингові та будівельні послуги для проєкту.

Що це означає? А те, що відтепер російській компанії будуть заборонені угоди з американцями, операції в доларах США та робота через SWIFT. Окрім цього, контрагенти росіян можуть потрапити під вторинні санкції.

До речі, помічник держсекретаря США з питань енергетики Джеффрі Пайєтт, виступаючи на засіданні комітету сенату США, прямо заявив: "Наша мета - вбити цей проєкт. І ми робимо це, запроваджуючи санкції, працюючи з нашими партнерами по G7".

Ще один цікавий факт. Після оголошення санкцій проти "Арктик СПГ-2" японські акціонери з Mitsui заявили, що будуть "дотримуватися законів і правил, у тому числі санкцій, вжитих міжнародним співтовариством, і вживати відповідних заходів у співпраці із зацікавленими сторонами, включаючи уряд Японії".

Французи, в свою чергу, обережно повідомили, що будуть "оцінювати вплив санкцій США на проєкт "Арктик СПГ-2".

Ну а поки що країна-терорист намагається в будь-який спосіб потрапити на європейський ринок та отримати валютну виручку. В основному вона це робить шляхом перевалки в європейських портах, як це відбувається в бельгійському порт Зебрюгге, наприклад.

Європа: СПГ-бум

Після введення санкцій проти росії та відмови від російського трубопровідного газу, фактично у Європи залишилося два рішення, які можна було реалізувати досить оперативно – збільшити частку СПГ в балансі та скоротити споживання газу.

Власне, це і було зроблено. Ще минулого року там була розгорнута масштабна програма щодо енергоефективності, запроваджені норми щодо наповнення газосховищ мінімум на 90%, проводилася інформаційна робота з населенням щодо енергоефективності, тощо.

Заощаджують усі – промисловість, домогосподарства, енергетика. Наприклад, за даними Ember, виробництво електроенергії на газових ТЕС в країнах ЄС за підсумками перших семи місяців 2023 року скоротилося на 13% в порівнянні з аналогічним періодом 2022 року. Наразі ж європейський попит на газ за минулий рік скоротився на 66 млрд куб. м.

Щодо імпорту СПГ. За даними Bruegel, його частка у загальному європейському балансі газу подвоїлася з 20% у 2018-2019 роках до 40% буквально за 12 місяців, із серпня 2022 року по липень 2023 року.

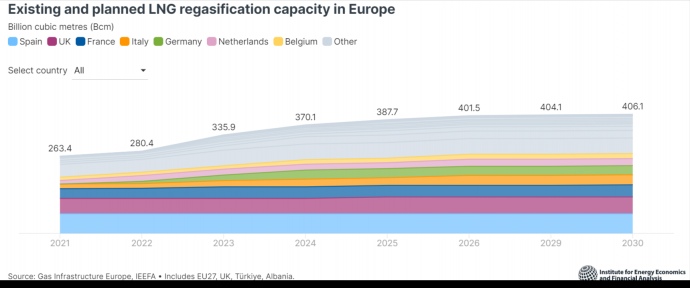

Стрімко розвивається СПГ-інфраструктура. За інформацією Institute for Energy Economics & Financial Analysis, європейська мережа СПГ складається з 36 імпортних терміналів, 17-ти нових проєктів, які вже будуються або знаходяться на стадії планування, і 4-х проєктів з розширення вже існуючих.

З лютого 2022 року в Європі запрацювало 6 нових LNG-терміналів і один у Франції був розширений - це 36,5 млрд куб.м. додаткових регазифікаційних потужностей.

Існуючі та заплановані потужності з регазифікації СПГ в Європі

Ще 106 млрд кубометрів нових або розширених потужностей з імпорту СПГ знаходяться на стадії планування до 2030 року. Це збільшить європейські потужності до 406 млрд куб. м.

Спостерігаємо зміну логістичної та інфраструктурної парадигми постачання газу – від трубопровідної до СПГ-орієнтованої.

Висновок

СПГ перетворюється на важливий інструмент глобалізації міжнародної торгівлі природним газом. Через часткову рецесію та негативні наслідки енергетичної кризи країни ЄС взяли курс на забезпечення себе сталим ресурсом – довгостроковими контрактами.

Цей фактор дає впевнене розуміння для розвитку конкурентної моделі економіки адже вартість МВт енергії безпосередньо впливає на конкурентоздатність виробленої продукції.

Завдяки розвитку LNG-інфраструктури під довгострокові контракти, регіональні ринки інтегруються в глобальний ринок.

Сьогодні усі розуміють цінність СПГ, розуміють що це "гра" в довгу. Тому намагаються забезпечити себе цим ресурсом на десятиліття, укладаючи довгострокові контракти. Ми є свідками глобальної світової гонки за лідерство на ринку СПГ.

У певних сегментах вже вони вже визначились. В експорті – нафтогазові лідери з США та країни Перської затоки, Австралія. В імпорті – Японія, Євросоюз, Китай.

Що стосується росії. Вона буде намагатися в найкоротший термін замістити свій трубопровідний газ поставками СПГ. В хід ідуть навіть поступки "газпромом" місця приватним компаніям рф в списку пріоритетних "мегапроєктів", що свідчить про внутрішню конкуренцію в кремлі між олігархічними "прихожанами". Також не забуваємо про минулорічні спроби "роснафти" отримати квоти на трубопровідні поставки газу.

Інші слабкі місця агресора – санкції. Як з боку США, так і європейські. Для уникнення спеціальних умов та маніпуляцій (політичних реверансів) вони повинні бути комплексними та охоплювати усі термінали рф.

Варто зазначити також, що арктичні проєкти є наденергоємними, а відтак значними за викидами в атмосферу від ТЕС та наземної інфраструктури з підготовки/транспортування/регазифікації газу. Тому потенційні екологічні виклики мають кармою накрити кремлівську ідеологію.