Як зниження облікової ставки може дати імпульс економіці і що буде з інфляцією

Одночасно з запровадженням облікової ставки 25% відбувся перелом банківського кредитування від зростання до скорочення.

Його рівень зменшився на десяту частину і останні місячні дані показали продовження падіння внаслідок дорожнечі кредитів ще на 10 млрд грн. (Діаграма 1).

НБУ виправдовується тим, що таке переохолодження економіки є необхідною жертвою заради подолання інфляції, і що така ставка цілком відповідає світовому тренду безпрецедентних підвищень ставок для подолання глобальної інфляції.

Втім, жертвоприношення надто затягнулося, а відповідність політики НБУ найкращій міжнародній практиці містить чимало деталей де сидить чорт.

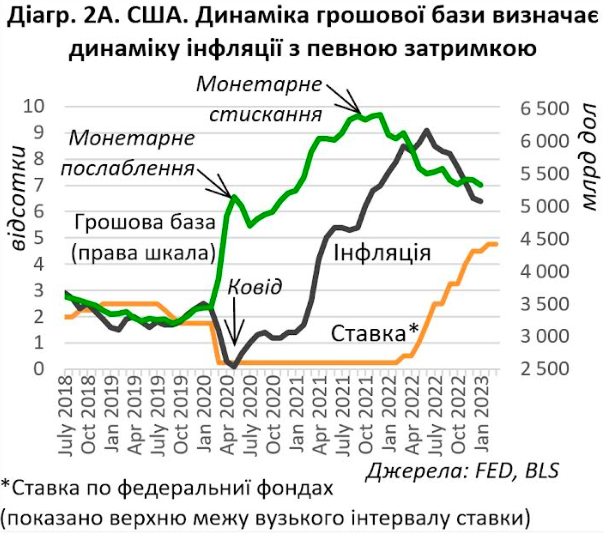

На Діаграмі 2А це показано на типовому прикладі США. Дійсно, небачене зростання ставок спостерігається і в інших країнах.

Проте, при цьому НБУ замовчує, що там ставки піднімають так, щоб вони все одно залишалися значно нижче інфляції; для того, щоб уникнути переохолодження економіки і ризику провокування рецесії.

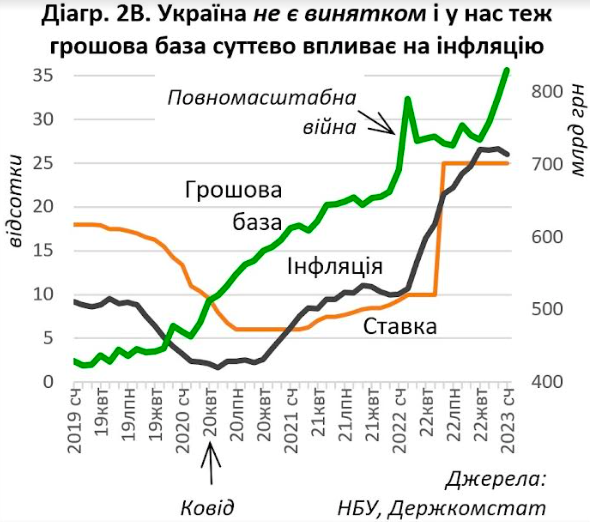

І за такої політики, попри аргументи НБУ проти зниження ставки, посилення інфляції через це у інших країнах не спостерігається. А в Україні ставка все ще близька до інфляції, Діаграма 2В.

Щоб приховати цю волаючу розбіжність зі світовою практикою і від української, і від міжнародної спільноти, НБУ показує показує графіки інфляції і ставки у США та інших країнах не на одній, а на різних шкалах.

І підбирає шкалу для ставки у такий спосіб, щоб візуально ставка сприймалася не значно меншою, як воно є на Діаграмі 2А, а близькою до інфляції. На такому тлі той факт, що у нас ставка 25% приблизно дорівнює інфляції, зовні виглядає більш-менш пристойною.

Оголосивши ставку головним інструментом впливу на інфляцію, НБУ виключив з кількісного аналізу найбільш хрестоматійний фактор – грошову масу. Графіків грошової маси, як на діаграмах 2А і 2В, ви не знайдете ніде.

Ці графіки наочно ілюструють залежність цін від грошей, яка полягає у тому, що динаміка інфляції з деякою затримкою повторює динаміку грошової бази.

Численні інші фактори хоч і деформують криву інфляції (останню помітну деформацію внесли ковідні локдауни, спричинивши нетипове послаблення інфляції через уповільнення швидкості обертання грошей), проте, загальна картина зберігається, і домінуючий вплив грошової бази на інфляцію все одно чітко прослідковується.

А щодо ставки, то за нею залишилася допоміжна роль. Це видно з того, що естафети підвищень ставки були запущені набагато пізніше від поворотів грошової бази (коли від монетарного послаблення перейшли до стискання).

Саме цим пояснюється парадокс того, що повороти інфляції від підйому до спаду були досягнуті вже тоді, коли ставки ще відставали від інфляції у п’ять і більше разів.

Відповідь проста – ті збільшення ставок жодного відношення до зменшення інфляції не мали, повороти до зменшення продиктувало лише стискання грошової маси.

Ба більше, є загальний висновок, що, за нестабільних форсмажорних ситуацій, стандартне правило тримати ставку вище або на рівні інфляції, втрачає силу.

Тобто, впродовж всього перехідного періоду, і аж до наближення інфляції до цілі під дією більш потужних інструментів, ставці відводиться мінімальна роль. І тільки потім слабкі впливи ставки зможуть "повернулися у гру".

Наприклад, для США це означає, що естафету підвищень ставок можна було б зупинити ще тоді, коли ставку повернули до доковідного рівня у 2%, і на цьому рівні залишити.

Потім, можна було б продовжувати надалі долати інфляцію лише інструментом грошової маси весь перехідний період. Це врятувало б від ризику провокування рецесії охолоджуючою дією ставки і від негативних наслідків підвищення дохідності і зниження ринкової вартості державних облігацій, бондів.

Україна не є винятком, і, як показує Діаграма 2В, поточна стабілізація інфляції значною мірою продиктована попередньою тимчасовою стабілізацією грошової бази, хоча НБУ не забарився приписати це "успіху" ставки 25%.

З цієї діаграми також можна спрогнозувати, що, зважаючи на зростання грошової бази, яке триває вже декілька місяців, потім, десь у кінці літа чи на початку осені нас очікує поворот цін не до послаблення, а геть у інший бік.

У чому Україна є винятком, так це у тому, що, попри хрестоматійність залежності цін від грошей і власний багатий досвід щодо цього (гіперінфляція 1990-х якраз не ставкою була спричинена і не ставкою долалася), НБУ демонстративно підкреслює немонетарний характер української інфляції, тобто відсутність або слабкість впливу грошової маси на ціни.

І одночасно, з такою ж наполегливістю НБУ перебільшує впливовість облікової ставки. Звідси "жорстка" монетарна політика помилково ототожнена лише з високою обліковою ставкою.

Це призвело до того, що фактично високою обліковою ставкою НБУ марно намагається перебити більш потужну протилежну дію грошей, а інфляція, яка у дійсності продиктована грішми, використовується як привід для збереження ставки. І це зле коло обертається роками.

Крім того, існування в Україні вищезгаданого форсмажору, який нівелює вплив облікової ставки на ціни, є двічі очевидним – разом зі змінами маси грошової, ще маємо і скорочення маси товарної внаслідок руйнувань заподіяних повномасштабною війною.

Ба більше, попри проголошену ціль долати інфляцію, фактично ставка діє у бік посилення інфляції. По-перше, переохолодження скорочує товарну масу на додаток до скорочень від війни.

По-друге, емісія за сертифікати у 40 млрд грн збільшила грошову масу і посилила інфляцію приблизно на 5%.

І аналогічно, не можна погодитися зі спробами НБУ приписати сьогоднішній ставці ще й таку ж здатність стабілізовувати національну валюту, як це має місце у розвинених країнах. І це тоді, коли зараз курс в основному залежить від притоку зовнішніх валютних допомог.

Про що говорить досвід інших країн

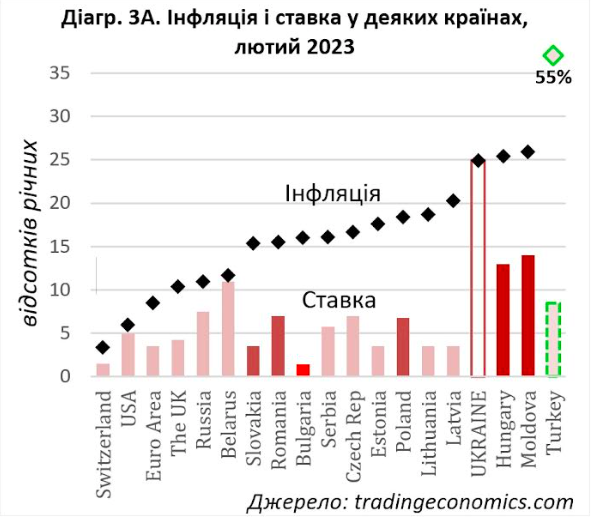

Діаграма 3А ще раз показує тенденцію, що "висока" ставка є низькою відносно інфляції, і це спостерігається навіть у країнах з майже такою ж інфляцією як і у нас, таких як Угорщина або Молдова.

А щодо негнучкого принципу тримання ставки приблизно на рівні інфляції, то у клубі ортодоксальних прихильників старих правил Україна залишилася чи не наодинці; і тут НБУ ризикує потрапити не у ті підручники.

У наведених "порушеннях" традиційних рекомендацій немає нічого дивного. І теорія говорить, і згадана практика це підтвердила, що у екстремальних форсмажорних ситуаціях принцип "ставка вище або на рівні інфляції" (позитивність ставки у реальному вимірі) втрачає силу, оскільки інфляцію починають диктувати грошова маса та інші потужні фактори.

Тільки при цьому, зі зрозумілих причин, МВФ поки ще не може точно вказати, якими саме є ті екстремальні ситуації що анулюють вплив ставки на інфляцію, і кожна країна визначає наявність такої ситуації на свій розсуд. Очевидно, що узагальнення досвіду і напрацювання рекомендацій відбудеться пізніше.

НБУ ж розсудив так, що екстремальної ситуації у нас не спостерігається; ставка може залишатися головним інструментом подолання інфляції, і правило "нище ставка – вище інфляція" теж залишається твердим, як закон фізики.

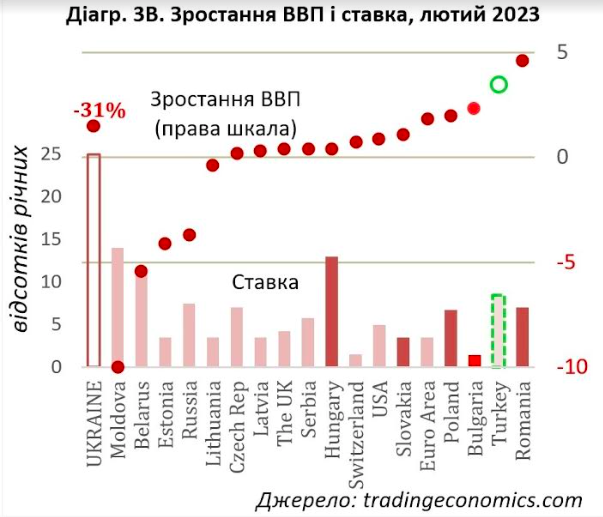

Окремо стоїть політика Туреччини з інфляцією 55%, ставкою 8,5% і зростанням 3,5%, діаграми 3А і 3В. Річ у тім, що влада Туреччини свідомо допускає інфляцію, фінансуючи інвестиційні проєкти емісією, і досягаючи одного з найшвидших темпів зростання. Розвиток у такий спосіб може й виглядає сумнівним, а от що є несумнівним, так це те, що кейс Туреччини не може служити доказом неможливості знижувати ставку в Україні.

Також підкреслимо приклад Болгарії, де за інфляції 16% ставка складає лише 1,4%. Не виключено, що саме завдяки цьому, темп зростання Болгарії є одним з найвищих серед цієї групи країн.

І якщо ця гіпотеза підтвердиться, то незабаром усі інші країни теж відкриють для себе можливість переходити до наднизьких ставок і низького охолодження економіки ще сміливіше.

А Україна може скористатися цим як ніхто, оскільки скорочення товарної маси повномасштабною агресією додатково паралізувало вплив облікової ставки на інфляцію і не тільки; і наразі величина ставки може визначатися виключно з міркувань мінімізації її руйнуючої охолоджуючої дії.

Залишається питання: а якою саме має бути знижена облікова ставка. Найпершим варіантом для започаткування дискусії могла б стати попередня ставка 10%. Що можна одразу сказати напевно, так це те, що поступове скорочення ставки на 1-2% стало б нічим іншим, як поступовим відрубуванням хвоста.

Також додамо, що для забезпечення плавного перехідного процесу після радикального зниження ставки, потреба у зовнішній допомозі оцінюється у 10 мільярдів доларів. Такий поворот сприятиме розв’язанню численних вузлів проблем, перелічених нижче.

Розширення програм здешевлення відсотків за кредити та вдосконалення стратегій відновлення й розвитку. Реалізація програм, типу 5-7-9%, довела, що, за доступності кредитів, бізнес прагне розвиватися попри повномасштабну агресію Росії, і кредитування за такими програмами зростає, на відміну від падіння кредитування на загальних засадах через дорожнечу кредитів.

Скорочення облікової ставки фактично стане системним макророзширенням локальних програм, яке буде більш ефективним, ніж сьогоднішні плани розширювати коло учасників цих програм, оскільки цей шлях обмежуються можливостями бюджету.

Найбільш наочно це видно з намірів розповсюдити державну підтримку від малих підприємств до великих. Наприклад, проєкт "Створення Національного фонду структурної трансформації…" передбачає, що відсотки будуть компенсовані для кредитів із сумарним обсягом до 700 мільярдів гривень.

А це коштуватиме бюджету понад 70 мільярдів гривень. Крім того, запуск програми кредитування відновлення зруйнованих війною підприємств під 9% теж, на жаль, потребуватиме бюджетних витрат.

Тому зниження облікової ставки стане системним продовження ідей здешевлення кредитів тепер вже на загальнонаціональному рівні для всіх.

Суперечка між Мінфіном і НБУ щодо дохідності держоблігацій. У зниженні облікової ставки особливо зацікавлений Мінфін, оскільки, разом з розширенням податкової бази це також сприятиме зниженню ставок дохідності ОВДП і витрат на сплату відсотків.

А це означає, що "беземісійне фінансування дефіциту бюджету" суперечливо призвело до нарощування дефіциту.

Не менш дивують спроби поєднати прогресивну вимогу, щоб дохідність ОВДП була конкурентною і визначалася на вільному ринку, з геть неринково визначеною обліковою ставкою 25%, яка адміністративно задає, що саме повинен добровільно формувати вільний ринок.

А зараз саме той момент, коли набагато нижча ставка, без страшилок щодо інфляції, відкриє можливість держоблігаціям і комерційним кредитам самим розібратися між собою як їм конкурувати на справжньому ринку.

Запровадження Пакету податкових реформ "10-10-10". Зниження ставки розширить базу оподаткування і сприятиме успіху цих реформ.

Підняття рівня співробітництва з МВФ та іншими партнерами. Кредити МВФ Національному банку зростають, але все ще надаються з деякою стриманістю.

Це випливає з позиції МВФ, що для нарощування допомог Україні спочатку слід "дочекатися більшої стабільності", оскільки у такий час "є нереалістичним (unfair) сподіватися від української влади розробки і запровадження далекосяжного пакету реформ".

І навіть останній ширший пакет міжнародної допомоги обсягом 115 млрд дол. поки що матеріалізувався у покриття платежів за зобов’язаннями Нацбанку перед МВФ, після чого залишилось чистих допомог у 1 мільярд.

У цьому контексті оптимізація облікової ставки могла б пришвидшити нарощування зовнішніх допомог, оскільки:

– цей реалістичний захід ознаменує один з поворотів від слів до діла у запровадженні реформ і боротьбі з корупцією;

– це стане не тільки європейською, а навіть і загальносвітовою інтеграцію до дійсно найкращих практик встановлення ставки в екстремальних ситуаціях;

– і це буде кроком до створення ринкового середовища сприятливого для відновлення і розвитку на ринкових засадах.

Іншими словами, перехід до цивілізованої відсоткової політики розчистить поле для успіху численних програм прискореного відновлення, оскільки важко у чомусь переконати зовнішніх донорів та інвесторів, коли інвестування з внутрішніх джерел так загальмоване, пригнічене і ще далеко до кінця не вичерпане.