Підвищення облікової ставки до 25%: чи виправдало очікування це рішення

Пройшло 4 місяці з моменту підвищення облікової ставки НБУ з 10% до 25% річних. На жаль, ефекти цього монетарного імпульсу виявилися малопомітними.

Монетарна трансмісія за кожним з каналів була слабкою, що обумовлювалося як факторами традиційно низької посередницької активності банків, так і неринковими чинниками, викликаними війною.

Міжбанківський ринок майже не функціонує, кредитний ринок знаходиться під домінуючим впливом державних програм стимулювання, депозитний ринок майже не реагує на зміну облікової ставки, фінансування дефіциту бюджету переважно здійснюється з неринкових джерел, а валютний ринок знаходиться під впливом неринкових факторів попиту та пропозиції іноземної валюти.

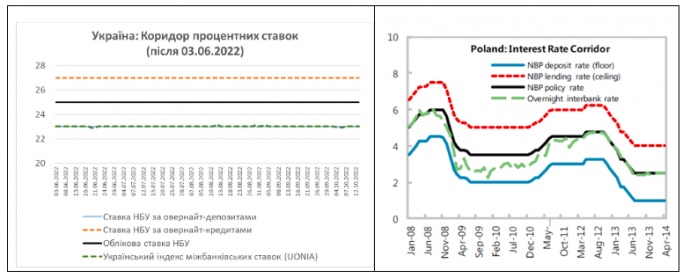

Міжбанківський ринок

Операції на міжбанківському ринку з початку війни майже не проводяться. Їх обсяг скоротився в 20 разів (близько 1,4 млрд грн на місяць в національній валюті).

Коридор процентних ставок НБУ перестав існувати як "коридор", оскільки трансакції міжбанківського ринку за ставкою вище нижньої межі – відсутні (для порівняння див. рис процентного коридору Польщі).

Навіть навпаки, в жовтні зафіксовано надання ряду міжбанківських кредитів овернайт за ставкою нижче нижньої межі коридору НБУ.

99% овернайт-операцій банківської системи становлять операції з вкладання коштів банків у депозитні сертифікати НБУ. Чисте погашення кредитів рефінансування банків перед НБУ за червень-жовтень становить 49,5 млрд грн.

Обсяг міжбанківських кредитів становить близько 1% від обсягу банківських кредитів в реальну економіку.

Це говорить про те, що міжбанківський ринок зараз майже не передає монетарних імпульсів до реальної економіки.

Перебування процентних ставок міжбанку близько нижньої межі коридору процентних ставок НБУ говорить про те, що ринкова вартість грошей в економіці знаходиться значно нижче рівня облікової ставки.

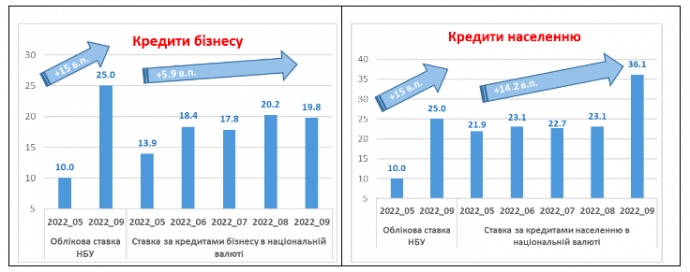

Кредитний ринок

За червень-вересень процентна ставка за новими гривневими кредитами бізнесу підвищилась на 5,9 відс.п. до 19,8% річних.

Навіть таке незначне (порівняно зі зростанням облікової ставки) здорожчання кредитного ресурсу змогло передати трансмісійний ефект за каналом бізнес-кредитування: обсяги гривневих кредитів бізнесу за червень-вересень скоротилися на 9,8 млрд грн (-2%).

Дещо інша ситуація спостерігається на ринку кредитування населення. Процентна ставка тут залишалася пасивною протягом червня-серпня, однак у вересні — стрімко підвищилась відразу на 13 відс.п. до 36.1% на фоні продовження падіння обсягів кредитування.

Всього за липень-вересень гривневий портфель споживчих кредитів скоротився на 16,1 млрд грн (-7%). Рівень ставок споживчого кредитування завжди відзначався своєю незалежною поведінкою від динаміки ключової ставки НБУ, відображаючи повну відсутність трансмісії на цьому ринку.

З 2016 року ставки споживчого кредитування зберігалися на рівні понад 30% річних і лише в перші місяці війни – знизилися до рівня близько 20% річних.

Ефектна зміна ставок цього ринку після червня 2022 року не була еластичною і послідовною, а тому пояснюється не дією трансмісії, а збігом обставин.

В цілому реакція середніх процентних ставок за кредитами мала значно менші масштаби, ніж зміна облікової ставки НБУ (+8 в.п. проти +15 в.п.). А сам рівень середніх ставок знаходиться значно нижче верхньої межі коридору ставок НБУ (24% проти 27% річних).

Більше того, процентні ставки бізнесу в вересні навіть знизилися по відношенню до серпневого сплеску, що вказує на те, що ринковий рівень кредитних ставок знаходиться значно нижче визначеного НБУ рівня облікової ставки.

В цілому за 4 місяці скорочення надходження грошової пропозиції в економіку за кредитним каналом оцінюється у 26 млрд грн.

Загалом вплив ринку кредитування на реальні економічні процеси залишається незначним. Наразі ринкові бізнес-кредити складають близько 5% довоєнного ВВП, ще близько 5% ВВП – приходиться на державні програми стимулювання кредитування (на які трансмісія ставок не впливає), і ще 5% ВВП – на кредити населенню.

До війни частка кредитів банків серед джерел інвестицій підприємств складала лише 3%, а частка споживчих кредитів населення у їх споживчих витратах — лише 5%.

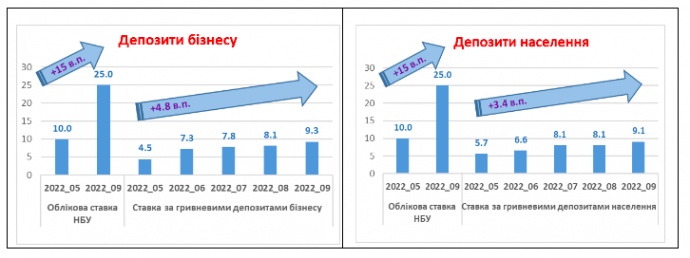

Депозитний ринок

Трансмісія ставок не депозитному ринку залишається слабкою, а загальний трансмісійний ефект – відсутній (особливо в частині депозитів населення).

За червень-вересень середньозважена ставка за новими гривневими депозитами бізнесу підвищилась на 4,8 відс.п. до 9,3% річних.

Незважаючи на підвищення процентних ставок, депозити бізнесу за 4 місяці зросли лише на 5 млрд грн, а реально – навіть впали (приріст +1% при інфляції за цей же період на 7%), що відображає загальний спад економічної активності в країні.

Трансмісія процентної ставки за новими депозитами населення була ще меншою: лише +3,4 в.п. до 9,1% річних, що значно нижче річного рівня інфляції (24,6%) і не створює адекватних стимулів до здійснення заощаджень.

Тим не менше обсяги депозитів населенню за червень-вересень продовжили зростати (+39 млрд грн або на 8%), що пояснюється зростанням виплат військовослужбовцям, а також підвищеною схильністю населення до безготівкових розрахунків в умовах воєнного стану.

Про слабкість трансмісії депозитного каналу також свідчить зниження частки строкових вкладів населення (з 32% в травні до 30% у серпні за залишком коштів).

Загалом за червень-вересень гривневі депозити в банківській системі зросли лише на 4% (при інфляції у 7%), що означає відсутність бажаного трансмісійного ефекту ставок на ринку депозитів.

Пасивна реакція депозитних ставок банківської системи пояснюється відсутністю достатньої кількості фінансових активів реальної економіки, які б давали можливість банкам отримувати дохідність на рівні облікової ставки НБУ.

Іншим фактором інертної поведінки депозитних ставок є високий рівень ліквідності банків (в 5 разів вище нормативу). Обидва фактори обумовлюють низьку зацікавленість банків в пошуку додаткових джерел фондування.

У структурі активів банків переважають безризикові депозитні сертифікати НБУ та ОВДП (понад 50%), що знижує потреби банків у формуванні додаткового капіталу.

В цілому ринок депозитів відіграє малопомітну роль в споживчих настроях українців. Депозити населення становлять лише близько 20% від їх довоєнних річних споживчих витрат.

Причини такої ситуації – низький рівень доходів і заощаджень населення та недостатня довіра населення до банківської системи.

Для порівняння, середнє співвідношення депозитів і споживання країн ЕМ становить близько 60%. Тому трансмісійна здатність депозитного каналу є невисокою.

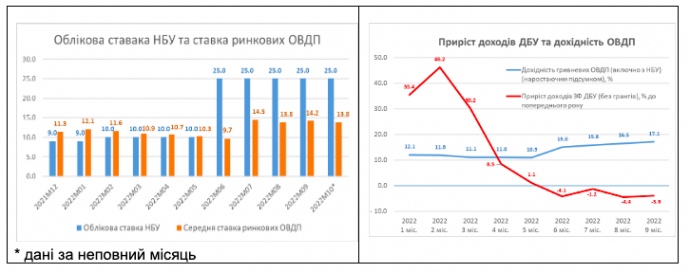

Ринок ОВДП

Після підняття облікової ставки НБУ Мінфін дещо підвищив ставки ринкових розміщень ОВДП (на 400-500 б.п.) і з серпня залишає їх незмінними (у діапазоні 12-16% річних). В той же час кошти від "емісійних" ОВДП Мінфін залучає за ставкою 25% річних.

Потенціал підвищення ринкових ставок ОВДП обмежується наступними факторами:

1) наявність неринкових внутрішніх та зовнішніх джерел фінансування дефіциту бюджету (міжнародна грантова та кредитна допомога, емісія НБУ);

2) низький рівень поточних доходів державного бюджету, які номінально залишаються нижчими рівня попереднього року (-4%), що не дозволяє Мінфіну підвищувати процентні ставки без ризиків порушення боргової стійкості;

3) стан внутрішнього ринку запозичень, де відсутні альтернативні інструменти, що забезпечували б аналогічний рівень дохідності з відповідною надійністю.

Ринкова дохідність ОВДП є доволі високою, залишаючись найнадійнішим фінансовим інструментом на відкритому ринку.

Поточна дохідність суттєво (на 400-500 б.п.) перевищує дохідність строкових банківських депозитів (11-12% річних). Тому ринкових підстав підвищувати процентні ставки за ОВДП у Мінфіну немає.

Під час війни монетарна трансмісія на ринку державних облігацій буде неефективною в будь-якому разі. Вимоги безпеки диктують обов’язковість витрат Уряду незалежно від умов залучення коштів.

Саме так відбулося в середині 2022 року. У критичний момент, незважаючи на високі процентні ставки, НБУ був змушеним розширити обсяги грошової емісії. Тим самим трансмісійний ефект високих процентних ставок було нівельовано.

Намагання прив’язати дохідність ОВДП до облікової ставки не змогло забезпечити адекватну монетарну трансмісію імпульсів монетарної політики, однак суттєво ускладнило можливості Уряду здійснювати внутрішні ринкові запозичення.

Слід визнати, що використання фіскального каналу трансмісії для досягнення інфляційних цілей під час війни є неможливим. Підвищення процентних ставок за ОВДП призвело до подальшого збільшення потреби в емісії.

Розширення воєнного дефіциту бюджету неможливо зупинити підвищенням процентних ставок, оскільки війна – це не ринкове явище, а процентна ставка – це ринковий інструмент.

Валютний канал

Трансмісія облікової ставки за валютним каналом не спостерігається. Трансмісія за валютним каналом є проксі-трансмісією каналів державних облігацій та депозитів і залежить від привабливості притоку валютних коштів в гривневі фінансові активи.

Причини відсутності притоку валютних коштів в ринкові фінансові активи очевидні:

1) високі воєнно-політичні ризики;

2) відсутність суттєвих змін в дохідності гривневих активів (ОВДП, депозитів банків);

3) збереження обмежень на виведення капіталів з країни.

Зараз обсяг коштів нерезидентів, вкладених в ОВДП, складає 62 млрд грн або близько 5% усього облігаційного боргу Уряду. Зменшення капіталу нерезидентів за червень-жовтень становило 10,5 млрд грн або 15%.

Населення також не має стимулів і можливостей переводити валютні заощадження (чи надходження) в гривневі.

За оцінками НБУ, через війну скорочення реальних заробітних плат відносно довоєнного рівня становить 31%. Уряд очікує, що за підсумками року скорочення реальних споживчих витрат населення складе 20%.

Крім того, проведена девальвація дещо підірвала довіру до гривні. Тому питання конвертації валютних коштів населення у нові гривневі заощадження переважно не виникає, які б не були процентні ставки.

Також підвищення процентної ставки не в змозі вплинути валютні витрати громадян, які через війну залишили територію України і використовують гривневі кошти з карткових рахунків на проживання за кордоном, що посилює тиск на обмінний курс. В цілому за час війни в такий спосіб конвертовано понад 5 млрд дол.

Наведені фактори нівелюють трансмісійні властивості валютного каналу.

Висновки

З початку підвищення ключової ставки до 25% не вдалося досягти адекватної монетарної трансмісії за жодним з каналів. Кредитні операції міжбанківського ринку є незначними і проводяться на нижній межі процентних ставок.

За каналом банківського кредитування відбулося деяке звуження грошової пропозиції в економіці, однак розмір цього каналу є несуттєвим (близько 5% ВВП) і не здатен суттєво вплинути на інфляційні процеси.

Депозитний канал не забезпечив абсорбції гривневої маси у нові депозити, які в реальному вимірі скоротилися. Ставки депозитів залишаються в 2 рази нижчими темпів інфляції.

Трансмісія на ринку державних облігацій не спостерігається, оскільки державний бюджет має неринкові зовнішні та внутрішні джерела покриття дефіциту.

Розширення боргового фінансування дефіциту бюджету об’єктивно обумовлюється актуалізацією умовних зобов’язань держави з оборони території країни та супутніх витрат.

Валютний канал монетарної трансмісії не функціонує через високі ризики економіки для приватних інвесторів, запроваджених обмежень на рух капіталів, а також падіння реальних доходів громадян.

Також варто пам’ятати, що війна знижує швидкість обороту грошової маси (затримуються платежі, виникають збої у постачанні сировини та збуту продукції, вимушено простоюють виробництва). Це в природний спосіб обмежує ефективність монетарної трансмісії через грошово-кредитні механізми.

Отже, монетарний імпульс, згенерований підвищенням облікової ставки не зміг сформувати адекватної реакції фінансових ринків для забезпечення антиінфляційного ефекту в економіці.

Фінансові ринки під час війни не здатні адекватно передавати імпульси монетарної політики, оскільки їх трансмісійні канали значною мірою знаходяться під дією неринкових структурних шоків.

Пропозиції

В умовах структурної кризи, згенерованої війною, монетарну політику слід націлювати на розширення грошової пропозиції в економіці, а не на її звуження. Це дозволило б пришвидшити оборот грошової маси, і, відповідно, зменшити потребу в ній.

Тому дії Національного банку України на початковому етапі воєнного часу є високопрофесійними і заслуговують найвищої похвали.

Однак, потрібно враховувати і фактор поточного моменту.

Позичковий процент воєнної економіки слід знизити і орієнтувати не на темпи інфляції, а на номінальну виробничу ефективність економіки (тобто на темпи номінального ВВП, який слугує базою податкових доходів бюджету).

Необхідно стимулювати банки до вкладання коштів у державні облігації, для цього слід змінити дизайн процентних ставок НБУ за базовими операціями.

Слід запровадити інструменти центрального банку з пільгового цільового рефінансування банківських кредитів під пріоритетні проєкти, що сприятиме розвитку фінансового посередництва банків.

Заходи Уряду слід цілеспрямовано орієнтувати на створення нових робочих місць (особливо в частині локалізації виробництва та імпортозаміщення). Це дозволить ефективно зв’язати нову емісійну грошову масу економіки, знизити ризики структурної інфляції.

Монетарну та фіскальну політику слід проводити узгоджено та гармонізовано. Спільне розв’язання проблем структурних розривів економіки відповідає цілям і Уряду, і центрального банку.